Оглавление:

Смешанный налог

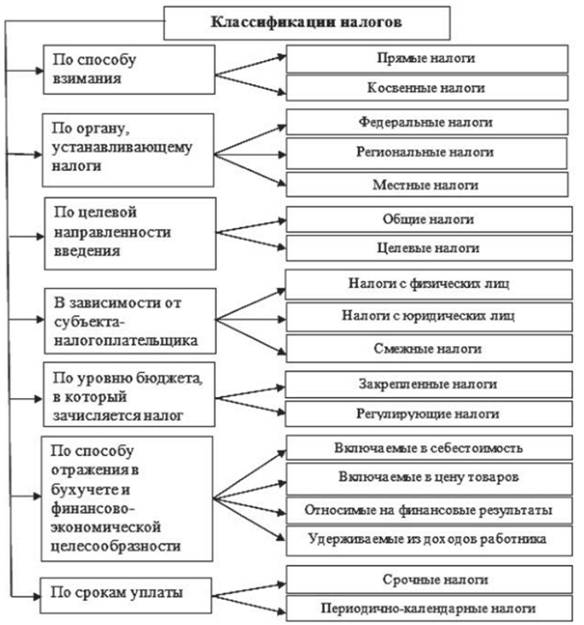

Налоги можно классифицировать по различным основаниям. Наиболее распространенными видами налогов являются следующие.

Прямой налог – это налог, где его субъект выступает фактическим носителем налогового бремени, т. е. уплата налога приводит к реальному уменьшению его имущества. Примером таких налогов выступает подоходный налог, в результате уплаты которого налогоплательщик лишается части своего дохода.

Косвенный налог (его еще называют адвалорным) — это налог, где субъект налог перекладывает его бремя на другое лицо, выступающее фактически плательщиком данного налога (носителем налога).

Косвенные налоги обычно подразделяют на следующие виды: 1) универсальные косвенные налоги; 2) индивидуальные косвенные налоги (акцизы); 3) фискальные монополии; 4) таможенные пошлины.

Прямые налоги принято подразделять на реальные и личные.

Реальные налоги [от англ. r еа1 – имущество] — это налоги на имущество. К реальным налогам относятся, например, налог на имущество, налог на транспортные средства, земельный налог.

Личные налоги — это налоги на доходы (прибыль) налогоплательщика. К личным налогам относятся, например, налог на доходы организаций, налог на доходы физических лиц, налог на дополнительный доход от добычи углеводородов и т. п.

Классическими примерами таких налогов выступаю налог с оборота, налог с покупок, налог с продаж и налог на добавленную стоимость.

В зависимости от своего субъекта налоги подразделяются на следующие виды.

Налоги с юридических лиц (организаций) (по западной терминологии — корпоративные налоги). В России к ним в настоящее время, например, относятся налог на прибыль организаций, налог на имущество организаций.

Налоги с физических лиц (граждан) (по западной терминологии — индивидуальные налоги). К числу таких налогов в России относятся, например, налог на доходы физических лиц, налог на имущество физических лиц.

Смешанные налоги , которые уплачивают как юридические, так и физические лица. Последние при этом могут выступать в качестве индивидуальных предпринимателей.

К числу смешанных налогов, применяемых в России, относятся, например, налог на добавленную стоимость, акцизы, налог с продаж, земельный налог, единый социальный налог (взнос). Основная часть налогов в России относится к категории смешанных налогов.

В зависимости от территориального уровня налоги в Российской Федерации подразделяются на федеральные, региональные и местные.

shpargalki.ru

§ 3. Классификация налогов и сборов

К их числу относятся государственные (федеральные и региональные) и местные налоги.

Установление и введение федеральных налогов осуществляется решением высшего представительного органа государства. Они обязательны к уплате на всей территории Российской Федерации. Эти налоги поступают не только в федеральный бюджет — они могут зачисляться в бюджеты различных уровней.

В соответствии со статьей 13 Налогового кодекса Российской Федерации к федеральным налогам и сборам относятся:

налог на добавленную стоимость;

акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья;

налог на прибыль (доход) организаций;

налог на доходы от капитала;

подоходный налог с физических лиц;

взносы в государственные социальные внебюджетные фонды;

таможенная пошлина и таможенные сборы;

налог на пользование недрами;

налог на воспроизводство минерально-сырьевой базы;

налог на дополнительный доход от добычи углеводородов;

сбор за право пользования объектами животного мира и водными биологическими ресурсами;

федеральные лицензионные сборы.

Региональными признаются налоги, которые вводятся на территории соответствующего субъекта Российской Федерации ‘законом субъекта. Это не означает, что субъекты Российской Федерации свободны в определении условий взимания региональных налогов. Налоговый кодекс определяет, что, устанавливая региональный налог, представительные органы власти субъектов Российской Федерации определяют налоговые льготы, ставку (в пределах, установленных Кодексом), порядок и сроки уплаты налога, форму отчетности. Иные элементы налогообложения устанавливаются Налоговым кодексом Российской Федерации, т.е. на федеральном уровне (п. 3 ст. 12 части первой Кодекса).

Статьей 14 Налогового кодекса Российской Федерации к реги-ональным налогам и сборам отнесены:

налог на имущество организаций;

налог на недвижимость;

налог на игорный бизнес;

региональные лицензионные сборы.

Местные налоги устанавливаются и вводятся нормативными правовыми актами представительных органов местного самоуп-равления и обязательны к уплате на территориях соответствующих муниципальных образований. В исключение из этого правила в городах федерального значения — Москве и Санкт-Петербурге — местные налоги устанавливаются и вводятся законами этих субъектов Федерации.

Статья 15 Налогового кодекса Российской Федерации установила следующие виды местных налогов и сборов:

налог на имущество физических лиц;

налог на рекламу;

налог на наследование или дарение;

местные лицензионные сборы.

Поступления от региональных налогов могут распределяться между бюджетом субъекта Российской Федерации и местными бюджетами. Местные налоги зачисляются в соответствующие мест-ные бюджеты. Отсюда следует, что бюджет, в который зачисляется конкретный налог, не является критерием для отнесения налога к категории федеральных, региональных или местных налогов. Например, налог на прибыль предприятий, являющийся федеральным налогом, частично поступает в бюджеты субъектов Российской Федерации и местные бюджеты.

В зависимости от характера взимания и использования налоги подразделяются на общие и целевые.

Налоги, не предназначенные для финансирования конкретного расхода, называют общими. Такими налогами являются налог на доходы физических лиц, налог на имущество организаций, налог на рекламу и др.

Но в ряде случаев представляется целесообразным введение целевых налогов, собираемых для финансирования конкретных расходов бюджета. Поэтому установление целевого налога требует особого механизма взимания средств. Для этого учреждаются дополнительный бюджет и специальные счета учета сумм налога.

Если для финансирования отдельного мероприятия установлен целевой налог, то проведение мероприятия всецело зависит от этого налога. Целевой характер налога может оправдываться тем, что необходимость затрат вызвана получением определенных доходов. Так, добыча полезных ископаемых вызывает необходимость проведения природно-восстановительных работ, работ по разведке новых месторождений. Поэтому пользователи недр уплачивают целевой налог на восстановление минерально-сырьевой базы.

Также к целевым налогам следует отнести взносы в государственные социальные внебюджетные фонды, земельный налог и некоторые другие.

По способу взимания налоги делятся на прямые и косвенные.

Прямыми признаются налоги, которые взимаются в процессе приобретения и накопления материальных благ и непосредственно обращены к доходам, имуществу и т. п. Так, подоходный налог взимается при получении дохода; налог на имущество уплачивают собственники определенных видов имущества (сбережений). Это примеры прямых налогов.

Косвенные налоги представляют собой надбавку к цене товаров, работ и услуг и уплачиваются в процессе их реализации фак-тически покупателем. Следовательно, уплата налога производится опосредованно, через цену товара. В настоящее время к косвенным налогам относятся налог на добавленную стоимость, акцизы, таможенные пошлины.

По периодичности взимания налоги и сборы бывают регулярными и разовыми.

Регулярные (систематические, текущие) налоги взимаются с определенной периодичностью в течение всего времени владения имуществом либо осуществления плательщиком какого-либо вида деятельности, приносящей доход. Например, подоходный налог с физических лиц и земельный налог взимаются ежегодно, налог на добавленную стоимость — помесячно или поквар-тально.

Уплата разовых налогов связывается с событиями, не образую-щими системы. Например, уплата таможенной пошлины зависит от факта импорта или экспорта товара. Для конкретного плательщика экспортно-импортная операция может иметь непостоянный, случайный характер. К разовым относится также налог с имущества, переходящего в порядке наследования или дарения.

В зависимости от субъектного состава налоги и сборы подразделяются на три вида:

уплачиваемые только юридическими лицами (например, налог на прибыль, налог на игорный бизнес);

уплачиваемые только физическими лицами (налог на доходы, налог на имущество физических лиц);

смешанные налоги и сборы, уплачиваемые всеми категориями субъектов (транспортный налог, земельный налог, государственная, таможенная пошлина и др.).

Существует деление налогов и сборов на виды и по другим основаниям.

knigi.news

Классификация налогов

Налогом называется обязательный безвозмездный платеж , который в принудительном порядке взимается госорганами с субъектов хозяйствования и физических лиц с целью финансирования деятельности государства. Классификация налоговых платежей подразумевает разделение налогов на разнообразные группы, сформированные на основе определенных признаков.

Особенности классификации налогов

Классификация обеспечивает систематизацию налогов, что, в свою очередь, позволяет правильно упорядочить платежи и избежать их дублирования. Благодаря этому обеспечивается оптимальное распределение налогового бремени. Среди основных классификационных признаков можно выделить:

Классификация обеспечивает систематизацию налогов, что, в свою очередь, позволяет правильно упорядочить платежи и избежать их дублирования. Благодаря этому обеспечивается оптимальное распределение налогового бремени. Среди основных классификационных признаков можно выделить:

-

1. По методу взыскания налогов:

- Прямые налоговые платежи. Их взимают непосредственно с денежных доходов или имущества налогоплательщика. Например, налоги на прибыль, доходы (НДФЛ), а также имущество (физ. лиц и субъектов хозяйствования);

- Косвенные налоговые платежи. Их взимают в форме надбавок на стоимость товара или тариф услуги, которые выплачивает конечный потребитель. Этот вид налогов никак не зависит от уровня доходов покупателя. Например, НДС, акцизные налоги, таможенные пошлины.

2. С точки зрения установленных налоговых ставок:

- Твердые налоги – это платежи, для которых размер ставки устанавливается в абсолютной величине (денежной сумме) на единицу базы налогообложения. Например, акцизный налог на спиртосодержащую продукцию, в котором устанавливается твердая ставка на 1 литр этилового спирта ;

- Процентные налоги – размер ставок устанавливается в относительной величине (процентах). Они разделяются на:

- Общие налоги – это поступления, не закрепленные ни за какими видами государственных расходов. После аккумулирования в бюджете эти налоги обезличиваются и используются на различные цели, запланированные бюджетом. К ним причисляется большинство налоговых платежей ;

- Специальные (маркированные) налоги – это поступления, закреплённые за определёнными государственными расходами. Такие налоги используются исключительно на целевые назначения. Например, поступления о т т ранспортного налога должны быть направлены исключительно на финансирования дорожной отрасли.

o Пропорциональные налоги – отличаются ставками, установленными в виде зафиксированного процента от денежного дохода или стоимости собственности. Например, налог на прибыль, подразумевающий единую ставку для любого размера прибыли ;

o Прогрессивные налоги – величина их ставки возрастает вместе с увеличением налогооблагаемого объекта. Например, НДФЛ в США, в котором ставка увеличивается с ростом полученного дохода;

o Дигрессивные (регрессивные) налоги – размер их ставок снижается с ростом налогооблагаемого объекта. На сегодняшний день прямые регрессивные налоги не используются ни в одной налоговой системе, однако, косвенные налоги наделены регрессивным характером. Например, НДС поглощает значительную часть заработков людей с маленькими доходами (300$ НДС занимает 30% дохода размером в 1000$). В то же время высокодоходные группы налогоплательщиков при таком же уровне потребления уплачивают незначительную сумму по отношению к общим доходам (300$НДС поглощает всего 10% дохода размером в 3000$).

3. По видам назначения налоговых платежей:

4. В зависимости от субъекта налогообложения:

utmagazine.ru

Налоги, имеющие смешанный субъектный состав

К таким налогам относятся нижеперечисленные и ряд других налогов.

Налог на добавленную стоимость — косвенный многоступенчатый налог, взимаемый на всех стадиях производства и реализации товаров. Взимание НДС построено на территориальном принципе: налогообложению подлежат как резиденты, так и нерезиденты, совершающие на территории РФ операции, признаваемые объектами налогообложения. Закон устанавливает несколько ставок налога: нулевую, стандартную, пониженную и расчетную. Сроки составления и представления в налоговый орган расчетов НДС, а также его уплаты зависят в основном от масштаба деятельности налогоплательщика (при больших оборотах — раз в месяц, при мелких — раз в квартал).

Акцизы уплачиваются в бюджет один раз производителем подакцизного товара и перекладываются на потребителя. Действующие ставки акцизов разделяются на специфические, устанавливаемые в твердых суммах, и адвалорные (процентные). Объектами акцизов являются факты реализации, а также импорт подакцизных товаров.

Налоги, поступающие в дорожные фонды. К ним относят: налог на пользователей автомобильных дорог, который уплачивают все юридические лица независимо от фактического пользования автодорогами; налог с владельцев транспортных средств уплачивается ежегодно владельцами при прохождении обязательного технического осмотра.

Упрощенная система налогообложения состоит в замене уплаты организацией совокупности всех установленных законодательством РФ налогов уплатой единого налога, исчисляемого по результатам хозяйственной деятельности организации. Предприниматели без образования юридического лица, перешедшие на такую систему, уплачивают стоимость патента на занятие данной деятельностью. Налог на вмененный доход — особый режим налогообложения для определенных законодательством РФ видов деятельности.

Налог с продаж. Плательщики — организации, в том числе иностранные, а также ПБОЮЛ. Обязанность заплатить налог в бюджет связана с фактом реализации товаров физическим лицам за наличный расчет, а также с использованием расчетных и кредитных банковских карт. Налоговый период -1 месяц.

Земельный налог. Построен так, чтобы изъять часть доходов налогоплательщика, которые являются следствием благоприятных условий хозяйствования на земле, в которые объективно поставлен налогоплательщик. Налоговым периодом является год.

www.konspekt.biz

Классификация налогов (с примерами налогов РФ)

Классификация налогов – это систематизированная, научно обоснованная группировка налогов в соответствии с однородными признаками. Назначение классификации налогов определяется потребностями четкой организации работ по составлению и исполнению доходной части бюджета, осуществления контроля за поступлением налогов по каждому источнику и группам налогов, ведения учета и сопоставления показателей налогообложения в разных регионах страны, разработки налоговой стратегии, определения содержания тех или иных групп налогов, их влияния на социально-экономическое развитие общества.

Классификационные признаки являются объективными критериями разграничения налогов, предопределенными самой экономической природой налога как такового

Налоги, входящие в налоговую систему РФ, классифицируются:

1. По способу изъятия:

— прямые – налоги, непосредственно падающие на плательщика, которые не могут быть переложены в сфере обращения и связаны с результатом финансово-хозяйственной деятельности, оборотом капитала и пр. (налог на прибыль предприятий, подоходный налог, налоги на имущество и пр.)

— косвенные – налоги на товары и услуги, устанавливаемы в виде надбавки к цене или определяются в зависимости от размера добавленной стоимости, оборота и уплачиваемы конечным потребителем (НДС, налог с продаж, акцизы, таможенные пошлины, налог на реализацию ГСМ)

2. По субъекту налога:

— с физических лиц (подоходный налог, налог на имущество физ. лиц и пр.)

— с юридических лиц (налог на прибыль, налог на имущество юр. лиц, пр.)

— смешанные (налог на рекламу, взносы в гос. соц. внебюджетные фонды, таможенные пошлины)

3. По уровню власти:

— федеральные (НДС, акцизы, налог на прибыль предприятий, подоходный налог с физ. лиц, взносы в гос. соц. внебюджетн. фонды и пр.)

— региональные (налог на имущество организаций, дорожный налог, налог с продаж и пр.)

— местные (земельный налог, налог на имущество физ. лиц, налог на рекламу и пр.)

4. По назначению:

— общие – обезличивание налогов в доходах бюджета при направлении их на расходы (НДС, налог на прибыль и пр.)

— целевые – происходит привязка налогов к конкретным видам расходов бюджета (дорожный налог, земельный налог, взносы во внебюджетные фонды, пр.)

5. По источнику уплаты налоговых сумм:

— себестоимость – налоги, включаемые в себестоимость продукции (ресурсные платежи, взносы во внебюджетные фонды социального характера, лесной налог и пр.)

— цены и тарифы (выручка) – налоги, включаемые в выручку (это косвенные налоги) (НДС, налог с продаж, акцизы, таможенные пошлины)

— финансовый результат (налог на рекламу, налог на имущество предприятий, земельный налог)

— доход (прибыль, зарплата) – налоги на прибыль или доход юридических и физических лиц (налог на прибыль предприятий, подоходный налог с физ. лиц, единый налог на вмененный доход)

— чистая прибыль – налоги и сборы, вносимые в бюджет за счет прибыли, после уплаты налога на прибыль (штрафы, пени за нарушение налогового законодательства).

6. По объекту налогообложения:

— имущественные

— ресурсные (рентные)

— с доходов

— налоги на потребление

— с отдельных видов деятельности, операций

7. По методу исчисления:

— прогрессивные / регрессивные

— пропорциональные / линейные

— ступенчатые / твердые

8. По способу обложения:

— кадастровые / безналичные

— декларационные / налично-денежные

9. По фискальной потребности:

— раскладочные – размер определяется исходя из потребностей в финансировании конкретных видов расходов (строительство дорог, заводов и пр.) (в РФ таких нет)

— количественные – учитывают финансово-экономические, имущественные возможности налогоплательщиков

10. По порядку зачисления в бюджет:

— закрепленные – постоянно или на долговременной основе закреплены за данным бюджетом

— регулирующие – поступающие из вышестоящего бюджета в целях погашения дефицита бюджета

11. По порядку ведения:

— общеобязательные – устанавливаются федеральным законодательством и взимаются на всей территории страны (НДС, акцизы, налог на прибыль, подоходник, налог на имущество и пр.).

— факультативные – вводятся нормативными актами субъектов РФ или местными органами самоуправления (налог с продаж, единый налог на вмененный доход).

Классификация налогов (с примерами налогов РФ)

antireider.msk.ru