Оглавление:

Налоговые поступления в федеральный бюджет выросли на треть

За первые восемь месяцев 2017 года налоговые поступления в федеральный бюджет выросли на 32 процента, их объем достиг 5,8 триллиона рублей. Об этом в четверг, 7 сентября, сообщила Федеральная налоговая служба (ФНС), передает Rambler News Service.

При этом поступления в консолидированный бюджет за январь-август выросли на 19 процентов год к году и составили 11,2 триллиона рублей.

«Основными драйверами роста поступлений (за исключением НДПИ, который увеличился на фоне восстановления цены на нефть) стали сборы: налога на прибыль — 2,3 триллиона рублей с ростом на 17 процентов; НДС — 1,9 триллиона рублей с ростом на 15 процента; акцизов — 0,9 триллиона рублей с ростом почти на 17 процентов; НДФЛ — 2 триллиона рублей с ростом на восемь процентов», — сообщили в ФНС.

«Анализ факторов, влияющих на динамику налоговых поступлений, показал, что кумулятивный эффект от налогового администрирования в общей структуре прироста вырос на два процентных пункта до 230 миллиардов рублей», — сказал глава ФНС Михаил Мишустин.

Кроме того, пресечение непрозрачных схем поставок электротехники, фармацевтической продукции и автокомпонентов за первое полугодие 2017-го принесло в бюджет более 40 миллиардов рублей, сообщил Мишустин. Он добавил, что в России на данный момент зарегистрировано 1,26 миллиона онлайн-касс, через них были оформлены операции почти на пять триллионов рублей, НДС по ним составил 451 миллиард рублей.

Ранее, в августе, Мишустин рассказал о внедрении цифровых технологий в ФНС. Речь шла об автоматизированной системе «АСК НДС-2», маркировке товаров и внедрении онлайн-касс. По словам руководителя ведомства, в результате применения «АСК НДС-2» налоговые поступления растут опережающими экономику темпами. В январе-июле 2017 года они увеличились более чем на треть по сравнению с аналогичным периодом прошлого года и составили 5,2 триллиона рублей.

m.lenta.ru

Структура налога в федеральный бюджет

Читая статью GreatNonentity о распределении налогов, а так же комментарии к ней, мне стало интересно прояснить принцип работы бюджетной системы. Видимо попав на соответствующее настроение, это послужило в некоторой степени стимулом, отложить лень, зарегистрироваться и попробовать выйти из состояния хронического читателя.

Не претендуя на обладание сокровенным знанием (министром финансов не работал, экономического образования не имею), хотел бы описать некоторые моменты устройства бюджетной системы, основываясь на своем опыте работы в различных бюджетных учреждениях. Постараюсь писать простыми словами, так как сам люблю понятные объяснения.

Итак, начнем с начала. Что такое бюджет?

Мудрая Википедия, подсказывает нам, это схема доходов и расходов определённого объекта (семьи, бизнеса, организации, государства и т. д.), устанавливаемая на определённый период времени.

В Российской Федерации есть три основных вида бюджетов:

- Федеральный бюджет

- Региональные бюджеты

- Муниципальные бюджеты

- Земельный налог

- Налог на имущество физических лиц

- Единый налог на вмененный доход

- Налог на имущество организаций

- Транспортный налог

- Налог на игорный бизнес (в некоторых регионах)

- Упрощенная система налогообложения

- Налог на добавленную стоимость (НДС)

- Налог на прибыль

- Акцизы (алкоголь, табак)

- Налог на доходы физических лиц (НДФЛ 13%)

- Налог на добычу полезных ископаемых

- Водный налог

- Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов

- Государственная пошлина (начиная от таможни, заканчивая регистрацией в ЗАГСе)

- Начнем с банального, не у всех есть интернет (представьте себе:)), соответственно принцип личного кабинета на сайте, не обеспечит доступ большей части граждан к этой системе, даже если интернет есть, это еще не обеспечивает у пользователя необходимый уровень знаний.

- Как уже говорил, большая часть бюджетных расходов это скучная обязаловка. Мы не можем выносить на голосование необходимость платить зарплату учителям или врачам.

- Соответственно подобным принципом могут финансироваться только какие то целевые проекты. При этом сразу надо исключить проекты федерального значения, потому что их будут поддерживать регионы которые получают от этих проектов какие либо плюшки, и против будут регионы которые остались в стороне. Так же вряд ли жители европейской части России согласятся отдавать свои налоги на развитие например дальнего востока, хотя в этом есть безусловная необходимость и сейчас в какой то мере так и происходит.

- Остаются какие то небольшие проекты регионального и местного значения. В целом на этом уровне у граждан и так есть достаточно количество рычагов влияния. Т.е. если я хочу что бы у меня на улице положили новый асфальт, я могу ходить и долбить районную администрацию. При этом система самостоятельного распределения мне никак не поможет, я проголосую за свою улицу, остальные проголосуют за свои (грубо конечно, но примерно так и получится), соответственно все равно администрация района или города будут устанавливать очередность в соответствии с имеющимися средствами. Ровно то, что делается и сейчас.

Все это регулируется Бюджетным кодексом Российской Федерации, а так же различными федеральными, региональными и местными нормативными документами. Свод всех бюджетов, называется консолидированный бюджет, и включает в себя все, кроме внебюджетных фондов (социальное страхование).

Каждый бюджет имеет доходную и расходную части. Доходная формируется из налогов и иных сборов, которые определены для поступления в соответствующий уровень бюджета. Есть сборы поступающие в местные (муниципальные бюджеты), есть сборы формирующие региональные бюджеты, и есть соответственно сборы поступающие в федеральный бюджет. Расходная часть содержит в себе все те траты, которые необходимо совершить для функционирования всех государственных институтов.

Так же существует понятие межбюджетных трансфертов, это когда деньги из одного уровня бюджета передаются в другой уровень. Например субсидии федерального бюджета в региональные, для реализации крупных федеральных проектов, или для развития экономики региона. Большинство регионов РФ так или иначе являются дотационными и получают дополнительные средства из федерального бюджета. Но причины этих дотаций могут быть разными, где то это помощь слабому региону, который пока не в состоянии себя обеспечивать, а где то, это как у нас в Ростовской области, финансирование федеральных программ, связанных в частности с проведением ЧМ по футболу (т.е. формально наш регион дотационный, но эти дотации идут не в расходную часть бюджета области, а на конкретные целевые проекты, как строительство стадиона или нового международного аэропорта). Так же как федеральный бюджет дотирует регионы, так же и регионы дотируют муниципалитеты, либо через финансирование целевых проектов, либо через увеличение доходной (и соответственно расходной) части бюджета.

Кто составляет бюджет? Главный бюджет страны готовит и представляет Министерство финансов. Именно они не спят ночами, кропя над цифрами и думая, каким образом удовлетворить всех кто хочет денег, имея «на руках» даже не то что ограниченные ресурсы, а в принципе непредсказуемые.

Соответственно Министерство финансов РФ, это Главный распорядитель средств. Подобные распорядители есть на всех уровнях бюджета, в регионах это региональные министерства и департаменты, в муниципалитетах планово-финансовые отделы и т.д. Они составляют региональные и муниципальные бюджеты. У каждого получателя бюджетных средств, любого уровня бюджета, есть свой распорядитель средств. Государственные учреждения могут быть одновременно получателем средств от вышестоящего распорядителя, и в тот же момент распорядителем средств для подведомственных учреждений. Например региональное министерство финансов (или департамент, в разных регионах по разному), будет распорядителем для учреждений регионального подчинения и одновременно получателем для федерального Минфина.

Посмотрим как эти бюджеты наполняются.

Налоги поступающие в местные бюджеты:

Налоги поступающие в региональные бюджеты:

Налоги поступающие в федеральный бюджет:

Т.е. большая часть денег поступает в Федеральный бюджет, он же несет и основные расходы.

Как формируются расходные части бюджета. Процентов на 80 это различная обязаловка, т.е. расходы которые в любом случае придется совершить. Т.к. я хорошо знаком с системой образования, постараюсь показать это на примере образовательного учреждения областного подчинения (типовой техникум).

Планируя объемы финансирования такого учреждения, в первую очередь учитывается его максимальная вместимость по контингенту, т.е. сколько обучающихся можно набрать в соответствий с санитарными и противопожарными требованиями (пригодностью помещений для проведения образовательного процесса). Исходя из планируемого количества обучающихся и соответственно учебных групп (как классы в школе), составляются учебные планы, в соответствии с ФГОС (стандарты образования). Учебные планы содержат необходимое количество учебных часов которое надо будет покрыть зарплатой преподавателей, а так же другими расходами для обеспечения образовательного процесса. Абсолютно подавляющая часть расходов такого учреждения — это заработная плата. Так же к обязательным тратам будут относится платежи за коммунальные услуги, налоги (земельный, имущество) и т.д. Для удобства расчетов, распорядитель средств (в данном случае региональное министерство финансов), определяет сумму которая приходится на одного обучающегося (принцип «подушевого финансирования»). Соответственно учреждению каждый год утверждается план приема с количеством абитуриентов которых надо принять. Если план выполняется, то финансирование поступает в полном объеме, если не выполняется, то сокращается пропорционально недобору.

Это очень упрощенная и грубая схема, но позволяет понять основные принципы. Так или иначе, подобные принципы действуют в любых бюджетных учреждениях. Сначала определяется обязательная часть расходов, а потом уже, если есть возможность финансируется все остальное. Соответственно принцип конкуренции действует и между бюджетными учреждениями, кто сможет привлечь больше граждан, тот и получит больше финансирования.

Теперь хотелось бы вернуться в инициативе о самостоятельном распределении налогов.

Как мы видим из перечня, НДФЛ это лишь одна из частей бюджета, не самая кстати большая (хотя и значительная). Т.е. даже если ее целиком исключить, бюджетная система не изменится, просто в ней окажется меньше денег, и соответственно какие то программы не получат финансирование.

Что касается возможности распределения этой части бюджета гражданами, то хотелось бы выделить несколько моментов:

В комментариях к статье, в качестве примера приводили Польшу, где можно отчислять 1% своих налогов на спец счет, и указывать на какие конкретно цели этот процент будет потрачен. При этом список целей заранее определен и утвержден. На мой взгляд это максимально возможный вариант, который в любом случае является в большей части популистской мерой. Какого либо влияния на баланс бюджетной системы эти мизерный суммы не оказывают. Но людям это может быть просто приятно, почувствовать себя причастным.

Думаю подобный принцип (с небольшой частью налога) можно реализовать в рамках например региона, на добровольной основе. И тратить эти деньги на какие то крупные социальные мероприятия регионального значения.

Отдельно хотелось бы коснуться поднятой в комментариях к статье GreatNonentity темы, что граждане должны знать сколько налогов они платят, а в идеале платить их самостоятельно.

В соответствии с Трудовым кодексом РФ, работодатель обязан выплачивать работнику зарплату не реже чем два раза в месяц, а так же в обязательном порядке, письменно, уведомлять работника о составных частях заработной платы, это так называемый расчетный лист.

Расчетный лист должен выдаваться каждый месяц, под роспись сотрудника. Не выдача расчетного листа — это нарушение ст. 136 ТК РФ, соответственно это до первой проверки трудовой инспекции или налоговой.

Расчетный лист содержит в себе:

1. Ф.И.О. работника, должность, подразделение, табельный номер;

2. Период, за который производятся начисления;

3. Отработанные дни (часы);

4. Составные части заработной платы:

— оклад (тарифная ставка, должностной оклад, базовый должностной оклад);

— надбавки за работу во вредных условиях, за работу в особых климатических условиях, районный коэффициент, за совмещение профессий (должностей), за выслугу лет, интенсивность работы и т. д.;

— премии (единовременные, квартальные, годовые, за достижения в работе и др.);

5. Пособие по временной нетрудоспособности;

6. Отпускные;

7. Денежная компенсация за задержку заработной платы и других выплат работнику;

8. Общая начисленная сумма;

9. Сумма, подлежащая выплате;

10. Удержания из заработной платы:

— суммы НДФЛ и страховые взносы во внебюджетные фонды;

— профсоюзные взносы;

— не отработанный и (или) полученный работником аванс;

— суммы, излишне выплаченные работнику в результате счетных ошибок;

— взыскания по исполнительным листам;

— другие удержания.

Таким образом, любой работник получая расчетный лист, видит сколько и куда он платит денег. Буквально держит в руках все расчеты по этим суммам. Другой вопрос, что большинство работников забивают на это дело, особенно если зарплата постоянная, и не меняется из месяца в месяц.

Спасибо за внимание! Надеюсь этот небольшой текст был интересен и полезен, если у кого то есть уточнения по сути статьи, я с удовольствием их приму.

m.habr.com

Анализ налоговых доходов федерального бюджета Российской Федерации

Рубрика: Экономика и управление

Дата публикации: 17.12.2016 2016-12-17

Статья просмотрена: 15945 раз

Библиографическое описание:

Быкова Н. Н. Анализ налоговых доходов федерального бюджета Российской Федерации // Молодой ученый. — 2016. — №28. — С. 358-362. — URL https://moluch.ru/archive/132/36951/ (дата обращения: 21.07.2018).

В период волантильной экономики, когда накаляется геополитическая ситуация на международной арене, появляется угроза экономической рецессии, а также сохраняются проблемы в социальной сфере, перед государством встаёт вопрос о поиске новых источников формирования федерального бюджета, в условиях, когда старые источники перестают быть надежными как ранее. Это относится, в первую очередь, к налоговым доходам федерального бюджета, получаемым за счет сырьевого экспорта, которые на протяжении ряда последних лет являются очень крупной статьей в структуре доходов федерального бюджета Российской Федерации.

В данной статье будут приведены результаты анализа состава и структуры налоговых доходов федерального бюджета за период 2014-2016 годы.

Ключевые слова: бюджет, доходы бюджета, налоговые доходы, федеральный бюджет, нефтегазовые доходы, анализ доходов

Федеральный бюджет играет важную роль в обеспечении социально-экономического развития страны. В процессе формирования федерального бюджета органы федеральной государственной власти осуществляют регулирование национальной экономики и социальной сферы.

Решение социальных и экономических проблем современного общества во многом обусловлено состоянием функционирования бюджетной системы, в том числе порядком формирования налоговых доходов федерального бюджета.

Одна из наиболее острых проблем бюджетной политики в условиях России — высокая чувствительность доходов к колебаниям внешней конъюнктуры. Важность этой проблемы определяется тем, что примерно треть всех доходов бюджетной системы и около половины налоговых доходов федерального бюджета составляют поступления от нефтегазового сектора, зависящие от непредсказуемых колебаний мировых цен на углеводороды. Последние прямо влияют на ставки вывозных пошлин на нефть и нефтепродукты, а также на ставки налога на добычу полезных ископаемых (далее по тексту — НДП) на нефть. Кроме того, цены на газ определяют стоимостной объем его экспорта, служащий базой экспортных пошлин на газ. Вместе с тем, изменение цен на нефть оказывает существенное воздействие на все ключевые показатели экономики: объем производства, цены, обменный курс и т. д., результатом чего может стать существенное косвенное влияние на бюджетные показатели. В то же время современное состояние функционирования налоговых доходов федерального бюджета далеко от совершенства.

Проблемы формирования налоговых доходов федерального бюджета связаны с комплексом нерешенных вопросов социально-экономического плана:

– государство не определилось со степенью изымаемых из национального дохода денежных средств, направляемых в федеральный бюджет;

– отсутствуют однозначные критерии выделения налоговых и неналоговых доходов федерального бюджета, что приводит к невозможности четкого определения налоговой нагрузки на хозяйствующих субъектов, произвольного увеличения изъятия их средств под видом неналоговых доходов.

В таких условиях формирование налоговых доходов федерального бюджета может играть роль сдерживающего фактора для развития экономики.

В данных условиях важно выполнить анализ состава и структуры налоговых доходов федерального бюджета, тенденций изменений, наличествовавших в последние годы, а также четко сформулировать проблемы, имеющиеся в процессе формирования налоговых доходов федерального бюджета, а также возможные пути их решения.

Далее подробнее остановимся на оценки и анализе состава и структуры налоговых доходов федерального бюджета за период 2014-2016 годы.

Динамика состава источников налоговых доходов федерального бюджета за период 2014-2016 годы представлена в таблице 1.

Состав налоговых доходов федерального бюджета за период 2014-2016гг. [1,2] в млрд. руб.

Показатели

2014 год

2015 год

(исполн.)

Отклонение

2015 года от

2014 г.

2016 год

(закон)

2016 года от

2015 г.

Налог на прибыль организаций

НДС на товары (работы, услуги), реализуемые на территории Российской Федерации

НДС на товары, ввозимые на территорию Российской Федерации

Акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации

Налоги, сборы и регулярные платежи за пользование природными ресурсами

Налог на добычу полезных ископаемых:

Газ горючий природный

Задолженность и перерасчеты по отмененным налогам, сборам и иным обязательным платежам

В ходе анализа данных таблицы 1 можно сделать вывод, что налоговые доходы в 2016 году составят 9 202,6 млрд. рублей или 67 % объема доходов федерального бюджета. Наибольший удельный вес в составе налоговых доходов составляют налог на прибыль, сборы и регулярные платежи за пользование природными ресурсами, НДС на товары, ввозимые на территорию Российской Федерации, акцизы [1,2].

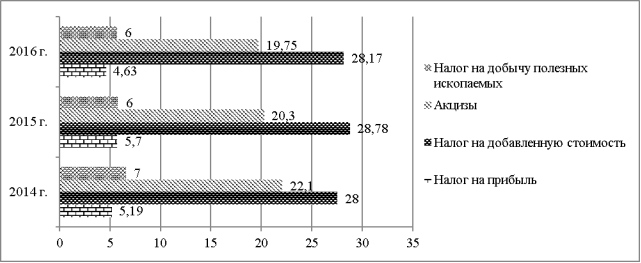

На основе данных таблицы 1 составим динамику состава налоговых доходов федерального бюджета за период 2014-2016 годы, представленной на рисунке 1.

Рис. 1. Динамика состава налоговых доходов федерального бюджета за период 2014-2016 гг., в % [43]

По оценке Счетной палаты, с учетом уровня собираемости, принятого в расчете на 2016 год в размере 97,5 %, дополнительные поступления налога могут составить порядка 6,8 млрд. рублей. В то же время, по оценке Счетной палаты, имеются риски недопоступления налога на прибыль организаций в сумме 13,6 млрд. рублей.

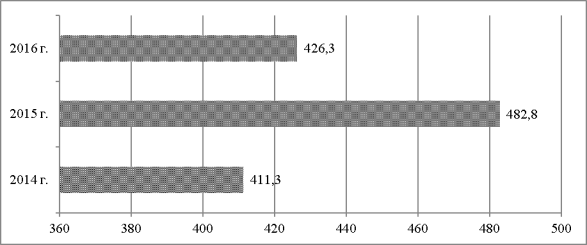

Динамика поступления налога на прибыль организаций в составе налоговых доходов федерального бюджета представлена на рисунке 2.

Рис. 2. Динамика поступления налога на прибыль организаций в составе доходов федерального бюджета за период 2014 -2016 годы, в млрд. руб.[3]

Налог на прибыль организаций прогнозируется получить в объеме 426,3 млрд. рублей в 2016 году, что на 56,4 млрд. рублей, или на 11,7 %, меньше оценки поступления налога в 2015 году. Имеется резерв поступления налога вследствие занижения прогноза суммы поступлений по годовым перерасчетам за 2015 год к доплате в 2016 году. При расчете налогооблагаемой базы для исчисления налога на прибыль организаций учтен показатель «сумма убытка или части убытка, учтенная в уменьшение налоговой базы» в размере 544,5 млрд. рублей, или 45 % аналогичного показателя 2015 года (1 210,0 млрд. рублей).

Вместе с тем в соответствии с данными отчета по форме № 5-П «Отчет о налоговой базе и структуре начислений по налогу на прибыль организаций» показатель «Остаток неперенесенного убытка на конец налогового периода» в 2014 году увеличился вдвое к уровню 2013 года (при снижении количества убыточных организаций на 0,9 %), а по состоянию на 1 января 2016 года указанный показатель в 2015 году увеличился к уровню 2014 года в 4,2 раза относительно аналогичного периода 2014 года. Таким образом, по оценке Счетной палаты, риск недопоступления налога на прибыль организаций в целом может составить 45,3 млн. рублей.

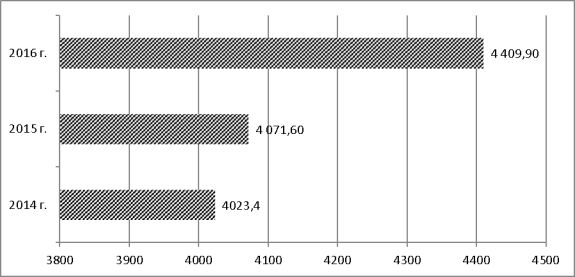

Динамика поступления налога на добавленную стоимость по товарам (работам, услугам), реализуемым на территории Российской Федерации в составе доходов федерального бюджета представлена на рисунке 3.

Рис. 3. Динамика поступления налога на добавленную стоимость по товарам (работам, услугам), реализуемым на территории Российской Федерации в составе налоговых доходов федерального бюджета за период 2014 -2016 гг., в млрд. руб.[3]

Налог на добавленную стоимость по товарам (работам, услугам), реализуемым на территории Российской Федерации, прогнозируется в объеме 4409,9 млрд. рублей, что на 240,6 млрд. рублей, или на 10,2 % больше оценки поступления налога в 2015 году. Расчет поступлений НДС осуществлен на основе прогнозируемых макроэкономических показателей (ВВП, объемов импорта и экспорта, курса доллара США по отношению к рублю), налоговой базы за 2015 год — оценки суммы начисленного НДС за минусом налоговых вычетов, с учетом уровня собираемости (96 %) и выпадающих доходов от льгот по внутренним авиаперелетам и пригородному железнодорожному сообщению.

При этом доля начисленного налога в ВВП в 2016 году составляет 48 %, а доля налоговых вычетов — 44,53 %.

Доля налоговых вычетов в сумме начисленного налога в 2016 году составляет 92,76 % [43].

При определении начисленного налога (48 % ВВП) учтена сложившаяся доля начисленного налога по оценке налоговой базы за 2015 год (48,2 %), а при определении налоговых вычетов — сложившаяся доля налоговых вычетов в объеме начисленного налога (93,04 %) [3].

Следует отметить, что в соответствии с формой отчетности Федеральной налоговой службы России (далее по тексту — ФНС России) № 1-НДС «Отчет о структуре начисления налога на добавленную стоимость» по состоянию на 1 января 2016 года доля начисленного НДС составила 48,95 %, а доля вычетов в начисленном налоге — 92,96 %, что свидетельствует о недостаточно обоснованном снижении доли начисленного налога по оценке налоговой базы за 2015 год.

Следует так же отметить, что за период с 2013 по 2015 год включительно удельный вес налоговых вычетов в начислениях НДС увеличился с 88,3 % до 94 %, за 2014 год он составил 93,65 %. Расчетный уровень собираемости НДС принят на 2016 год в размере 96 %, рассчитанном по оценке 2015 года (96 %).

Прогноз по поступлениям акцизов по подакцизным товарам (продукции), реализуемым на территории Российской Федерации, в федеральный бюджет составляет на 2016 год 523 923,6 млн. рублей, что на 32 662,1 млн. рублей, или на 6,6 %, больше оценки поступления акцизов на 2015 год [3].

Поступление государственной пошлины в федеральный бюджет на 2016 год прогнозируется в объеме 100 228,6 млн. рублей, что на 891,3 млн. рублей, или на 0,9 %, меньше оценки поступления в 2015 году.

Расчет государственной пошлины выполнен на основе сумм государственной пошлины по кодам доходов бюджетной классификации Российской Федерации и количества юридически значимых действий, представляемых главными администраторами доходов федерального бюджета.

При формировании оценки поступлений государственной пошлины учтены изменения в главу 25 второй части Налогового кодекса Российской Федерации в части увеличения размеров ставок государственной пошлины в соответствии с Федеральным законом от 21 июля 2014 г. № 221-ФЗ «О внесении изменений в главу 253 части второй Налогового кодекса Российской Федерации», вступивших в силу с 1 января 2015 года.

В соответствии с письмом Минфина России от 24 июля 2015 г. № 21-01-09/42738 прогноз поступлений доходов, формируется и представляется в Минфин России на основании форм обоснований прогноза поступлений доходов (далее по тексту — формы ОПД), в то же время в случае невозможности отразить расчет в соответствующей форме ОПД главным администратором доходов в исключительных случаях заполняется только сводный раздел указанной формы и обеспечивается прикрепление к электронной форме ОПД архива, содержащего файлы расчетов и файлы с описанием используемой методики прогнозирования [3].

Так, например, ФНС России при прогнозировании поступлений государственной пошлины по делам, рассматриваемым в арбитражных судах, по делам, рассматриваемым Верховным Судом Российской Федерации, прочей государственной пошлины за государственную регистрацию, а также за совершение прочих юридически значимых действий заполнены сводные расчеты без использования форм ОПД и не прикреплены файлы с расчетами прогноза поступлений.

Аналогичная ситуация сложилась при прогнозировании поступлений государственной пошлины за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством Российской Федерации, зачисляемой в федеральный бюджет Ространснадзор, прочей государственной пошлины за государственную регистрацию, а также за совершение прочих юридически значимых действий Минздравом России.

Счетной палатой произведен расчет прогноза поступлений государственной пошлины, поступающей в федеральный бюджет, и выявлены резервы поступления доходов в общей сумме 2 392,5 млн. рублей [4].

Таким образом, в ходе проведённого анализа состава и структуры налоговых доходов федерального бюджета за период 2014-2016 годы, можно сделать вывод, основным фактором снижения налоговых доходов является сокращение поступлений от экспортных пошлин с 6,6 % ВВП в 2014 году до 3,1 % в 2016 году. При этом надо учитывать, что порядка 88–89 % поступлений экспортных пошлин обеспечиваются пошлинами на экспорт нефти и нефтепродуктов и около 10 % — пошлинами на экспорт газа. При этом рост поступлений НДПИ в результате повышения ставки по НДПИ на добычу нефти оказывается сравнительно небольшим: увеличение с 4 % ВВП в 2014 году до 4,4 % ВВП в 2016 году в условиях падения цен на нефть (с 97,6 долл./барр. нефти марки Urals до прогнозируемых 53 долл./барр. по итогам 2015 г. и 50 долл./барр. на 2016 год) [4].

Также можно отметить прогнозируемое снижение поступлений по налогу на прибыль с 0,7 до 0,5 % ВВП в 2015–2016 годы, однако этот налог обеспечивает лишь 3–4 % общей суммы налоговых доходов федерального бюджета. В то же время поступления НДС (еще одного значимого для федерального бюджета налога наряду с НДПИ и экспортными пошлинами) прогнозируются в 2015–2016 годы на стабильном уровне в 5,5– 5,6 % ВВП (в 2014 году — 5,5 % ВВП).

В результате в целом можно сделать следующий вывод: динамика налоговых доходов федерального бюджета в 2015–2016 годы обусловлена, главным образом, снижением поступлений нефтегазовых доходов в условиях падения мировых цен на нефть [5]. При этом поступления основных видов ненефтегазовых доходов относительно стабильны.

Следует отметить, что проблема формирования доходной части федерального бюджета — одна из наиболее сложных в практике осуществления проводимой в нашей стране экономической реформы. На современном этапе нет другого аспекта реформы, который подвергался бы такой же серьезной критике и был бы предметом таких же жарких дискуссий и объектом анализа и противоречивых идей по реформированию.

moluch.ru

4.2.6. Состав и структура доходов федерального бюджета.

Доходы федерального бюджета РФ ежегодно утверждаются Федеральным Собранием в законе, который подписывается Президентом РФ.

Налоговые доходы: налог на доходы (прибыль) предприятий и организаций; НДС; акцизы; лицензионные и регистрационные сборы, налог от приватизации и продажи государственного имущества федерального значения; налог с доходов от внешней торговли; налоги на внешнеэкономические операции; платежи за пользование природными ресурсами.

К неналоговым доходам относятся доходы от приватизации и продажи собственности (федеральной), от арендных сборов, пошлин и др. К ним относятся доходы целевых фондов.

Среди доходов федерального бюджета. по своей величине и значимости для формирования доходов всех видов бюджетов РФ выделяются основные: НДС, налог на прибыль (доходы от капитала), акцизы, платежи за пользование природными ресурсами и др.

Все перечисленные средства — доходы федерального бюджета., но это не означает, что все суммы поступлений по ним зачисляются только в федеральный бюджет. Ежегодно устанавливаются или пересматриваются размеры (в %) зачисления доходов в федеральный бюджет. Доходы федерального бюджета частично поступают и на формирование доходов нижестоящих бюджетов. Практикуется и обратное, когда законодательно устанавливаются отчисления в федеральный бюджет части доходов (налогов) регионального уровня, например по налогу на физических лиц, по арендным доходам, по земельному налогу.

Это означает, что в РФ нет полного закрепления налогов и доходов федерального, регионального и местного уровня за их бюджетами. Функционирует система отчислений по устанавливаемым законом нормативам от федеральных налогов в региональные, из региональных доходов — в местные бюджеты.

Основной источник доходов — это налоги.

Налоги — это обязательные платежи юридических и физических лиц, поступающие государству в установленных законом размерах и в установленные сроки.

Действующая в РФ система налогообложения включает налоги следующих видов: федеральные налоги; региональные налоги (налоги национально-государственных и административно-территориальных образований: республик в составе РФ, краев, областей, автономных областей, автономных округов, городов Москвы и Санкт-Петербурга); местные налоги.

Основные федеральные налоги — это НДС, акцизы, таможенные пошлины, налог на прибыль предприятий и организаций, налог с физических лиц и др.

Из этих налогов полностью в федеральный бюджет поступают таможенные пошлины, налог на операции с ценными бумагами, платежи за пользование природными ресурсами.

НДС, акцизы, подоходный налог с физических лиц — это регулирующие доходы, которые в виде процентных отчислений поступают также в бюджеты субъектов Федерации и в местные бюджеты.

Основное место в федеральном бюджете занимают косвенные налоги.

Что касается прямых налогов, то в России важнейшее место занимает налог на прибыль с предприятий и организаций. Он взимается со всех юридических лиц, независимо от форм собственности. Причем в условиях рынка он должен выполнять не только фискальную функцию, но и действовать на повышение эффективности производства. Однако в настоящее время налоговая система России слабо задействует регулирующую функцию.

К неналоговым доходам относятся: доходы от имущества, находящегося в федеральной собственности; доходы от приватизации; доходы от внешнеэкономической деятельности; доходы целевых бюджетных фондов (Федерального дорожного фонда РФ, Централизованного фонда социального развития и др.)

Основное направление государственной политики в области налоговой реформы состоят в построении стабильной налоговой системы, обеспечивающей единство, непротиворечивость и неизменность системы налогов и налоговых платежей, что должно найти отражение в налоговом Кодексе. Принятие Кодекса должно преодолеть негативные стороны в российском налоговом законодательстве, обеспечить стимулирование роста производства, зафиксировать гарантии налогоплательщиков регионов и государства.

economics.studio