Оглавление:

Нужен ли для ИП на патенте кассовый аппарат

Смотрим, когда нужен ККМ для ИП на патенте, как заполнить самому БСО и что нас всех ждёт в 2018 году

Как говорит закон

Если вы — предприниматель, который предоставляет услуги согласно общероссийскому классификатору услуг населению (ОКУН) и платит налоги по патентной системе, то вы имеете полное право не использовать у себя в работе контрольно-кассовый аппарат.

Тогда вы будете обязаны выдавать вашим покупателям документ, подходящий под определение бланка строгой отчётности (БСО), либо же другого документа, подходящего под требования п.7ст.7 290-ФЗ и п.2ст.2 54-ФЗ.

Это фирмы, занимающиеся реализацией в розницу подакцизных продуктов — спирта, алкоголя, лекарств и др. (п.8ст.2 54-ФЗ и ст.181 НК РФ). Тогда ККМ ставить нужно.

Бланк строгой отчётности и другие расчётные документы

Так как при использовании ККМ каждая операция сопровождается выводом чека, то в случае отсутствия такой аппаратуры, подтверждают приём наличных средств другие документы (согласно статье 2 Положения Правительства № 359 от 06.05.2008).

Подтверждать часто может быть необходимо как минимум потому что это запрашивает клиент. А требование его регламентировано законом в п.6 ст.14.5 КоАП РФ). И если вы это требование проигнорируете, на вас могут наложить штраф до двух тысяч рублей за единоразовое неудовлетворение такого требования.

Итак, расчётные документы, которые могут подтверждать приём денежных средств:

- Б СО

- к витанция с пометками

- проездной билет

- абонемент

- путёвка

Форма БСО. Как сделать БСО вручную

Если вы сами составляете Бланк строгой отчётности, то вам нужно указать:

- Название документа. Также не забудьте присудить ему порядковый номер.

- Номер и серия документа

- ФИО

- Адрес месторасположения компании

- И НН индивидуального предпринимателя

- Вид услуги и её стоимость

- Размер оплаты

- Дата совершения оплаты

- ФИО, должность и подпись того, кто документ выдаёт

- Печать

Бланк должен быть составлен не менее чем с одной копией, или должен иметь отрывные части. (Ст.3 того же положения).

Понятное дело, что просто составить образец — мало. Предпринимателю, для того, чтобы получить подготовленные для заполнения бланки в подходящем количестве придётся воспользоваться услугами типографии. Либо же приобрести ЧПМ (Чекопечатающая машинка). Печать бланков с помощью обычного принтера запрещена. Но машинку не придётся нигде регистрировать, поэтому также нет ничего страшного.

Онлайн — касса

Переход на онлайн-кассы не за горами. Эксперимент, показавший правительству, что система работает хорошо превращается в постановку закона о принудительном переходе с новое оборудование всех предпринимателей. Данные об их операциях будут идти напрямую в налоговую через сеть интернет. В то же время, у всех будет одно оборудование, а коммерческая деятельность шагнёт в новый век.

Согласно письму от МинФина № 03-01-15/17988 проект начнёт реализовываться к 1 июля 2018 года.

businessmens.ru

Нужен ли кассовый аппарат при патентной системе налогообложения?

Для рационального использования финансовых средств любая компания может сэкономить на приобретении кассовой техники, стоимость и обслуживание которой нельзя назвать дешевыми. Но нужно учитывать все юридические и правовые аспекты, чтобы при первой налоговой проверке не оплачивать штрафы.

Об особенностях применения кассового аппарата

Об особенностях применения кассового аппарата

Использование контрольно-кассового аппарата при патентной системе

Применение кассового аппарата при ПСН – непростой момент, который имеет свои подводные камни. Цель разработки данной системы – создание более простой и понятной версии УСН (упрощенная система налогообложения). Работа на патенте подходит ИП, которые не желают вести подробную и сложную бухгалтерскую отчетность. Удобство – главный плюс данной системы. При покупке патента нет необходимости ежемесячно посещать органы налоговой службы. Предприниматель освобождается от заполнения деклараций и уплаты налогов. Он должен оплачивать только страховые взносы. Расчет суммы, подлежащей к уплате, выполняется налоговым органом и прописывается в патенте. Поэтому итоговые платежи просты и понятны для ИП.

Основными плюсами ведения бизнеса на патентной системе налогообложения можно назвать:

Специфика применения кассового аппарата при патенте прописана в Законе №54-ФЗ «О применении кассовой техники», в котором написано, что бизнесмены, которые ведут деятельность на ПСН, имеют право производить финансовые расчеты наличностью или с применением банковских карточек без использования ККМ. При этом если покупатель потребует подтверждение передачи денег за услуги или приобретенный товар, ему необходимо предоставить бланк строгой отчетности.

Изменения в законодательстве

В 2016 году предпринимателей, работающих на патенте, могут ожидать некоторые изменения. Уже разработан законопроект об обязательном использовании кассового аппарата при ПСН. Поправки и нововведения Закона №54-ФЗ вступят в силу после рассмотрения и одобрения Правительством РФ. Также данный законопроект предполагает и другие нововведения. К примеру, компании, занимающиеся реализацией товаров или предоставлением услуг, будут обязаны передавать сведения о каждой продаже в органы налоговой службы через оператора фискальных данных.

При этом, бизнесмены, которые использовали старые образцы кассовых аппаратов, должны будут перейти на новые ККМ в течение 3 лет. В этот период позволяется использование кассовых аппаратов, что были зарегистрированы до 2016 года.

Кто имеет право работать на патенте и не использовать кассовый аппарат

Кто может работать на ПСН в 2016 году и не применять кассовый аппарат (ККМ):

Не забудьте! Переход на патентную систему налогообложения носит разрешительный характер и основан на подаче заявления об изменении налогового режима. Получив патент, ИП имеет право работать без кассового аппарата, если он не нужен для его работы.

Заявление на оформление патента направляется в органы налоговой службы. В 2016 году такое заявление можно подать в момент регистрации ИП, но только если место жительства бизнесмена и место действия патента совпадают.

ipprof.ru

ККТ при патентной системе налогообложения

Патентную систему налогообложения (ПСН) применяют только индивидуальные предприниматели (ИП). И не все, а только те, кто имеет в штате не более 15 работников и годовую выручку не более 60 млн рублей.

Применять ПСН можно только в отношении тех видов деятельности, которые установлены пунктом 2 статьи 346.43 НК РФ. Это ремонт обуви, компьютеров, парикмахерские и косметические услуги, пошив швейных, меховых и кожаных изделий, услуги общепита и т.д. В Москве, например, определены 65 видов деятельности, подпадающие под применение этой системы налогообложения. И если до этого ИП на ПСН не пользовались ККТ, то теперь новые требования коснулись и тех, кто применяет данный спецрежим.

Должен ли ИП на патенте применять ККТ

Должен. С принятием Федерального закона от 03.07.2016 № 290-ФЗ, который внес существенные поправки в Федеральный закон от 22.05.2003 № 54-ФЗ), онлайн-кассы становятся обязательными и для них.

И если раньше предприниматели были освобождены от обязанности выдавать кассовые чеки и могли заменять их бланками строгой отчетности или квитанциями, то теперь применение онлайн-касс для ИП на патенте становятся обязательным условием ведения бизнеса.

ККТ для ИП на патенте

Разъясним отдельные моменты по применению онлайн-касс для плательщиков ПСН.

Если в соответствии с Федеральным законом от 22.05.2003 № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Федерального закона от 03.07.2016 № 290-ФЗ) ИП вправе были не применять кассовые аппараты, то они вправе не работать с кассой до 1 июля 2018 года.

До 1 июля 2018 года они могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт, выдавая покупателям документ, подтверждающий прием денежных средств за соответствующие товары (работы, услуги).

А уже с 1 июля 2018 года работать с онлайн-кассами ), которые будут в онлайн-режиме передавать всю информацию о расчётах в налоговые органы через операторов фискальных данных, должны все плательщики ПСН.

Как применять ККТ при продаже алкоголя

С 31 марта 2017 года обязанность по применению ККТ распространилась на ИП, которые продают пиво в розницу вне зависимости от места реализации (магазин или общепит). Это требование, установленное пунктом 10 статьи 16 Федерального закона от 22.11.1995 № 171-ФЗ, касается всех продавцов алкогольной продукции без исключения. В частности, и тех, кто применяет ПСН. Об этом Минфин России сообщает в письме от 31.03.2017 № 03-01-15/19106.

С 1 июля 2017 года вся применяемая ими контрольно-кассовая техника должна соответствовать новому порядку и обеспечивать передачу данных о продаже в ФНС через ОФД.

ПСН, общепит и алкоголь

ПСН могут применять ИП, осуществляющие предпринимательскую деятельность в сфере оказания услуг общественного питания через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 кв. м по каждому объекту организации общественного питания. Это установлено подпунктом 47 пункта 2 статьи 346.43 НК РФ.

К услугам общественного питания не относятся услуги по производству и реализации подакцизных товаров, указанных в подпункте 3 пункта 1 статьи 181 НК РФ (подпункт 13 пункта 3 статьи 346.43 НК РФ). Подпунктом 3 пункта 1 статьи 181 НК РФ подакцизными товарами признается алкогольная продукция (водка, ликеро-водочные изделия, коньяки, вино, фруктовое вино, ликерное вино, игристое вино (шампанское), винные напитки, сидр, пуаре, медовуха, пиво, напитки, изготавливаемые на основе пива, иные напитки с объемной долей этилового спирта более 0,5%. Если через объект организации общественного питания реализуются приобретенные для последующей реализации подакцизные товары, перечисленные в подпункте 3 пункта 1 статьи 181 НК РФ, как в упаковке и расфасовке изготовителя, так и без такой упаковки, то такая предпринимательская деятельность относится к услугам общественного питания, в отношении которых может применяться ПСН.

Таким образом, индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере оказания услуг общественного питания (включая реализацию покупных алкогольных напитков) через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 кв. м, могут применять ПСН.

Минфин России разъяснил это в письме от 05.02.2015 № 03-11-12/4619. Аналогичные разъяснения ведомство приводит в письме от 04.05.2016 № 03-11-12/25886.

Два закона — две нормы

Как быть? Получается, что на основании Федерального закона № 171-ФЗ, ИП на ПСН, реализующие алкогольную продукцию, обязаны применять онлайн-кассы с 31 марта 2017 года, а согласно Федеральному закону № 54-ФЗ — с 1 июля 2018 года. На этот вопрос отвечает пункт 13 Постановления ВАС РФ от 11.07.2014 № 47. В нем разъясняется, что нормы Федерального закона № 171-ФЗ устанавливают особые требования в сфере розничной продажи алкогольной продукции, в связи с чем, являются специальными по отношению к положениям Федерального закона № 54-ФЗ.

То есть, необходимо руководствоваться пунктом 10 статьи 16 Федерального закона № 171-ФЗ и применять с 31 марта 2017 года онлайн-кассы.

До 1 февраля 2021 года ИП, применяющие ПСН (за исключением тех, кто торгует подакцизными товарами) могут не печатать на чеке и не передавать через ОФД данные о наименовании товара (услуги, работы).

А те, кто применяют фискальный накопитель на 13 месяцев ввиду отсутствия или дефицита на рынке фискальных накопителей на 36 месяцев, вправе применять такой фискальный накопитель на 13 месяцев до окончания срока действия ключа фискального признака. Кстати, если контролирующие органы обнаружат факт неприменения предпринимателем ККТ при реализации алкогольной продукции, то он может быть не оштрафован за это. Избежать административной ответственности ИП помогут заключение договора поставки фискального накопителя в разумный срок до окончания действия блока ЭКЛЗ или до определенного законодательством РФ о применении ККТ предельного срока возможности его использования. Об этом сообщается в письме Минфина России от 27.03.2017 № 03-01-15/17554.

taxcom.ru

Нужен ли кассовый аппарат ИП на патенте

Форма собственности и режим налогообложения определены. На повестке дня вопрос о кассе: стоит ли заморачиваться по поводу ее установки и регистрации, когда рабочий процесс в самом разгаре? Ответ на один из популярных запросов «нужен ли кассовый аппарат ИП на патенте» ищем ниже.

Закон диктует

Патентная система налогообложения позволяет ИП, предоставляющему населению услуги согласно классификатору ОКУН (полный список здесь), отказаться от применения ККМ при условии выдачи клиентам бланка строгой отчетности (БСО) или иного документа (п. 7 ст. 7 Федерального закона № 290-ФЗ, п. 2 ст. 2 Федерального закона № 54-ФЗ).

Исключение составляют компании, чья деятельность связана с розничной торговлей подакцизными товарами, к примеру этиловым спиртом, алкоголем, лекарствами или некоторыми видами парфюмерии (п. 8 ст. 2 Федерального закона № 54-ФЗ, ст. 181 НК РФ). Касса в этих случаях обязательна.

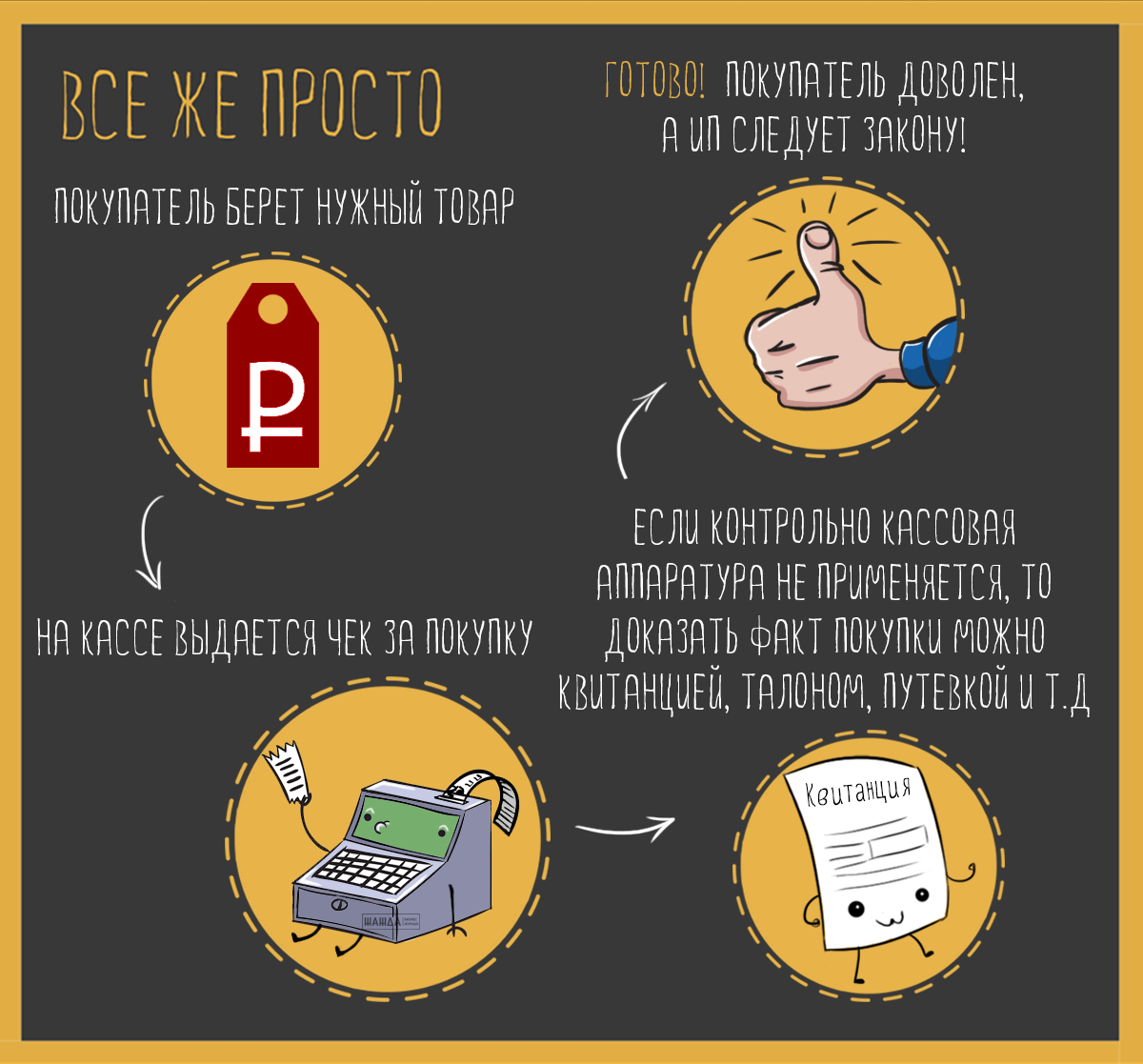

Если не чек, то что?

Применение ККТ обязует каждый факт совершенной клиентом «покупки» подтверждать кассовым чеком. Но если контрольно-кассовая аппаратура не применяется, то доказать прием наличных средств можно альтернативными расчетными документами (ст. 2 Положения Правительства РФ от 06.05.2008 № 359):

По закону покупатель имеет право получить документ по первому своему требованию. Иначе ИП ожидают штрафные санкции в размере 2 тысяч рублей (п. 6 ст. 14.5 КоАП РФ).

Если окажется, что для вашего вида услуг не предусмотрено никакого документа, то стандартная форма БСО разрабатывается самостоятельно. Важно указать следующие реквизиты (ст. 3 Положения Правительства РФ от 06.05.2008 № 359):

- наименование документа и его порядковый номер;

- номер и серия документа;

- ФИО предпринимателя;

- место нахождения компании;

- ИНН ИП;

- вид услуги и ее стоимость в денежном выражении;

- размер оплаты;

- дата проведения операции;

- ФИО, должность и личная подпись лица, выдавшего документ;

- печать ИП.

БСО должен иметь не менее 1 копии или отрывные части (ст. 8 Положения Правительства РФ от 06.05.2008 № 359). Для печати таких документов ИП придется обратиться в типографию либо обзавестись собственной чекопечатающей машинкой (ЧПМ). Но это не страшно: в отличие от ККМ, ее не надо ставить на учет в налоговую службу и дополнять блоком ЭКЛЗ (электронной контрольной лентой защищенной). Печатать бланки на обычном домашнем принтере нельзя.

Онлайн-кассы: что это такое?

Для ИП на патенте 2017 год – «временный» в связи с переходом на онлайн-кассы. Уже сегодня идет добровольная смена контрольно-кассовой техники. Это значит, что коммерческий процесс становится интернет-бизнесом: расчеты с клиентами будут проводиться через «всемирную сеть», и в скором времени обходиться без ККТ у предпринимателей не получится. В соответствии с письмом Минфина РФ от 30.03.2016 № 03-01-15/17988 произойдет это 1 июля 2018 года, когда и патент, и «вмененка» попадут под влияние закона.

Сегодня патентная система налогообложения – востребованный и удобный спецрежим для многих предпринимателей. Не исключено, что основанием для такой популярности стала возможность отказаться от кассовой техники, что избавляет бизнесмена от беготни в налоговую, лишних затрат и бумажной волокиты.

zhazhda.biz

Согласно действующему законодательству, в 2016 году ИП или организации обязаны применять контрольно-кассовую машину (ККМ) при выполнении работ или продажи определенной продукции в случае оплаты наличностью или банковской карточкой. Выступает ли компания в роли посредника или работает от своего имени при этом, значения не имеет.

Но бывают случаи, при которых ККА (контрольно-кассовый аппарат) не нужен. К примеру, при работе на патентной системе налогообложения.

В таком случае покупателю по его требованию должен выдаваться документ, подтверждающий передачу денег. В роли такого документа может выступать квитанция или чек, оформленные по всем правилам.

Стоимость патента рассчитывается как возможный доход за год. Поэтому в 2016 году по каждому патенту необходимо вести книгу учета прибыли. Делается это для того, чтобы доказать, что предприниматель получает доход не больше 60 млн. руб. в год.

Особенности применения кассового аппарата при работе на патенте

Это означает, что решение об использовании ККМ предприниматель принимает самостоятельно. Если при ведении бизнеса кассовый аппарат не нужен, его не устанавливают. Но если компания в своей деятельности не использует регистратор расчетных операций, отказать покупателю в выдаче расчетного документа она не имеет права. Это строгое нарушение.

Если клиент требует расчетный документ, то предприниматель обязан его выдать, при этом в 2016 году не предусмотрено строгих форматов такого бланка.

Главное, чтобы в нем были прописаны следующие поля:

Действующее законодательство России позволяет предпринимателям, работающим на патентной системе налогообложения не регистрировать и не применять в своей деятельности ККМ. Но это не освобождает его от выдачи бланка строгой отчетности клиенту по его требованию.

Патентная система налогообложения очень проста и выгодна для многих видов бизнеса. Но по состоянию на 2015 год назвать ее востребованной и распространенной сложно. В прошлом году из 3,6 млн. ИП только 122 тыс. работали на патенте, это примерно 3,5% от всех бизнесменов.

Такая ситуация обусловлена тем, что ПСН разработана достаточно недавно (с 2003 года) и нужна для желающих упростить сдачу отчетности. Ее преимущества частично дублируют другие налоговые режимы – УСН и ЕНВД.