Стр 210 налога на прибыль за год

Если работодатель издает «списочный» приказ о премировании по организации, объяснять в этом документе, почему кто-то получил премию в меньшем размере, не нужно.

Верховный суд отказался признавать недействующим письмо Минфина от 12.02.2018 № 03-15-07/8369.

С 01.06.2019 у граждан появится возможность оформлять не только обычное индивидуальное завещание, но и совместное завещание (вместе с супругом/супругой), а также заключать наследственные договоры.

Наверняка, вы уже с нетерпением ждете выходных и, возможно, прикидываете, какие из не требующих спешки дел можно безболезненно перенести на следующую неделю. Но не забудьте, что новая неделя принесет новые задачи. Чтобы составляя свой рабочий план на грядущую трудовую пятидневку вы ничего не упустили, представляем вашему вниманию наши еженедельные бухгалтерские напоминания.

Совет Федерации одобрил ряд поправок в Закон о ККТ. Это значит, что в скором времени поправочный закон будет официально опубликован и вступит в силу. Так что бизнесменам пора готовиться к грядущим переменам.

Налоговая служба на конкретном примере разъяснила, как формируется кассовый чек при обычной продаже товаров (работ, услуг).

Сбербанк опубликовал памятку для своих клиентов, в которой подробно объяснил, когда банк вправе «заморозить» деньги на счете и что клиенту делать в такой ситуации.

ТИПОВАЯ СИТУАЦИЯ™ актуальна на 20 июля 2018 г.

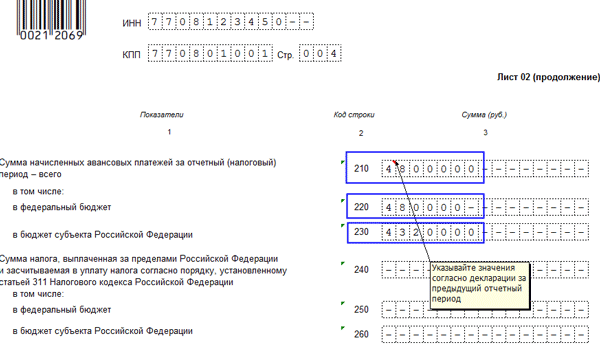

Как заполнить строку 210 Листа 02 декларации по налогу на прибыль

В строке 210 Листа 02 декларации по налогу на прибыль отражается общая сумма всех авансовых платежей, подлежавших уплате в периоде, за который подается декларация.

Порядок заполнения этой строки зависит от того, как организация уплачивает авансовые платежи.

Организация уплачивает ежемесячные в течение квартала и квартальные авансовые платежи

1 Если вы платите торговый сбор, полученный результат надо уменьшить на сумму торгового сбора из строки 266 Листа 02 декларации за отчетный период.

Организация не уплачивает торговый сбор.

Сумма авансового платежа, подлежащего уплате в каждом из месяцев I квартала, составила 500 000 руб. строка 320 Листа 02 декларации за 9 месяцев предыдущего года .

Сумма авансового платежа, начисленного за I квартал, составила 1 800 000 руб. строка 180 Листа 02 декларации за I квартал , а сумма, подлежащая доплате по декларации за I квартал, — 300 000 руб. (1 800 000 руб. — 500 000 руб. x 3).

Сумма авансового платежа, подлежащего уплате в каждом из месяцев II квартала, равна 600 000 руб. (1 800 000 руб. / 3). Эта сумма отражена в строке 290 Листа 02 декларации за I квартал.

Таким образом, в течение полугодия организация должна была уплатить авансовые платежи в сумме 3 600 000 руб. (500 000 руб. x 3 + 300 000 руб. + 600 000 руб. x 3). Эта сумма:

- равна сумме строк 180 и 290 Листа 02 декларации за I квартал, т.е. 3 600 000 руб. (1 800 000 руб. + 1 800 000 руб.);

- указывается в строке 210 Листа 02 декларации за полугодие.

- суммы авансовых платежей по декларации за предыдущий отчетный период. Эти значения возьмите из строк 180-200 Листа 02 за 2 квартал 2017 года.

- суммы авансов, которые нужно было заплатить не позднее 28-го числа каждого месяца 3 квартала 2017 года (если декларация подается за 3 квартал). Эти значения возьмите из строк 290-310 налоговой декларации за 2 квартал 2017 года.

Организация уплачивает только квартальные авансовые платежи

glavkniga.ru

Как заполнить строку 210 листа 02 декларации по налогу на прибыль?

Добрый день, подскажите, пожалуйста, ООО на ОСНО, налог на прибыль платит ежеквартально.

В листе 02 декларации по налогу на прибыль за полугодие по строке 210 «сумма начисленных авансовых платежей за отчетный налоговый период» указала данные из декларации за первый квартал по строке 180 «сумма исчисленного налога всего». Эта сумма оказалась больше, чем сумма исчисленного налога за полугодие, поэтому строки 270и 271 декларации (сумма налога к доплате) оставила пустыми. Но налог тогда все-равно заплатили. Подскажите, пожалуйста, в декларации по налогу на прибыль за 9 месяцев какую сумму мне нужно было отразить по строке 210,270,271? По строке 210 я отразила суммы исчиленного налога за 1кв+полугодие. В строках 270 и 271 отразила сумму налога к доплате: исчисленную сумму налога за 9 месяцев за вычетом строки 210 декларации по налогу на прибыль за 9 месяцев. налоговая позвонила, попросила прислать корректировку, а я не могу понять, что не так отразила. Или мне по строке 210 декларации 9 м нужно было отразить только 1 кв, так как во втором налога к доплате не было? Перечитала здесь материалы, но везде для организаций с ежемесячной уплатой налога на прибыль.

1 кв.

стр 180- 5000

стр 210 — пусто,

строка 270 — налог к доплате 500

строка 280 — налог к доплате 4500

полугодие

стр 180 — 4000

стр 210 — 5000

стр 270,стр 280 — пусто (но в бюджет 4000 перечислили)

9 месяцев

стр 180- 9500

стр 210 — 9000 или здесь необходимо указать только 5000 за первый квартал?

стр 270 — 50

стр 280 — 450

строки 270 и 271 отражены с учетом перечисления налога в бюджет за 1 кв. и полугодие.

Что не так?

Добрый день

Если я Вас правильно понял, то у Вас налог на прибыль за 1 кв. был 5000 руб., налог на прибыль за полугодие 4000 руб., то Вы должны были отразить в НД за полугодие строку 280, 281 к уменьшению.

В соответствии с Инструкцией по заполнению НД, строка 210

организациями, уплачивающими авансовые платежи только по итогам отчетного периода, — суммы исчисленных авансовых платежей согласно Декларации за предыдущий отчетный период;

Ариадно4ка, добрый вечер.

строка 210 в декоарации по налогу на прибыль:

в 1 квартале = строка 320 декларации за 9 месяцев предыдущего года

полугодие = строка 180 декларации за 1 квартал + строка 290 декларации за 1 квартал

9 мес = строка 180 декларации за 6 месяцев + строка 290 декларации за 6 месяцев

год = строка 180 декларации за 9 месяцев + строка 290 декларации за 9 месяцев

Если строка 180 меньше строки 210, то отражает сумму к уменьшению по строке 280

У Вас в декларации отражаются начисленные значения, а не перечисленные.

www.buhonline.ru

Строка 210 декларации по налогу на прибыль за 3 квартал 2017 года

Статьи по теме

В конце каждого отчетного периода все компании обязаны предоставлять налоговую декларацию, в которой обозначена сумма, которая подлежит оплате государству. Строка 210 декларации по налогу на прибыль за 3 квартал 2017 года показывает сумму авансовых взносов, которые должна будет оплатить компания. Мы подробно разберем, как заполнить 210 строку, и какие нюансы необходимо учесть при ее заполнении.

Скачать новый бланк декларации по налогу на прибыль за 3 квартал 2017 года>>>

Скачать новый бланк декларации по налогу на прибыль за 3 квартал 2017 года>>>

Из чего состоит строка 210 декларации по налогу на прибыль за 3 квартал 2017 года

При заполнении строки 210 важно знать, как ваша компания платит авансовые платежи, ежемесячно или ежеквартально. От этого зависит, что будет записано в строку. Мы разберем, из чего состоит 210 строка, как ее правильно заполнить и что нужно учесть при заполнении.

Напоминаем, что налоговая служба утвердила форму декларации по прибыли приказом от 19.10.2016 N ММВ-7-3/572. Строка 210 декларации по налогу на прибыль за 3 квартал 2017 года находится на продолжении листа 02.

Строка 210 декларации по налогу на прибыль за 3 квартал 2017 отражает доход, которой получила компания и какие при этом делаются отчисления в бюджет. Она показывает, что компания платит налог на ежемесячной или ежеквартальной основе. Строки 210-230 не являются показателями прибыли или убытка компании.

Если другие разделы налоговой декларации заполнены корректно, то строка 210 декларации по налогу на прибыль за 3 квартал не должна вызывать затруднений для ее заполнения. Значения в строке 210 вводятся на основе заполненных ранее строк налоговой декларации.

Разберем подробнее, как заполняется строка 210 декларации по налогу на прибыль за 3 квартал 2017 года. В этой строке надо указать аванс за 3 квартал 2017 года, а также разнести сумму по бюджетам. Для федерального бюджета — строка 220, аванс в бюджет субъекта надо указать в строке 230.

Внимание! С 1 января изменилась разбивка по бюджетам, теперь в федеральный бюджет уплачивается 3 % налога, а в региональный 17 % (в 2016 году было 2 % и 18 % соответственно).

Каждый бухгалтер должен это знать!

Как заполняется строка 210 декларации по налогу на прибыль за 3 квартал 2017 года

Строка 210 декларации по налогу на прибыль за 3 квартал 2017 года заполняется по-разному в зависимости от того, как ваша компания платит авансовые взносы: ежемесячно или ежеквартально. Важно помнить об этом нюансе при заполнении 210 строки. Мы разобрали оба варианта — выберите инструкцию, которая подходит вашей компании.

Как учитывать расходы без ошибок? Бухгалтеры часто путаются, какие расходы можно списывать, а какие вызовут споры с налоговиками. Чтобы не ошибиться, пользуйтесь советами экспертов журнала «Российский налоговый курьер». Оформите подписку по счету или картой. Подробнее о ваших бонусах здесь>>>

Как заполнить строку 210, если компания платит авансы ежемесячно

Компании, которые платят авансовые платежи по налогу на прибыль ежемесячно исходя из прибыли предыдущего квартала, заполняют строки 210-230 так:

Как заполнить строку 210, если компания платит авансы ежеквартально

Согласно порядку заполнения налоговой декларации при ежеквартальной оплате авансовых платежей по строкам 210–230 нужно указать суммы авансовых платежей по декларации за предыдущий отчетный период (если он входит в текущий налоговый период). Таким образом, чтобы заполнить строку 210 декларации по налогу на прибыль за 3 квартал 2017 года перенесите данные из строки 180 Листа 02 декларации за 2 квартал 2017 года.

Что еще отразить в строке 210 листа 2

Независимо от того, какой способ уплаты авансовых платежей по налогу на прибыль, в сроках 210–230 отражается сумма авансовых платежей, доначисленных (уменьшенных) по итогам камеральной проверки декларации за предыдущий отчетный период. При условии, что результаты данной проверки учтены организацией в текущем отчетном (налоговом) периоде.

www.rnk.ru

Заполнение декларации – строка 210

В конце каждого отчетного периода, установленного инспекцией, компании по закону обязаны отсчитываться и подавать налоговикам декларацию, в которых прописывают сумму, уплачиваемую государству. Эта сумма отображается в отдельной графе при заполнении 210 строки декларации по налогу на прибыль за отчётный период. Эта графа является показателем, сколько предприятие будет платить государству в виде авансовых взносов.

Из чего состоит строка 210

Декларант самостоятельно производит расчёт платежа, который вносится авансами, опираясь на ставку, прописанную для организации. Вычисляется с начала отчётного периода и до окончания. Это прописано в ст.52 п.1 НК. Есть исключительные случаи, когда при получении доходов, которые были уже начислены и уплачены группой налогоплательщиков, эта сумма не указывается в декларации (ст. 286 пп.4,5 НК)

Сама строка 210 декларации по налогу на прибыль показывает доход, полученный предприятием, и производимые отчисления в бюджет. Показатели строк с 210 по 230 не отражают фактической прибыли и убытка организации. Сама строка показывает, как компания платит налог, ежемесячно или ежеквартально. При корректном внесении данных в другие разделы сама строка 210 при заполнении не вызовет затруднений. На основании уже внесённых данных формируются показатели 210 строки.

Последовательность внесения данных в строку 210

Согласно ст.286 п.2 по завершении отчетного периода все декларанты заполняют декларации и перечисляют в бюджет государства налоги. В одном отчетном периоде начисляется сумма авансовых платежей:

- Платеж в виде аванса платится раз в месяц в 1 квартале текущего периода. Он равен сумме платежа, который подлежит уплате в последнем квартале прошлого периода.

- Ежемесячный платёж уплачивается в бюджет во 2 квартале текущего периода. Он равен 1/3 суммы авансового платежа, который начислялся в первом квартале текущего года.

- Платёж каждый месяц, который оплачивается в бюджет в 3 квартале. Он равен 1/3 разницы между суммой, которая начислялась за полугодие.

- Ежемесячный платеж, который оплачивается в 4 квартале, состоит из 1/3 разницы суммы, которая начислялась за полгода и девять месяцев.

saldovka.com

Авансовые платежи по налогу на прибыль. Примеры

Автор: Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Организация — плательщик налога на прибыль должна осуществлять уплату авансовых платежей по указанному налогу по итогам каждого отчетного (налогового) периода с уплатой ежемесячных авансовых платежей в течение отчетного периода.

Рассмотрим на примерах порядок начисления, отражения в бухгалтерском учете и уплаты авансовых платежей по налогу на прибыль.

Расчет ежемесячных авансовых платежей по налогу на прибыль

Ежемесячный авансовый платеж, подлежащий уплате в 1 квартале, рассчитывается по формуле (п. 2 ст. 285, п. 2 ст. 286 НК РФ):

Ежемесячный платеж в 1-м квартале = (Начисленный авансовый платеж за 9 месяцев предыдущего года — Начисленный авансовый платеж за 1-е полугодие предыдущего года)/3;

Полученный по этой формуле результат равен ежемесячным авансовым платежам, уплачиваемым в IV квартале предыдущего года.

Поэтому ежемесячные платежи 1 квартала можно не рассчитывать отдельно, а платить в той же сумме, что и в 4 квартале предыдущего года.

Общая сумма ежемесячных платежей, подлежащих уплате в 1 квартале, указывается в строке 320 Листа 02 декларации за 9 месяцев предыдущего года.

Ежемесячные авансовые платежи, подлежащие уплате во 2, 3 и 4 кварталах, рассчитываются по формулам (п. 2 ст. 285, п. 2 ст. 286 НК РФ):

Ежемесячный платеж во 2-м квартале = (Начисленный авансовый платеж за 1-й квартал)/3;

Ежемесячный платеж во 3-м квартале = (Начисленный авансовый платеж за 1-е полугодие — Начисленный авансовый платеж за 1-й квартал)/3;

Общая сумма ежемесячных платежей, подлежащих уплате в каждом из этих кварталов, указывается в строке 290 Листа 02 декларации, представляемой по итогам предыдущего квартала.

Если результат расчета ежемесячного платежа отрицательный или равен нулю, платить ежемесячные платежи в текущем квартале не надо (п. 2 ст. 286 НК РФ).

Если по итогам предыдущего квартала имеется переплата по налогу на прибыль (сумма налога к уменьшению по декларации), она автоматически засчитывается в счет уплаты ежемесячных авансовых платежей текущего квартала.

Пример. Расчет ежемесячных и квартальных авансовых платежей

В 1-м квартале компания уплатила ежемесячные авансовые платежи (строка 320 Листа 02 декларации за 9 месяцев предыдущего года, строка 210 Листа 02 декларации за I квартал) на общую сумму 7 млн руб.

Начисленный авансовый платеж за 1-й квартал (строка 180 Листа 02 декларации за I квартал) — 6 млн руб.

Поскольку начисленный платеж за I квартал меньше уплаченных в этом квартале ежемесячных платежей, квартальный авансовый платеж в апреле компания не уплачивает.

Ежемесячный авансовый платеж, подлежащий уплате во 2-м квартале, составит 2 млн руб. (6 млн руб. / 3).

В то же время за 1-й квартал компания уплатила больше, чем должна (7 млн руб. вместо 6).

Следовательно, у нее есть переплата по налогу на прибыль в сумме 1 млн руб. (7 млн руб. — 6 млн руб.).

Поэтому до 28 апреля достаточно уплатить ежемесячный авансовый платеж в сумме 1 млн руб. (2 млн руб. — 1 млн руб.).

Другие ежемесячные платежи 2-го квартала (в мае и в июне) уплачиваются в полной сумме — по 2 млн руб.

Порядок уплаты авансовых платежй по налогу на прибыль

Порядок уплаты авансовых платежей по налогу на прибыль зависит от величины выручки компании за четыре квартала, предшествующие отчетному (п. п. 2, 3 ст. 286 НК РФ).

Например, для того чтобы определить, как уплачивать авансовые платежи в 1-м квартале 2017 г., надо посмотреть сумму выручки за 1 — 4 кварталы 2016 г.

Если выручка не превышает 60 млн руб., то платить только квартальные авансовые платежи.

Отдельно сообщать об этом в ИФНС не нужно. Сообщение об изменении порядка уплаты авансовых платежей может прислать вам сама ИФНС (Письмо ФНС от 14.03.2016 N СД-4-3/4129@).

Если выручка больше 60 млн руб., то можно платить (Письмо Минфина от 03.03.2017 N 03-03-07/12170):

— или квартальные и ежемесячные авансовые платежи в течение квартала;

— или ежемесячные авансовые платежи исходя из фактической прибыли, в этом случае декларация подается ежемесячно (п. 3 ст. 289 НК РФ).

Выбранный способ нужно закрепить в налоговой учетной политике.

При этом Организация может изменить порядок уплаты авансовых платежей только с нового года.

Для этого не позднее 31 декабря предыдущего года нужно направить в свою инспекцию соответствующее уведомление (п. 2 ст. 286 НК РФ).

Отметим, что вновь созданные организации определяют способ уплаты авансовых платежей в особом порядке.

Срок уплаты авансовых платежей по налогу на прибыль зависит от того, как каким способом начисляются и уплачиваются авансовые платежи (п. 1 ст. 287, п. 3 ст. 289 НК РФ).

Для наглядности приведем сроки уплаты авансовых платежей в 2017 г. в таблице (п. 7 ст. 6.1 НК РФ):

За какой период уплачиваются авансовые платежи

Способ уплаты авансовых платежей

Квартальные и ежемесячные в течение квартала

Только квартальные

Срок уплаты налога на прибыль за год одинаков для всех налогоплательщиков — не позднее 28 марта следующего года (п. 1 ст. 287, п. 4 ст. 289 НК РФ).

Таким образом, налог на прибыль за 2016 г. надо уплатить не позднее 28.03.2017, а за 2017 г. — не позднее 28.03.2018.

При этом за нарушение сроков уплаты авансовых платежей и налога на прибыль предусмотрена административная ответственность в виде начисления пени.

Порядок отражения в декларации по налогу на прибыль авансовых платежей при уплате ежемесячных авансовых платежей в течение квартала

Организации, уплачивающие ежемесячные в течение квартала и квартальные авансовые платежи, отражают их в декларации по налогу на прибыль следующим образом (п. п. 4.3, 4.3.2, 5.7, 5.8, 5.11 Порядка заполнения декларации).

1. Все авансовые платежи, которые подлежали уплате в течение отчетного (налогового) периода.

Все авансовые платежи, которые подлежали уплате в течение отчетного (налогового) периода

В декларации за I квартал

В декларации за другие отчетные периоды (полугодие, 9 месяцев) и год

В строке 210 Листа 02

Вписывается показатель строки 320 Листа 02 декларации за 9 месяцев предыдущего года

Вписывается сумма показателей строк 180 и 290 Листа 02 декларации за предыдущий отчетный период

В строке 220 Листа 02

Вписывается показатель строки 330 Листа 02 декларации за 9 месяцев предыдущего года

Вписывается сумма показателей строк 190 и 300 Листа 02 декларации за предыдущий отчетный период

Сумма, начисленная в бюджет субъекта РФ

В строке 230 Листа 02

Вписывается показатель строки 340 Листа 02 декларации за 9 месяцев предыдущего года

Вписывается сумма показателей строк 200 и 310 Листа 02 декларации за предыдущий отчетный период

Если Организация платит торговый сбор, то полученный результат надо уменьшить на сумму торгового сбора из строки 266 Листа 02 декларации за отчетный период.

2. Авансовый платеж, начисленный за отчетный период (налог за год).

Авансовый платеж, начисленный за отчетный период (налог за год)

В строке 180 Листа 02

Вписывается произведение показателей строк 120 и 140 Листа 02 этой декларации

Сумма, начисленная в федеральный бюджет

В строке 190 Листа 02

Вписывается произведение показателей строк 120 и 150 Листа 02

В строке 200 Листа 02

Вписывается произведение показателей строк 120 и 160 Листа 02

Если показатель строки 120 Листа 02 равен нулю, то в строках 180 — 200 ставится прочерк.

3. Авансовый платеж (налог) к доплате по этой декларации, если начисленный авансовый платеж за этот отчетный период (налог за год) больше всех авансовых платежей, которые подлежали уплате в течение отчетного (налогового) периода.

Авансовый платеж (налог за год) к доплате по этой декларации

Как заполняется эта строка

1. В строке 270 Листа 02.

2. В строке 040 подраздела 1.1 разд. 1

Вписывается разница показателей строк 190 и 220 Листа 02, если строка 190 Листа 02 > строки 220 Листа 02; в остальных случаях ставится прочерк

Сумма к уплате в бюджет субъекта РФ

1. В строке 271 Листа 02.

2. В строке 070 подраздела 1.1 разд. 1

Вписывается разница показателей строк 200 и 230 Листа 02, если строка 200 Листа 02 > строки 230 Листа 02; в остальных случаях ставится прочерк

4. Авансовый платеж (налог) к уменьшению по этой декларации, если начисленный авансовый платеж за предыдущий отчетный период больше начисленного авансового платежа за текущий отчетный период (налога за год).

Авансовый платеж (налог) к уменьшению по этой декларации

В какой строке декларации отражается

В федеральный бюджет

1. В строке 280 Листа 02.

2. В строке 050 подраздела 1.1 разд. 1

Вписывается разница показателей строк 220 и 190 Листа 02, если строка 220 Листа 02 > строки 190 Листа 02; в остальных случаях ставится прочерк

В бюджет субъекта РФ

1. В строке 281 Листа 02.

2. В строке 080 подраздела 1.1 разд. 1

Вписывается разница показателей строк 230 и 200 Листа 02, если строка 230 Листа 02 > строки 200 Листа 02; в остальных случаях ставится прочерк

Если Организация платит торговый сбор, то сумму сбора можно учесть при расчете авансового платежа к доплате (уменьшению) в бюджет субъекта РФ.

5. Сумма ежемесячных авансовых платежей, подлежащих уплате в следующем квартале.

Ежемесячные авансовые платежи, подлежащие уплате в следующем квартале

В декларации за другие периоды

В строке 290 Листа 02

Вписывается показатель строки 180 Листа 02

Вписывается разность показателей строк 180 Листа 02 декларации за текущий и предыдущий отчетные периоды

Сумма к уплате в федеральный бюджет

В строке 300 Листа 02

Вписывается показатель строки 190 Листа 02

Вписывается разность показателей строк 190 Листа 02 декларации за текущий и предыдущий отчетные периоды

В строке 310 Листа 02

Вписывается показатель строки 200 Листа 02

Вписывается разность показателей строк 200 Листа 02 декларации за текущий и предыдущий отчетные периоды

В строках 290 — 310 ставится прочерк:

если исчисленный показатель строки равен нулю или меньше нуля;

если заполняется декларация за год.

Обращаем Ваше внимание на то, что в декларации за 9 месяцев надо также отразить сумму ежемесячных авансовых платежей, подлежащих уплате в I квартале следующего года:

общую сумму — по строке 320 Листа 02, которая равна показателю строки 290 Листа 02;

сумму, подлежащую уплате в федеральный бюджет, — по строке 330 Листа 02, которая равна показателю строки 300 Листа 02;

сумму, подлежащую уплате в бюджет субъекта РФ, — по строке 340 Листа 02, которая равна показателю строки 310 Листа 02.

6. Ежемесячный авансовый платеж, подлежащий уплате в каждом из месяцев следующего квартала.

Ежемесячный авансовый платеж, подлежащий уплате в каждом из месяцев следующего квартала

Как заполняется эта строка в декларации за I квартал, полугодие, 9 месяцев

1. В строке 120 подраздела 1.2 разд. 1.

2. В строке 130 подраздела 1.2 разд. 1.

3. В строке 140 подраздела 1.2 разд. 1

В каждую строку вписывается сумма, равная 1/3 показателя строки 300 Листа 02

1. В строке 220 подраздела 1.2 разд. 1.

2. В строке 230 подраздела 1.2 разд. 1.

3. В строке 240 подраздела 1.2 разд. 1

В каждую строку вписывается сумма, равная 1/3 показателя строки 310 Листа 02

Бухгалтерский учет

Бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат от деятельности организации, выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций и оценки статей бухгалтерского баланса по правилам, принятым нормативными правовыми актами по бухгалтерскому учету (п. 79 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 N 34н).

Информация о формировании конечного финансового результата отражается на счете 99 «Прибыли и убытки».

На указанном счете отражаются также суммы начисленного условного расхода (дохода) по налогу на прибыль в корреспонденции со счетом 68 «Расчеты по налогам и сборам» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Применение ПБУ 18/02

По итогам отчетного периода в бухгалтерском учете отражается сумма условного расхода по налогу на прибыль, определяемая исходя из суммы бухгалтерской прибыли, полученной за отчетный период, и действующей ставки налога на прибыль (независимо от суммы налогооблагаемой прибыли) (п. 20 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

Далее, независимо от суммы налогооблагаемой прибыли (убытка) в бухгалтерском учете организации отражается сумма налога на прибыль, определяемая исходя из бухгалтерской прибыли (убытка) и признаваемая в целях ПБУ 18/02 условным расходом (условным доходом) по налогу на прибыль.

Сумма начисленного условного расхода по налогу на прибыль за отчетный период отражается в бухгалтерском учете по дебету счета 99 «Прибыли и убытки» (субсчет по учету условных расходов по налогу на прибыль) в корреспонденции с кредитом счета 68, субсчет «Расчеты по налогу на прибыль».

В соответствии с п.21 ПБУ 18/02 исходя из величины условного расхода (условного дохода) организация определяет текущий налог на прибыль (текущий налоговый убыток), то есть налог на прибыль для целей налогообложения путем корректирования величины условного расхода (условного дохода) на суммы постоянного налогового обязательства, отложенного налогового актива и отложенного налогового обязательства отчетного периода.

Здесь возможны следующие варианты:

по итогам отчетного периода не возникают Разницы между прибылью по данным бухгалтерского и прибылью по данным налогового учета

по итогам отчетного периода возникают Разницы между прибылью по данным бухгалтерского и прибылью по данным налогового учета.

1) Вариант. Разницы между прибылью по данным бухгалтерского и налогового учета по итогам отчетного периода не возникло.

Если разницы между прибылью по данным бухгалтерского и налогового учета по итогам отчетного периода не возникло, то в этом случае сумма условного расхода по налогу на прибыль равна сумме текущего налога на прибыль, определяемого в порядке, установленном п. п. 21, 22 ПБУ 18/02.

Пример. Отражение авансового платежа по налогу на прибыль в бухгалтерском учете

По итогам девяти месяцев 2017 г. организацией был получен убыток, в связи с чем суммы ежемесячных авансовых платежей в IV квартале 2017 г. и, соответственно, в I квартале 2018 г. не уплачивались.

По итогам I квартала 2018 г. прибыль по данным бухгалтерского и налогового учета составила 127 000 руб.

Отчетными периодами в бухгалтерском и налоговом учете признаются I квартал, полугодие и девять месяцев.

Законом субъекта РФ не предусмотрено применение пониженной ставки по налогу на прибыль в бюджет субъекта РФ.

В учете Организации авансовый платеж по налогу на прибыль, подлежащий уплате по итогам I квартала 2017 г., если ежемесячные авансовые платежи по налогу на прибыль в I квартале 2017 г. не уплачивались, следует отразить следующими записями:

www.audit-it.ru