Оглавление:

Платежки в бюджет заполняем по-новому

Изменены правила заполнения платежных поручений на уплату налогов, сборов и страховых взносов и порядок уплаты налогов за третьих лиц. Приказ Минфина России от 5 апреля 2017 г. № 58н.

Правила заполнения платежных поручений на уплату налогов, сборов и страховых взносов утверждены приказом Минфина России от 12 ноября 2013 г. № 107н. Новым приказом от 5 апреля 2017 года № 58н финансисты внесли изменения в эти правила. Кроме того, они утвердили порядок уплаты налогов и взносов за третьих лиц.

- в полях «ИНН плательщика» и «КПП плательщика» нужно указать реквизиты налогоплательщика, то есть лица, за которое перечисляются налоги (сборы или взносы). Если деньги перечисляются за физлицо, у которого нет ИНН, то в поле «ИНН плательщика» ставится «0», а в поле «Код» – Уникальный идентификатор начисления (индекс документа). Поле «КПП плательщика» заполняется при уплате налога за организацию. Если налог перечисляется за физлицо, в этом поле указывается «0»;

- в поле «Плательщик» впишите информацию о законном или уполномоченном представителе, который фактически перечисляет деньги в бюджет;

- в поле «Назначение платежа» указывают ИНН и КПП (для граждан только ИНН) лица, которое перечисляет деньги в бюджет, затем разделительный символ «//», а потом наименование налогоплательщика, за которого перечисляется налог (сбор или взнос);

- в поле 101 «Статус плательщика» должен быть статус того лица, за которое уплачивается налог. А именно:

- плательщиков налогов, сборов и страховых взносов;

- налоговых агентов;

- плательщиков таможенных и других платежей в бюджет.

- убедиться, что плательщик вправе распоряжаться деньгами;

- проверить, отвечает ли платежка установленным требованиям;

- выяснить, достаточно ли денег на счете для платежа;

- выполнить другие процедуры по банковским инструкциям.

- на бумажном носителе – день, месяц, год проставьте цифрами в формате

ДД.ММ.ГГГГ; - в электронном виде цифрами в формате банка (день – две цифры, месяц – две

цифры, год – четыре цифры). - «срочно»;

- «телеграфом»;

- «почтой»;

- другое значение, установленное банком. Значение можно не указывать, если это

установлено банком. - 01 – налогоплательщик (плательщик сборов) – юридическое лицо;

- 02 – налоговый агент;

- 08 – плательщик – учреждение, осуществляющее уплату страховых взносов и

иных платежей в бюджетную систему РФ; - 14 – налогоплательщик, производящий выплаты физическим лицам.

— 01 – для организаций-работодателей;

— 09 – для ИП;

— 10 – для нотариусов, занимающихся частной практикой;

— 11 — для адвокатов, учредивших адвокатский кабинет;

— 12 — для глав крестьянского (фермерского) хозяйства;

— 13 – для физических лиц.

Напомним, что с 30 ноября 2016 года налоги за налогоплательщика может заплатить третье лицо. А с 1 января 2017 года такая возможность появилась и в отношении уплаты страховых взносов (Федеральный закон от 30 ноября 2016 г. № 401-ФЗ). При этом долгое время не был утвержден порядок оформления платежных документов в таких ситуациях.

Добавим, что не так давно ФНС разработала правила указания информации в реквизитах распоряжений о переводе денежных средств в бюджетную систему РФ.

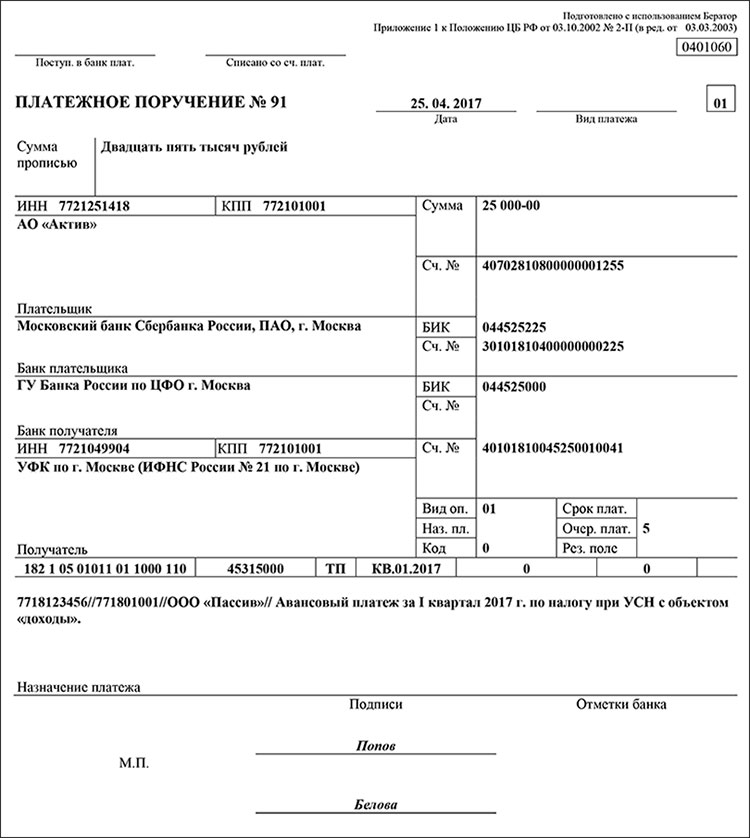

Пример. Как заполнить платежное поручение на уплату налога за третье лицо

ООО «Пассив» (ИНН 7721251418 КПП 772101001) применяет УСН с объектом «доходы».

25 апреля «Пассив» собирается перечислить авансовый платеж по «упрощенному» налогу за I квартал. Его сумма составила 25 000 рублей.

24 апреля у банка, в котором открыт единственный расчетный счет «Пассива», отозвана лицензия на осуществление банковских операций. Чтобы не пропустить срок уплаты налога, «Пассив» обратился к своему контрагенту АО «Актив» (ИНН 7718123456 КПП 771801001) с просьбой перечислить за него авансовый платеж по УСН. Поскольку между «Активом» и «Пассивом» заключен договор поставки, «Актив» согласился перечислить авансовый платеж в счет будущих взаиморасчетов по этому договору.

Бухгалтер «Актива» заполнит платежное поручение так, как показано ниже.

Практическая энциклопедия бухгалтера

Все изменения 2018 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов.

www.buhgalteria.ru

Платежное поручение 2018, новые правила заполнения

В 2017 года снова введены изменения в оформление и подготовку платежных документов для перечисления налогов и страховых взносов. Ниже приведены правила заполнения полей нового платежного поручения — платежки — для перечисления налогов НДФЛ, ЕНВД, УСН и страховых взносов в ФНС РФ и ФСС — соцстрах.

НОВОЕ ПЛАТЕЖНОЕ ПОРУЧЕНИЕ — ПЛАТЕЖКА в 2018

При уплате в бюджет налогов и страховых взносов используйте типовые бланки платежных поручений. Форма платежного поручения, номера и наименования его полей приведены в приложении 3 к положению, утвержденному Банком России от 19 июня 2012 г. № 383-П .

Что за статью сметы нужно заполнить в платежке? Правила заполнения новых платежных поручений в 2018 году при перечислении платежей в бюджет утверждены приказом Минфина России от 12 ноября 2013 г. № 107н . Эти правила распространяются на всех, кто перечисляет платежи в бюджетную систему РФ:

Статья поможет узнать, как с 2017 года правильно сделать единый расчет в налоговую по страховым взносам. Куда отчитываться, в какие сроки платить взносы за страховой год, какие КБК при уплате взносов, примеры платежек.

С июня 2018 г. новые правила безналичных расчетов

Эти изменения касаются всех организаций и предпринимателей.

С 1 июня 2018 г. меняют правила безналичных расчетов (Закон от 26.07.2017 № 212-ФЗ). Раньше банк мог попросить клиента уточнить платежку. Банк отклонял платеж, только если клиент не отвечал. Теперь, после того как банк принял платежное поручение, он должен:

По новым правилам банк не может просить клиента уточнить содержание платежки. Это значит, что банк с 1 июня формально вправе отказать в платеже из-за любой ошибки в документе (п. 2 ст. 864 ГК). Ошибку можно будет исправить, только если есть внутренняя инструкция банка, которая позволяет запросить у клиента уточнение. За опоздание с оплатой из-за неточностей в платежке контрагентам придется заплатить неустойку или законные проценты, а ИФНС – пени.

Новые правила заполнения платежных поручений по НДФЛ с 1 августа 2016

Из-за новых сроков уплаты НДФЛ нужно заполнять не одну платежку по НДФЛ, а несколько. Например, по зарплате, отпускным и больничным. В письме от 12.07.2016 № ЗН-4-1/12498@ ФНС напомнила, что с 2016 года действуют новые сроки уплаты НДФЛ. А именно, теперь установлены отдельные сроки уплаты для НДФЛ с зарплаты, отпускных и больничных.

Платежка по НДФЛ: заполняем поле 107 правильно

Все надо делать так же, как и раньше. «При оформлении платежного поручения на перечисление в бюджет НДФЛ с дохода в виде заработной платы сотрудника в реквизите 107 необходимо указывать месяц и год, за который перечисляется налог. Например, при перечислении налога, удержанного с дохода в виде заработной платы за август, в реквизите 107 следует указать «МС.08.2016», а не конкретную дату !

Если же речь идет о перечислении отпускных и пособий, то в поле 107 нужно указать месяц, на который приходится день их выплаты.

Уплата налогов: по каждому сроку перечисления нужно составить отдельную платежку

Если компания в один день перечисляется НДФЛ с зарплаты и с отпускных, то и на зарплатный, и на отпускной НДФЛ нужно заполнить свое платежное поручение. Письмо ФНС от 12.07.2016 № ЗН-4-1/12498@

Как разъяснила ФНС, если законодательством предусмотрено более одного срока уплаты налога и при этом для каждого из сроков установлены конкретные даты перечисления платежа, налогоплательщик должен сформировать отдельную платежку по каждому из сроков. Ведь установленный законодательством срок перечисления налога следует указать в поле 107 платежного поручения.

www.assessor.ru

Заполнение платежных поручений по перечислению налогов и сборов 2016

Статьи по теме

Заполнение платежных поручений по перечислению налогов и сборов в 2016 году нужно делать с учетом изменений в платежках. Смотрите образцы и правила заполнения платежек в 2016 году.

Изменения в платежках:

Как заполнять платежки в 2016 году

С 2016 года установлены новые правила заполнения платежных поручений. Платежное поручение с расшифровкой всех полей смотрите в нашей статье. С помощью статьи вы сможете верно заполнить платежку на перечисление налогов и взносов. Приводим образцы всех платежных поручений с 28 марта 2016 года. По НДФЛ, УСН, взносам, взносам ИП и другие.

Платежное поручение на перечисление налогов, сборов, страховых взносов составляют по форме 0401060, которая приведена в приложении 2 к Положению Банка России от 19.06.2012 № 383-П. Каждому ее полю присвоен свой номер. Вся необходимая информация о правилах заполнения платежек содержится в приложении 1 к Положению Банка России от 19.06.2012 № 383-П и приказе № 107н.

Образцы заполнения платежных поручений на уплату налогов и взносов по новым правилам заполнения платежных поручений смотрите в конце статьи. Для заполнения платежных поручений вам понадобятся КБК на уплату налогов и взносов в 2016 году. Обратие внимание: КБК по взносам в ПФР для ИП изменились.

Еще одна особенность: реквизит 110 в платежке не заполняется.

Образцы платежных поручений в действующей редакции

Правила заполнения платежных поручений по перечислению налогов и сборов 2016

(редакция от 28 марта 2016 года)

В реквизите (1) указано наименование документа.

В реквизите (2) указан номер формы по Общероссийскому классификатору

управленческой документации, ОК 011-93 (утвержден постановлением Госстандарта

России от 30 декабря 1993 г. № 299).

В реквизите (3) проставьте номер платежного поручения цифрами.

В реквизите (4) укажите дату составления распоряжения:

В реквизите (5) укажите одно из значений:

В электронном виде значение нужно указать в виде кода, установленного банком.

В реквизите (6) укажите сумму платежа. Целые рубли – прописью с заглавной буквы, а

копейки – цифрами. При этом слова «рубль», «копейка» не сокращайте. Если сумма

платежа прописью выражена в целых рублях, то копейки можно не указывать, а в поле

«Сумма» проставить сумму платежа и знак равенства «=».

В реквизите (7) укажите сумму платежа цифрами. Рубли отделите от копеек знаком тире

«–».

Если копейки не указываются, пропишите сумму платежа и знак равенства «=».

В реквизите (8) укажите наименование плательщика.

В реквизите (9) впишите номер счета плательщика в банке.

В реквизите (10) укажите банк плательщика (наименование и место нахождения).

В реквизите (11) укажите банковский идентификационный код (БИК) банка

плательщика.

В реквизите (12) укажите номер корреспондентского счета банка плательщика.

В реквизите (13) укажите банк получателя. Обратите внимание: в 2014 году изменились

названия подразделений Банка России:

с 1 февраля – в Центральном федеральном округе;

со 2 июня – в Северо-Западном, Северо-Кавказском и Южном федеральных округах.

Составляя платежку, проверьте, не произошли ли такие изменения в вашем регионе.

В реквизите (14) укажите банковский идентификационный код (БИК) банка получателя.

В реквизите (15) укажите номер корреспондентского счета банка получателя.

В реквизите (16) укажите полное или сокращенное наименование организации-

получателя

(при этом для ИП укажите его Ф. И. О. и правовой статус, для граждан, не являющихся

ИП, – Ф. И. О.).

В реквизите (17) укажите номер счета получателя в банке.

В реквизите (18) укажите шифр 01.

В реквизите (19) «Срок платежа» значение не указывается, если другой порядок не

установлен банком.

В реквизите (20) «Назначение платежа кодовое» значение не указывается, если другой

порядок не установлен банком.

В реквизите (21) укажите очередность платежа цифрой в соответствии с

законодательством.

В реквизите (22) укажите код уникального идентификатора платежа (УИП). Это 20 или

25 цифр (п. 12 приложения 2 к приказу Минфина России от 12 ноября 2013 г. № 107н).

Реквизит заполняйте только в том случае, если он установлен получателем средств и

доведен до плательщика (п. 1.1 указания Банка России от 15 июля 2013 г. № 3025-У).

При уплате текущих налогов, сборов, страховых взносов, рассчитанных плательщиками

самостоятельно, УИП не устанавливается. Получатели средств по-прежнему будут

идентифицировать поступающие платежи на основании ИНН, КПП, КБК, ОКАТО и

других платежных реквизитов. Поэтому в поле «Код» при перечислении текущих

налогов и взносов достаточно указать значение «0».

В реквизите (23) «Резервное поле» значение не указывается, если другой порядок не

установлен банком.

В реквизите (24) укажите назначение платежа, наименование товаров, работ, услуг,

номера и даты документов-оснований, в соответствии с которыми проводится платеж

(например, договоров, актов, товарных накладных). Код уникального идентификатора

начислений (УИН) с 31 марта 2014 года в платежных поручениях указывать не нужно.

Вместо УИН в реквизите (22) указывается его аналог, который называется УИП.

В реквизите (43) поставьте печать (при наличии).

В реквизите (44) должен поставить свою подпись уполномоченный представитель

организации (например, руководитель) в соответствии с заявленными банку образцами

в карточке.

В реквизите (45) банк плательщика поставит отметку (штамп), а его уполномоченный

представитель – свою подпись.

В реквизите (60) укажите ИНН плательщика (если такой есть). Это поле могут не

заполнять физлица, которые указали СНИЛС в поле 108 или УИН в поле 22 (п. 4

приложения 2 к приказу Минфина России от 12 ноября 2013 г. № 107н).

В реквизите (61) укажите ИНН получателя.

В реквизите (62) сотрудник банка поставит дату поступления распоряжения в банк

плательщика.

В реквизите (71) сотрудник банка укажет дату списания средств со счета плательщика.

В реквизите (101) укажите статус организации. В частности:

В реквизите (102) укажите КПП плательщика. Девять цифр, первые две из которых не

могут быть нулями.

В реквизите (103) укажите КПП получателя. Девять цифр, первые две из которых не

могут быть нулями.

В реквизите (104) укажите значение КБК. Это 20 цифр (п. 5 приложения 2 к приказу

Минфина России от 12 ноября 2013 г. № 107н).

В реквизите (105) укажите код ОКТМО (при уплате налога на основании налоговой

декларации или расчета укажите код ОКТМО такой же, как в декларации, расчете). Это

8 или 11 цифр (п. 6 приложения 2 к приказу Минфина России от 12 ноября 2013 г. №

107н).

В реквизите (106) при уплате налоговых и таможенных платежей укажите значение

основания платежа. В частности:

- ТП – платежи текущего года;

- ЗД – добровольное погашение задолженности по истекшим налоговым

- (расчетным, отчетным) периодам при отсутствии требования налоговой

инспекции об уплате.

Полный перечень значений приведен в пункте 7 приложения 2 и пункте 7 приложения 3

к приказу Минфина России от 12 ноября 2013 г. № 107н.При уплате других платежей в бюджетную систему, а также при невозможности указать

конкретное значение показателя поставьте «0» (п. 4 приложения 2 и п. 5 приложения 4 к

приказу Минфина России от 12 ноября 2013 г. № 107н). - при уплате налоговых платежей укажите налоговый период (например,

МС.02.2013).

Порядок указания значения установлен в пункте 8 приложения 2 к приказу

Минфина России от 12 ноября 2013 г. № 107н; - при уплате таможенных платежей укажите идентифицирующий код

таможенного органа. Такой порядок установлен в пункте 8 приложения 3 к

приказу Минфина России от 12 ноября 2013 г. № 107н;В реквизите (108) укажите:

При уплате налоговых платежей – номер документа, который является основанием

платежа.

Например: - ТР – номер требования налогового органа об уплате налога (сбора);

- РС – номер решения о рассрочке.

При уплате таможенных платежей руководствуйтесь порядком заполнения реквизита,

приведенном в пункте 9 приложения 3 к приказу Минфина России от 12 ноября 2013 г.

№ 107н.В реквизите (109) укажите:

- при уплате налоговых платежей и таможенных платежей – значение даты

документа основания платежа, которое состоит из 10 знаков. Полный перечень

значений приведен в пункте 10 приложения 2 и пункте 10 приложения 3 к

приказу Минфина России от 12 ноября 2013 г. № 107н; - при уплате других платежей в бюджетную систему, а также при невозможности

указать конкретное значение показателя поставьте «0» (п. 4 приложения 2 и п. 5

приложения 4 к приказу Минфина России от 12 ноября 2013 г. № 107н).www.26-2.ru

Платёжка на перечисление налогов

Иван БОГАТЫЙ, Аудитор

В январе 2005 года большинство налогоплательщиков столкнутся с необходимостью перечисления налогов. Уже почти два года обязательным атрибутом платежного поручения на перечисление денежных средств в счет уплаты налогов и сборов являются заполненные в соответствии с Правилами указания информации, идентифицирующей плательщика и получателя средств, в расчетных документах на перечисление налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации (утв. совместным приказом МНС России, ГТК России и Минфина России от 03.03.03 № БГ-3-10/98/197/22н) поля 104-110 .

Заполнение поля 104

В поле 104 такого платежного поручения налогоплательщик должен указать код бюджетной классификации в соответствии с классификацией доходов РФ. И с его указанием у налогоплательщиков могут возникнуть некоторые сложности. Связано это с тем, что Минфин России в 2004 году принципиально изменил структуру КБК, увеличив количество разрядов кода с 7 до 20. Это нашло отражение в Указаниях о порядке применения бюджетной классификации Российской Федерации при составлении и исполнении бюджетов всех уровней, начиная с бюджетов на 2005 год (утв. приказом Минфина России от 27.08.04 № 72н).

Структура кода бюджетной классификации включает четыре составные части (приводится ниже).

Первая из составных частей предназначена для кода администратора. Для него отводится три разряда. Данный код соответствует номеру, присвоенному главному распорядителю в соответствии с перечнем главных распорядителей соответствующего бюджета.

Администраторами поступлений в бюджет являются органы, осуществляющие в соответствии с законодательством РФ контроль за правильностью исчисления, полнотой и своевременностью уплаты, начисление, учет, взыскание, принятие решений о возврате излишне уплаченных (взысканных) обязательных платежей в бюджет, пеней и штрафов по ним и иным поступлениям в бюджеты бюджетной системы РФ. К администраторам отнесены и налоговые органы.

Исходя из этого, Минфин России в упомянутом приказе поручил ФНС России провести необходимые мероприятия, обеспечивающие с 1 января 2005 года поступление доходов в бюджеты всех уровней бюджетной системы РФ в соответствии с Указаниями.

Выполняя поручение, налоговая служба выпустила письмо от 01.11.04 № 10-4-03/5228 «О проведении работ по обеспечению правильности оформления расчетных документов». В письме налоговики сообщили присвоенный им код администратора – 182. Данное обозначение налогоплательщики и страхователи должны будут вносить в первые три разряда КБК при заполнении платежных поручений на перечисление налогов, сборов и страховых взносов.

Во второй части указывается код вида доходов. На него отведено 10 знаков — с 4 по 13 разряды. Эти разряды предназначены для обозначения группы, подгруппы, статьи, подстатьи и элемента.

Групп всего три, поэтому для их обозначения отведен один 4 разряд. Доходы отнесены к первой группе. Поэтому в четвертом разряде КБК при перечислении налогов, сборов и страховых взносов всегда будет 1.

Отметим, что 2 в этом разряде соответствует безвозмездным перечислениям, 3 же – доходам от предпринимательской и иной приносящей доход деятельности.

Для обозначения подгрупп используются два разряда КБК – 5 и 6. Подгрупп в классификации девятнадцать. Первые десять, а также двенадцатая и шестнадцатая связаны с перечислением налогов, страховых взносов, задолженностей, госпошлины, штрафов, санкций и т. д.:

- 01 — налоги на прибыль, доходы;

- 02 – налоги и взносы на социальные нужды;

- 03 — налоги на товары (работы, услуги), реализуемые на территории РФ;

- 04 — налоги на товары, ввозимые на территорию РФ;

- 05 — налоги на совокупный доход;

- 06 — налоги на имущество;

- 07 — налоги за пользование природными ресурсами;

- 08 – государственная пошлина;

- 09 — задолженности по отмененным налогам, сборам и иным обязательным платежам;

- 10 — доходы от внешнеэкономической деятельности;

- 12 — платежи при пользовании природными ресурсами;

- 16 — штрафы, санкции, возмещение ущерба.

В остальные шесть подгрупп включены: доходы от использования имущества, находящегося в государственной и муниципальной собственности, от оказания платных услуг, от продажи материальных и нематериальных активов и т. д.

Отметим, что налоговые органы оказывают платные услуги за предоставление информации по единому государственному реестру налогоплательщиков и предоставление сведений, содержащихся в едином государственном реестре юридических лиц и в едином государственном реестре индивидуальных предпринимателей. Платные услуги отнесены к 13 подгруппе, поэтому КБК по упомянутым услугам — «182 1 13 01 020 01 0000 130» и «182 1 13 01 030 01 0000 130» соответственно.

Для сведения: в группе «Безвозмездные поступления» — 6 подгрупп, в группе «Доходы от предпринимательской и иной приносящей доход деятельности» — 4 подгруппы.

Дальнейшая детализация подгрупп кода вида доходов производится посредством статей и подстатей. Для обозначения статей предназначено два разряда — 7 и 8, для обозначения подстатей – три разряда – 9, 10 и 11. При этом 11 разряд задействуется не по всем налогам. Отличное от «0» значение в этом разряде может быть при оформлении платежного поручения на перечисление налога на прибыль, акцизов, единого сельскохозяйственного налога, налога на добычу полезных ископаемых, транспортного налога, а также задолженностей по отмененным налогам, сборам и иным платежам (подробнее см. ниже).

В подгруппе «Налоги на прибыль, доходы» имеется две статьи: [advert=54]налог на прибыль[/advert] организаций и [advert=11]налог на доходы[/advert] физических лиц. При оформлении платежного поручения на перечисление этих налогов при заполнении КБК в 7 и 8 разряды кода необходимо будет внести 01 или 02 соответственно.

Подстатьи – это дальнейшее уточнение перечисляемых налогов, сборов и страховых взносов. По налогу на прибыль выделено 7 его возможных «модификаций»: при выполнении соглашения о разделе продукции (обозначение в разрядах 9, 10 и 11 – «020»), с доходов иностранных организаций («030»), с доходов, полученных в виде по государственным и муниципальным ценным бумагам («070»), с дивидендов полученных от:

- российских организаций российскими организациями («040»);

- российских организаций иностранными организациями («050»);

- иностранных организаций российскими организациями («060»).

- для единого налога, уплачиваемого налогоплательщиками, выбравшими в качестве объекта налогообложения доходы. В этом случае в разрядах 9, 10 и 11 заносится «010»;

- для единого налога, уплачиваемого налогоплательщиками, выбравшими в качестве объекта налогообложения доходы, уменьшенные на величину расходов — «020»;

- для единого минимального налога – «030».

- государственную регистрацию юридических и физических лиц, внесение изменений в их учредительные документы, за государственную регистрацию ликвидации юридического лица. При её перечислении в разрядах 4 – 11 КБК указываются «1 08 07 010»;

- за право использования наименований «России», «Российская Федерация» и образованных на их основе слов и сочетаний в наименовании юридических лиц («1 08 07 030»).

- 01, если денежные средства перечисляются в федеральный бюджет;

- 02 – в бюджет субъекта РФ;

- 03 – в местный бюджет;

- 06 – в бюджет ПФР;

- 07 – в бюджет ФСС России;

- 08 – в бюджет ФФОМС;

- 09 – в бюджет ТФОМС.

- 110 – налоговые доходы;

- 120 – доходы от собственности;

- 140 – суммы принудительного изъятия;

- 160 – взносы, отчисления на социальные нужды;

При заполнении КБК по обычному налогу на прибыль организаций в 9 и 10 разряда необходимо указать «01». Для обозначения бюджета, в который перечисляется налог на прибыль, и используется упомянутый выше 11 разряд. При направлении платежа в федеральный бюджет в этот разряд заносится «1», в бюджет субъекта РФ – «2». Отметим, что налог на прибыль в 2005 году будет зачисляться только в федеральный бюджет по ставке 6,5 процента и бюджет субъекта РФ – 17,5 процента.

По [advert=12]налогу на доходы[/advert] физических лиц выделено 6 подстатей. Каждой из них, так же как и по налогу на прибыль, соответствует свои обозначения в 9, 10 и 11 разрядах – от «010» до «060». По налогу на доходы физических лиц с обычных доходов в эти разряд заносится «020». Для обозначения налога с доходов, полученных в виде дивидендов от долевого участия в деятельности организаций, предназначено «010». При перечислении налога, исчисленного с доходов, полученных физическими лицами, не являющимися налоговыми резидентами РФ, необходимо будет указывать в этих разрядах «030». Индивидуальные предприниматели, нотариусы, другие лица, занимающиеся частной практикой при перечислении налога, исчисленного со своего дохода, должны будут в эти разряды занести «050». При исчислении НДФЛ с материальной выгоды от экономии на процентах при получении заемных (кредитных) средств налоговый агент в этих разрядах указывает «040».

В текущем году появилась новая подстатья [advert=13]налога на доходы[/advert] физических лиц, которой в 2004 году не было. К ней будут обращаться налоговые агенты – страховые организации при перечислении удержанного НДФЛ с доходов, полученных в виде страховых выплат по договорам добровольного страхования. В этом случае в упомянутые разряды заносится «060».

Во второй подгруппе (обозначение в разрядах 5 и 6 — «02») также две статьи: ЕСН (обозначение в разрядах 7 и 8 — «01») и страховые взносы (разряды 7 и 8 — «02»). Подстатьи ЕСН остаются прежними — составляющие налога, зачисляемые в федеральный бюджет, ФСС России, ФФОМС и ТФОМС. При перечислении каждой доли ЕСН в разрядах 9, 10 и 11 необходимо будет указывать «010», «020», «030» и «040» соответственно.

В статье «Страховые взносы» выделяется 8 подстатей. Пять из них приходятся на страховые взносы, перечисляемые в ПФР.

Четыре подстатьи предназначены для обозначения исчисляемых страховых взносов страхователями, выплачивающими доходы физическим лицам, и индивидуальными предпринимателями. Страхователями, выплачивающие доходы, при перечислении страховых взносов на финансирование накопительной и страховой частей трудовой пенсии в разряды 9, 10 и 11 заносят «010» и «020», индивидуальные предприниматели при перечислении страховых взносов в виде фиксированного платежа – «030» и «040».

Оставшаяся пятая – связана с исчислением страховые взносы по дополнительному тарифу для страхователей, использующих труд членов летных экипажей воздушных судов гражданской авиации. При их перечислении в разряды 9, 10 и 11 КБК заносится «080».

При перечислении страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в ФСС РФ в разрядах 9, 10 и 11 указывается «050».

Как известно, органы исполнительной власти субъектов РФ уплачивают страховые взносы на обязательное медицинское страхование за неработающее население непосредственно в территориальные фонды ОМС. При их перечислении в разряды 9,10 и 11 они должны занести «060», при перечислении же недоимок и пеней по страховым взносам – «070».

Отметим, что для первых четырех подстатей страховых взносов номера КБК приведены в упомянутом выше письме, так как налоговая служба выступает по этим платежам администратором. По оставшимся же четырем — администратором выступают ПФР, ФСС РФ и ТФОМС. Как было сказано выше, в первые три разряда КБК вносится номер, присвоенный главному распорядителю в соответствии с перечнем главных распорядителей соответствующего бюджета. И каждому внебюджетному фонду такой номер присвоен. Поэтому страхователи, перечисляющие страховые взносы, упомянутые во второй четверке подстатей, должны уточнить номер администратора в соответствующих фондах.

НДС и акцизы учитываются в двух подгруппах: «Налоги на товары (работы, услуги), реализуемые на территории Российской Федерации» и «Налоги на товары, ввозимые на территорию Российской Федерации» (обозначение в разрядах 5 и 6 — «03» и «04» соответственно). В обеих подгруппах при НДС в разряды 7 и 8 заносится «01», при акцизе – «02».

В части НДС подстатей не существует, поэтому в разрядах 9, 10 и 11 указываются «000».

В отличие от НДС для акцизов Минфин России предусмотрел более 40 подстатей. Из них на товары, реализуемые на территории РФ, приходится около 30. КБК для этих товаров налоговая служба привела в письме.

Отметим, что в КБК по акцизам на алкогольную продукцию используется 11 разряд. Производители при её реализации вносят в этот разряд «1» и «2» в зависимости от того, куда производится реализация продукции: «2» используется при реализации продукции на акцизные склады, «1» — при остальной реализации. «3» же вносится в 11 разряд при реализации алкогольной продукции с акцизных складов. Также 11 разряд используется при акцизах на спирт этиловый. При использовании пищевого сырья в этот разряд заносится «1», при иных же видов сырья – «2».

КБК для акцизов, уплачиваемых по ввозимым на территорию РФ товарам, приведены в приложении № 1 к вышеупомянутым Указаниям. Но в них отсутствует номер администратора. Так как им является таможенная служба, то для уточнения кода необходимо обратиться в таможенные органы.

Налоговые же органы являются администратором по НДС на товары, ввозимые на территорию РФ с территории Республики Беларусь. В этом случае обозначение в разрядах с 4 по11 КБК – «1 04 01 000». Также налоговая служба определена администратором и по акцизам по подакцизным товарам (продукции), ввозимым на территорию РФ с территории Республики Беларусь. Касается это автомобильного бензина (обозначение в разрядах 4 – 11 — «1 04 02 040»), дизельного топлива («1 04 02 070»), моторного масла для дизельных и (или) карбюраторных (инжекторных) двигателей («1 04 02 080»), пива («1 04 02 100»), автомобилей легковые и мотоциклов («1 04 02 060»).

В подгруппу «Налоги на совокупный доход» (обозначение в разрядах 5 и 6 – «05») включены единый налог, уплачиваемый при применении упрощенной системы налогообложения, ЕНВД и сельскохозяйственный налог.

В текущем году по «упрощенке» (обозначение в разрядах 7 и 8 – «01») установлено три подстатьи:

По единому сельскохозяйственному налогу (обозначение в разрядах 7 и 8 – «03») выделяются отдельные подстатьи для налога, уплачиваемого организациями (в разряды 9, 10 и 11 заносится «011») и крестьянскими (фермерскими) хозяйствами и индивидуальными предпринимателями («012»).

Налогоплательщики же уплачивающие единый налог на вмененный доход для отдельных видов деятельности в разряды 7 и 8 КБК заносят «02», в разряды же 9,10 и 11 – «000».

В подгруппу «Налоги на имущество» (обозначение в разрядах 5 и 6 – «06») включены: налог на имущество физических лиц и организаций (обозначение в разрядах 7 и 8 – «01» и «02» соответственно), налог на наследование и дарение («03»), транспортный налог («04»), налог на игорный бизнес («05»), земельный налог («06»).

По налогу на имущество организаций предусмотрена отдельная подстатья для имущества, входящего в Единую систему газоснабжения (обозначение в разрядах 9,10 и 11 – «020»). Все же остальные налогоплательщики в этих разрядах указывают «010».

В подгруппу «Налоги за пользование природными ресурсами» (обозначение в разрядах 5 и 6 – «07») включены: налог на добычу полезных ископаемых (в разрядах 7 и 8 указывается «01»), регулярные платежи за добычу ископаемых при выполнении соглашений о разделе продукции («02»), водный налог («03»), сбор за пользование объектами животного мира и объектами водных биологических ресурсов ( «04»).

По водному налогу не предусмотрено отдельных подстатей. Поэтому в разрядах 9, 10 и 11 налогоплательщики приводят «000». По остальным же налогам и сбору установлены отдельные подстатьи. В связи с чем, вносимое значение в разряды 9, 10 и 11 у них будут отличны от «000».

Из 32 позиций подгруппы «Государственная пошлина» (обозначение в разрядах 5 и 6 – «08»), определенных Минфином России в приложении № 1 к Указаниям, федеральная служба в письме упомянула лишь две подстатьи, по которым она является администратором. Таковыми являются государственная пошлина за:

Отметим, что в части государственной пошлины администратором могут быть различные органы исполнительной власти. И каждому из них должен быть присвоен код, который необходимо указывать в первых трех разрядах КБК в платежных поручениях при её перечислении.

К перечню КБК по подгруппе «Задолженности по отмененным налогам, сборам и иным обязательным платежам» (разряды 5 и 6 – «09») придется обращаться многим налогоплательщикам, в том числе и уплачивающим налог на прибыль за 2004 год в местный бюджет. При оформлении платежного поручения на его перечисление налогоплательщикам при заполнении КБК с 4 по 13 разряд необходимо будет внести – «1 09 01 000 03». Эту же комбинацию необходимо будет указывать и при погашении задолженности по налогу прошлых лет.

Затронув 12 и 13 разряды КБК, мы невольно перешли к заполнению кода элемента доходов. Для налоговых доходов в эти разряды заносится код, закрепленный за уровнем бюджетной системы РФ в зависимости от полномочий по установлению налога федеральными органами власти, органами власти субъектов РФ, органами власти муниципальных образований в соответствии с законодательством РФ о налогах и сборах. Для неналоговых доходов код элемента доходов определяется в зависимости от принадлежности администратора неналоговых поступлений в бюджет к соответствующим уровням власти.

При перечислении налогов и страховых взносов в 12 и 13 разряды КБК заносятся следующие значения:

В подгруппу «Доходы от внешнеэкономической деятельности» (обозначение в разрядах 5 и 6 – «10») включены, в том числе таможенные пошлины. Их администратором является таможенная служба.

Из перечня, приведенного Минфином России в подгруппе «Штрафы, санкции, возмещение ущерба» (обозначение в разрядах 5 и 6 – «16»), федеральная служба является администратором при денежных взысканиях за нарушение законодательства о налогах и сборах, а также за административные правонарушения в области налогов и сборов, предусмотренные КоАП РФ.

Третья из составных частей КБК предназначена для кода программ доходов бюджетов. Данный код используется для раздельного учета сумм налога (сбора), пеней и денежных взысканий (штрафов). Ему отводится четыре разряда — с 14 по 17. При уплате налога или сбора в эти разряды вносится 1000, при уплате пеней и процентов — 2000, при уплате же штрафов — 3000.

В четвертой составной части КБК указывается код экономической классификации доходов бюджетов. Он приводится в классификации операций сектора государственного управления в соответствии с приложением 2 к Концепции реформирования бюджетного процесса в Российской Федерации в 2004 – 2006 годах (утв. постановлением Правительства РФ от 22.05.04 № 249). Коды, касающиеся налогов и страховых взносов, следующие:

В таблице 1 приведены коды доходов классификации бюджетов РФ для некоторых налогов и страховых взносов.

www.klerk.ru