Переход на единый налог

Нередко предприниматели, которые находятся на общей системе налогообложения, принимают решение перейти на упрощенную систему и платить единый налог. Общая система налогообложения оправдана, когда прибыль непостоянна, невелика маржа прибыль-расход или же деятельность, по каким-либо причинам, не ведется вообще. Но, если предпринимательская деятельность ведется постоянно, соответствует критериям малого бизнеса, то платить налог на общих основаниях значительно затратнее, нежели единый налог. С другой стороны, если нет уверенности в необходимости перехода на единый налог, то следует взвесить все «за» и «против».

В отличии от единого налога (в зависимости от группы плательщика единого налога периодичность его оплаты варьируется), единый социальный взнос придется платить за каждый месяц, вне зависимости от того, была ли выручка или нет, а это 22% минимальной зарплаты. В настоящее время предприниматели оплачивают, в среднем, около 820 гривен ежемесячно. При деятельности с непостоянным доходом не все готовы «делиться» с местным бюджетом и государственными фондами имеющимися у них средствами или заработной платой (если помимо предпринимательской деятельности физическое лицо состоит в трудовых отношениях с каким-либо работодателем).

Разделение труда — вот главное отличие наших комплексных пакетов. Хотите экономить — пакет БИЗНЕС — ведите базу самостоятельно, мы будет выполнять лишь функции контроля. В пакете ПРЕМИУМ мы будем вести вашу базу самостоятельно.

Пакет ПРОСТОЙ — платите по-операционно. Плата за бухуслуги зависит от активности вашей хоздеятельности в отчетном месяце.

3DБухгалтерия, кандидат экономических наук

Сменить систему налогообложения и перейти на оплату единого налога можно не в любой момент, а с начала квартала, предварительно выполнив некоторые условия. Процедура указана в в статьях 298-299 Налогового Кодекса Украины (далее НКУ). Решение о переходе на упрощенную систему налогообложения можно принимать не более одного раза в течение календарного года.

Заявление на единый налог

Предприниматель подает в налоговый орган письменное заявление на единый налог и прилагает к нему расчет дохода за предыдущий календарный год.

Заявление на единый налог подается не позднее, чем за 15 дней до начала квартала, в котором предприниматель переводится на новую систему учета. Обязательным условием положительного решения о смене системы налогообложения является уплата всех налогов и обязательных платежей, срок оплаты которых наступил на день подачи заявления на единый налог.

Выдача свидетельства плательщика единого налога

В связи с изменениями, внесенными в НКУ, был изменен порядок регистрации субъекта как плательщика единого налога. Так, с 1 января 2014 года, вместо получения всем привычного свидетельства единого налога, регистрация производится внесением данных в реестр плательщиков единого налога.

Налоговый орган в течение 2 рабочих дней, конечно же при условии отсутствия причин для отказа, обязан зарегистрировать субъекта как плательщика единого налога. В случае же отказа, также в срок 2 рабочих дней с момента получения заявления на единый налог, налоговый орган должен предоставить письменный отказ. Воспользовавшись профессиональными бухгалтерскими услугами, вы сведете к минимуму риск отказа в выдаче свидетельства единого налога.

Также НКУ предусмотрена возможность получения извлечения из реестра плательщиков единого налога, при чем абсолютно бесплатно. Для этого необходимо подать запрос в налоговый орган и в течении одного рабочего дня с дня получения запроса, Вы сможете получить извлечение из реестра. Но, надо помнить о том, что извлечение будет считаться действительным только до внесения каких-либо изменений в реестр.

После регистрации плательщиком единого налога, лицо обязано перейти на упрощенную систему бухгалтерского учета, одним из главных элементов которой является Книга учета доходов и расходов, зарегистрированная в налоговой инспекции по месту учета предпринимателя.

m.juridicheskij-supermarket.ua

Как дистанционно стать на единый налог?

Добрый вечер. Я зарегистрирован как физическое лицо-предприниматель, хочу стать на единый налог. Проблема в том, что я живу не в том городе, в котором зарегистрирован по ЕГРПОУ. Подскажите, можно ли почтой направить документы в регистрационную службу? Какие именно документы нужны, как их нужно оформлять и отправлять? Если можно почтой, то я бы и город поменял, чтобы не мучиться.

Консультации Советников

Добрый день. Вы можете отправить по почте все необходимые документы для постановки на единый налог по почте. Обязательно приложите опись вложения и уведомление. Ваш пакет документов будет рассмотрен налоговыми органами и Вам будет предоставлена постановка на учет, однако, для получения витяга все таки придется явиться в орган налоговой.

Вы заполняете форму заявления с подписью (форма имеется на сайте) и зарегистрировать книга доходов (ее можно купить в магазинчика в любом отделении налоговой), книга должна соответстовать группе.

Здравствуйте, при подаче заявления на единый налог Вам необходимо учитывать определенный законом порядок. Во-первых, учитывать сроки подачи заявления на единый налог: это 15 дней до окончания квартала. То есть, если Вы планируете перейти на единый налог с 01.01.20017г., то необходимо подать заявление до 15.12.20016г. Во-вторых, необходимо выбрать группу единого налога, которая максимально подойдет для работы по выбранным видам деятельности, получение предполагаемого дохода, места осуществления предпринимательской деятельности и лиц с которыми Вы планируете работать. В-третьих, полно и правильно заполнить заявление о выборе упрощенной системы налогообложения. В-четвертых, Вы беспрепятственно можете отправить заявления о выборе упрощенной системы налогообложения в налоговую инспекцию, в которой Вы стоите на учете, почтой (только обязательно с описью и уведомлением). Также, можно отправить заявление в электронном виде, но для этого должна быть электронная подпись. После подачи заявления на единый налог, Вы можете связаться с налоговой в телефонном режиме и уточнить все ли в порядке, или просто в реестре плательщиков единого налога проверить информацию о постановке Вас на единый налог. Если Вам необходим будет Вытяг плательщика единого налога, то после 01 числа месяца в котором Вы стали плательщиком единого налога, отправляйте запыт на выдачу указанного вытяга и в графе «споciб отримання витягу» укажите способ получения «поштой» (лучше в конверт в котором будете отправлять запыт вложите заполненный конверт с Вашим обратным адресом, так Вы быстрее получите вытяг). Вытяг плательщика единого налога, в принципе, получать не обязательно, но его часто запрашивают и просят предоставить. Но отсутствие Вытяга никаким образом не отражается на Вашей деятельности и уплате единого налога. Книгу учета доходов и расходов, если у Вас такая ранее не зарегистрирована, также, можно отправить в налоговую и зарегистрировать. Указанную книгу, также, можно зарегистрировать и вести в электронном режиме, но для этого нужна электронная подпись.

Вы также указали что уже зарегистрированы предпринимателем, поэтому прежде всего проверьте в налоговой нет ли каких-либо долгов по уплате налогов, так как в случае их наличия Вас не переведут на упрощенную систему налогообложения (можно в телефонном режиме).

brightadvise.com

Образец заявления на ЕНВД для ИП (2018)

Единый налог на вмененный доход — один из популярных режимов налогообложения среди индивидуальных предпринимателей. О том, кто и когда может перейти на него, и как написать заявление о переходе на ЕНВД, читайте в статье.

Ограничения для бизнеса

Главная причина, по которой индивидуальные предприниматели не могут пользоваться ЕНВД, — отсутствие на местном уровне нормативных актов, регламентирующих порядок применения этого режима. Кроме того, право на льготный способ уплаты налогов не имеют ( ст. 346.26 НК РФ ):

- предприниматели и фермерские хозяйства, которые реализуют в розницу продукты собственного производства;

- налогоплательщики, которые работают по договорам доверительного управления имуществом или договорам о совместной деятельности;

- предприниматели, уплачивающие торговый сбор (есть пока только в столице);

- предприятия, где работает свыше 100 человек.

- размещает рекламу в транспорте;

- занимается перевозками людей или грузов;

- работает в сфере разносной или развозной торговли.

- — лично принести заполненное заявление в налоговую службу;

- — послать обычной почтой с уведомлением о вручении и с описью вложения (не рекомендую выбирать такой вариант);

- — послать по электронной почте при условии регистрации ЭЦП (на момент написания этой статьи данный способ технически невозможен, поскольку ни в одной программе, которая обеспечивает электронный документооборот с налоговой службой, нет шаблона заявления на единый налог);

- — подать заявление государственному регистратору вместе с регистрационной карточкой формы 10 (в этом случае идти в налоговую и подавать туда заявление не нужно будет, однако нужно будет взять вытяг из реестра плательщиков единого налога).

- дата государственной регистрации ФЛП 14.04.2014;

- дата взятия на учет в налоговой службе 15.04.2014;

- дата подачи заявления на единый налог третьей группы 20.04.2014.

- Сумма дохода не должна превышать 1,5 млн грн.;

- Количество работающих лиц не должно быть более 10 человек.

- к сумме превышения объема дохода;

- к доходу, полученному от осуществления деятельности, не указанной в реестре плательщиков единого налога, отнесенного к 1 или 2 группе или непредусмотренной для них;

- к доходу, полученному при применении другого способа расчетов;

- к доходу, полученному от осуществления видов деятельности, которые не дают права применять упрощенную систему налогообложения.

- организация, проведение азартных игр, лотерей (кроме распространения лотерей), пари (букмекерские или тотализатора);

- обмен валюты;

- производство, экспорт, импорт, продажа подакцизных товаров (кроме розничной продажи горюче-смазочных материалов в емкостях до 20 литров и деятельности физлиц, связанной с розничной продажей пива и столовых вин);

- добыча, производство, реализация драгоценных металлов и камней (кроме производства, поставки, продажи (реализации) ювелирных и бытовых изделий);

- добыча, реализация полезных ископаемых, кроме реализации полезных ископаемых местного значения;

- в сфере финансового посредничества, кроме деятельности в сфере страхования;

- управление предприятиями;

- предоставление услуг почты (кроме курьерской деятельности) и связи (кроме деятельности, которая не подлежит лицензированию);

- продажа предметов искусства и антиквариата, либо организация торгов (аукционов) ими;

- организация, проведение гастрольных мероприятий;

- ФЛП, осуществляющие технические испытания и исследования (группа 74.3 КВЭД ДК 009: 2005), деятельность в сфере аудита;

- ФЛП, которые предоставляют в аренду земельные участки, общая площадь которых превышает 0,2 гектара, жилые помещения и/или их части, общая площадь которых превышает 100 м 2 , нежилые помещения (здания, строения) и / или их части, общая площадь которых превышает 300 м 2 ;

- страховые (перестраховочные) брокеры, банки, кредитные союзы, ломбарды, лизинговые компании, доверительные общества, страховые компании, учреждения накопительного пенсионного обеспечения, инвестиционные фонды и компании, другие финансовые учреждения, определенные законом; регистраторы ценных бумаг;

- если в уставном капитале совокупность долей, принадлежащих юрлицам, которые не являются плательщиками единого налога, равна или превышает 25%;

- представительства, филиалы, отделения и другие обособленные подразделения юрлица, не являющегося плательщиком единого налога;

- нерезиденты;

- налогоплательщики, которые на день подачи заявления о регистрации плательщиком единого налога имеют налоговый долг, кроме безнадежного налогового долга, возникшего вследствие форс-мажорных обстоятельств.

- Для ФЛП: доход, полученный в денежной форме (наличной и/или безналичной); материальной или нематериальной форме. В доход не включаются пассивные доходы в виде процентов, дивидендов, роялти, страховые выплаты и возмещения, а также доходы, полученные от продажи движимого и недвижимого имущества, принадлежащего ФЛП.

- Для юрлиц: любой доход в любой форме, включая доход представительств, филиалов, отделений, в том числе в иностранной валюте (пересчет в гривну).

- НДС;

- суммы по внутренним расчетам между структурными подразделениями плательщика единого налога;

- финансовая помощь, которая была возвращена в течение года;

- суммы кредитов;

- суммы, которые были получены из Пенсионного фонда и других госфондов, в том числе общеобязательного государственного социального страхования, бюджетов или целевых фондов, программ;

- суммы возврата покупателю, в том числе аванс, предоплата;

- суммы за оплату товаров (работ, услуг), стоимость которых была включена в доход юрлица при начислении налога на прибыль предприятий или общего налогооблагаемого дохода ФЛП;

- суммы средств и стоимость имущества из уставного капитала;

- суммы излишне уплаченных налогов и сборов, и суммы единого взноса на общеобязательное государственное социальное страхование, которые возвращаются плательщику единого налога из бюджетов или государственных целевых фондов;

- дивиденды.

- нормативная денежная оценка 1 га сельскохозяйственных угодий (пашни, сенокосов, пастбищ и многолетних насаждений) с учетом коэффициента индексации, определенного по состоянию на 1 января базового налогового (отчетного) года;

- нормативная денежная оценка для земель водного фонда (внутренних водоемов, озер, прудов, водохранилищ) с учетом определенного коэффициента индексации.

Вместе с тем индивидуальные предприниматели вправе совмещать несколько режимов налогообложения. Поэтому по разрешенным видам деятельности и при соблюдении ограничений можно переходить на единый налог в любой момент.

Когда и куда обращаться

Единый налог уже 4 года считается добровольным. Если бизнесмен решил перейти на его уплату, он не должен спрашивать разрешения, он просто уведомляет о решении ИНФС. заявление ИП на ЕНВД отправляет по месту жительства, если:

Материалы по теме

30 фактов о ЕНВД

Хотя порядок постановки на учет в качестве плательщика единого налога носит уведомительный характер, есть конкретный срок, когда надо проинформировать налоговиков. Согласно ст. 346.28 НК РФ , это делается в течение 5 дней с даты применения режима. Саму дату указывают в заявлении. По идее, никаких штрафов за нарушение срока не предусмотрено. Но если у ИФНС не будет информации о том, что ИП перешел на другие правила работы, ему посчитают налоги по общей системе налогообложения. В случае несовпадения рассчитанных и уплаченных сумм индивидуального предпринимателя могут наказать.

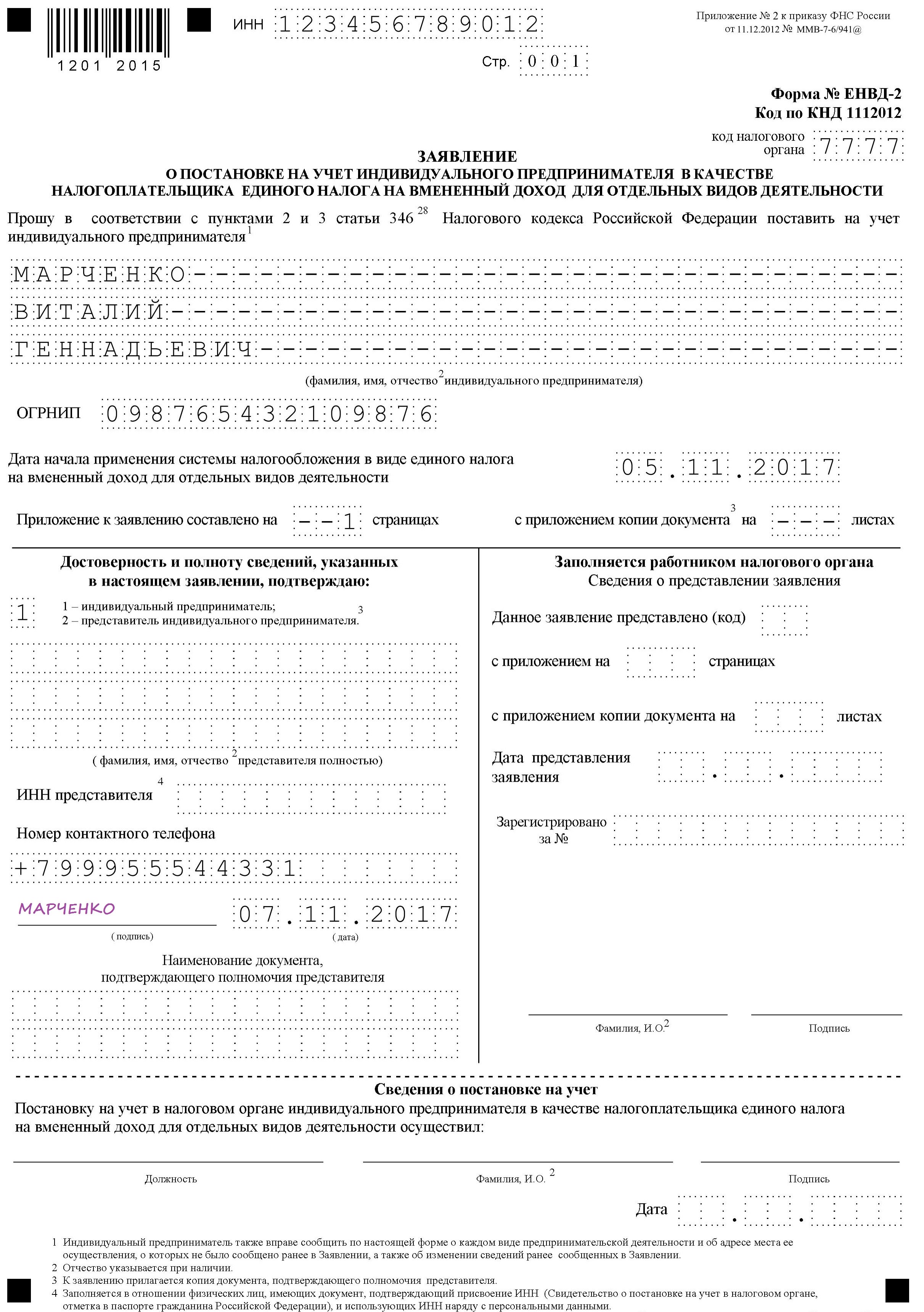

Как написать заявление на ЕНВД

ИП сообщает о переходе на единый налог по форме ЕНВД-2, утв. Приказом ФНС от 11.12.2012 № ММВ-7-6/941@. Не важно, только начал бизнесмен работать или решил перевести какую-то деятельность на льготный режим, используется всегда один бланк.

Форма обращения состоит из двух листов. На первом традиционно заявители указывают свои данные, включая ИНН и ОГРНИП. Также должен быть вписан код налоговой инспекции, дата начала деятельности по новым правилам, контактный телефон, дата составления. Все заверяется подписью.

На втором листе предприниматель пишет, какую именно деятельность переводит на льготный вариант налогообложения. Полностью писать ее название не надо, ставится только код из приложения N 5 к приказу ФНС от 04.07.2014 № ММВ-7-3/353@. Необходимые коды можно бесплатно скачать в конце статьи.

Также на второй странице уточняется точный адрес места ведения бизнеса, включая индекс. Если льготу планируется применять к нескольким видам бизнеса, налоговиков уведомляют о каждом.

m.ppt.ru

Пример заполнения заявления на единый налог (заявление о выборе упрощенной системы налогообложения)

Внутренний аудитор. Консультант по налоговому и бухгалтерскому учету. Буду рад вашим вопросам в комментариях к моим статьям.

Продолжаем серию статей о государственной регистрации физического лица – предпринимателя. Серия закончится статьей с пошаговой инструкцией по регистрации ФЛП. В рамках серии уже были написаны следующие статьи, с которыми стоит ознакомиться:

Способы подачи заявления на единый налог

Заявление о применении упрощенной системы налогообложения можно подать несколькими способами, которые прописаны в пункте 298.1.1 Налогового кодекса:

Сроки подачи заявления на упрощенную систему

О сроках подачи заявления на единый налог актуально говорить только в том случае, когда оно подается в налоговую службу, а не государственному регистратору. Чтобы не повторяться, о сроках подачи заявления вы прочтете немного ниже, когда будут описываться примеры заполнения пункта 5.1 заявления.

Чем утверждена форма заявления и где скачать бланк?

Форма заявления о применении упрощенной системы налогообложения утверждена приказом Министерства финансов Украины «Об утверждении формы свидетельства плательщика единого налога и порядка выдачи свидетельства, формы и порядка представления заявления о применении упрощенной системы налогообложения и формы расчета дохода за предыдущий календарный год» от 20.12.2011 № 1675.

Скачать чистый бланк заявления вы можете с нашего сайта с этой страницы .

Также вам понадобится еще один бланк, который подается вместе с заявлением. Его можно скачать тут .

Как заполнять графы заявления на единый налог?

Немного информации из практики по тем графам заявления, заполнение которых вызывает наибольшее количество вопросов:

Дата взятия на учет в органе налоговой службы – указана или в выписке из ЕГР или в справке 1-ОПП, у кого данная справка еще сохранилась.

Пункт 4 «Данные документа, подтверждающие государственную регистрацию юридического лица и / или физического лица — предпринимателя (название, номер, дата)» – у предпринимателя документом, который подтверждает его государственную регистрацию, является выписка из Единого гос. реестра. Поэтому тут указываем ее данные. У выписки нет номера и даты. Есть только номер бланка. Поэтому, когда мне приходилось подавать такие заявления, я указывал номер и дату записи в Едином гос. реестре о регистрации ФЛП. Итак, данное поле можно заполнить следующим образом: «Выписка из ЕГР. Номер записи в ЕДР 2 273 000 0000 042903 Дата записи: 13.12.2012». Если же заявление на единый налог мы подаем государственному регистратору, то в пункте 4 заявления нам просто нечего указывать. Поэтому он остается пустым.

Пункт 5.1 – указываем дату выбора или перехода на упрощенную систему налогообложения. Здесь обращаем внимание на пункт 298.1.2 Налогового кодекса, согласно которому:

— ФЛП первой или второй группы, которые подают заявление на единый налог до конца месяца, в котором произошла их гос. регистрация, считаются плательщиками единого налога с первого числа следующего месяца. Например: гос. регистрация произошла 15 апреля; заявление на единый налог подали 29 апреля; считаемся плательщиками единого налога с 1 мая. Эту дату и указываем в пункте 5.1 заявления.

— ФЛП третьей или пятой группы, которые подают заявление на единый налог в течении 10 календарных дней с дня гос. регистрации, считаются плательщиками единого налога с дня гос. регистрации. Например: гос. регистрация ФЛП произошла 29 апреля; заявление на единый налог подали 7 мая; считаемся плательщиками единого налога с 29 апреля. Эту дату и указываем в пункте 5.1 заявления.

Пункт 5.2 – нас не интересует. Его заполняют те плательщики, которые меняю группу с одной на другую.

Пункт 5.3 – нас не интересует. Его заполняют те плательщики, у которых поменялись данные.

Пункт 5.4 – не интересует.

Пункт 7 «Місце провадження господарської діяльності» — при заполнении данного пункта при разных ситуациях очень много нюансов. Многие нюансы были описаны в этой теме на форуме . Если останутся вопросы, прошу в комментарии к этой статье.

Пункт 10 – несмотря на то, что в заявлении четко написано «Выбранные виды деятельности согласно КВЕД ДК 009:2005», указываем свои действующие КВЕДы. Просто налоговая не удосужилась внести в заяление соответствующие изменения после того, как КВЕД 2005 перестал существовать.

Пункты 12 и 13 – для вновь зарегистрированных предпринимателей ставим «нуль» в пункте 12 и ставим галочку в пункте 13. («Нуль» будет только в том случае, если физическое лицо не регистрируется ФЛП повторно, и в предыдущем году у него не было предпринимательской деятельности и дохода соответственно).

Пример заполнения расчета дохода за предыдущий год будет в отдельной статье. К слову, заполнение достаточно простое.

Условия примера для заполнения заявления

Основные существенные моменты, которые нужно знать для подачи заявления на единый налог:

Пример заполнения заявления на единый налог

Пример заполненного заявления на единый налог можно скачать на этой странице .

Не стесняемся и задаем вопросы в комментариях к статье.

byhgalter.com

Единый налог в 2018 году в Украине

С начала 2018 года система налогообложения подверглась некоторым изменениям, при этом размер ставок единого налога остался неизменным.

В Украине 4 группы единого налога. 1, 2 и 3-я группы доступны для ФЛП (Физическое лицо — предприниматель), использование 3-ей группы также доступно для юридических лиц. К 4-й группе относятся только сельскохозяйственные товаропроизводители. Два года назад в Украине было 6 групп, после чего в рамках налоговой реформы было принято решение сократить их количество до 4-х.

Что такое единый налог в Украине?

Система налогообложения в Украине для юридических и физических лиц делится на 2 вида: общая и упрощенная. Предприниматель может выбрать для себя одну из двух систем, если она соответствует всем требованиям, роду деятельности и пр. Общая система построена на налогооблагаемой базе, соответственно, при расчете прибыли из нее платится определенный процент.

А что же такое единый налог в Украине и к какой системе налогообложения он относится?

В упрощённой системе налогообложения расчет ставки налога осуществляется согласно фиксированных ставок для 1 и 2 группы по определенной методологии и % от дохода для предпринимателей 3 группы. Таким образом, именно к упрощенной системе относится понятие единого налога в Украине.

Зная характеристики всех групп, предприниматель имеет возможность выбрать наиболее оптимальную для ведения своего бизнеса.

Изменения в отношении единого налога в 2018 году

В 2018 году ставки в процентном отношении для всех трех групп не изменились, изменилась сумма всвязи с увеличением минимальной зарплаты и прожиточного минимума. Для 1 группы ставка единого налога по-прежнему составляет до 10% от размера прожиточного минимума для трудоспособных лиц, который по состоянию на 1 июля 2018 года равен 1841 гривны. Соответственно, для ФЛП 1 группы максимальная сумма единого налога — 184,10 грн. Поэтому предприниматели данной группы не особо ощущают изменения в суме ежемесячной оплаты. Для налогоплательщиков, относящихся ко 2 группе привязка к показателю минимальной зарплаты также осталась неизменной, а именно до 20% от суммы минимальной заработной платы, которая в 2018 году равна 3723 грн. Соответственно, максимальная ставка единого налога теперь составляет 744,60 грн. В 3 группе ставка единого налога рассчитывается в зависимости от дохода согласно прежней методологии — у плательщиков НДС остается 3%, у неплательщиков — 5%.

Важно! Местные советы (городские / поселковые / сельские) устанавливают ставку единого налога для 1 и 2 групп. Для отдельных видов деятельности (или в отдельных населенных пунктах) налоговая ставка может быть меньше максимального уровня.

Если местный совет не принимал решения об изменении ставки, то действует последняя принятая. Если вообще никогда не принимал никакого решения по ставке единого налога — действует максимально допустимая. Если деятельность Вашего ФЛП распространяется на территорию нескольких советов — то также Вам нужно платить единый налог по максимальной ставке.

Группы единого налога в Украине

Упрощенная система налогообложения в настоящее время делится на 4 группы. Давайте подробнее остановимся на каждой группе и рассмотрим особенности.

1) В первую группу входят ФЛП, которые только осуществляют продажу или хозяйственную деятельность, предоставляя населению различные услуги, не используя труд каких-либо лиц. Их объём дохода за один календарный год не должен превышать 300 тыс. грн.

2) Во вторую группу входят ФЛП, осуществляющие хоз. деятельность по оказанию услуг населению, работу, связанную с ресторанным хозяйством, продажей или производством продукции. Они должны соответствовать следующим критериям:

При этом исключением являются ФЛП, которые предоставляют посреднические услуги по купле, продаже, аренде и оценке недвижимого имущества (группа 70.31 КВЭД ДК 009: 2005), а также осуществляют деятельность по производству, поставке, продаже (реализации) ювелирных и бытовых изделий из драгоценных металлов и камней. Такие предприниматели относятся исключительно к 3-ей группе, если удовлетворяют ее условиям.

3) Третья группа – это ФЛП, у которых количество людей, состоящих в трудовых отношениях с ними, никак не ограничено, а также юридические лица любой организационно-правовой формы, сумма денежных средств которых не превышает 5 миллионов гривен. При этом вид деятельности, может быть любой. Однако, есть ограничения, описанные в Налоговом кодексе Украины.

4) Четвертая группа – это исключительно предприятия, занимающиеся сельскохозяйственной деятельностью, у которых доля сельскохозяйственного товаропроизводства за предыдущий налоговый (отчетный) год равна или превышает 75%.

Фиксированные ставки единого налога устанавливаются на календарный месяц в зависимости от вида деятельности ФЛП. Решение по размеру ставок принимают сельские, поселковые, городские советы или советы объединенных территориальных общин.

Более подробная информация о ставках и особенностях налогообложения 1-3 групп представлена в таблице ниже:

В отдельных случаях для ФЛП 1-3 групп устанавливается ставка единого налога в размере 15%:

Для юрлиц 3-й группы в таких случаях применяется двойной размер ставок единого налога.

Кто не имеет права быть плательщиком единого налога 1-3 групп?

В зависимости от рода деятельности и определенных условий не все юрлица и ФЛП могут быть плательщиками 1, 2 и 3 группы. К таковым относятся следующие виды деятельности и условия:

База налогообложения для всех групп единого налога

Для 1 и 2 группы ставка единого налога в 2018 году в Украине абсолютно не зависит от полученной прибыли и является фиксированной в случае, если не превышен максимальный объем годового дохода.

Если говорить о 3 группе, то ставка единого налога начисляется в процентах от дохода, полученного от ведения деятельности и соответственно сумма единого налога не является фиксированной.

Доходом плательщика единого налога являются:

В доход не включаются:

Единый налог в 2018 году в Украине для производителей сельскохозяйственных товаров, относящихся к четвертой группе, имеет несколько особенностей. Базой налогообложения является:

Для плательщиков единого налога 4 группы размер ставок налога с 1 га сельскохозяйственных угодий и/или земель водного фонда зависит от категории (типа) земель и их расположения (в процентах базы налогообложения):

- пашни, сенокосы и пастбища (кроме горных зон и полесских территорий, а также сельскохозяйственных угодий, находящихся в условиях закрытого грунта) — 0,95%;

- пашни, сенокосы и пастбища в горных зонах и на полесских территориях — 0,57%;

- многолетние насаждения (кроме горных зон и полесских территорий) — 0,57%;

- многолетние насаждения в горных зонах и на полесских территориях — 0,19%;

- земли водного фонда — 2,43%;

- сельскохозяйственные угодья, находящихся в условиях закрытого грунта — 6,33%.

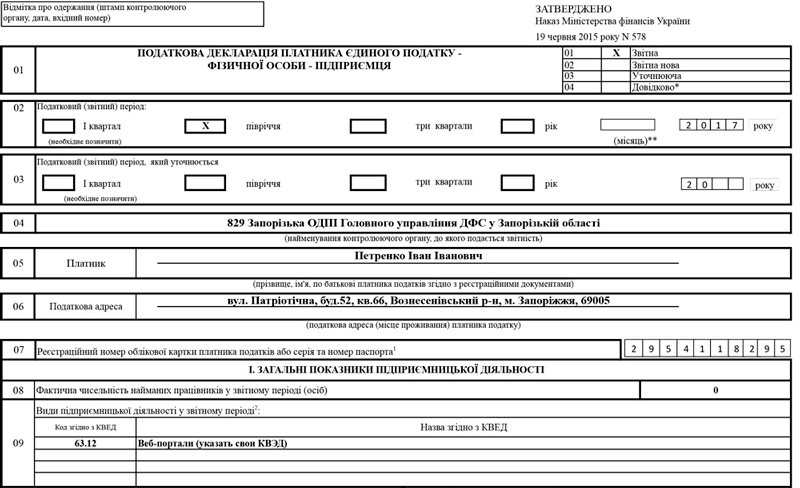

Отчетность плательщиков единого налога

Согласно Налоговому кодексу установлено два срока подачи деклараций:

- Календарный год для 1, 2 и 4 группы (срок подачи декларации – до 9 февраля);

- Календарный квартал 2018 года для 3-й группы (срок подачи декларации: 1-й квартал — до 10 мая, полугодие — до 9 августа, 9 месяцев — до 9 ноября, год — до 11 февраля 2019 г.)

Отчеты можно подавать непосредственно в налоговой, заполнив специальный бланк (см. ниже) либо отправить в электронном виде или по почте.

Если у Вас есть бухгалтер или другой человек, который будет идти в налоговую для сдачи отчетности, то у него обязательно должна быть доверенность от ФЛП. Чтобы подать декларацию в электронном виде нужно наличие ЭЦП (электронная цифровая подпись). Получить ЭЦП можно бесплатно в налоговой, в которой вы числитесь, предоставив для этого оригиналы паспорта и ИНН (идентификационный код). Кроме этого, у Вас должен быть USB-флеш-накопитель, называемый в народе просто «флешка». По почте декларацию нужно отправлять не позднее 5 календарных дней до окончания срока подачи и только через Укрпочту ценным письмом с уведомлением о доставке.

Но стоит обратить пристальное внимание, что подача декларации не освобождает налогоплательщика от отчетности по: НДС, ЕСВ, НДФЛ и прочих сборов.

Сроки уплаты ставки единого налога для различных групп

Плательщики единого налога 1 и 2 групп уплачивают единый налог путем осуществления авансового взноса не позднее 20 числа (включительно) текущего месяца. Возможно провести разовую авансовую оплату сразу до конца календарного года, но не более.

! Для плательщиков единого налога 1 и 2 групп сроки уплаты НЕ переносятся даже если конечная дата приходится на выходной день. В таком случае, нужно оплачивать единый налог в последий рабочий день перед 20-м числом.

В случае не использования труда наемных лиц, плательщики единого налога 1 и 2 групп освобождаются от уплаты единого налога в течение 1 календарного месяца в год на время отпуска, а также за период болезни, подтвержденной копией листка нетрудоспособности, если она длится 30 и более календарных дней.

Плательщики единого налога 3-й группы уплачивают единый налог в течение 10-ти календарных дней после предельного срока представления налоговой декларации за отчетный квартал. В 2018 году конечными датами для уплаты единого налога будут:

- I квартал – 18 мая;

- II квартал – 17 августа;

- III квартал – 19 ноября;

- IV квартал – 19 февраля 2019 года.

Плательщики единого налога 4-й группы самостоятельно исчисляют сумму налога ежегодно по состоянию на 1 января и не позднее 20 февраля текущего года подают налоговую декларацию на текущий год по установленной форме; платят налог ежеквартально в течение 30 календарных дней, следующих за последним календарным днем налогового (отчетного) квартала, в следующих размерах:

- в I квартале — 10 процентов;

- во II квартале — 10 процентов;

- в III квартале — 50 процентов;

- в IV квартале — 30 процентов;

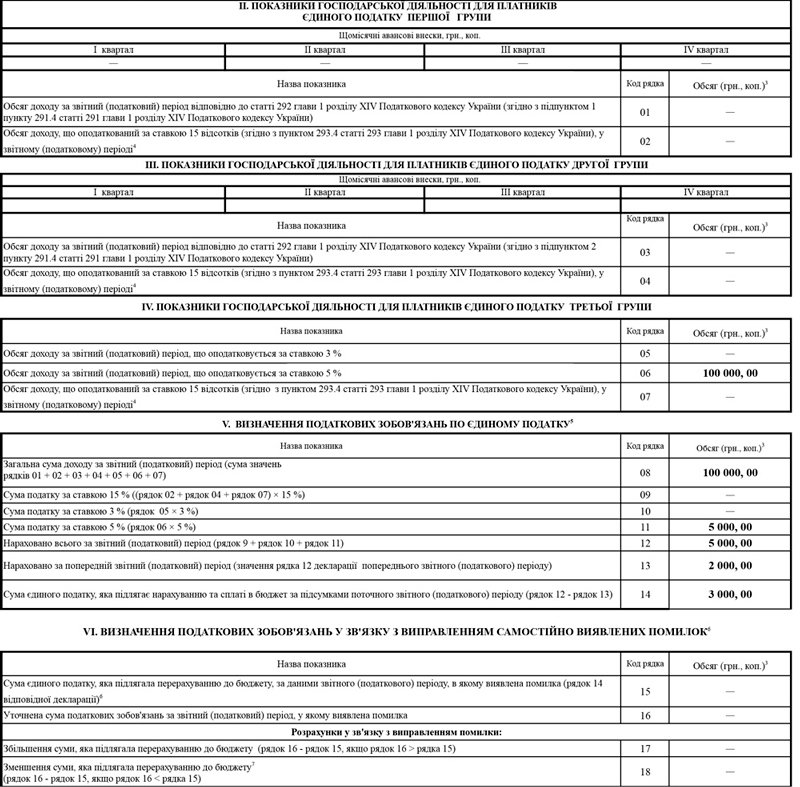

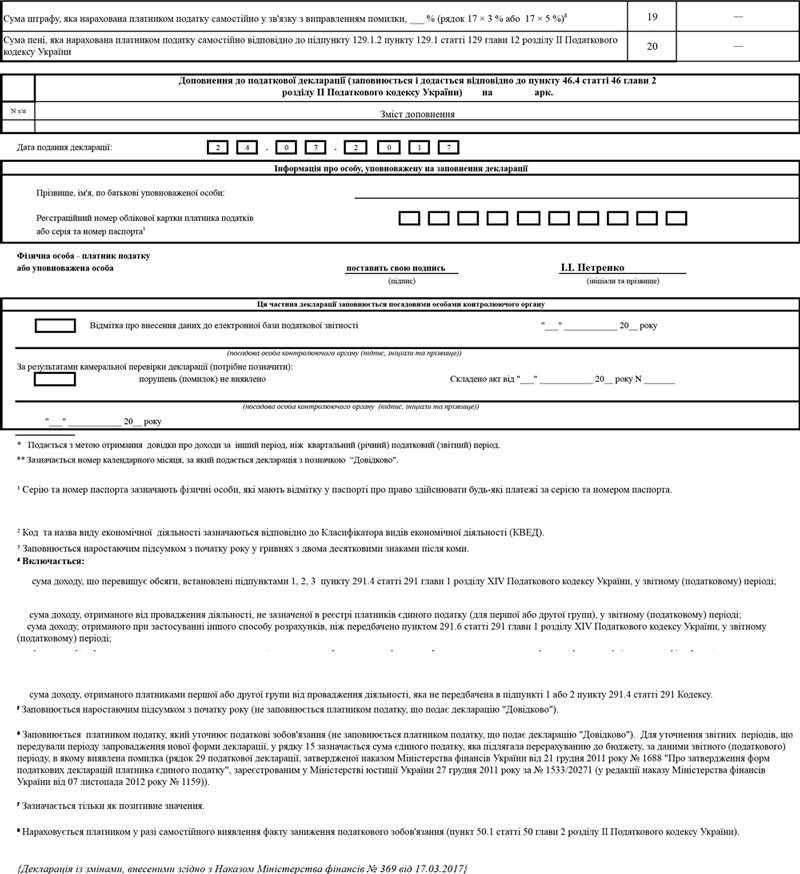

Заполнение декларации единого налога для 1, 2, 3 группы

На скриншоте показан пример заполнения налоговой декларации плательщика единого налога — ФЛП (ФОП) 3 группы. Для этой группы налоговую декларацию нужно сдавать ежеквартально. На примере показан налоговый период — полугодие. Нужно понимать, что раздел V. «Определение налоговых обязательств по единому налогу» заполняется нарастающим итогом с начала года, т.е. в данном случае нужно учитывать общую сумму дохода за полугодие.

В указанном выше примере, общий доход за полугодие составил 100 000 грн. ФЛП 3 группы платит налог только 5% от общего дохода, нарушений не было. Сумма к уплате составляет 5 000 грн., но это за полугодие. От нее вычитается сумма, уплаченная в 1 квартале — в данном случае 3 000 грн. Соответственно, разницу между этими суммами (в данном примере 2 000 грн.) и необходимо оплатить как сумму единого налога за текущий период.

Кликнув по ссылке ниже, Вы можете скачать бесплатно новый бланк для заполнения налоговой декларации единого налога с изменениями, внесенными согласно Указа Министерства Финансов №369 от 17.03.2017.

Особенности бухгалтерского учета для плательщиков единого налога

Бухгалтерский учет необходим для своевременного ведения операций, правильности начислений уплат и налогов.

Для ФЛП 1, 2 и 3 групп (кроме плательщиков НДС) учет и отображение полученных доходов в Книге учета доходов должны осуществляться ежедневно. Юрлица платят по общей методике упрощенного учета.

Также для 2 и 3 групп независимо от выбранного вида деятельности в случае превышения объема дохода 1 млн. грн. в календарном году применение регистратора расчетных операций является обязательным. Исключение составляют предприниматели, осуществляющие реализацию технически сложных бытовых товаров, подлежащих гарантийному ремонту.

maanimo.com