Образцы квитанции: Форма ПД-4 сбербанк (налог)

Содержание

Форма N ПД-4 сб(налог) заполняется для оформления через отделение Сбербанка РФ любых видов платежей в бюджет через Сбербанк России. госпошлины, загранпаспорта, штрафов ГИБДД, МосЭнергоСбыт, ЖКХ(коммунальные), паспорта, в суд, Почта России, в ЗАГС, страховые взносы

С помощью этого онлайн-сервиса можно вести налоговый учет на УСН и ЕНВД, формировать платежки, 4-ФСС, Единый расчет, подавать любую отчетность через интернет и пр.(от 325 р/мес.). 30 дней бесплатно. Для вновь созданных ИП сейчас первый год на тарифе Премиум в подарок(бесплатно).

За оформление паспорта(обычного) гражданина РФ госпошлина — 200 р.

Замена или утеря — также 200 р.

Не налоговые

Форма N ПД-4 (не налог) заполняется для оформления через отделение Сбербанка РФ любых платежей за любые услуги (кроме платежей в бюджет и взносов страховых). Например, для оплаты товаров или услуг.

Заполняйте только первую часть, вторая заполнится автоматически в Эксель.

Пустой бланк квитанции Сбербанка

Условия оплаты

Сроки зачисления денежных средств на банковский счет — 1-3 дня.

- платежи за предоставленные прочие платные услуги(интернет, ТВ, услуги и пр.);

- платежи за товары(через интернет-магазин, магазин по заказу);

- страховые платежи(пенсионный, медстрах, соцстрах);

- добровольные взносы(добровольное пенсионное страхование, благотворительность);

- платежи в пользу физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица(ИП);

- платежи, поступившие от беженцев, вынужденных переселенцев и других категорий населения в погашение долговременных беспроцентных возвратных ссуд;

Руководствуясь Гражданским кодексом Российской Федерации, Федеральным законом «О банках и банковской деятельности», Уставом Сбербанка России и Генеральной лицензией на осуществление банковских операций № 1481, выданной 03.10.2002г. Центральным банком Российской Федерации, структурные подразделения Сбербанка России осуществляют прием платежей клиентов-физических лиц наличными деньгами в валюте Российской Федерации для перечисления на счета юридических лиц в следующем порядке и на следующих условиях:

1. Прием платежей осуществляется при условии предъявления клиентами-физическими лицами платежных документов с заполненными реквизитами, необходимыми для перечисления платежей по назначению. Платежные документы заполняются с применением средств компьютерной техники или от руки ручкой с пастой или чернилами черного, синего или фиолетового цвета.

2. В подтверждении приема платежа клиентам-физическим лицам выдаются квитанции платежных документов.

4. Прием платежей клиентов-физ. лиц в пользу юридических лиц, с которыми заключены договоры на прием платежей, осуществляется в соответствии с условиями договоров и настоящими условиями. При отсутствии договоров- в соответствии с настоящими условиями с взиманием платы, установленной Сборником тарифов на услуги, предоставляемые Сбербанком России, на день оказания услуги.

6. По просьбе клиентов-физлиц в течение трех лет с даты приема платежей выдаются справки о произведенных платежах и датах их перечисления в адрес юридических лиц на основании предъявленных клиентами-физическими лицами платежных документов об оплате. Данная услуга оказывается физическим лицам на условиях, предусмотренных Сборником тарифов на услуги, предоставляемые Сбербанком России, на день оказания услуги.

Порядок и условия осуществления структурными подразделениями Сбербанка России переводов денежных средств (платежей) по поручению клиентов-физических лиц без открытия банковских счетов в валюте Российской Федерации считаются принятыми клиентами-физическими лицами при подписании ими платежных документов на перечисление денежных средств.

Указанный платежный документ (извещение) физического лица (форма № ПД (налог)), содержащее все необходимые для перечисления денежных средств реквизиты, также может использоваться как основание при формировании банком расчетного документа от имени физического лица — клиента банка (владельца счета), если это предусмотрено договором банковского счета.

В платежном документе формы № ПД (налог) указываются:

Платёжная квитанция Сбербанка

Форма № ПД-4сб (налог) — это платежный документ, применяющийся Сбербанком в качестве квитанции на оплату налогов (сборов), пеней и штрафов, а также ряда госпошлин в бюджет РФ.

Новый бланк квитанции утвержден совместным письмом МНС и Сбербанка России от 12 марта 2007 г. № ГВ-6-10/173@/07-1142 и может использоваться для осуществления платежей наряду с формой № ПД (налог), утвержденной тем же письмом. Для плательщика оплата по данным формам равноценна. Однако, если предъявляемый налогоплательщиком бланк формы № ПД (налог) не соответсвует размерам рабочего поля печатающего устройства, в структурном подразделении Сбербанка для проведения платежа могут попросить заполнить квитацию по форме № ПД-4сб.

Принцип заполнения квитанции об оплате госпошлины, налоговых сборов или штрафа по форме № ПД-4сб одинаков.

Правила заполнения формы ПД-4сб

В квитанции Сбербанка обязательно должны быть указаны:

2) назначение платежа — средняя часть квитанции, поясняющая цель платежа и состоящая из двух граф:

-

наименование платежа — краткое наименование госпошлины, налога, штрафа, в связи с которым осуществляется платеж. Приведем в качестве примера несколько наименований наиболее популярных платежей.

Госпошлина:

«за оформление заграничного паспорта, содержащего электронный носитель информации»

«за оформление загранпаспорта»

«за выдачу или обмен паспорта гражданина РФ»

«за регистрацию ИП»

«за разрешение на работу иностранного гражданина»

«за техосмотр»

«по делам рассматриваемым в суде общей юрисдикции»

«по делам рассматриваемым в арбитражном суде»

Штраф:

«за административное правонарушение в области дорожного движения»

«административный штраф по линии ГИБДД»

- код бюджетной классификации — состоит из 20 знаков и указывается в соответствии с классификацией доходов бюджетов РФ. Данный реквизит обязателен, поскольку именно он будет определяться назначение платежа в случае отсутствия или неправильного написания в квитанции наименования платежа.

- Квитанция на загранпаспорт

- Квитанция на Российский паспорт

- Квитанция на оплату налога

- Квитанция в ГАИ ГИБДД

- платежи, зачисляемые в бюджет(налоги НДФЛ, УСН, ЕНВД и пр.) и внебюджетные фонды(пенсионный, медстрах, соцстрах);

- платежи за предоставленные жилищно-коммунальные услуги(ЖКХ, ГАЗ, свет, водоканал);

- платежи за покупку недвижимости, взносы на счета жилищных, жилищно-строительных, гаражных и других кооперативов (организаций), кроме квартирной платы и коммунальных платежей;

- взносы, принятые от физических лиц в пользу Негосударственного Пенсионного Фонда Сбербанка;

- прочие платежи(квитанция ЖКХ, коммунальные услуги, квитанция в суд, квитанция Почты России, квитанция в ЗАГС, квитанция подоходный налог).

blankiroom.ru

Квитанция Сбербанка

Как заполнить квитанцию

Квитанция на оплату налога

Существенную часть платежей, которые мы — физические лица осуществляем через Сбербанк составляют налоги, например транспортный налог, пошлины и другие налоговые платежи.

Возьмем для примера транспортный налог и квитанцию для его уплаты. Обычно расчет транспортного налога приходит владельцу автомобиля по почте. В этом же письме с расчетом обычно находится квитанция Сбербанка, которая уже заполнена. Причем в квитанции Сбербанка на уплату транспортного налога заполнены не только реквизиты налогового органа, но и ваши данные, как владельца автомобиля. Остается только поставить подпись на квитанции и оплатить её в Сбербанке.

Тем не менее, у многих людей возникает вопрос, где взять реквизиты транспортного налога, и ли просто, где узнать реквизиты налоговой для уплаты налога. Попробуем помочь в решении этого вопроса. На сайте ФНС России есть специальный онлайн сервис, который позволяет не только узнать реквизиты для уплаты налога, но автоматически сформировать квитанцию, так что скачивать квитанцию Сбербанка с нашего сайта вам даже не понадобится.

Официальный сайт Федеральной Налоговой Службы России — www.nalog.ru. С этого сайта можно легко найти специализированный сайт Управления ФНС по нужному вам субъекту РФ. Для этого существует интерактивная карта в верхнем левом углу сайта. Она выделена сноской на картинке ниже.

Все сайты Управлений ФНС по субъектам России имеют структуру, похожую на главный сайт ФНС России. Поэтому рассмотрим, как можно узнать реквизиты для уплаты налога, например, узнать реквизиты для транспортного налога и распечатать квитанцию для Сбербанка на уплату налога на сайте www.nalog.ru.

Для перехода к онлайн сервису заполнения квитанции Сбербанка на сайте есть пункт «Заполнить платежное поручение» в правом контекстном меню. Эта ссылка показана в виде правой сноски на рисунке выше.

По нажатию на эту ссылку вы перейдете к online сервису формирования квитанции Сбербанка на уплату налога. Процесс подготовки квитанции совсем не сложный. Он предполагает, что вы вводите необходимую информацию и переходите к следующему шагу, в зависимости от того какую информацию вы ввели. Некоторые шаги мы решили прокомментировать отдельно.

В самом начале on-line сервиса формирования квитанции Сбербанка на уплату налога вам будет предложено ввести код ИФНС, к которой относится ваш адрес. Большинство людей, наверное, не знает на память код своей налоговой инспекции, но это не страшно. Как узнать код ИФНС, по вашему адресу? Узнать код ИФНС on-line сервис сможет сам по введенному вами адресу. В этом случае оставляйте поле «код ИФНС» пустым и переходите к следующему пункту, нажав кнопку «далее». В принципе об этом вам подскажут интерактивные подсказки.

Если вы перешли к разделу ввода адреса, который необходим для определения кода ИФНС и ОКАТО, то сначала вам станет доступно поле «Регион» в котором необходимо выбрать ваш регион России. Рядом с каждым регионом указан его цифровой код, который, кстати, можно встретить на автомобильных номерных знаках.

В зависимости от выбранного вами региона, вам будет предложено дополнительно уточнить район, город и населенный пункт. Для жителей города Москвы, обратите внимание, что указывать район, населенный пункт и город, не нужно.

Далее нужно указать ваш адрес с точностью до дома. Поля для указания квартиры нет, потому, что код ИФНС, к которой вы относитесь, от номера квартиры не зависит. Если улица, на которой вы живете уже однозначно идентифицирует код вашей налоговой инспекции, то, скорее всего, даже не придется указывать и номер дома.

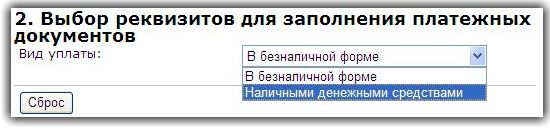

После того как on-line сервис поможет определить код ИФНС и ОКАТО, вы приступите ко второму шагу — выбор реквизитов для заполнения квитанции Сбербанка на уплату налога. Важным моментом на втором шаге является первый пункт «вид уплаты». Это поле содержит два варианта «в безналичной форме» и «наличными денежными средствами». Это поле и доступные варианты приведены на рисунке слева. Если вы хотите заполнить квитанцию Сбербанка на оплату налога, то укажите в этом поле вариант оплаты «наличными денежными средствами». Если вы выберете на этом шаге вариант оплаты в безналичной форме, то вместо квитанции Сбербанка, вы получите бланк платежного поручения, который обычно используют юридические лица.

Далее вам будет предложено указать тип платежа и КБК — код бюджетной классификации. Если вы не знаете КБК (код) налога, то оставьте поле КБК пустым. Код бюджетной классификации складывается из нескольких составляющих, в частности вам нужно будет указать налог, для которого вы распечатываете квитанцию.

Если вы хотите заполнить в квитанции не только реквизиты получателя платежа по налогу, но и реквизиты плательщика, т.е. ваши собственные данные, то установите галочку «заполнять идентифицирующие реквизиты». Если вы планируете заполнить свои данные вручную, то можете не ставить эту галочку и сразу нажать кнопку «сформировать ПД».

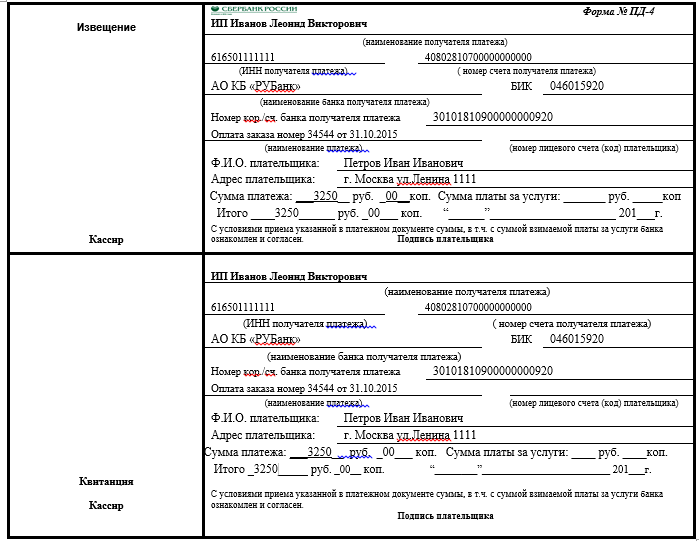

В результате вы должны получить квитанцию Сбербанка по форме ПД-4 (налог) с уже заполненными реквизитами налоговой инспекции. Квитанция Сбербанка будет сформирована в формате RTF. Квитанцию Сбербанка можно сохранить на диск компьютера или сразу открыть в программе Word и распечатать.

sberform.3-ndfl.info

Образцы квитанций

Образцы типовых квитанций в Сбербанк. Некоторые другие банки тоже принимают такие квитанции, однако могут взымать дополнительную комиссию.

1. Госпошлина за оформление заграничного паспорта(старого). (Итого к уплате: 1000 рублей).

2. Госпошлина за оформление заграничного паспорта(нового), содержащего электронный носитель информации. (Итого к уплате: 2500 рублей).

3. Госпошлина за оформление заграничного паспорта ребёнку до 14 лет. (Итого к уплате: 1200(новый) и 300(старый) рублей).

Online-сервис: Квитанция для оплаты штрафа ГИБДД МВД РОССИИ, также можно сформировать там квитанции для Водительского удостоверения и техосмотра

С 2011 года при штрафах в отделениях сбербанка обычно берут комиссию, обычно 15 рублей за квитанцию.

Документы, необходимые для оплаты квитанции. Прием сбербанком платежей наличными деньгами, сумма которых превышает 15 000 руб., осуществляется по предъявлении документа, удостоверяющего личность: паспорт гражданина РФ. Если Вы не резидент РФ, то в дополнение к паспорту иностранного гражданина Вам понадобится еще и уведомление о регистрации по месту пребывания.

Обычно комиссии по платежам нет(кроме уплаты штрафов).

Виды платежей

Виды платежей физических лиц, принимаемых СберБанком:

Порядок и условия осуществления структурными подразделениями Сбербанка России переводов денежных средств (платежей) по поручению физических лиц без открытия банковских счетов в валюте Российской Федерации

3. Перечисление принятых от клиентов-физических лиц сумм платежей юридическим лицам производится в сроки, установленные договорами, заключенными с юридическими лицами, либо законодательством Российской Федерации.

5. Прием платежей, при отсутствии в платежных документах реквизитов, необходимых для перечисления платежей по назначению, либо в случае отсутствия у клиентов-физических лиц денежной наличности в сумме, указанной в платежных документах, не производится.

Правила указания информации квитанции сбербанка (налог)

Правила указания информации, идентифицирующей платеж, в платежном документе (извещении) физического лица (форма № ПД (налог)) на уплату налогов (сборов), пеней и штрафов в бюджетную систему Российской Федерации

(утв. письмом Федеральной налоговой службы и Сбербанка РФ от 18 февраля 2005 г. № ММ-6-10/143/07-125В)

Настоящие правила распространяются на уплату налоговых платежей в бюджетную систему Российской Федерации при заполнении налоговыми органами платежного документа (извещения) на уплату физическими лицами налогов (сборов), пеней и штрафов в бюджетную систему Российской Федерации.

1. В поле «ИНН» плательщика — значение идентификационного номера налогоплательщика (ИНН) в соответствии со свидетельством о постановке на учет в налоговом органе.

При отсутствии у налогоплательщика — физического лица ИНН в поле «ИНН» плательщика проставляются нули («0»).

2. В поле «Ф.И.О. плательщика» указывается:

— для индивидуальных предпринимателей — фамилию, имя, отчество и в скобках сокращенное наименование категории физического лица — ИП;

— для частных нотариусов — фамилию, имя, отчество и в скобках — нотариус;

— для адвокатов, учредивших адвокатские кабинеты — фамилию, имя, отчество и в скобках — адвокат;

— для глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество и в скобках — КФХ;

— для иных физических лиц — фамилию, имя, отчество физического лица. 3. В поле «ИНН» получателя — значение ИНН налогового органа, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации.

4. В поле «КПП» получателя — значение КПП налогового органа, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации.

5. В поле «Получатель» — наименование получателя платежа (органа Федерального казначейства, органа, осуществляющего кассовое обслуживание исполнения бюджета субъекта Российской Федерации или муниципального образования) и в скобках наименование налогового органа, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации.

6. В поле 104 — показатель кода бюджетной классификации (КБК) в соответствии с классификацией доходов бюджетов Российской Федерации.

7. В поле 105 — значение кода ОКАТО муниципального образования в соответствии с Общероссийским классификатором объектов административно — территориального деления, на территории которого мобилизуются денежные средства от уплаты налога (сбора) в бюджетную систему Российской Федерации.

8. В поле 106 — показатель основания платежа, который имеет 2 знака и может принимать следующие значения:

ТП — платежи текущего года;

ЗД — добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа;

ТР — погашение задолженности по требованию об уплате налогов

(сборов) от налогового органа;

РС — погашение рассроченной задолженности;

ОТ — погашение отсроченной задолженности;

АП — погашение задолженности по акту проверки;

АР — погашение задолженности по исполнительному документу.

9. В поле 107 — показатель налогового периода, который имеет 10 знаков, восемь из которых имеют смысловое значение, а два являются разделительными знаками и заполняются точками («.»).

Этот показатель используется для указания периодичности уплаты налога (сбора) или конкретной даты уплаты налога (сбора), установленной законодательством о налогах и сборах, — «число.месяц.год».

Первые два знака могут иметь одно из следующих значений:

МС — месячные платежи;

КВ — квартальные платежи;

ПЛ — полугодовые платежи;

ГД — годовые платежи.

В 4-м и 5-м знаках показателя налогового периода для месячных платежей проставляется номер месяца текущего отчетного года, для квартальных платежей — номер квартала, для полугодовых — номер полугодия.

Номер месяца может принимать значения от 01 до 12, номер квартала — от 01 до 04, номер полугодия — 01 или 02, годовой платеж — 00.

В 3-м и 6-м знаках показателя налогового периода в качестве разделительных знаков проставляются точки («.»).

В 7-10 знаках показателя налогового периода указывается год, за который производится уплата налога.

При уплате налога один раз в год 4-й и 5-й знаки показателя налогового периода заполняются нулями. Если же законодательством о налогах и сборах по годовому платежу предусматривается более одного срока уплаты налога (сбора) и установлены конкретные даты уплаты налога (сбора) для каждого срока, то в показателе налогового периода указываются эти даты.

10. В поле 110 — показатель типа платежа, который имеет два знака и может принимать следующие значения:

«НС» — уплата налога или сбора;

«ПЛ» — уплата платежа;

«ГП» — уплата пошлины;

«ВЗ» — уплата взносов;

«АВ» — уплата аванса или предоплата;

«ПЕ» — уплата пени;

«ПЦ» — уплата процентов;

«СА» — налоговые санкции, установленные Налоговым кодексом Российской Федерации;

«АШ» — административные штрафы;

«ИШ» — иные штрафы, установленные соответствующими законодательными или иными нормативными актами.

На каждый тип платежа оформляется отдельный документ.

11. В поле «Статус» (101) — одно из следующих значений:

02 — налоговый агент;

03 — сборщик налогов и сборов;

09 — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

10 — налогоплательщик (плательщик сборов) частный нотариус;

11 — налогоплательщик (плательщик сборов) адвокат, учредивший адвокатский кабинет;

12 — налогоплательщик (плательщик сборов) глава крестьянского (фермерского) хозяйства;

13 — налогоплательщик (плательщик сборов) — иное физическое лицо;

14 — налогоплательщики — физические лица, производящие выплаты физическим лицам (уплата единого социального налога (п.п. 1 п.1 ст. 235 Налогового кодекса Российской Федерации) и страховых взносов на обязательное пенсионное страхование).

12. Поле «Индекс документа» имеет 15 знаков и является атрибутом для обеспечения идентификации плательщика — физического лица и формируется следующим образом: первые 4 знака — код налогового органа, 5-6 знаки — текущий год, следующие 6 знаков — номер формы № ПД (налог) в налоговом органе в текущем году и последний знак — контрольное число.

ipipip.ru