Оглавление:

Как считать НДС: правильно вычисляем 18% от суммы (пример, алгоритм)

Отправить на почту

Как считать НДС 18%? Как правило, этот вопрос возникает не у бухгалтеров, а у других сотрудников компании — например, специалистов по продажам или руководителей. Постараемся ответить на него так, чтобы у бухгалтера не возникало проблем с разъяснениями того, как считается НДС.

Как определить сумму НДС (вычисление)

При реализации товаров, работ, услуг, передаче имущественных прав НДС предъявляется покупателю дополнительно к цене реализации (п. 1 ст. 168 НК РФ).

На практике при расчете НДС возможны 2 вопроса:

- Если есть сумма без НДС — как считать НДС от суммы?

- Если есть сумма с учетом НДС — как посчитать НДС в том числе.

- Сначала определим стоимость партии без НДС (налоговую базу):

- Теперь определить итоговую сумму можно сразу, без предварительного расчета налога:

- стоимость без НДС — 5 500 000 руб.,

- НДС 18% — 990 000 руб.,

- итого с НДС — 6 490 000 руб.

- Сначала определим итоговую стоимость партии:

Поясним, как правильно посчитать НДС в каждом из случаев.

Как посчитать НДС от суммы

Как вычислить НДС от суммы?Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле:

НДС = НБ × Нст / 100,

Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС (18 или 10 процентов).

Как посчитать НДС в том числе

Посчитать НДС в том числе — это значит выделить налог, который заложен в итоговую сумму. Здесь для вычисления используют формулы:

НДС = С / 1,18 × 0,18 — если нужно посчитать НДС 18%,

НДС = С / 1,10 × 0,10 — если ставка налога 10%,

Где: С — сумма, включающая НДС.

ВНИМАНИЕ! Данный расчет не означает применение расчетных ставок 18/118 или 10/110 — это просто способ выделить налог из итоговой суммы.

Как посчитать сумму с НДС

Посчитать сумму с НДС можно, не вычисляя предварительно сам налог. Для этого используйте формулы:

С = НБ × 1,18 — если считать НДС по ставке 18%.

С = НБ × 1,10 — по ставке 10%,

где НБ — налоговая база, то есть сумма без налога.

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС(сверх суммы и в том числе), на примерах.

ООО «Икс» реализует партию бетонных блоков в количестве 100 тыс. шт. по цене 55 руб. за штуку. Ставка НДС — 18% (п. 3 ст. 164 НК РФ), налог в цену не включен. Как посчитать НДС 18% и итоговую стоимость партии с учетом налога?

55 руб. × 100 000 шт. = 5 500 000 руб.

5 500 000 × 18/100 = 990 000 руб.

5 500 000 + 990 000 = 6 490 000 руб.

5 500 000 × 1,18 = 6 490 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 236 руб. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 18%.

236 руб. × 10 000 шт. = 2 360 000 руб.

- Посчитаем НДС в том числе:

2 360 000 / 1,18 × 0,18 = 360 000 руб.

2 360 000 – 360 000 = 2 000 000 руб.

Ее также можно найти без предварительного выделения налога:

2 360 000 / 1,18 = 2 000 000 руб.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

2 000 000 × 18/100 = 360 000 руб.

- стоимость без НДС — 2 000 000 руб.,

- НДС 18% — 360 000 руб.,

- итого с НДС — 2 360 000 руб.

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

nalog-nalog.ru

Что такое НДС? Как рассчитать НДС?

Как рассчитать НДС?

Как рассчитывается НДС, можно узнать сейчас из простого примера. Допустим, купленный вами за 100 рублей товар вы перепродаете в другом месте уже за 150 рублей. Сколько вам нужно будет уплатить НДС?

Теперь считаем. В сто рублей стоимости товара (например букет цветов), за которые вы его купили, продавцом уже вложены 18% НДС. Получается, что мы за товар заплатили 118%. К этой стоимости мы прибавили еще 50 рублей и продаем товар еще дороже. В таком случае нам придется уплатить только налог на добавленную стоимость, то есть тот самый НДС. Считается он в нашем случае только с 50 добавленных к цене рублей.

118% — это 50 рублей.

1,18 – это те же 50 рублей.

Делим 50 рублей на 1,18 и получаем 42,372… рубля. Это то, что мы заработали после уплаты НДС. Получается, сумма самого налога равняется 7,6… рублей. Принцип расчета самый что ни на есть простой и придумали его для того, чтобы не платить налог два раза за один и тот же товар.

Что же вообще такое НДС?

То, то это налог, который рассчитывается из вложенных фирмой в рыночную цену товара или услуги денег, это нам известно. Всего групп товаров, которые облагаются НДС, существует больше сотни. Его ставка на сегодняшний день равняется 18%. Некоторые группы детских товаров и товаров продовольствия облагаются 10% налогом. Если товар экспортируется, он вообще не подлежит обложению налогом на добавленную стоимость.

Налог, который полагается уплатить в бюджет является разницей между суммой налогового вычета и суммой налога по установленной ставке с налоговой базы. Если говорить понятнее, то суммы вычетов это те суммы, которые уже были уплачены за купленный товар или услуги, и использовались в работе предприятия.

Случаются такие ситуации, когда нужно возместить сумму НДС. Такое происходит, когда при операции покупки-продажи ставка НДС приравнивается к нулю. В числе таких операций можно назвать экспорт товара и прочие операции. Для возмещения необходимо представить определенные документы – подтверждение с таможни и некоторые другие. В техническом плане возмещается НДС по-разному. Но в любом случае, если провести учет НДС по всей цепочке продавцов, начиная от производителя, то сумма НДС выходит гораздо больше, чем полученная в итоге от продажи товара прибыль.

Задумайтесь:

Категория: Налоги. Просмотров: 53 609. Поделиться:

pensii-posobii-nalogi.ru

Как правильно рассчитать ндс, формула и пример расчета. Калькулятор онлайн.

Практически каждое предприятие, находящееся на общей налогооблагаемой системе, сталкивается с таким понятием, как налог на добавленную стоимость. Собой он представляет форму взимания в государственный бюджет добавленной стоимости, возникающей на каждой стадии производственного процесса товара либо услуги. Порядок проведения расчёта НДС прописан в НК РФ. Данную процедуру можно проводить самостоятельно или воспользоваться специальными бухгалтерскими онлайн-программами.

Итак, для того чтобы подсчитать НДС:

Итак, для того чтобы подсчитать НДС: - Х Определить величину ставки НДС. Эту информацию можно обнаружить в вышеуказанном кодексе. Самые распространённые: 0%, 10% или 18%.

- Х Рассчитать сумму налоговой базы. Эта процедура производится на основании положений статьи 154 НК РФ. Данная сумма равняется стоимости реализованных товаров с учётом акцизов. Дата расчёта Ц день перечисления аванса за услуги, день фактического получения оплаты за товар или день отгрузки товара.

- Х Условно формула для расчёта НДС выглядит так: налоговая база * расчётная ставка. Полученную величину обязательно вписывают в счёт-фактуру, выдаваемый покупателю или заказчику. Если товар реализован в иностранной валюте, при расчёте нужно вычесть рублёвый эквивалент данной стоимости по курсу НБ, поскольку НДС может начисляться лишь в рублях.

Если нужно выделить НДС

То сумма делится на 1+НДС/100. То есть, если сумма 1000 рублей:

1000 / (1+18/100) = 1000/1,18 = 847,457Далее из полученного числа вычитают исходную сумму:

847,457 Ц 1000 = -152,542.Поскольку НДС положительное число, то указанный результат умножается на -1. Получаем НДС = 152,54 (округлили до копеек).

Если нужно начислить НДС

То используется простая формула — сумма умножается на 1,хх (где хх -ставка НДС), например, на 1000 рублей при налоге в 18%:

1. 1000 *1,18 (если НДС 18%) = 1180 (сумма с учётом НДС)

2. Умножьте сумму на 0.18 и получите сумму НДС, 1000 * 0,18 = 180 рублей (сумма НДС)

Кроме этого, определить сумму налога можно и при помощи калькулятора в онлайн-режиме простым введением в соответствующие поля суммы, процента НДС и необходимой операции (начисление или выделение НДС).

Используя же, к примеру, программное обеспечение «1С:Предприятие», то расчёт НДС осуществляется формированием счёта-фактуры с указанием стоимости товара. Далее данное бухгалтерское приложение автоматически выдаёт результат, самостоятельно определив ставку налога.

klientbanka.ru

Расчет НДС

Актуально на: 25 января 2016 г.

У некоторых начинающих бухгалтеров вызывает затруднения расчет НДС. На самом деле формулы расчета НДС достаточны просты.

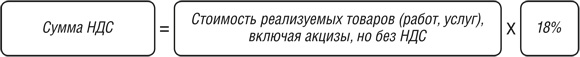

Как правильно посчитать сумму НДС по ставке 18%

Чтобы вычислить НДС от суммы при реализации товаров (работ, услуг), облагаемых НДС по ставке 18%, используется следующая формула расчета НДС:

Как посчитать НДС 18% от суммы: пример

Организация, реализовала товар, облагаемый НДС по ставке 18%, общей стоимостью 100000 руб. Соответственно, сумма НДС составит 18000 руб. (100000 руб. х 18%).

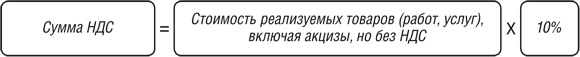

Как посчитать НДС по ставке 10%

В этом случае используется формула, аналогичная формуле вычисления НДС по ставке 18%, только вместо 18% подставляется значение 10%:

О том, когда какую ставку НДС применять, читайте отдельный материал.

Как рассчитывается НДС 10% от суммы: пример

Предприниматель реализовал товар, облагаемый НДС по ставке 10%, общей стоимостью 50000 руб. Соответственно, сумма НДС составит 5000 руб. (50000 руб. х 10%).

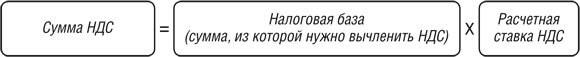

Как из суммы вычленить НДС

Бывают ситуации, когда НДС нужно начислять не сверх определенной суммы, а нужно наоборот вычленить НДС, уже «сидящий» внутри какой-либо суммы. Например, это может потребоваться продавцу при получении предоплаты за товар. Для этих целей применяется следующая формула:

Расчетная ставка НДС может принимать два значения: 18/118 и 10/110. Выбор ставки зависит от того, по какой ставке облагается конкретная реализация –18% или 10%.

Как из суммы вычленить НДС 18%: пример

Организация-исполнитель получила от заказчика предоплату в счет предстоящего выполнения работ, облагаемых НДС по ставке 18%. Сумма предоплаты составляет 236000 руб., в том числе НДС.

Т.к. работы облагаются по ставке 18%, то для определения суммы НДС с предоплаты используется расчетная ставка 18/118. НДС с предоплаты в нашем примере будет равен 36000 руб. (236000 руб. х 18/118).

Как из суммы вычленить НДС 10%: пример

ИП поступил аванс в счет предстоящей поставки товаров, облагаемых НДС по ставке 10%. Сумма аванса – 110000 руб., в том числе НДС.

В данном случае для того, чтобы посчитать сумму входного НДС применяется расчетная ставка 10/110 (т.к. товар облагается по ставке 10%). Соответственно, сумма НДС с аванса составит 10000 руб. (110000 руб. х 10/110).

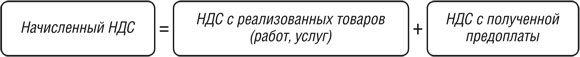

Формула начисленного НДС

Чтобы посчитать сумму начисленного НДС за квартал, применяется следующая формула:

Если в течение квартала выполнялись строительно-монтажные работы для собственных нужд, производилась корректировка реализации товаров (работ, услуг) или же реализация/корректировка реализации предприятия в целом как имущественного комплекса, то НДС по этим операциям также включается в общую сумму начисленного НДС. Также если вы делали восстановление НДС, ранее принятого к вычету, то не забудьте прибавить к общей сумме начисленного НДС сумму восстановленного налога.

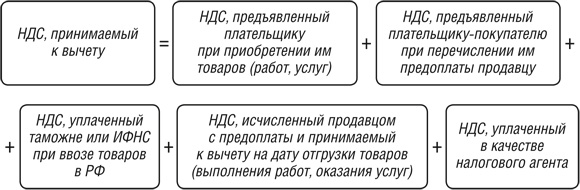

Формула вычета НДС

НДС, принимаемый к вычету в том или ином квартале, рассчитывается по нижеприведенной формуле:

Если у организации/ИП есть НДС, подлежащий вычету, по строительно-монтажным работам, выполненным для собственного потребления, то этот НДС прибавляется к общей сумме НДС, принимаемой к вычету в конкретном квартале.

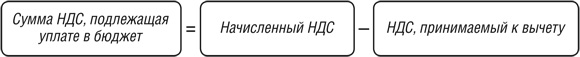

Итоговая сумма НДС

Сумма НДС, которую нужно уплатить в бюджет по итогам квартала, рассчитывается следующим образом:

Важно отметить, что если в результате расчетов итоговое значение у вас получилось равным нулю, то в бюджет ничего платить не нужно. Если же полученное значение отрицательное, то вы вправе претендовать на возмещение НДС из бюджета.

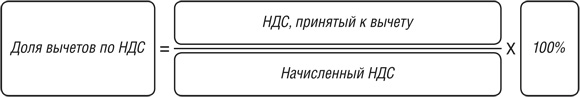

Безопасный вычет по НДС в 2016 году

Существует еще одна связанная с НДС формула, которую обязательно надо взять на вооружение каждому бухгалтеру:

Дело в том, что если доля вычетов за 12 месяцев будет равна или превысит 89%, то вашей компанией заинтересуются налоговики и могут даже прийти с выездной проверкой (п. 3 Приложения № 2 Концепции, утв. Приказом ФНС России от 30.05.2007 N ММ-3-06/333@ ).

Т.к. налоговым периодом по НДС является квартал, то и расчет доли вычетов нужно производить на основании деклараций за 4 истекших квартала.

glavkniga.ru

Калькулятор НДС

Немного об НДС

Налог на добавленную стоимость (НДС) — косвенный налог, обуславливающий перечисление компаниями в бюджет государства части добавленной стоимости товаров и услуг. В России размер НДС может быть либо 10%, либо 18%, в зависимости от типа деятельности компании.

Уплата суммы НДС в бюджет определяется как разница между суммой налога, исчисленной по ставке 10% или 18% с налоговой базы, и суммой налоговых вычетов.

Расчет НДС делается по каждой из ставок в отдельности. НДС, который уплачен при приобретении товаров, выполнении работ и оказании услуг, не подлежащих налогообложению, не принимается к вычету. Цена товаров и услуг определяется компаниями исходя из НДС.

Выделение НДС

Наш бесплатный онлайн-калькулятор поможет вам легко выделить и посчитать налог НДС 18% или 10% — вы получите результат в цифренном значении (не прописью). Чтобы рассчитать налог или вычислить выделенную сумму, используется следующая формула:

Как это сделать на калькуляторе:

Шаг 1: Если процент НДС по вашему виду деятельности равен 10, то нужно разделить число на 1,1, если НДС 18 %, то на 1,18.

Шаг 2: Нужно вычесть из полученного значения начальную сумму. Помните: начисление не может быть отрицательным, поэтому убираем минус.

Шаг 3: Если вам не нужен сверхточный расчет, можете округлить получившийся результат до копеек.

Если вы не являетесь плательщиком налога на добавленную стоимость (работаете без НДС), то выделять НДС не нужно.

Начисление НДС

Начислить НДС можно при помощи простой формулы или бесплатно на нашем калькуляторе:

- Сумма умножается на 1,18, в результате получается сумму с учетом НДС.

- Если сумму умножить на 0,18, вы сможете найти тем самым отдельно сумму НДС.

ООО «Ромашка» продает кирпичи. Цена за штуку с НДС составляет 10 руб, заказана партия в 1500 штук. Посчитаем НДС и сумму с НДС 18%.

Стоимость партии = 10 * 1500 = 15 000 рублей

Выделенная НДС = 15000 / 1,18 * 0,18 = 2288 рублей (округлили)

Сумма без НДС = 15000 — 2288 = 12712 рублей

Также сумму можно посчитать не выделяя предварительно НДС:

15000 / 1,18 = 12712 рублей

В расчетных документах и счетах-фактурах указываем:

Стоимость без НДС =12712 рублей

НДС 18% = 2288 рублей

Стоимость с НДС = 15000 рублей.

Расчет НДС на видео

www.b-kontur.ru