Оглавление:

Медицинская страховка для шенгенской визы: цены и особенности страхования для туристов

Если вы решили съездить в одну из стран Европы, для поездки вам потребуется медицинская страховка для шенгенской визы. Страховой полис входит в обязательный список документов для получения Шенгена.

Мед. страховка для Шенгена – это не только требование посольства, но еще и возможность получить бесплатную медицинскую помощь в случае непредвиденной болезни.

Оформление страховки

Страховка для визы Шенген может быть получена в одной из страховых компаний в вашем городе, либо через сайт. Для её получения вам потребуется предоставить данные загранпаспорта и оплатить страховой взнос.

- Если вы едете по путевке, то купить страховку для шенгенской визы проще всего в этой же турфирме.

- Если вы оформляете все документы самостоятельно, то вам нужно обратиться в страховую компанию. Нужно будет предоставить данные, в какую именно страну вы собираетесь ехать и срок пребывания в этой стране.

- Страховка для шенгенской визы онлайн делается не выходя из дома. После заполнения всех данных и оплаты через банковскую карту или электронные валюты, вы получите электронный страховой полис для шенгенской визы в формате PDF. Вы можете распечатать его и предъявлять в посольстве, визовом центре – он будет иметь точно такую же силу, что и оригинал.

- Медицинское страхование для шенгенской визы должно быть действительным на весь срок поездки.

- Зона действия страховки должна быть на всей территории стран Шенгена.

- Стоимость страхового покрытия должно превышать 30000 евро.

- К примеру, самая дешевая страховка для шенгенской визы от РЕСО Гарантия на 14 дней будет стоить 840 рублей (14 евро).

- Аналогичный полис от ВТБ на 14 дней с базовым пакетом услуг обойдется вам в 878 рублей (14,5 евро).

- Сделать страховку для шенгенской визы в Русском стандарте на 14 дней с покрытием 50000 евро можно за 830 рублей (13,7 евро).

- оплату услуг медперсонала (в том числе консультативных);

- стоимость назначенных врачом лекарств;

- транспортировку до медицинского учреждения;

- репатриацию (возвращение на родину).

- срок действия должен полностью покрывать время пребывания на территории другой страны, включая первый и последний день поездки + 15 запасных дней;

- минимальная сумма страхового возмещения должна составлять 30 тысяч евро;

- полис должен соответствовать требованиям всех стран шенгенского соглашения;

- страховка должна быть действительной на территории всех стран.

- фамилию и имя всех туристов, на которых оформляется полис;

- контактные данные (номер телефона и электронный адрес, на который придет электронный полис);

- дату начала и окончания поездки, ее цель и страны, которые планируется посетить.

- Страховая сумма или сумма покрытия должна быть не менее 30 000 евро (именно евро, не долларов);

- Если запрашиваете мультивизу, то необходимо предоставить страховку, которая будет покрывать как минимум первую поездку, на следующие поездки будете предъявлять новые страховки на паспортном контроле.

- У Либерти есть два варианта полисов – СТАНДАРТ и ЭКОНОМ, как несложно догадаться, второй попроще, первый же включает в себя больше опций. Какие именно пункты включает в себя каждый вариант, можно почитать на сайте, нажав на знак «?» рядом с интересующим разделом.

- Если едете в Европу на машине, обратите внимание на уже упоминавшийся выше технический ассистанс (в процессе сравнения страховок от различных компаний, данная услуга была найдена только у Либерти и еще одной не слишком известной страховой компании). Наличие в страховке данного пункта увеличит ее стоимость (для примера, при следующих данных – 1 застрахованный, продолжительность поездки 14 дней – придется доплатить за Технический ассистанс 529 рублей), зато вы, в случае неисправности, утраты или повреждения транспортного средства получите компенсацию следующих расходов:

- Придорожный ремонт и буксировка

- Доставка запчастей для ремонта

- Проживание на время ремонта

- Репатриация (возвращение) транспортного средства

- Транспортировка пассажиров

- Предоставление водителя

Сфотографируйте полис и сохраните контактные номера, чтобы все нужные данные были у вас всегда под рукой во время поездки.

Особенности туристического страхования

Как правило, для посещения любой страны требуется получение медицинского полиса, поэтому для активных путешественников будет выгодно оформить страховку для шенгенской визы сразу на несколько раз (многократную).

Также обычно медицинская страховка для стран Шенгена делится на несколько тарифных планов (эконом, комфорт, премиум). В более дорогих тарифах программа может включать в себя дополнительные функции: организация поисково-спасательных операций, визит родственников в больницу, переводчик в стационаре, юридическая и административная помощь и т.п.

Если вы путешествуете на автомобиле, вам обязательно потребуется оформить международную транспортную страховку Green Card (Зеленая карта).

Дополнительно, но не обязательно вы можете застраховать потерю багажа, несчастные случаи, компенсации на расходы за причинённый вред третьим лицам, имущество на время поездки.

Франшиза по каждому случаю

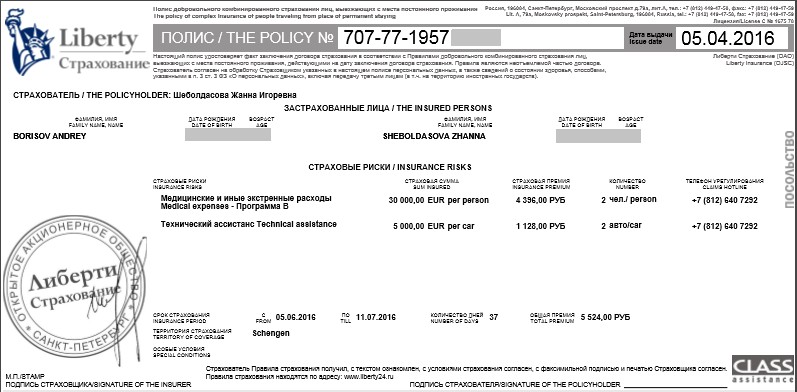

Мед страховка для шенгенской визы (пример полиса)

В страховом полисе будет указана сумма франшизы на каждый страховой случай. Франшиза – это не выплачиваемая сумма при наступлении страхового случая.

Она бывает условной и безусловной. В первом случае, сумма меньше франшизы не будет возмещаться, а если она будет больше неё – то будет полностью возмещена. Если франшиза безусловная, то выплачивается вся сумма за вычетом франшизы.

К примеру, если в документах будет указана франшиза 100 долларов, то при расходах менее этой суммы, вы сами будете оплачивать их.

Активный отдых

Для тех, кто едет заграницу для активного отдыха, нужно будет указывать это в страховом полисе. В это понятие входят многие виды спорта и отдыха: альпинизм, гонки, самодеятельный и спортивный туризм, джиппинг, рыбалка, хоккей, футбол, велосипедный спорт, атлетика и другие.

Для тех, кто едет заграницу для активного отдыха, нужно будет указывать это в страховом полисе. В это понятие входят многие виды спорта и отдыха: альпинизм, гонки, самодеятельный и спортивный туризм, джиппинг, рыбалка, хоккей, футбол, велосипедный спорт, атлетика и другие.

Этот список может отличаться в зависимости от фирмы, поэтому нужно заранее уточнять этот момент. Медстраховка для Шенгена не будет покрывать лечение травм и болезней, полученных вследствие активного отдыха.

Требования к страховке

Стоимость туристической страховки

Стоимость страховки для шенгенской визы будет зависеть от суммы страхового покрытия, срока действия, возраста, зоны действия, выбранного тарифа и типа отдыха. Для тех, кто едет группой, во многих фирмах предусмотрены скидки.

Заключение

При оформлении внимательно изучайте договор, и особое внимание причинам страхового случая и их исключениям. Обязательно записывайте телефоны круглосуточных контактных центров и данные своего полиса.

В среднем, полис на месяц обойдется вам в 1500-1800 рублей. Если вы решите поехать на срок более 30 дней, то лучше будет сделать годовой полис, его цена будет от 2200 до 8500 рублей, в зависимости от количества дней.

viza-info.ru

Страховка для шенгенской визы: что нужно знать?

Все, кто планирует поездку в страны Шенгенского соглашения, знают о необходимой для получения визы медицинской страховке. Наличие страхового полиса ? обязательное требование любого визового центра. В списке «шенгена» двадцать шесть стран ? Германия, Франция, Чехия, Испания, Италия, Швеция, Финляндия и ряд других. Прежде чем отправиться в европейское путешествие, узнайте из этой статьи, как сделать медицинскую страховку для шенгенской визы.

Что гарантирует полис?

Медицинская страховка гарантирует иностранным гражданам на территории стран Шенгена оказание экстренной помощи при несчастном случае или остром заболевании. Если случилась травма, тяжелое отравление, началась острая зубная боль или резко ухудшилось состояние, знайте, что вам незамедлительно окажут квалифицированную помощь, проконсультируют и при необходимости транспортируют в медицинское учреждение.

Это касается не только пожилых туристов или людей с особенностями здоровья, а вообще всех въезжающих на территорию шенгенских стран.

Что входит в страховое возмещение?

Минимальное страховое покрытие составляет 30 тысяч евро и включает:

В Интач предусмотрен стандартный (страховое покрытие составляет 35 тысяч евро) и расширенный пакет услуг (50 тысяч евро), который дополнительно включает первичную юридическую консультацию, страхование потери документов и страхование от задержки рейса. Но в договор можно включить и дополнительные услуги. Это актуально для тех, кто занимается спортом и предпочитает активный образ жизни, — повышенный риск полностью компенсируется страховой компанией.

Стандартные требования

Страховые полисы для путешественников различаются по цене и некоторым другим параметрам. Какая должна быть страховка для шенгенской визы? В первую очередь необходимо, чтобы медицинский полис соответствовал следующим требованиям:

В компании Intouch страховая сумма начинается от 35 тысяч евро, а срок действия полиса бесплатно продлен на 15 дней сверх периода путешествия.

В какую компанию обратиться?

На российском страховом рынке предлагают свои услуги свыше 240 организаций (полный перечень можно найти по ссылке http://www.insur-info.ru/register/2017-03/). В какой компании лучше покупать полис? В некоторых посольствах есть собственный аккредитованный список страховых компаний. Интач аккредитован всеми посольствами шенгенских стран.

Где оформить страховку для шенгенской визы выгоднее всего? В компаниях, которые предлагают оформление полиса онлайн, покупать страховку удобнее и быстрее, чем в офисе. Цены зависят от количества дней, на которое оформляется медицинская страховка, и рисков, включенных в договор. В калькуляторе Интач можно сравнить стоимость разных программ, оформить и оплатить полис. Таким образом, часть бюрократических задач перед получением шенгенской визы можно решить не выходя из дома.

Необходимые документы для страхования

Какие документы для страховки в шенгенскую зону вам понадобятся? Никаких специальных бумаг не потребуется, нужно лишь сообщить страховому специалисту или ввести в онлайн-форму на сайте ряд сведений:

Рассчитать и купить полис можно онлайн или офлайн, в офисе страховой компании. В Intouch вы можете, помимо стандартных параметров страхования, включить в полис дополнительные риски, такие как потеря багажа, отмена рейса или страхование квартиры на время отъезда.

www.in-touch.ru

Страховка для Шенгенской визы в Европу – какую выбрать

Собираетесь в Европу и готовитесь к получению Шенгенской визы, значит, придется оформлять страховку, так как страховой полис – обязательный пункт в списке документов, подаваемых на визу. Кроме того, велика вероятность, что полис могут попросить для проверки на границе. Остается лишь выбрать, как и где его приобрести. Поделюсь своим личным опытом, расскажу, как проще всего сделать страховку и какую выбрать.

Во-первых, удобнее всего оформлять страховой полис в режиме онлайн, чтобы не тратить время на походы в страховые компании, тем более, что предложений от проверенных компаний сейчас достаточно.

Во-вторых, стоит почитать отзывы, сравнить разные предложения и выбрать для себя оптимальное соотношение цены и качества. Для нас таким вариантом стал страховой полис от компании Liberty.

Страховка для Шенгена от Либерти Страхование

Почему мы выбрали именно Либерти? Главным образом, нас устроила цена и то, что в совокупности по компании положительные отзывы, во всяком случае, она рабочая и проверенная. В качестве ассистанса выступает Сlass assistance («КЛАСС-Ассист»), может, и не самая лучшая сервисная компания, но в целом неплохая. Если вы покупаете страховку по большей части для подстраховки (простите за тавтологию) и предоставления в Консульство или Визовый центр, то полис Либерти – хороший вариант, за который не придется переплачивать, да и при наступлении страхового случая, получите квалифицированную помощь.

Ассистанс (assistance) – это сервисная компания, которая будет взаимодействовать с вами непосредственно при наступлении страхового случая и направлять в госпиталь.

Одним словом, компания Liberty давно и широко известна, а это, на мой взгляд, куда лучше, чем работать с мелкими неизвестными компаниями, даже если они предлагают чуть более выгодные цены. Спокойнее, так сказать ))

Также Либерти оказалась одной из немногих, а точнее практически единственной компанией, у которой при оформлении страховки можно было включить в нее такой пункт, как «Технический ассистанс». Что это такое? Это очень и очень полезное дополнение для тех, кто, как и мы, планирует поездку по Европе на своем автомобиле. Что сюда входит напишу ниже.

Все эти пункты стали для нас решающими в процессе выбора страховой компании.

Сама Либерти приводит еще более полный ряд доводов, мотивирующих покупку страховки именно у нее:

Обратите внимание! При оформлении страховки стоит учесть следующие требования, предъявляемые Консульствами и ВЦ:

Для проверки актуальных цен введите данные (в качестве территории действия полиса можно указать как отдельную европейскую страну, так и весь Шенген в целом) и нажмите кнопку «Рассчитать», если все устраивает, нажмите «Оформить»:

После того, как нажмете на кнопку «Оформить», попадете на сайт, где нужно будет заполнить оставшиеся данные и выбрать все интересующие опции. Ничего сложно нет, все интуитивно понятно, но пару моментов поясню.

После ввода всех данных останется только нажать кнопку «Оформить полис» и оплатить его. Оплата производится банковскими картами.

Цифры для примера: стоимость СТАНДАРТНОГО полиса от Либерти для одного человека (совершеннолетнего) с территорией действия «Шенген», продолжительностью поездки 14 дней, страховой суммой 30 000 евро и «Без приключений» составляет 942 рубля.

После оплаты вы получите на указанный вами адрес электронной почты страховой полис и памятку с «Правилами добровольного комбинированного страхования лиц, выезжающих с места постоянного проживания», а также SMS с номером полиса. Полис нужно будет распечатать и приложить одну копию к пакету документов для Консульства или Визового центра, а вторую взять с собой в поездку, либо просто сохранить номер телефона, по которому нужно звонить при наступлении страхового случая. Не забудьте подписать полис в соответствующей строке.

Внимание! Страховые полисы от Либерти Страхование принимаются всеми Консульствами и Визовыми центрами.

Альтернативные варианты страховок для Шенгена (Tripinsurance и Cherehapa)

Помимо Либерти, есть и другие страховые компании, позволяющие оформить полис в онлайн режиме. Например, весьма популярны страховки от Tripinsurance. Компания славится очень хорошим и надежным ассистансом Mondial, но и цены у них заметно выше. Пообщавшись с одним из менеджеров, узнали, что более высокая стоимость связана именно с содержанием ассистанса, который обходится компании очень дорого, но это того стоит. Так что если отправляетесь в путешествие, например, с ребенком или пожилым человеком, лучше оформить страховку подороже и быть уверенным, что в случае необходимости будет оказана наилучшая помощь.

Если решите остановить свой выбор на Трипиншуранс, читайте, как получить скидку 10% на их страховку.

Еще один неплохой вариант сравнить множество предложений от страховых компаний и выбрать что-то подходящее – воспользоваться агрегатором Cherehapa, который под заданные вами параметры предложит не меньше десятка полисов от разных страховщиков (ВТБ, Согласие, Альфа Страхование, РЕСО, Ингосстрах и др.). Многие из них работают с неизвестными, а иногда и не слишком надежными ассистансами, зато есть возможность сэкономить на полисе.

Сводная таблица по ценам на страховки от разных компаний

Стоимость страховки на 14 дней с зоной действия «Шенген» и покрытием в 30 000 евро на одного человека*:

www.golden-monkey.ru

Как и где оформить страховку для шенгенской визы? Отдых без рисков

Медицинская страховка входит в список обязательных документов, которые следует подготовить для получения шенгенской визы. Требование вполне обосновано: услуги врачей в Европе стоят дорого, а у попавшего в чрезвычайную ситуацию иностранца может не оказаться денег на покрытие необходимых расходов. Здоровье и даже жизнь в этом случае оказываются под угрозой.

Страховой полис, оформленный перед выездом за рубеж, избавляет иностранного гостя от ряда непредвиденных расходов на собственное здоровье. Если гражданин решит выбрать расширенную программу страхования, в зависимости от условий договора страхования он вправе надеяться на компенсацию не только лечения, но и ряда других расходов — на проезд родственников до больницы, юридическую помощь и даже организацию спасательной операции. Рассмотрим подробнее правила оформления полиса, стоимость, а также где можно сделать страховку для шенгенской визы.

Требования к медицинской страховке для визы в страны Шенгенской зоны

Медицинское страхование выезжающих за рубеж необходимо на тот случай, если иностранному гражданину во время путешествия внепланово потребуется помощь врачей. Поводом может стать травма, заболевание или резкое ухудшение самочувствия. Если причина, по которой здоровье пострадало, попадает под категорию страхового случая, страховая компания, в зависимости от условий страхования, возьмет на себя расходы на оказание медицинской помощи. Задача обладателя полиса в этой ситуации — оперативно сообщить страхователю о происшествии. Далее ему укажут, в какую клинику обращаться, ответят на вопросы, при необходимости — предоставят переводчика (если это предусмотрено программой страхования).

Для посещения стран Шенгена медицинская страховка является обязательным условием — при ее отсутствии вам откажут в выдаче визы. Причем страховой полис должен оформить каждый заявитель, включая детей. Исключение составляют только супруги граждан Евросоюза и их дети.

Ключевые требования к полису следующие:

- Страховой период должен начинаться не позднее, чем гражданин пересечет границу Шенгенской зоны, и охватывать все дни поездки. Иными словами, полностью покрывать период действия краткосрочной визы (не касается мультивиз, выданных на длительные сроки). Многие страховые компании увеличивают срок на 10–15 суток, давая возможность изменить даты поездки. Количество застрахованных дней остается прежним.

- Зона покрытия полиса — это территория всех стран-участниц шенгенского соглашения.

- Полис не должен содержать франшизы. Франшиза — это установленная страхователем невозмещаемая сумма, которую застрахованный должен будет оплатить из своих средств.

- Минимальный страховой лимит — 30 тысяч евро.

- Полис должен покрывать расходы не только на лечение, но и посмертную репатриацию на случай гибели застрахованного.

Несмотря на единство Шенгенской зоны, каждая страна выдвигает собственные требования к документам, в том числе и туристической страховке для визы. Для того чтобы не ошибиться, следует внимательно изучить информацию на официальном сайте посольства, консульства или визового центра той страны, визу которой планируется запрашивать.

Как оформить страховой полис

Страховку для получения шенгенской визы можно оформить двумя способами: онлайн на сайте страховой компании (или посредника) либо при личном визите в офис. Во втором случае необходимо предъявить российский и заграничный паспорт и ответить на несколько вопросов, касающихся поездки:

Затем останется выбрать тариф и оплатить страховой сбор. Полис будет оформлен в течение нескольких минут. Другой вариант — сделать это не выходя из дома. Клиенту предложат заполнить анкету, указать данные загранпаспорта и внести плату с банковской карты или виртуального кошелька. Готовый полис в электронном виде (как правило, в формате PDF) компания отправит на электронную почту сразу после оплаты. Его нужно будет распечатать и приложить к пакету документов для консульства. Электронный вариант полиса имеет такую же силу, как и напечатанный на официальном бланке.

Таким образом, алгоритм действий и перечень документов при покупке полиса удаленно или очно одинаковы. Тем не менее большинство путешественников предпочитают оформлять медстраховку для шенген-визы онлайн. Не нужно тратить время на дорогу в офис и ожидание в очереди. Клиент имеет возможность предварительно рассчитать стоимость полиса при помощи виртуального калькулятора. Время от времени страховщики устраивают акции и выпускают промокоды, которые позволяют купить страховку по сниженной цене.

Стоимость страховки для шенгенской визы

Стоимость медицинской страховки для шенгенской визы зависит от совокупности факторов, а именно:

При оформлении шенгенской визы сумма покрытия должна быть не менее 30 тысяч евро. Это экономичный пакет, который включает в себя расходы по лечению иностранного гражданина, который получил травму или внезапно заболел. Вот некоторые примеры расходов, на компенсацию которых вправе рассчитывать застрахованный по экономичному тарифу клиент ряда страховых компаний:

Следом за экономичным тарифом идет стандартный, который дополнительно может включать еще несколько пунктов. Например, оплату проезда до места жительства после больницы, проживание до отъезда после стационарного лечения и т.д. Путешественники, стремящиеся максимально обезопасить себя от возможных расходов, могут оформить программу класса премиум, в которую, ко всему прочему, может входить юридическая и административная помощь, оплата проезда наземным транспортом, если перелет после лечения противопоказан, возвращение на родину детей, которые были вместе с пострадавшим и т.д.

При оформлении страховки для шенгенской визы клиент может включить туда пункты, не связанные с медициной. Например, застраховать багаж от потери, авиаперелет — от задержки рейса, себя — от потери документов и т.д. Очевидно, что с ростом перечня услуг увеличивается и цена страховки для визы. Для сравнения, страховой полис на минимально необходимые 30 тысяч евро на 10 дней пребывания в Шенгенской зоне одному человеку обойдется примерно в сумму от 500 до 800 рублей в зависимости от выбранной компании. Если расширить сумму покрытия до 100 тысяч евро, нижняя граница стоимости возрастет примерно до 740 рублей, верхняя примерно до 1,8 тысяч рублей. А если дополнительно застраховать багаж, ценовой диапазон приобретет вид около 1 тысячи–2,5 тысяч рублей с человека.

Часто возникает вопрос: как купить оптимальную страховку для визы, чтобы не переплатить, но и не остаться без поддержки в случае форс-мажора? Опытные страховщики советуют оценивать риски объективно. Если вас ждет спокойный отдых на территории отеля, можно обойтись минимально необходимой суммой. Если в планах — покорение волны на серфборде или глубоководное погружение, лучше включить опцию, добавляющую активный спорт к страховым случаям. Дорогостоящим вещам в багаже имеет смысл обеспечить финансовую защиту, в то время как простая сумка с одеждой может отправиться в полет и без страхового полиса. Самое главное — это понимание того, что страховка — не просто формальность для получения визы, а реальная возможность уберечь себя от больших проблем и непосильных затрат.

Где оформить страховку для шенгенской визы

На рынке работает большое количество страховых компаний, где можно оформить страховку для шенгенской визы. Они отличаются не только тарифами на свои услуги, но и степенью ответственности по отношению к клиенту, когда тот окажется в трудной ситуации. Какие показатели позволяют судить о надежности страховщика? Прежде всего следует обратить внимание на официальную информацию о компании, с которой вы планируете заключить договор. Федеральный закон от 27 ноября 1992 года № 4015-I «Об организации страхового дела в Российской Федерации» и дополняющий его Федеральный закон от 23 июля 2013 года № 234-ФЗ определяют сведения, которые страховщик должен держать в открытом доступе на официальном сайте. Это регистрационные данные, указание на лицензию, годовая финансовая отчетность за три последних года, подтвержденная результатами аудита, а также рейтинги, присвоенные независимыми агентствами.

Например, ВТБ Страхование на протяжении последних лет занимает высокие позиции в независимых рейтингах. (уровень А++ (исключительно высокий уровень надежности), по версии «Эксперт РА», и BB++, по версии агентства Standard&Poor’s (наивысший рейтинг надежности среди страховых компаний с российским капиталом) — прим. ред.). Что касается медстраховки для визы, то, например, страховой полис ВТБ Страхования признают все консульства стран Шенгенской зоны. При наступлении страхового случая достаточно один раз обратиться по телефону, указанному в полисе ВТБ Страхования, и вы можете быть уверены в получении необходимой медицинской и иной помощи. Звонки принимают только русскоязычные операторы. В ряде стран (Австрия, Франция, Германия и др.) у нас работают бесплатные телефонные линии.

P.S. ВТБ Страхование присутствует на рынке страховых услуг с 2000 года, предлагая широкий спектр страховых услуг. Филиалы и офисы продаж работают более чем в 90 городах России. Более подробная информация о программах страхования и порядке предоставления услуг размещена на официальном интернет-сайте ВТБ Страхования.

Услуга предоставляется ООО СК «ВТБ Страхование», лицензии СЛ № 3398 от 17.09.2015г., СИ № 3398 от 17.09.2015г., ОС № 3398 — 03 от 17.09.2015г., ОС № 3398 — 04 от 17.09.2015г., ОС № 3398 — 05 от 17.09.2015г. Для граждан РФ более подробная информация об услуге, порядке ее предоставления www.vtbins.ru.

Страховка — не просто формальность для получения шенгенской визы, а возможность уберечь себя и своих близких от непредвиденных расходов.

Выезжая за границу, следует своевременно и ответственно подходить к вопросам страхования, особенно если речь идет об отдыхе с детьми или экстремальном туризме.

Уровень надежности страховой компании — один из важнейших критериев при выборе полиса.

Покупка полиса обойдется в небольшую сумму, однако этот шаг может полностью или частично компенсировать расходы на лечение в путешествии.

Страхование на случай отмены поездки — возможность компенсировать убытки, если оплаченное заранее путешествие было отменено или перенесено по инициативе туроператора или авиакомпании.

Сегодня оформить страховой полис можно не выходя из дома — онлайн.

Полис с расширенными опциями это:

Рассчитать стоимость полиса с дополнительными опциями.

Сервис большинства страховщиков сегодня достиг такого уровня, что нет ни малейшей нужды лично отправляться в офис. Ответы на абсолютно любые вопросы относительно страхования можно получить по телефону или он-лайн. Единственное, к чему вы должны подходить со всей ответственностью до обращения к страховщику, так это к проверке надежности страховой компании и ее финансовой устойчивости, определяемых в том числе независимыми рейтинговыми агентствами.

aif.ru

Страховка для шенгенской визы

Медицинская страховка для поездки в любую из стран Шенгена — такой же обязательный документ, как загранпаспорт: без нее туристу визы не видать. Поэтому вопрос «а можно как-то без нее?» турагенту или поисковику задавать бессмысленно. Гораздо логичнее и полезнее спросить, «какую именно страховку выбрать?». Вот тут возможны варианты. Впрочем, «обязательная часть» у медицинского полиса для Шенгена все же есть.

Не стоит рассматривать полис как «бумажку для дяди, лишь бы выпустил». Страховка — это, в первую очередь, защита туриста от серьезных трат в случае непредвиденных ситуаций. Историями о них и о том, как пригодился документ, который сначала казался ненужным, интернет щедро пестрит.

Общие требования

Страховка для любой из стран Шенгенской зоны должна соответствовать следующим требованиям:

- иметь сумму страхового покрытия не меньше 30 000 EUR (а лучше — больше, медуслуги в Европе — дорогое удовольствие);

- быть «действительной на территории. (указывается страна въезда) и в странах Шенгенского соглашения» (вдруг туристу захочется смотаться с соседнее государство);

- срок действия полиса должен включать все время пребывания на территории страны Шенгенской зоны и так называемый «15-дневный коридор» — дополнительные дни, внесенные в полис страховой компанией на случай изменения дат поездки (за «коридор» доплачивать не надо). Счастливым владельцам мультивиз следует присмотреться сразу к годовому полису;

- документ должен гарантировать минимальный набор обязательных медицинских услуг: вызов врача по медицинским показаниям, амбулаторное лечение, пребывание или лечение в больнице, транспортировку к врачу или в больницу, медицинскую транспортировку из-за границы, возмещение расходов за лекарства по рецепту, репатриацию в случае смерти и экстренную стоматологию. К этому списку компании часто добавляют еще и «возмещение расходов на телефонные переговоры с сервисным центром»;

- медицинская страховка для поездки в Шенгенскую зону не должна содержать франшизы.

Франшиза — это определенная часть убытков, которую страховая компания, согласно договору, застрахованному не возместит.

Записывать или, не дай Бог, запоминать требования к медицинскому полису не обязательно. Страховые компании, стоит только произнести кодовое слово «Шенген», без лишних вопросов (кроме уточнения дат поездки, страны и данных паспорта) оформят документ, который будет соответствовать необходимым правилам и не вызовет никаких вопросов у визовых или пограничных служб.

От чего страховаться в Шенгене

Старушка-Европа прикидывается благообразной и уверяет, что она надежна и безопасна, как швейцарский банк и немецкий автомобиль вместе взятые. Но туристы-то знают, что во Франции и Италии, например, в аэропортах часто теряют багаж, в Швейцарии и Австрии нередки сходы лавин в горах, в определенных кварталах испанской Барселоны путешественников запросто могут накормить «чем-то не тем», а то и утащить сумочку вместе со всеми документами, а в Чехии, Бельгии и Германии столько пива, что не добавить в полис «помощь при алкогольном опьянении» — непростительный грех.

В любую страховку практически от любой страховой компании можно включить такие риски, как потеря багажа, кража документов, досрочное возвращение или невыезд, помощь при активном отдыхе, несчастном случае, терактах, стихийных бедствиях, солнечных ожогах, обострении хронических заболеваний и прочее. Другой вопрос, что не все «добавки» нужны конкретному туристу. Так что тут стоит хорошенько подумать. И не забывать, что каждая дополнительная опция делает стандартный полис дороже на 100-300 RUB.

Цена вопроса

Никто не запретит туристу искать, где подешевле, и предложение на спрос находится всегда — что в офисах страховых и туристических фирм, что в интернете. Онлайн-сервис «Черехапа» по запросу «страховка для Шенгена» предоставит список проверенных страховщиков, готовых выдать путешественнику необходимый полис по лучшим ценам.

Самую низкую цену на «Черехапе» можно найти у компании «Тинькофф» — всего 390 RUB за страховку на 7 дней с покрытием в 35 000 EUR и 452 RUB — в 50 000 EUR. При этом, помимо базовых услуг, в документ включены оплата проезда до места проживания после лечения в больнице застрахованного и сопровождающего, оплата проезда третьего лица в случае экстренной ситуации с застрахованным, оплата проезда домой несовершеннолетних детей застрахованного, помощь в результате стихийных бедствий и страхование лихорадки денге. Годовой полис на неограниченное число поездок тут, увы, не найдешь, а с выбираемым количеством застрахованных дней его стоимость составит от 3200 RUB. Цены на странице указаны на май 2018 г.

Чуть выше цены — у СК «Согласие»: на 7 дней с покрытием 35 000 EUR полис обойдется в 401 RUB, годовой с неограниченным числом застрахованных дней при поездках до 90 дней каждая — 10 900 RUB. Стихийные бедствия и лихорадка денге в стоимость не входят, а вот первая помощь при онкозаболеваниях, купирование обострения хронических заболеваний и аллергических реакций, оплата проживания застрахованного до отъезда после лечения в больнице и проживания третьего лица в случае экстренной ситуации с застрахованным — включены.

«Росгосстрах» на сервисе «Черехапа» не представлен, но цены обещает конкурентные: в тарифе «Комфорт» — от 750 RUB за полис с покрытием в 50 000 EUR и расширенным и подробно прописанным списком опций, где упомянуты даже консультации узких специалистов, проведение экстренных операций, предоставление переводчика в стационаре, расходы по приобретению погребальных принадлежностей и передача экстренных сообщений. Если добавить графы «помощь при алкогольном опьянении» (не все страховщики, кстати, с этим работают) и «любительский спорт», стоимость недельного полиса возрастет до 1502 RUB в тарифе «Комфорт».

Популярный страховщик «Трипиншуранс» (обладатель огромного количества положительных отзывов) также предпочитает работать через личный сайт. На портале в тарифе «Стандарт» полис на 7 дней с покрытием 50 000 EUR стоит 1125 RUB. В него, помимо базовых, входят такие риски, как задержка авиарейса, досрочное возвращение домой, визит третьего лица, юридическая помощь. Добавив «несчастный случай» с покрытием еще плюс 10 000 EUR, получим полис стоимостью 1435 RUB. Без этой опции, но с «активным отдыхом» — 2251 RUB. Годовая страховка с покрытием в 50 000 EUR обойдется в 19 136 RUB. В ней застрахованы еще и гражданская ответственность, утрата или повреждение багажа.

Если стоимость полиса — не самый главный критерий, выбирать страховщика следует по ассистансу, с которым он работает. Ассистанс — это сервисная компания-посредник между страховой фирмой, застрахованным и теми, кто окажет ему необходимые услуги: медицинские, транспортные и прочие. Телефон ассистанса указан в страховом полисе, этот номер нужно немедленно набирать в экстренном случае.

В числе надежных лидеров — ассистанс Mondial (Allianz Global Assistance), с ним работают страховые компании Allianz и «Трипиншуранс». Охотно страхуются россияне у фирм, работающих с Europ Assistance — «Тинькофф», «Сбербанк Страхования», «РЕСО-гарантии», «Абсолют Страхования», «Ин-Тач». «Зетта», «Русский стандарт» и «Согласие» работают с AP Companies, «Ренессанс», «Либерти» и «Альфа» — с Class Assistance. Но информацию о качестве услуг этих ассистансов найти труднее.

При наступлении страхового случая

Главное — не паниковать, что бы ни случилось, а сразу достать телефон и звонить по указанному в полисе номеру. На том конце провода объяснят, является ли ваш случай страховым, и что именно и в каком порядке надлежит делать (куда и на чем лучше ехать, платить сразу или нет). Если платить все же пришлось, сохранять чеки, рецепты и прочие документы — обязательно.

Полис лучше всегда держать при себе в распечатанном виде, а также сделать его фотографию на мобильник — может пригодиться.

А мы желаем, чтобы этот документ просто обеспечивал вам чувство защищенности в другой стране — и не дал повода проверить себя в деле.

tonkosti.ru