Платежное поручение в ПФР в 2017 году (образец)

Обновление: 7 апреля 2017 г.

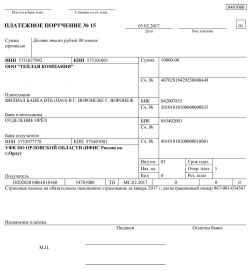

Образец платежного поручения в ПФР в 2017 году

Образец платежного поручения в ПФР в 2017 году

Большие «страховые» перемены произойдут с начала 2017 года. У взносов будет новый администратор — налоговая служба, а значит, изменятся правила исчисления, отчетности, проверок и уплаты. Возникает вопрос: что делать со страховыми взносами с зарплат 2016 года? Требуется ли оформлять платежное поручение в ПФР в январе 2017 года, или взносы, исчисленные по прежним правилам, уже в январе необходимо будет перечислить по-новому? Обсудим далее.

Куда необходимо заплатить «страховые» платежи в январе 2017 года

Однозначно установлено, что с начала 2017 года страховые взносы в ПФР, ФФОМС и взносы в ФСС на случай нетрудоспособности и в связи с материнством должны перечисляться на счета налоговых инспекций.

По реквизитам ИФНС необходимо оформить и платежные поручения в январе 2017 года. ПФР, который ранее администрировал пенсионные и медицинские взносы, с 2017 года не будет получателем «страховых» платежей, так же как и ФСС в части взносов на случай нетрудоспособности и в связи с материнством. Отправленные на их счета платежи не будут учтены.

Это относится и к уплате пени в ПФР. Образцы платежек 2017 года для уплаты взносов и пеней будут отличаться не только КБК, но и другими реквизитами.

Какие реквизиты изменятся для «страховых» платежек

В связи с законодательным изменением получателя платежа в «страховых» платежках с 2017 года в качестве такового указывается та ИФНС, в которой плательщик взносов состоит на учете. В соответствии с изменением наименования получателя изменятся его ИНН и КПП.

С 2017 года для «страховых» платежей придется указывать УИН. Если организация будет перечислять взносы по требованию налоговой инспекции, то в этом поле необходимо указать УИН, присвоенный в требовании. Иначе будет указан 0.

Изменится также значение поля 101 «Статус плательщика». Для взносов, перечисляемых по реквизитам налогового органа, в этом поле указывается код 01. Если взносы за организацию будет перечислять другое лицо, то в этом поле будет указан соответствующий статус. Напомним, что статус составителя в платежном поручении до 2017 года в ПФР и ФСС был обозначен кодом 08.

Появились новые значения КБК для уплаты каждого вида взносов, в том числе дополнительных. Они различны также для взносов, начисленных до 2017 года, и для взносов, начисленных по правилам главы 34 НК РФ.

На практике это означает, что в 2017 году при уплате любых страховых взносов, начисленных по правилам Закона от 24.07.2009 N 212-ФЗ , в том числе и за декабрь 2016 года, следует указывать одни КБК, а для уплаты взносов, начисленных по правилам гл. 34 НК РФ, – другие.

Для заполнения некоторых полей теперь будут действовать правила, установленные для налоговых платежей Приказом Минфина РФ от 12.11.2013 № 107н.

Ранее не заполнявшиеся при перечислении «страховых» платежей поля 106 «Основание платежа» и 107 «Период» теперь необходимо заполнять.

Поле 108 «Номер документа – основания платежа» будет заполнено только в случае выставления налоговой инспекцией требования на уплату взносов, пеней и штрафов по ним. При этом будет также заполнено поле 109 «Дата документа – основания платежа».

Остальные поля будут заполняться в том же порядке, как и при составлении платежных поручений в ПФР и ФСС до 2017 года.

Для взносов в ФСС «на травматизм» изменений не произошло. Прежним остался и порядок оформления платежек по ним.

Как указать назначение платежа в «страховых» платежках в 2017 году

Новых требований к формулировке назначения платежа в связи со сменой администратора взносов не предъявляется. По-прежнему в поле 24 нужно указать:

- вид уплачиваемых взносов;

- период, за который начислены уплачиваемые взносы;

- регистрационный номер плательщика.

- Не предоставлена своевременно отчетность в ПФР

- Отчетность в ПФР не предоставлена вовсе

- Предоставленная в ПФР отчетность имеет неточные или неправдивые сведения

- в поле (101) должен указываться статус лица.

- в поле (60) указывается ИНН плательщика, кроме ИП, нотариусов, которые занимаются частным бизнесом, адвокатов. Об этом сказано в пункте 3 Приложения №1 к Приказу Минфина №107н. Для юридических лиц ИНН составляет 10 знаков, а для физических – 12. Однако следует помнить о том, что первая и вторая цифра не могут одновременно быть 0.

- в поле (102) необходимо указать код причины постановки плательщика. Если же плательщик является физическим лицом, то в строке указывается 0. КПП состоит из 9 знаков. Первая и вторая цифра не должны быть одновременно нулями.

- в поле (8) пишется информация о плательщике. Если плательщик является юридическим лицом, то указывается его подразделение. Индивидуальный предприниматель должен указать ФИО и адрес, также как и другие физические лица.

- в поле (61) необходимо указать идентификационный номер получателя, то есть того субьекта, который получает денежные средства. ИНН получается должен состоять из 10 знаков. Первая и вторая цифра не могут быть одновременно 0.

- в поле (103) необходимо указать КПП получателя, он состоит из 9 знаков. Первый и второй не могут быть одновременно нулями.

- в поле (916) следует указать наименование органа Федерального казначейства и ФИО получателя. Номера ИНН и КПП Федерального казначейства указывать не нужно.

- в поле (13) нужно указать юридический адрес банка и его наименование.

- в поле (14) указывается БИК получателя.

- в поле (17) нужно указать номер счета, который написан в реквизите.

- в поле (104) нужно указать КБК – код бюджетной классификации. Следует помнить о том, что с 14 по 17 разряд используются только в тех случаях, когда идет раздельный учет страховых взносов, штрафов, пеней и процентов.

- в поле (105) должен быть вписан код, который присваивается территории муниципального образования или же какого-то населенного пункта, который входит в ОКТМО. Также следует указать код, который скрывает денежные средства от уплаты страховых взносов.

- поле (110) заполнять не требуется, об этом прописано в приказе Минфина.

- в поле (108) нужно указать сведения о физическом лице. О том как правильно заполнять этот пункт можно прочитать в пункте 6 приложения №4 к Приказу Минфина №107н.

- в поле (Код) нужно указать УИН. Если же у плательщика отсутствуют страховых взносы, то в этом поле ставится 0.

- в поле (Назначение платежа) указывается дополнительная информация, которая необходима для перечисления средств в ПФР, а также регистрационный номер плательщика.

- наименование плательщика;

- идентификационный номер налогоплательщика;

- КПП;

- номер расчетного счета отправителя;

- наименование банка плательщика;

- наименование банка получателя;

- номер расчетного счета организации получателя;

- сумма платежа;

- дата составления платежного поручения;

- подписи уполномоченных лиц.

Скачать образец платежного поручения в ПФР в 2017 году

glavkniga.ru

КБК 39211620010066000140

Все индивидуальные предприниматели сталкиваются с тем, что им приходится делать взносы в различные фонды за себя, сотрудников, платить налоги, оплачивать штрафы и т.д. Кстати, штрафы в любом случае оплачивают в адрес бюджета, поэтому для того, чтобы заполнить платежное поручение необходимо будет использовать определенный КБК, в зависимости от того, в какую структуру надо оплатить штраф. По разным структурам и по разным видам деятельности для каждого вида штрафов существуют отдельные КБК. Одним из таких, является КБК 39211620010066000140.

За что могут штрафовать

Все привыкли к тому, что штраф становится одним из сопровождающих аспектов просроченной оплаты налога, взноса и прочих финансовых неурядиц. Но не предоставление отчетности также может повлечь за собой наложение на ИП штрафа. В таком случае, штрафуют того, кто обязан был в срок предоставить какую-либо документацию, но этого по каким-то причинам не сделал. А страхует тот, кто имеет на это право, а точнее государственные органы контроля и осуществления определенных видов деятельности, к которым можно отнести и ПФР.

Именно ПФР накладывает штраф за не предоставленную в отчетный срок документацию или за нарушение правила о достоверности сведений, представленных в ней. Если возник вопрос: «Для чего используют КБК 39211620010066000140, что за штраф оплачивают?». То вот вам готовый ответ.

Когда штрафуют

Все необходимые сведения про взносы, режим расчета и об остальных параметрах оплаты на пенсионное страхование, в ПФР узнают из отчетной формы РСВ-1. Именно за ее неподачу или несвоевременную подачу в основном накладываются штрафы от ПФР.

При этом такие штрафы не должны быть больше 30% от суммы взносов, а также должны быть не меньше 1 тыс. рублей.

Они, как и все государственные привлечения к ответственности должны быть обязательно уплачены. Надо сказать, что чем дольше РСВ-1 не будет подана по месту назначения, тем больший штраф ждет предпринимателя от ПФР.

Те, кто осуществляет предпринимательскую деятельность, интересуются в 2017 г как заполнить платежное поручение? КБК 39211620010066000140 указывают в поле 104 платежного поручения. Также, в 22 поле, необходимо указать код УИН, если такой имеется в требовании про оплату.

Как быть с нововведениями

2017 год принес некоторые изменения в законодательство. Например, такие, по которым, страховые взносы попали под юрисдикцию Налогового Кодекса. Скажется ли это на РСВ-1 и оплате штрафов по данной форме? Скорее всего нет. Так как в новом году, отчетность в пенсионные фонды сохраняется. Соответственно, именно этими структурами она будет контролироваться. И если вас интересует расшифровка КБК 39211620010066000140 в 2017 году, то скорее всего она останется прежней и не поменяет своего направления. Разве что новый год начнется со срочных поправок в этой сфере законодательства.

Указанный выше КБК придется применять на практике если:

Итак, те, кто интересуются расшифровкой в 2017 КБК39211620010066000140, что за штраф оплачивают по данному реквизиту, должны знать, что это штраф от ПФР за то, что форма РСВ-1 предоставлена не вовремя или не предоставлена вообще, а индивидуальные сведения не соответствуют реальности. Данный штраф подлежит обязательной уплате, как и все остальные государственные штрафы. А оплата штрафа такого типа происходит с обязательным указанием в 104 поле упоминаемого выше КБК.

saldovka.com

Формирование платежного поручения на уплату штрафа по требованию ПФР

Добрый день! Подскажите, пожалуйста, как правильно заполнить все поля в платежном поручении на уплату штрафа в ПФР. Пришло «Требование об уплате недоимки по страховым взносам, пеней и штрафов». Сумма 1000 рублей. КБК есть в платежке: 39211620010066000140. Есть дата, номер требования, суть платежа: штрафы в Пенсионный Фонд РФ.

Как правильно заполнить поля 106, 107, 108, 109 платежного поручения и что писать в назначении платежа?

Нашла в интернете, что

в поле 106 ставится «0»,

в поле 107 тоже «0»,

в поле 108 — «номер требования об уплате»,

в поле 109 — «дата требования об уплате».

В назначении писать «Оплата штрафа в ПФ РФ по требованию №******. Рег.номер в ПФ РФ ***-***-******»

Это верно или нужно как-то по-другому?

Заранее спасибо за ответы

Доброго утра всем!

Коллега, есть два надежных способа через сайт ПФР:

1.Открываете на сайте в разделе «Электронные сервисы» Кабинет плательщика страховых взносов и там указано, что

» Кабинет включает в себя следующие основные сервисы:

. «Платежное поручение» — для работодателей. Позволяет с минимальными трудозатратами оформить на бумажном носителе безошибочное, в соответствии с требованиями законодательства, платежное поручение для уплаты со счета в безналичной форме страховых взносов, пеней и штрафов по ОПС и ОМС;

или

«Квитанция» — для работодателей – физических лиц и самозанятых плательщиков. Позволяет с минимальными трудозатратами оформить на бумажном носителе безошибочную, в соответствии с требованиями законодательства, квитанцию для уплаты наличными средствами страховых взносов, пеней и штрафов по ОПС и ОМС.»

2.Также на сайте ПФР следуете по ссылке «Электронные сервисы» и затем следуете по переходам:

формирование платежных поручений

выбор субъекта РФ

выбор страхователя

уплата страховых взносов

выбор формы для плательщика работодатель или ИП

платежи в 2015 году

выбор вида платежа (штрафы)

приведены реквизиты по региону

дозаполняете свои реквизиты ниже и формируете платежное поручение

распечатываете квитанцию

www.buhonline.ru

Как выглядит образец платежки в ПФР в 2018 году

Платежное поручение – это документ, который нужен для того, чтобы производить безналичный расчет, как с юридическими, так и с физическими лицами. Финансовые операции осуществляются обычно через банк.

Содержание

Что нужно знать ↑

Платежные поручения можно заполнять как в электронном виде, так и в письменном.

Такие платежные поручения имеют некоторые особенности — в них обязательно нужно заполнять поля – 101, 104-110. В 2018 году появились новые требования, по которым сдается отчетность в ПФР.

Теперь следует помнить о том, что если производится оплата взносов самостоятельно, то в поле, где написано «Код» нужно поставить – 0. Если это поле не заполнить, то платеж не пройдет.

Необходимые термины

Платежное поручение указывает на особую форму безналичных расчетов. Она представляет собой указ вкладчика банку о переводе определенной суммы на счет получателя.

Счет может быть открыт в любом банке мира. Ниже рассмотрим несколько базовых терминов, используемых в статье:

Банк при расчетах обязательно должен по поручению плательщика перевести некую денежную сумму на счет, который укажет плательщик в любом банке.

Срок перечисления денег определяется законом. Исключение может быть в том случае, если не предусмотрен более короткий срок договором банковского счета.

Назначение документа

В платежных поручениях бухгалтер может допустить множество ошибок, таких как:

Проблему можно решить с помощью письма на адрес получателя. Если ошибка в платежном поручении не привела к серьезным изменениям, можно не обращаться в банк.

Но, если допущена серьезная ошибка, то нужно в обязательном порядке обратиться к сотрудникам кредитной организации и получить необходимые инструкции по ее устранению.

Бывают и такие случаи, когда сотрудники банка отказываются принимать письма, ведь они тоже не хотят ни в чем разбираться. Подобные неправомерные действия банковских служащих можно обжаловать в судебном порядке.

Защиту прав предприятия обеспечивает раздел 3 Гражданского кодекса. Сюда также же можно включить главу 45 Банковского счета.

Банку нарушителю можно выставить неустойку в виде начисления пени (ст.330 ГК РФ). Если посмотреть с другой стороны, то сотрудников банка тоже можно понять.

Так как они отчитываются перед контролирующими органами, одним из которых является Центробанк.

Даже из-за одной потерянной объяснительной банк несет ответственность и обязан выплатить штраф или самостоятельно устранить ошибку.

Действующие нормативы

Гражданско-правовые отношения между хозяйствующими субъектами регулируется соответствующими нормативными актами.

Если рассматривать банковские операции, то источниками права являются:

В первом источнике права рассказывается о том, какая должна быть форма платежных поручений. Также здесь описан механизм осуществления расчетов не только в ПФР, но и с другими бюджетными структурами.

Второй распорядительный документ устанавливает определенные правила, которые должны быть отображены в платежках.

В третьем источнике права рассказывается об особенностях внесения налогоплательщиками денежных средств на счета трех основных фондов, которые являются государственными – ПФР, ФСС и ФФОМС.

Когда налогоплательщик осуществляет платеж в любую из трех государственных структур, ему следует ознакомиться со всеми вышеперечисленными нормативными документами.

Как заполнить образец платежки при уплате пени в ПФР в 2018 году, читайте здесь.

При этом нужно учитывать регулярные правки, которые вносит правительство. Ниже можно будет посмотреть образец платежки в ПФР 2018 году.

Образец заполнения платежки в ПФР в 2018 году ↑

Далее, рассмотрим, как выглядит платежное поручение, и какие поля являются обязательными к заполнению:

Фото: платежное поручение в ПФР

Порядок формирования

Плательщики уплачивают страховые взносы отдельно в каждый государственный фонд. Сформировать платежку в ПФР для ИП также не представляет особого труда.

При заполнении платежного документа необходимо пользоваться следующими правилами:

Отображается лицо, которое оформляет платежное поручение в соответствии с приложением №5 к Приказу Минфина №107н:

Где указать ОКТМО?

ОКТМО – это специальный код, который присваивается территории, где находится муниципальное образование или населенному пункту.

В платежных поручениях следует обязательно указывать ОКТМО территории, на которой начисляются налоги, взносы или какие-то сборы. Указывается ОКТМО в специальном поле платежного поручения.

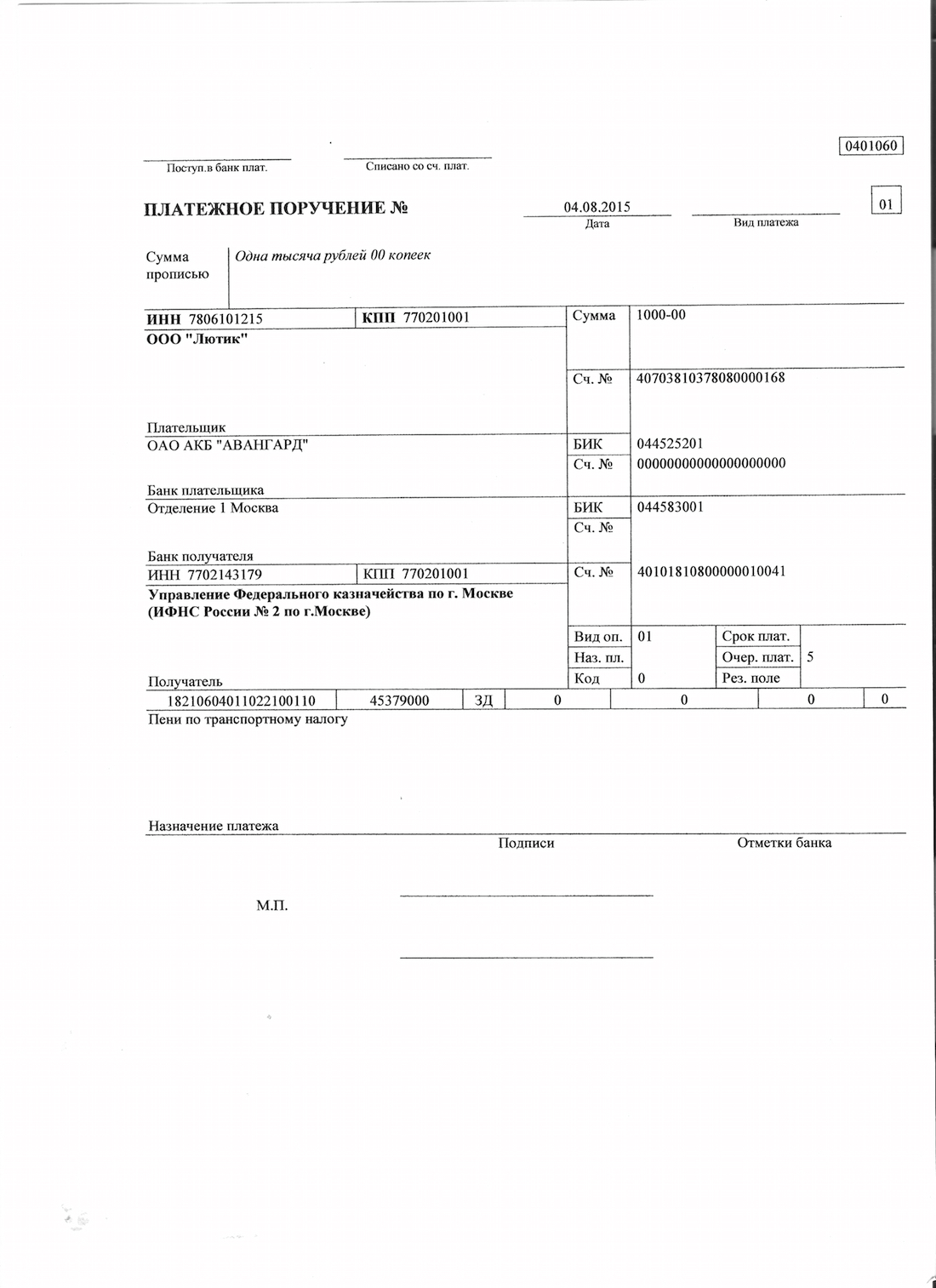

Как заполнить для уплаты штрафа?

Штрафы необходимо оплачивать по реквизитам налоговой инспекции. Очередность точно такая же, как и при оплате налогов. В том случае если получено требование на оплачивание штрафа или пени, то необходимо указать УИН в поле «Код».

Если же такого требования нет, то просто ставится 0. ОКТМО указывается в любом случае. Поле (106) заполняется по установленным правилам.

Если оно есть, то указывается ТР, если нет – ЗД. Номер и дата также проставляются в обязательном порядке в полях (108 и 109).

Если в требовании не указано номера КБК, то его обязательно следует найти самостоятельно, без него платеж не пройдет.

Номер КБК берется за тот год, в который производится оплата штрафа, а не в том, когда он начислялся. Налоговая инспекция вправе начислять штраф не только по Налоговому кодексу, но и на основании КоАП.

Пример оформления

В форме платежного поручения должны отображаться следующие реквизиты:

Возможно ли создать онлайн? ↑

В связи с развитием новейших технологий становится возможным заполнить платежки в онлайн режиме. Платежное поручение онлайн – это такой сервис, которым могут пользоваться не только юридические, но и физические лица, включая ИП.

Какой КБК указывается в платежке судебным приставам, читайте здесь.

Как быть, если поставщик хочет указать УИП в платежке, смотрите здесь.

Многие сервисы даже подсказывают что и как делать и сколько цифр должно быть в том или ином поле. Это делается для того, чтобы пользователь не ошибся.

Лучше всего заполнять платежное поручение на официальном портале ИФНС, так как там оно постоянно обновляется.

Для того чтобы правильно оформить платежное поручение необходимо знать, как выглядит образец платежки в ПФР в 2018 году.

Благодаря этому можно заполнить все поля без ошибок и сдать все вовремя. Оптимальным вариантом при оформлении платежного поручения является электронный формуляр на сайте налоговой инспекции.

buhonline24.ru

В два счета: как составить платежное поручение на оплату пеней и штрафов

Вы не вовремя сдали налоговую декларацию? Или забыли уплатить налог? Налоговая инспекция прислала требование об уплате пени и штрафов? Мы поможем вам составить платежное поручение на оплату пеней и штрафов в налоговую инспекцию или внебюджетный фонд.

Штрафы и пени по налогам и сборам

Если получено требование на уплату штрафа или пени, оно может содержать УИН (уникальный идентификатор начислений), его надо указать в поле «Код». Если требования с УИН нет, то в этом поле ставится 0.

ОКТМО указывается обычный, как и при уплате налогов. В поле 106 выбирается основание платежа: при наличии требования от налогового органа ставится ТР, если требования нет, то ставится ЗД. Номер и дата требования указывается в полях 108-109 платежного поручения, при отсутствии требования, в полях проставляются нули. В поле 107 «Показатель налогового периода» ставится срок уплаты, указанный в требовании. Если требования нет, то в этом поле так же ставится 0.

КБК, если он не указан в требовании, надо искать самостоятельно. Имейте ввиду, что берется КБК не того периода, за который вы платите штраф или пени, а КБК того года, в котором вы это оплачиваете. Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на 2015 год.

Налоговая инспекция может налагать штрафы как по Налоговому кодексу, так и по Кодексу об административных правонарушениях (КоАП). Принцип заполнения платежного поручения при этом один, разные только КБК.

КБК по пеням и штрафам согласно Налоговому кодексу

* Пени (статья 75 НК) за несвоевременную уплату и штрафы за неуплату налога (статья 122 НК) — КБК налога, по которому нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2100 (пени) или 3000 (штраф).

Пример:КБК транспортного налога 182 1 06 04011 02 1000 110, пени по этому налогу уплачиваются на КБК 182 1 06 04011 02 2100 110, а штраф на КБК 182 1 06 04011 02 3000 110

* Штрафы за непредставление налоговой декларации в установленный срок (статья 119 НК) – КБК указываются по такому же принципу, как и при пенях за несвоевременную уплату налога. Т.е. берется КБК налога, по которому подается декларация и в 14-17 разряде ставится 3000.

Пример: КБК по НДС 182 1 04 01000 01 1000 110, штраф за несвоевременную подачу декларации по НДС уплачивается на КБК 182 1 04 01000 01 3000 110

* Штраф за непредставление справок 2-НДФЛ, сведений о среднесписочной численности, а также иных документов и (или) иных сведений (статьи 119.2, 129.1 и пункт 1 статьи 126 НК) – КБК 182 1 16 03010 01 6000 140

* Штраф за несоблюдение порядка представления налоговой декларации (расчета) в электронной форме (статья 119.1 НК) — КБК 182 1 16 03010 01 6000 140

КБК по штрафам согласно КоАП

* Штрафы за административные правонарушения в области налогов и сборов, предусмотренные КоАП — 182 1 16 03030 01 6000 140

* Штрафы за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт -182 1 16 06000 01 6000 140

* Штрафы за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций 182 1 16 31000 01 6000 140

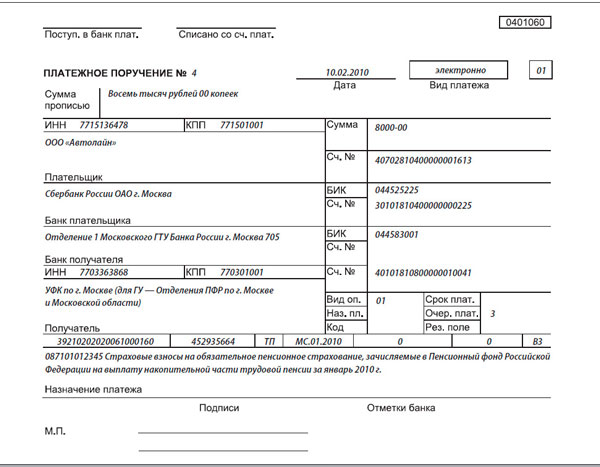

Образец заполнения платежного поручения на уплату штрафа за налоговое правонарушение при наличии требования и УИН

Образец заполнения платежного поручения на уплату пеней при отсутствии требования и УИН

Штрафы и пени по взносам во внебюджетные фонды

Фонд социального страхования выставляет штрафы по двум федеральным законам [2] , так же, как и Пенсионный фонд [3] . Кроме этого, оба фонда могут оштрафовать должностных лиц организации по ст.15.33 КоАП.

Штрафы и пени по страховым пенсионным взносам

* Пени (статья 25 закона 212-ФЗ) за несвоевременную уплату и штрафы за неуплату взносов (статья 47 закона 212-ФЗ) — КБК взносов, по которым нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносов на выплату страховой части трудовой пенсии — 392 1 02 02010 06 1000 160, пени за несвоевременную уплату следует платить на КБК 392 1 02 02010 06 2000160, а штраф за неуплату на КБК 392 1 02 02010 06 3000 160

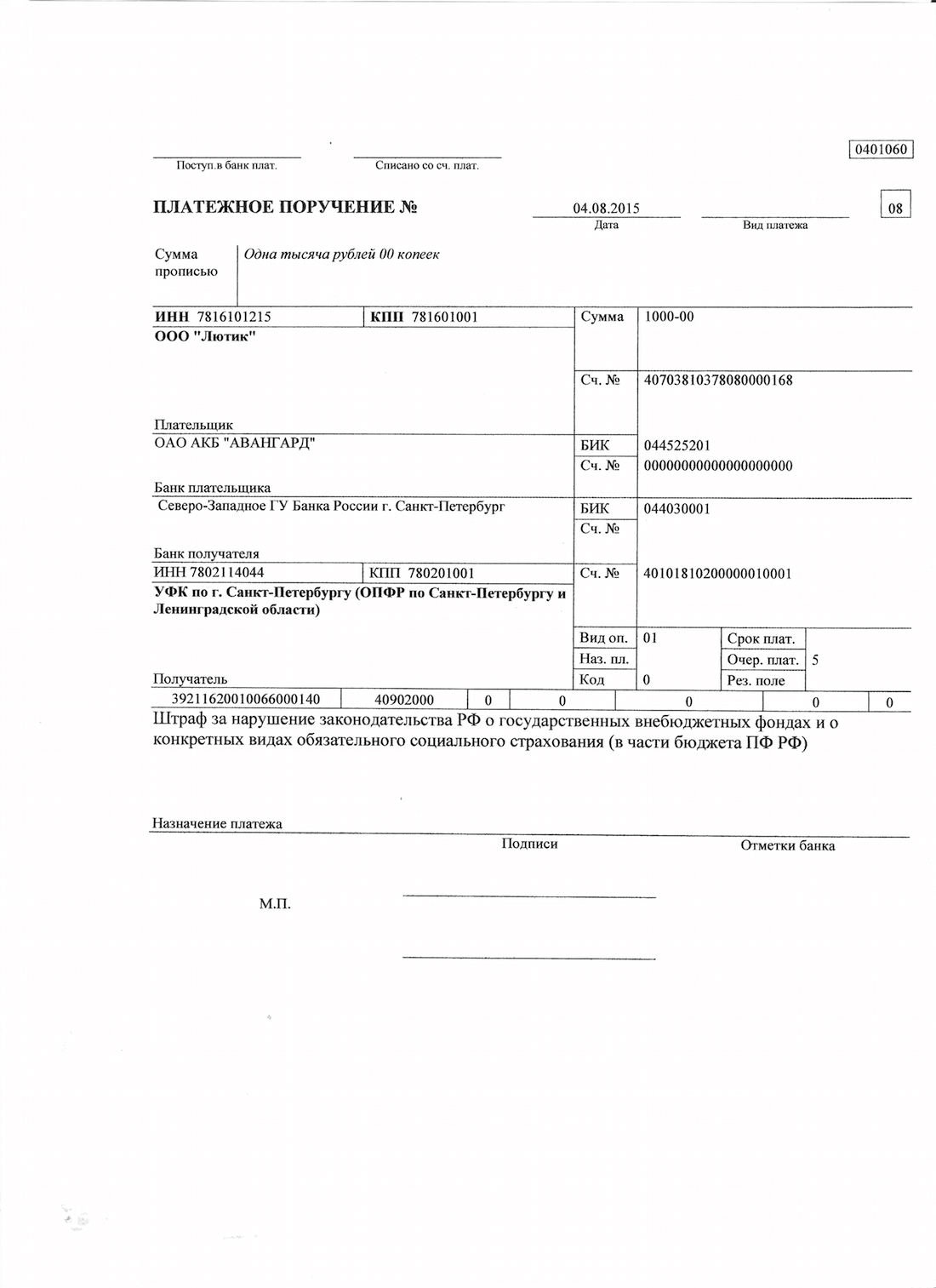

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета Пенсионного фонда РФ (за исключением ст.48-51 закона 212-ФЗ) — 392 1 16 20010 06 6000 140;

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФФОМС (за исключением ст.48-51 закона 212-ФЗ) — 392 1 16 20030 08 6000 140;

* Штрафы в соответствии со статьями 48 — 51 Федерального закона 212-ФЗ — 392 1 16 20050 01 6000 140.

Штрафы и пени по страховым взносам в ФСС

* Пени за несвоевременную уплату и штрафы за неуплату взносов — КБК взносов, по которым нарушен срок уплаты, в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносовна обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний — 393 1 02 02050 07 1000 160, пени уплачиваются на КБК 393 1 02 02050 07 2000 160, 393 1 02 02050 07 3000 160.

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФСС — 393 1 16 20020 07 6000 140

Образец заполнения платежного поручения на уплату штрафа в ПФ

[1] Пункт 2 статьи 855 Гражданского кодекса

[2] Федеральный закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»; Федеральный закон от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

[3] Федеральный закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»; Федеральный закон от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»

www.klerk.ru