Оглавление:

Федеральные налоги и сборы

Актуально на: 13 апреля 2017 г.

О делении налогов и сборов на федеральные, региональные и местные мы рассказывали в нашей консультации. В этом материале приведем общую характеристику федеральных налогов и сборов, а также приведем перечень федеральных налогов 2017 года.

Виды федеральных налогов

Перечень федеральных налогов и сборов устанавливается и отменяется НК РФ (п.п. 2, 5 ст. 12 НК РФ). Федеральные налоги обязательны к уплате на всей территории РФ, если иное не предусмотрено п. 7 ст. 12 НК РФ.

В соответствии с п. 7 ст. 12 НК РФ к федеральным налогам и сборам относятся также специальные налоговые режимы, которые могут предусматривать освобождение от уплаты отдельных федеральных, региональных и местных налогов и сборов.

Приведем в таблице перечень федеральных налогов и сборов:

Налоги федерального бюджета

Признак налогов и сборов «федеральный» характеризует скорее порядок установления и применения налога, а не зачисления его в бюджет. Ведь налоги, перечисляемые в федеральный бюджет, и федеральные налоги – это не одно и то же. Федеральные налоги – это налоги, установленные НК РФ, а система налогов, взимаемых в федеральный бюджет, устанавливается Бюджетным кодексом РФ. Какие налоги идут в федеральный бюджет, указано в ст. 50 БК РФ. К примеру, налоги, перечисляемые в федеральный бюджет в размере 100%, — это НДС, водный налог, отдельные виды акцизов и налога на добычу полезных ископаемых. Однако для налогов в федеральный бюджет список включает в себя не все федеральные налоги, указанные в таблице. Кроме того, отдельные федеральные налоги и сборы зачисляются в региональный и даже местный бюджеты.

Какие налоги в федеральный бюджет не идут, хотя являются федеральными? К примеру, это часть налога на прибыль (в 2017 – 2020 годах – налог, исчисленный по ставке 3%), 85% НДФЛ или весь УСН. Они зачисляются в бюджеты субъектов РФ (п. 2 ст. 56 БК РФ). А, например, в бюджеты городских поселений (т. е. местные бюджеты) зачисляются, в частности, такие федеральные налоги: НДФЛ (10% от суммы налога) и ЕСХН (50% от единого налога) (п. 2 ст. 61 БК РФ).

glavkniga.ru

Федеральные налоги

Федеральные налоги — это налоги и сборы, устанавливаемые Налоговым кодексом Российской Федерации и обязательные к уплате на всей территории России. Федеральные налоги составляют основную долю всех налоговых поступлений в бюджеты разных уровней. К федеральным налогам и сборам, согласно ст.13 Налогового кодекса относятся:

- налог на добавленную стоимость;

- акцизы;

- налог на прибыль организаций;

- налог на доходы физических лиц;

- налог на добычу полезных ископаемых;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- водный налог;

- государственная пошлина.

Налогоплательщики федеральных налогов

Для каждого вида федеральных налогов и сборов устанавливается свой круг налогоплательщиков. Это могут быть физические и юридические лица, а также индивидуальные предприниматели. В законе также могут указываться категории лиц, которые не могут рассматриваться как налогоплательщики конкретного налога и сбора.

Чтобы правильно определить объект налогообложения, используются нормы НК РФ. Объект налогообложения большинства федеральных налогов с организаций так или иначе связан с операциями реализации товаров (работ, услуг), имущества и имущественных прав. В НК РФ также указываются операции, освобождаемые от налогообложения.

Если у лица существует обязанность по уплате определенного налога или сбора и присутствует объект налогообложения, ему необходимо самостоятельно рассчитать сумму, подлежащую уплате в бюджет. Для этого определяется налоговая база, налоговая ставка берется из кодекса и производится расчет. Если у налогоплательщика есть право на налоговую льготу, то он указывает и это. Расчет налога происходит по формуле:

Каждый вид федерального налога или сбора считается по своим правилам. Все эти правила детально прописаны в Налоговом кодексе РФ. Кроме этого, существуют различные разъяснения ФНС.

1-fin.ru

Налоговое законодательство Российской Федерации построено на основе принципа единства финансовой политики государства, проявляющегося, в частности, в установлении закрытого перечня налогов, действующих на всей территории страны.

Виды налогов и сборов, которые могут удерживаться на территории государства, устанавливаются и изменяются Налоговым кодексом РФ. В этом же нормативном акте расписано, какие налоги и сборы к какому уровню налоговой системы относятся.

Так, Налоговый кодекс РФ устанавливает три уровня налоговой системы: федеральный, субъектов Федерации и местный.

Каждый вид налога отнесен к тому или иному уровню исходя из объема функций и полномочий, реализация которых возложена на государство в целом, государственные органы субъектов Российской Федерации или муниципальные образования.

К федеральным налогам и сборам относятся:

налог на доходы физических лиц;

налог на прибыль организаций;

налог на добычу полезных ископаемых;

сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

При этом отличие налогов от сборов заключается в том, что налоги уплачиваются безвозмездно, а при уплате сбора лицо получает взамен определенную услугу, предоставить которую вправе только государственный орган.

Федеральные налоги устанавливаются законами Российской Федерации и подлежат взиманию на всей ее территории.

Льготы по ним закрепляются только федеральными законами, но органы представительной власти субъектов Федерации и органы местного самоуправления вправе вводить дополнительные льготы в пределах сумм, зачисляемых в их бюджеты.

По общему правилу ставки федеральных налогов определяются Федеральным Собранием, однако ставки налогов на отдельные виды природных ресурсов, акцизов, минерального сырья и таможенных пошлин устанавливаются Правительством РФ.

Механизм исчисления федеральных налогов и сборов

Для каждого вида федеральных налогов и сборов устанавливается свой круг налогоплательщиков.

Это могут быть физические и юридические лица, а также индивидуальные предприниматели.

В законе также могут указываться категории лиц, которые не могут рассматриваться как налогоплательщики конкретного налога и сбора.

Чтобы правильно определить объект налогообложения, используются нормы НК РФ.

Объект налогообложения большинства федеральных налогов с организаций так или иначе связан с операциями реализации товаров (работ, услуг), имущества и имущественных прав.

В НК РФ также указываются операции, освобождаемые от налогообложения.

Если у лица существует обязанность по уплате определенного налога или сбора и присутствует объект налогообложения, ему необходимо самостоятельно рассчитать сумму, подлежащую уплате в бюджет.

Для этого определяется налоговая база, налоговая ставка берется из кодекса и производится расчет.

Если у налогоплательщика есть право на налоговую льготу, то он указывает и это.

Расчет налога происходит по формуле:

налоговая база Х налоговая ставка.

Каждый вид федерального налога или сбора считается по своим правилам.

Все эти правила детально прописаны в Налоговом кодексе РФ.

Кроме этого, существуют различные разъяснения ФНС.

Порядок уплаты налогов и сборов

Если исчисление налога происходит за определенный налоговый период, то и для его уплаты отведены специальные сроки.

Универсальных сроков для уплаты федеральных налогов и сборов не существует.

Каждый раз необходимо сверяться с нормами НК РФ.

При этом могут использоваться привязки к календарным датам или целому периоду времени, а также указания на конкретное событие или действие.

Не всегда налогоплательщик сам определяет дату платежа. Когда расчет суммы налога лежит на налоговой службе, то обязанность перечислить деньги в бюджет возникает только после получения уведомления.

Но один принцип уплаты налогов неизменен: за просрочку назначаются штрафные санкции. И налогоплательщик будет обязан перечислить в бюджет не только сумму налога, но и дополнительные платежи, такие как штрафы и пени.

При невыполнении требования налоговой инспекции средства для погашения задолженности будут взыскиваться принудительно.

Для этого деньги разыскиваются на счетах должника, а если их недостаточно, то реализуется его имущество.

Специальные налоговые режимы

Специальные налоговые режимы могут предусматривать федеральные налоги, не указанные выше, а также освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов.

Единый сельскохозяйственный налог — ЕСХН

Единый сельскохозяйственный налог — ЕСХН — представляет собой систему налогообложения для организаций и индивидуальных предпринимателей, являющихся сельхозпроизводителями. Налогоплательщики, применяющие данный налоговый режим, освобождаются от уплаты налогов на прибыль, имущество и НДС.

Объектом налогообложения признаются доходы, уменьшенные на величину расходов. Ставка налога составляет 6 процентов.

Упрощенная система налогообложения — УСН

Упрощенная система налогообложения — УСН — может применяться организациями и индивидуальными предпринимателями.

Ставка налога в случае налогообложения доходов составляет 6%, а при выборе объектом налогообложения «доходы минус расходы» — 15%.

Налогоплательщики обязаны вести учет операций для целей исчисления налоговой базы по налогу в книге учета доходов и расходов.

Налогоплательщики, применяющие данный налоговый режим, освобождаются от уплаты налогов на прибыль, имущество и НДС.

Единый налог на вмененный доход — ЕНВД

Данная система налогообложения применяется для отдельных видов деятельности: бытовые услуги, автотранспортные услуги, розничная торговля, общественное питание и т.п.

Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

Уплата организациями единого налога предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (в отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом), налога на имущество организаций (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом, за исключением объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с настоящим Кодексом).

Организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого налога, не признаются налогоплательщиками налога на добавленную стоимость.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

www.audit-it.ru

Федеральные налоги как основа налоговой системы экономически развитых стран мира

Рубрика: Экономика и управление

Статья просмотрена: 2884 раза

Библиографическое описание:

Макарова Л. М., Циндяйкина М. В. Федеральные налоги как основа налоговой системы экономически развитых стран мира // Молодой ученый. — 2013. — №7. — С. 200-207. — URL https://moluch.ru/archive/54/7303/ (дата обращения: 22.07.2018).

Главным инструментом мобилизации средств в бюджет являются налоги. Государство может использовать для покрытия расходов и займы, но их необходимо возвращать и уплачивать проценты, что требует дополнительных налоговых поступлений. Денежная эмиссия может привести к инфляции и тяжелым экономическим последствиям, поэтому главным источником доходов бюджетов разного уровня управления государством остаются налоги.

В экономически развитых странах мира на законодательном уровне закреплена классификация налогов по уровням власти и управления: федеральные, региональные и местные. Налоговые доходы федерального бюджета являются основными в их общем объеме и характеризуют объем налоговой нагрузки на субъектов экономической деятельности. Общая масса налогов зависит от состава налогов, налоговых ставок, налоговой базы и масштабов применения льгот. Масса налоговых поступлений зависит также от возможного изменения классификации налоговых доходов и придания им определенности неналоговых доходов.

К налоговым доходам федерального бюджета относятся федеральные налоги и сборы, перечень и ставки которых определяются налоговым кодексом РФ.

Очень важно отметить, что именно за счет федеральных налоговых поступлений государству удается удовлетворить различные потребности его граждан. В настоящее время, аккумулируя налоги в бюджетном фонде, государство финансирует важнейшие направления жизни и деятельности как общества в целом, так и отдельных индивидуумов: здравоохранение, образование, культура и искусство, правоохранительная деятельность, государственное управление, инвестиционная деятельность в областях промышленности и сельского хозяйства и многое другое [10].

К федеральным налогам относятся налог на добавленную стоимость (НДС), налог на прибыль и налог на доходы физических лиц (НДФЛ).

Россия является членом «Большой восьмерки», поэтому рассмотрим подходы к классификации налогов в странах, входящих в эту организацию. Большая восьмёрка — международный клуб, объединяющий правительства Великобритании, Германии, Италии, Канады, России, США, Франции и Японии, в рамках которого осуществляется согласование подходов к актуальным международным проблемам.

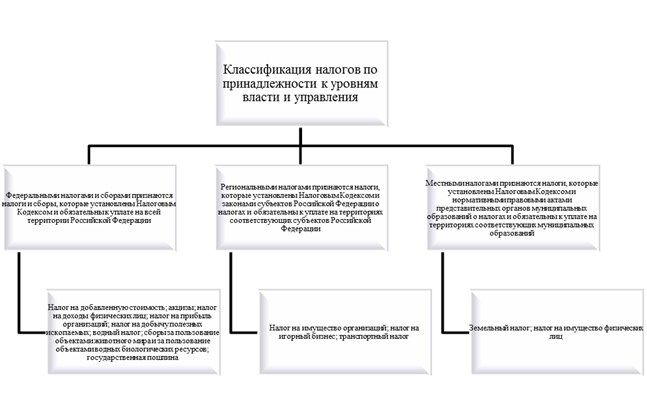

Приведем классификацию налоговых платежей в Российской Федерации (рисунок 1).

Рис. 1. Классификация налогов по принадлежности к уровням власти и управления в Российской Федерации

Важное значение в формировании налоговой нагрузки предприятия занимают федеральные налоги. Как видно из рисунка 1 в состав федеральных налогов в Российской Федерации входят: НДС, акцизы, НДФЛ, налог на прибыль организаций, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

Основная ставка НДС в РФ 18 %, а пониженная 10 % при реализации отдельных продовольственных товаров, товаров для детей, медицинских товаров и т. д. и 0 % при реализации товаров, вывезенных в таможенной процедуре экспорта и т. д. Налогоплательщик имеет право уменьшить общую сумму налога на налоговые вычеты. Налогоплательщики (налоговые агенты) обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом (квартал).

Ставка НДФЛ 13 % основная налоговая ставка, но также применяются ставки в 35 % — стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, более 4000 рублей и т. д.; 9 % — доходы от долевого участия в деятельности организаций, полученные в виде дивидендов; 15 % — для нерезидентов в отношении дивидендов от долевого участия в деятельности российских организаций; 30 % — относится к налоговым нерезидентам Российской Федерации. Сумма налога может быть уменьшена на стандартные, имущественные, социальные и профессиональные вычеты. Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом (календарный год).

Налог на прибыль организаций определяется как соответствующая налоговой ставке процентная доля налоговой базы. Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 28 марта года, следующего за истекшим налоговым периодом. Основная ставка 20 %. Но также используются ставки 0 %, 9 %, 10 %, 15 % для различных налогоплательщиков и видов операций.

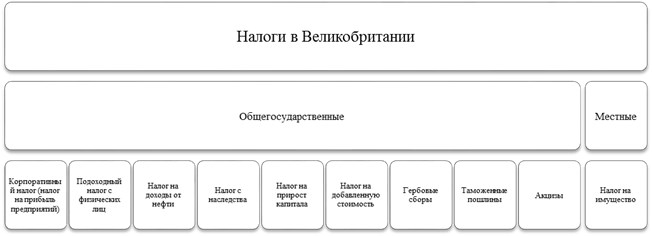

Приведем подходы к классификации налогов в Великобритании на рисунке 2.

Рис. 2. Классификация налогов в Великобритании

Общегосударственные налоги дают более 90 % налоговых поступлений, а местные около 10 % налоговых доходов. Рассмотрим более подробно подоходный налог, НДС и корпоративный налог, так как они являются основными [9].

Подоходный налог является основным налогом, собираемым в Великобритании, его уплачивают все жители-резиденты Великобритании. Нерезиденты уплачивают налоги в Великобритании только с доходов, полученных на территории страны. Для определения суммы налога из фактически полученного годового дохода вычитаются налоговые льготы. Семейная пара налоговым законодательством Великобритании рассматривается как один налогоплательщик. Подоходный налог уплачивается в течение года четырьмя равными частями. В конце налогового периода производится расчет общей суммы подоходного налога. Если резиденты Великобритании кроме заработной платы не имеют дополнительных источников доходов, то они предоставляют декларацию в налоговый департамент один раз в 5 лет. Налог является прогрессивным, то есть зависит от суммы дохода. Ставки подоходного налога в Великобритании представлены в таблице 1.

Ставки подоходного налога в Великобритании

Ставка подоходного налога

Доход от дивидендов, %

Доход от накопления сбережений, %

Прочие доходы, %

Уровень дохода в фунтах (сверх первоначальной суммы, не подлежащей налогообложению)

НДС занимает с точки зрения доходов второе место после подоходного налога и формирует примерно 17 % бюджета страны. С января 2011 г. Великобритания повысила НДС до 20 % с 17,5 %.

Корпоративный налог взимается со всей прибыли компаний-резидентов, полученной в течение всего налогового периода. С 2006 г. существуют два уровня корпоративного налога. Налог в 27 % платится компаниями, доход которых превышает 1,5 миллиона фунтов. Для компаний с меньшим доходом уровень налога составляет 19 %. Компании, занимающиеся нефтяными разработками, платят дополнительный корпоративный налог в размере 20 % [8].

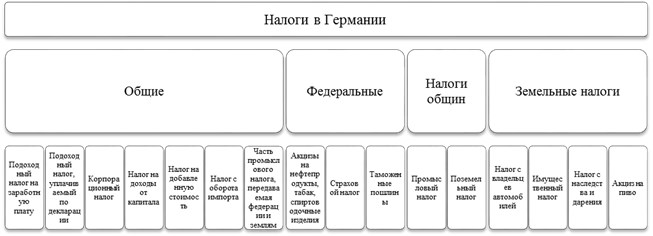

Согласно Конституции Германии в стране действует два уровня государственной власти: федеративной республики (федерации) и земель (членов федерации). В соответствии с таким делением все налоги подразделяются на общие, федеральные и общин, также выделяют категорию земельных налогов (рисунок 3).

Рис. 3. Классификация налогов в Германии

Также подробно приведем характеристику НДС, подоходного налога и корпорационного налога.

Подоходный налог в Германии прогрессивен. Его минимальная ставка — 19 %, максимальная — 47,5 %. Необлагаемый минимум — 1536 марок в месяц для одиноких и 3072 марки для семейных пар. Далее идут налоговые льготы на детей, возрастные льготы, льготы по чрезвычайным обстоятельствам. Максимальная ставка налога применяется к гражданам, чей доход превышает 120 тыс. марок, а для семейной пары — 240 тыс. марок. Объектом обложения подоходным налогом являются все доходы человека: от наемного труда, самостоятельной работы (у лиц свободных профессий), промысловой деятельности или деятельности в сельском и лесном хозяйстве, от капитала, сдачи имущества в аренду и внаем и все прочие поступления. Удержание налога из заработной платы происходит на основе налоговой карты.

Из налогов на юридических лиц наиболее высокие доходы приносит государству НДС. Его удельный вес в доходах бюджета равен примерно 28 % — второе место после подоходного налога. Общая ставка налога в настоящее время составляет 19 %. Но основные продовольственные товары, а также книжно-журнальная продукция облагаются по уменьшенной ставке — 7 %. Эта ставка не распространяется на обороты кафе и ресторанов. НДС в Германии имеет некоторые особенности. Так, предприниматели, у которых оборот за предыдущий календарный год не превысил 20 тыс. марок, а в текущем году не превысит 100 тыс. марок, освобождаются от уплаты НДС. Но, естественно, они лишаются при этом и права возмещения сумм налога в выставленных на них счетах. Данный предприниматель является плательщиком подоходного налога, а не НДС. Он имеет право отказаться от положенного ему освобождения от НДС и вести налоговые расчеты на общих основаниях. Если предприниматель получает в календарном году доход не выше 60 тыс. марок, то он имеет право на регрессивное налогообложение и вносит в бюджет лишь 80 % расчетной суммы НДС. Предприятия сельского и лесного хозяйства освобождены от уплаты налога на добавленную стоимость. Освобождены и товары, идущие на экспорт.

В Германии установлены две основные ставки корпорационного налога на прибыль. Если прибыль не распределяется, то ставка налога 29,8 % (до 1990 г. была 56 %). На распределяемую в виде дивидендов прибыль ставки существенно ниже — 25,3 % с учетом того, что дивиденды включаются в личные доходы акционеров, подлежащие обложению подоходным налогом. Широко используется ускоренная амортизация. Например, в сельском хозяйстве разрешается уже в первый год списать до 50 % стоимости оборудования, в первые три года — до 80 %. Не облагаются налогом проценты по ссудам [1].

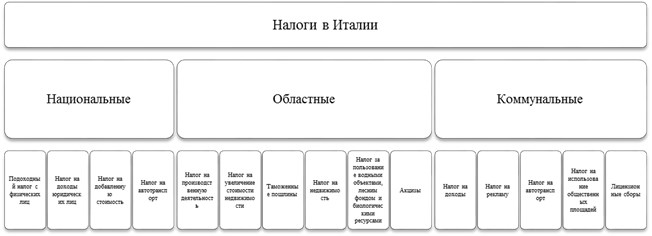

В настоящее время в Италии взимается около 40 налогов. При этом, налоги на доходы физических и юридических лиц и НДС обеспечивают свыше 80 % поступлений в бюджет. Налоговая система Италии включает следующие основные виды налогов: национальные налоги, областные налоги и коммунальные налоги (рисунок 4).

Рис. 4. Классификация налогов в Италии

Налог на доходы физических лиц рассчитывается в Италии по прогрессивной шкале и зависит от вида декларирования (индивидуального или семейного), суммы совокупного дохода, прочих условий и льгот. Ставка колеблется от 23 % до 48,6 % по мере нарастания дохода, в соответствии с таблицей 2.

Ставки подоходного налога в Италии

Ставка налога, %

Годовой доход, евро

Подоходный налог исчисляется самим плательщиком путем заполнения декларации о доходах, представляемой в налоговые органы.

Вторым по доходности прямым налогом является подоходный налог с юридических лиц. Этот налог — пропорциональный и уплачивается в бюджет по фиксированной ставке 31,4 %.

Помимо федеральных подоходных налогов, в Италии действует местный подоходный налог, который вносят как физические, так и юридические лица. Ставка налога для тех и для других фиксированная — 16,2 %. Для исчисления данного налога не учитываются доходы от работы по найму, от занятий профессиональной индивидуальной деятельностью, а также от собственности на землю и на строения. Налог взимается центральным правительством, но полностью перечисляется затем местным бюджетам.

НДС имеет основную ставку 21 %. На товары первой необходимости и недвижимость действует пониженные ставки: 4 % и 10 %. Со скидкой облагаются продовольственные товары, газеты, журналы. Вывоз товаров на экспорт, международные услуги и связанные с ними операции не облагаются НДС. Из операций, осуществляемых на территории Италии, освобождаются от НДС операции по страхованию и выдаче кредитов, распространению акций и облигаций, расходы по медицинскому обеспечению, народному образованию, культуре, некоммерческие виды аренды, почтовые услуги, операции с золотом и иностранной валютой [12].

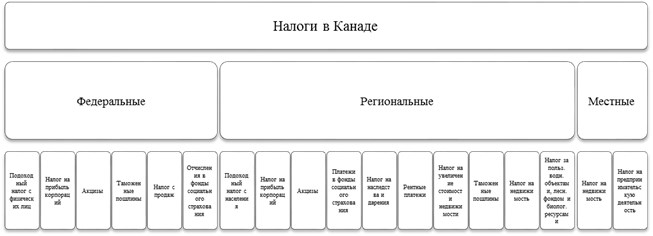

Канада имеет децентрализованную трехступенчатую налоговую систему. Она состоит из федеральных налогов, налогов провинций и местных налогов, устанавливаемых муниципальными властями. В экономике и социальной жизни Канады большое значение имеют провинции. Особенно это относится к таким отраслям, как здравоохранение, образование, социальное страхование. Вследствие этого в государственных доходах поступления от провинциальных налогов приближаются к федеральному уровню. Картина примерно такова: федеральные налоги обеспечивают 48 %, региональные (налоги провинций) — 42 %, местные — 10 % поступлений (рисунок 5).

Рис. 5. Классификация налогов в Канаде

Остановимся на подоходном налоге с физических лиц. Если из валового дохода гражданина вычесть расходы, связанные с его получением, то остается доход как объект налогообложения. Произведя из него определенные законом вычеты, получим налогооблагаемый доход. Приращение капитала облагается не целиком, а две трети прибыли от перепродажи объектов инвестиционного назначения. По этой позиции не облагаются первые 100000 канадских долл. дохода. С облагаемого дохода федеральный налог взимается по прогрессивной шкале с тремя ставками: до 27,5 тыс. канадских долларов — 17 %, от 27,5 тыс. до 55 тыс. долл. — 26 % и более 55 тыс. долл. — 29 %. Наличие провинциального подоходного налога существенно меняет картину. Провинциальный подоходный налог исчисляется как процент от федерального налога. Ставки колеблются от 43 % в северо-западных территориях до 60 % в провинциях Ньюфаундленд, Нью-Брансуик и Саскачеван. За счет этого фактическое обложение федерально-провинциальным подоходным налогом находится в пределах от 26 до 45 %.

Удельный вес поступлений от налога на прибыль корпораций составляет примерно 10 % в общих доходах федерального бюджета и 4 % в доходной части бюджетов провинций. Предприятия малого бизнеса облагаются по пониженным ставкам. Ставка налога — 32 % в федеральный бюджет и 15 % в провинциальный, а для малых предприятий соответственно 12 % и 10 %. Причем федеральные ставки едины для всей страны, а провинциальные приведены усредненные, так как они могут различаться в зависимости от решения законодательных собраний провинций. Для ряда отраслей обрабатывающей промышленности установлена налоговая льгота в виде пониженной ставки федерального налога 23 %. Налоговыми льготами стимулируются проведение научно-исследовательских и опытно-конструкторских работ, разведки полезных ископаемых, освоение новых месторождений. Широко применяется ускоренная амортизация основных производственных фондов.

Крупные доходы приносит налог с продаж. От него освобождены продукты питания, детская одежда, лекарства, книги, топливо, услуги в области медицины и образования. Продажи в процессе производства облагаются федеральным налогом обычно по ставке 12–13 %. Более высокие ставки устанавливаются на предметы роскоши, автомобили, спиртные и табачные изделия. Пониженные ставки применяются для строительных материалов, услуг связи. Другие услуги федеральным налогом не облагаются. Налог вносит фирма-производитель, он включается в цену товара. Как видим, федеральный налог с продаж является в некоторой степени аналогом европейского налога на добавленную стоимость [1].

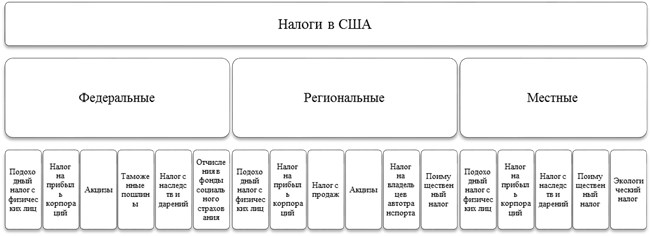

Классификация налогов в США представлена на рисунке 6.

Рис. 6. Классификация налогов в США

Самую крупную статью доходов бюджета США составляет подоходный налог с населения. Он взимается по прогрессивной шкале. Имеются необлагаемый налогом минимум доходов и три налоговые ставки. Налогом может облагаться либо отдельный человек, либо семья. В последнем случае суммируются все виды доходов членов семьи за год. Из полученного таким способом совокупного валового дохода вычитаются деловые издержки, связанные с его получением. После указанных вычетов получается чистый доход плательщика. Далее из величины чистого дохода вычитаются индивидуальные налоговые льготы. Всеобщей льготой является необлагаемый минимум доходов. После данных вычетов образуется налогооблагаемый доход (таблица 3).

Налогооблагаемый доход в США, долл.

Налоговые ставки, %

Супружеская пара, совместные доходы

Супружеская пара, раздельные доходы

Одинокий глава семьи

Одинокий человек

Основная ставка налога на прибыль корпораций — 35 %, но вносится он ступенчато. За первые 50 тыс. долл. прибыли уплачивается 15 %, за следующие 25 тыс. долл. — 25 % и лишь на оставшуюся сумму вступает в действие основная ставка налога. Такое ступенчатое налогообложение серьезно поддерживает предприятия малого бизнеса. Кроме того, в ряде отраслей применяются ускоренные нормы амортизации оборудования. Помимо федерального налога, налоги на прибыль корпораций введены в штатах. Ставка налога, как правило, стабильна, хотя в отдельных штатах встречается градуированная шкала прогрессивного обложения. Налог на прибыль корпораций предусматривает существенные льготы. Прежде всего из чистой прибыли вычитаются штатные и местные налоги на прибыль, дивиденды от находящихся в собственности корпораций дочерних компаний, 70–80 % дивидендов, полученных от облагаемых налогом местных корпораций, взносы в благотворительные фонды.

Одним из основных источников доходов штатов, которым они делятся с городами, является налог с продаж — косвенный налог на потребление, схожий с НДС. Обычно им не облагаются продовольственные товары за исключением ресторанов. Налог с продаж применяется также в 44 штатах США. Наиболее низкая ставка в Колорадо и Вайоминге — 3 %, в Алабаме, Луизиане, Мичигане, Джорджии, Южной Дакоте, Айове — 8 %, Нью-Йорке — 8,25 %. тот налог отсутствует в штатах Аляска, Дэлавер, Нью-Джерси [11].

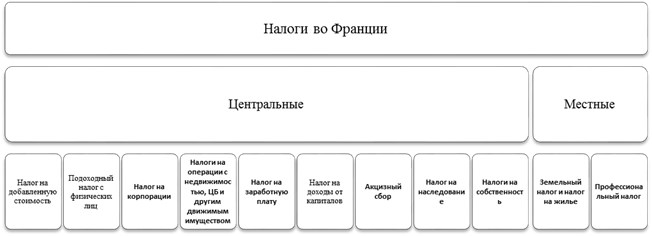

Структуру бюджетных доходов от налоговых поступлений, обязательных платежей и взносов во Франции составляют: подоходный налог — 12,2 %; налог на прибыль корпораций — 5,2 %; взносы в фонды социального назначения — 43,3 %; налог на заработную плату — 1,8 %; налог на имущество — 4,8 %; налоги на товары и услуги — 29,4 %, другие налоги — 3,3 %. Все эти налоги подразделяются на центральные и местные (рисунок 7).

Рис. 7. Классификация налогов во Франции

Важнейшая доходная статья государственного (центрального) бюджета Франции — НДС. Французский НДС взимался по следующим ставкам: стандартной 19,6 % и сниженным 2,2 % и 5,5 %. Налогообложение по сниженной ставке предусмотрено для сельскохозяйственной продукции и продовольствия, медикаментов и медицинского оборудования, книг, грузовых и пассажирских перевозок, культурных и культурно-зрелищных мероприятий, туристических и гостиничных услуг, а также для обедов работников предприятий в течение рабочего дня. Повышенная ставка 22 % — устанавливается в основном на алкоголь, автомобили, табачные изделия, предметы роскоши. НДС уплачивается один раз в месяц согласно представленной декларации.

Среди прямых налогов во французской налоговой системе доминирует налогообложение доходов физических и юридических лиц (корпораций). Подоходный налог с физических лиц распространяется на совокупность доходов, полученных физическим лицом в течение года из источников как в самой Франции, так и за рубежом, а именно: заработную плату, пенсию, ренту, доходы от всех видов коммерческой и некоммерческой деятельности, вознаграждения. Плательщиком данного налога считают так называемую фискальную единицу — семью в составе супругов и лиц, находящихся на иждивении. Для одиноких фискальной единицей является соответственно сам человек. Подоходный налог взимается с лиц, доход которых превышает необлагаемый минимум (25610 евро в год). Применяется шестиразрядная прогрессивная шкала. Минимальная ставка 10,52 %, максимальная — 75 %. Одна из особенностей французского подоходного налогообложения заключается в системе так называемых коэффициентов. Не состоящие в браке плательщики без детей имеют коэффициент 1, супруги без детей — 2, супруги с одним ребёнком — 2,5, с двумя детьми — 3 и т. д. Налог рассчитывается в следующем порядке: общую сумму дохода делят на соответствующий коэффициент, вычисляют налог по ставке, предусмотренной для данной рубрики доходов, а полученную сумму умножают на тот же коэффициент.

Налог на прибыль (акционерных) компаний распространяется на доходы, полученные от деятельности на территории как резидентами, так и нерезидентами. База налогообложения — задекларированный доход за отчётный (прошлый) год, данные о котором подаются налоговому ведомству не позднее 1 апреля текущего года. До момента окончательного расчёта плательщик ежеквартально вносит авансовые платежи. Базовая ставка налога — 34,4 % чистой прибыли, для компаний, которые реализуют нефть и газ, ставка повышена до 50 %. По сниженной ставке 20,9 % облагаются сельскохозяйственные фермы. По налогу с компаний предусмотрено много льгот. Так новым компаниям предоставляются льготы в течение пяти лет (первые два года налог вообще не уплачивается, на третий год — только 25 % ставки, четвёртый год — 50 %, пятый год — 75 % и только на шестом году ставка составляет 100 %) и т. д. [8].

В Японии налоги делятся на общегосударственные и региональные, которые подразделяются на налоги, взимаемые органами управления префектур, а также местными органами управления районов, кварталов и мелких населенных пунктов. Общегосударственные налоги составляют 64 % всех налоговых поступлений в японский бюджет. Оставшаяся доля налоговых поступлений приходится на региональные налоги.

Подоходный налог — налог, который взимается с годового дохода физического лица. Сумма вычетов и процент налога зависит от вида дохода (всего их выделяют 10 видов: прибыль, проценты с капитала, дивиденды, доход от недвижимости, заработная плата, доход от передачи имущества, выплаты по увольнению с работы, смешанный доход, временный доход, доход от продажи или вырубки леса). Каждый год физические лица предоставляют декларацию о доходах в налоговое управление, однако доход с заработной платы чаще всего рассчитывается и уплачивается предприятием, где работает физическое лицо.

Налог на доходы юридических лиц взимается с юридических лиц с дохода за отчетный период их деятельности. Ставка налога составляет обычно 38 %. В сумме подоходный налог и налог на доходы юридических лиц составляет около 56 % всех налоговых поступлений в бюджет, то есть больше половины.

Также к общегосударственным налогам относят налог на дарение, налог на наследство, временный специальный налог на юридические лица, специальный налог на юридические лица, налог на потребление (5 %), алкогольный налог, табачный налог, налог на бензин, налог на нефть и газ, налог на авиационное топливо, налог на вес автомобиля, пошлина, тоннажный сбор, гербовый, налог на выдачу лицензий и свидетельств о регистрации [1].

Большую долю в формировании бюджетов стран образует группа федеральных налогов, а именно НДС, НДФЛ и налог на прибыль организаций. Сопоставление уровня налоговой нагрузки на предприятия по НДС в РФ и зарубежных странах, показывает, что ставка НДС в РФ ниже, чем в европейских странах, но выше, чем в Канаде, США и Японии, где ставка соответственно всего 12–13 %, 3–8,25 % и 5 %. Что касается НДФЛ, то данный налог в развитых странах мира взимается с населения с применением прогрессивных ставок. В РФ использование прогрессивных ставок нецелесообразно, так как возрастет величина неуплаты налогов и сокрытия доходов с ростом налоговой ставки. Основная ставка налога на прибыль организаций или корпоративного налога в РФ составляет 20 %, величина которой незначительно отклоняется от ставки в развитых странах. В совокупности налоговая нагрузка для физических и юридических лиц по данным налогам в РФ является приемлемой для налогоплательщиков и является одной из самых низких среди экономически развитых странах.

Важным положением сравнительного анализа систем налогообложения развитых государств является то, что возможность применения в российской налоговой практике тех или иных элементов, методов, структурных решений в обязательном порядке должна оцениваться с учетом реально сложившегося уровня социально — экономического развития страны, особенностей протекания социально — экономических процессов, а также целей и задач, которые стоят перед государством в сфере совершенствования налоговой системы РФ. Совокупность данных характеристик определяет адекватность применяемой системы налогообложения в РФ исходя как из принципов, положенных в ее основу, так и из конкретных способов ее реализации.

Налоговая система Российской Федерации проходит в настоящее время стадию становления. Не смотря на это, среди налоговых систем других стран она является наиболее приемлемой. Применение амортизационной премии, льгот по налогу на прибыль, ведет к развитию хозяйствующего субъекта, и возможности получения инвестиционного налогового кредита. А низкая ставка НДФЛ и отсутствие прогрессивного налогообложения способствует уплате налога в бюджет в полном размере. Нормативное регулирование отражает все аспекты расчета и уплаты налогов, хотя и имеются пробелы в законодательстве.

1. Александров И. М. Налоговые системы России и зарубежных стран. М.: Бератор-Пресс, 2002. — 192 с.

2. Годин А. М. Бюджетная система Российской Федерации: Учебник.-7-е изд., испр. и доп.-М.: Издательско-торговая корпорация «Дашков и К о »,2008. — 628 с.

3. Майбуров И. А. Налоги и налогообложение. М.: Юнити-Дана, 2007. — 655 с.

4. Селезнев А. З. Бюджетная система Российской Федерации.- М.: Магистр, 2007.- 383 с.

5. Степина А. Ф. Налоговое планирование и налоговая оптимизация. Налоговые риски: Учеб. пособие. М.: Высшая школа, 2006.

6. Циндяйкина М. В. Оценка влияния налоговой нагрузки на деятельность промышленного предприятия / М. В. Циндяйкина, Л. М. Макарова // Молодой ученый. — 2013. — № 3. — С. 288–298.

7. Цыгичко А. Н. Нормализация налоговой нагрузки. М.: ИТРК, 2002. — 108 с.

moluch.ru