Акт взаимозачёта между организациями

Акт взаимозачета обычно составляют в тех случаях, когда между предприятиями-контрагентами существует взаимная задолженность. Вид задолженности не имеет значения – она может быть финансовой или в форме каких-либо иных материальных ценностей. Однако при составлении акта взаимозачета важнейшее условие заключается в том, чтобы встречные требования носили однородный характер (например, денежные претензии с обеих сторон).

Акт оформляется при взаимном соглашении сторон, по заявлению одной из них.

Чаще всего акт взаимозачета используют представители малого и среднего бизнеса, столкнувшиеся с финансовыми проблемами. Этот вариант предлагает им возможность взаимного «списания» долгов грамотным и законным способом или же заключение сделок путем простого обмена какими-либо равнозначными материальными ценностями. Однако, существует ряд ситуаций, когда составление акта взаимозачета не представляется возможным. В частности:

- если задолженность наступила в связи с взысканием алиментов;

- если задолженность образована в связи с внесением средств в уставной капитал;

- если задолженность случилась вследствие возмещения вреда, причиненного здоровью либо жизни;

- если задолженность наступила при исполнении обязанностей по пожизненному содержанию;

- задолженность утрачивает значение, если по ней истек срок исковой давности;

- иных случаях, в соответствии с законом РФ или предусмотренных письменными договорными отношениями между сторонами.

- сведения о предприятиях, достигших договоренности по взаимозачету;

- основания возникновения задолженностей (здесь достаточно указать документы, по которому они возникли);

- список обязательств;

- окончательную сумму долга.

- В «шапке» акта пишется название документа с коротким обозначением его сути. Далее вписывается населенный пункт, в котором ведет деятельность компания, выписывающая акт, а также дата его создания.

- Затем указывается информация о первой компании: вносится ее наименование с указанием организационно-правовой формы (ИП, ООО, ОАО, ЗАО), должность ответственного лица (обычно здесь пишут Директор, Генеральный директор или указывают иного, уполномоченного на подписание подобного рода документов сотрудника) его фамилию, имя, отчество (полностью).

- Указываем, на основании какого документа он действует (Устав, Доверенность, Положение и т.п.).

- Далее аналогичная информация вносится о второй стороне: название организации, должность, фамилия, имя, отчество ответственного лица и документ, на основании которого он действует.

- обязательства контрагентов имеют встречный характер (т. е. между организациями были заключены два или несколько различных договоров, по которым они являются друг для друга дебиторами и кредиторами);

- обязательства являются однородными (однородными обязательствами признаются такие обязательства, в отношении которых выполняются следующие условия: предполагается, что способ их погашения одинаковый; данные обязательства выражены в одной валюте);

- нет ограничений или запретов на осуществление зачета взаимных требований;

- соблюдены требования к сроку (срок уже наступил, срок не был указан в тексте договора, был определен моментом востребования).

- если между сторонами возникают обязательства по возмещению вреда, который причинен здоровью или жизни;

- относительно обязательств, возникающих по вопросам пожизненного содержания физических лиц;

- если возникающие долговые обязательства касаются взыскания алиментов;

- относительно обязательств, по которым уже истек срок исковой давности;

- в иных случаях, предусмотренных либо законом, либо договором.

- стороны предусмотрели такое условие в договоре;

- зачет прямо запрещен законом (к примеру, в большинстве случаев невозможно провести взаимозачет с иностранным партнером по внешнеэкономической деятельност и подп. 4— 7 п. 2 ст. 19 Закона от 10.12.2003 № 173-ФЗ );

- по требованиям истек срок исковой давности (3 года с момента возникновени я) ст. 411 ГК РФ .

- конкретная дата, с которой задолженности сторон считаются погашенными, если она указана в заявлении;

- день получения заявления (письма, уведомления) контрагентом, если определенная дата инициатором зачета не указана.

- акт взаимозачета;

- соглашение о зачете взаимных требований.

- основания их возникновения (сослаться на договоры, первичку, счета-фактуры), дабы подтвердить встречность и однородность обязательств;

- суммы обязательств;

- сроки наступления исполнения по каждому из них.

- Одни и те же лица (хозяйствующие субъекты) являются, как правило, участниками двух или более обязательств, на основании которых возникают встречные однородные требования.

- На практике путем взаимозачета чаще погашаются требования, которые возникли на основании разных договоров между одними и теми же лицами. Однако это не исключает возможности зачета взаимных требований, если предприятия являются участниками одного обязательства. Например, при ненадлежащем исполнении комиссионером своих обязанностей по договору комиссии комитент вправе предъявить к нему требования об уплате штрафных санкций и о возмещении убытков. Указанные требования могут быть предъявлены к зачету встречного однородного требования комиссионера об уплате комиссионного вознаграждения.

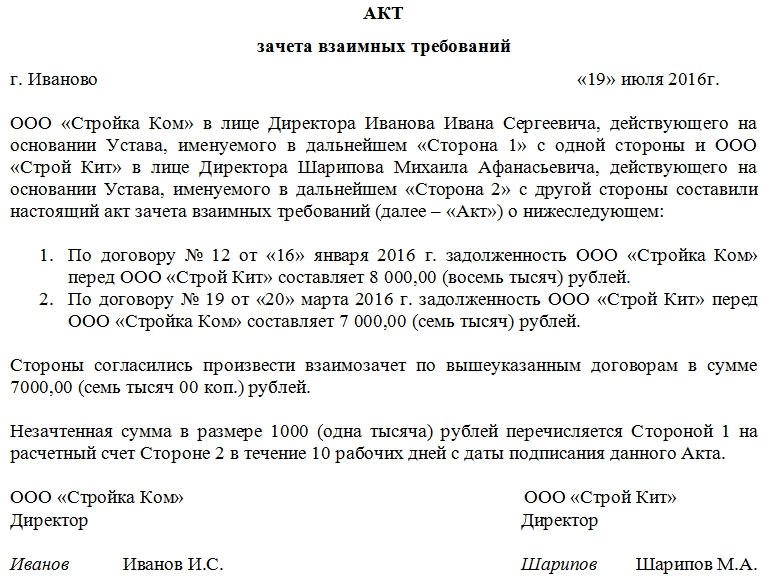

Как составить Акт взаимозачета

В акте взаимозачёта может фигурировать как две стороны (основной вариант), так и более. Каждой — свой экземпляр!

Унифицированной, строго утвержденной формы акт взаимозачета не имеет, поэтому юридические лица вправе писать его по собственному разработанному шаблону или в свободном виде. Для оформления акта можно взять обычный лист А4 формата, при этом написать его можно от руки или напечатать на компьютере.

Акт составляется в двух экземплярах, по одному для каждой из заинтересованных сторон. В тех случаях, если в процедуре взаимозачета участвует третья сторона – для нее также должен быть создан отдельный экземпляр. Каждая копия акта должна быть в обязательном порядке подписана руководителями организаций (или уполномоченными на подписание подобного рода документов сотрудниками).

Если представители организаций хотят проштамповать документ, то его можно заверить печатью, хотя делать это не обязательно (с 2016 года юридические лица вправе не пользоваться в своей работе печатями и штампами, однако следует учесть тот момент, что многие государственные структуры, в том числе судебные инстанции, по прежнему требуют её наличия).

В Акт взаимозачета в обязательном порядке нужно внести

К акту в обязательном порядке нужно приложить копии документов, по которым возникли задолженности.

Инструкция по заполнению акта взаимозачета

Акт имеет вполне стандартную структуру с точки зрения делопроизводства.

Вторая часть акта касается подробных сведений о том, на основании каких договоров возникли взаимные задолженности (с указанием ссылки на них – номера и даты составления), а также полные их суммы с обеих сторон (цифрами и прописью).

Фиксируется факт согласия погашения взаимных финансовых (или иных материальных) претензий путем взаимозачета (здесь следует обязательно указать, полный или частичный взаимозачет). Если одна сторона должна второй большую сумму, то в акте следует прописать, в течение какого срока с момента его подписания, оставшийся долг должен быть погашен.

В завершающей части акт должен быть подписан всеми заинтересованными сторонами (здесь указывается должность, фамилия, имя отчество сотрудника подписывающего документ). Акт можно заверить печатями, но это не обязательно.

assistentus.ru

Зачет взаимных требований

Обновление: 6 июня 2017 г.

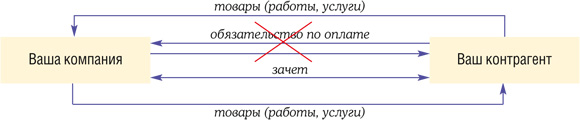

При возникновении ситуации, когда предприятия должны друг другу (являются друг для друга дебиторами и кредиторами одновременно), долги можно прекратить с помощью расчета путем взаимозачетных операций. Такие требования могут быть прекращены как в полном объеме, так и частично, при соблюдении определенных условий, если применить взаимозачет.

Условия взаимозачета

При осуществлении взаимозачета встречных обязательств необходимо одновременное соблюдение следующих обязательных условий:

Частичный зачет

На практике возникают ситуации, когда встречные обязательства между участниками взаимозачета неидентичны (неэквивалентны). В этом случае зачет обязательств может быть произведен частично, т. е. на сумму обязательства, являющегося наименьшим. При этом наименьшее обязательство прекращается полностью, а то обязательство, которое было в большей сумме, погашается лишь на сумму наименьшего обязательства (т. е. частично).

Например, ООО «Дорожник» заключило договор на приобретение у ООО «МастерСтрой» кирпича силикатного на сумму 560000 тыс. р. (в т.ч. НДС – 85423 руб.). ООО «Дорожник» выполняло для ООО «МастерСтрой» работы по договору подряда. Сумма задолженности ООО «МастерСтрой» перед ООО «Дорожник» составляет 345000 руб. (в т.ч. НДС – 52627 руб.). Из данной ситуации можно сделать вывод, что у данных организаций имеется возможность проведения взаимозачета, т.к. все условия его проведения соблюдаются. Согласно заявлению ООО «Дорожник» был осуществлен взаимозачет на меньшую сумму, т. е. на сумму 345000 руб. (в т.ч. НДС — 52627 руб.).

После этого, задолженность ООО «Мастер Строй» перед ООО «Дорожник» погашена полностью, а кредиторская задолженность ООО «Дорожник» перед ООО «МастерСтрой» погашена частично, и остается в сумме 215000 руб. (в т.ч. 32796 руб. – НДС).

Запрет на взаимозачет

В ст. 411 ГК РФ оговорены некоторые случаи, когда взаимное погашение долга недопустимо:

Как взаимозачет оформить документально

Среди вариантов документального оформления взаимозачета долга рассматривают следующие:

При одностороннем документальном оформлении применяется заявление, которое составляет одна сторона и отправляет другой стороне.

При втором варианте составляется соглашение между всеми сторонами по расчетам путем зачета взаимных требований.

Взаимозачет без проблем

Как правильно оформить и учесть проведение зачета встречных требований

Когда у компании и ее контрагента есть взаимные долги, они могут упростить и ускорить свои расчеты путем зачета. Это позволит не гонять деньги «ты — мне, я — тебе» и тем самым сэкономить на банковских комиссиях. О нюансах проведения взаимозачета, об оформлении сопутствующих документов и отражении этой операции в учете вы узнаете из нашей статьи.

Когда возможен взаимозачет

Зачет встречных требований — это способ прекращения (полностью или частично) уже существующих взаимных обязательст в ст. 410 ГК РФ .

Суммы взаимной задолженности очень редко совпадают, обычно долг одной стороны больше долга другой. Тогда взаимозачет производится на меньшую из сумм. А у стороны, чья задолженность была больше, часть обязательства останется непогашенной.

Провести зачет обязательств можно лишь при выполнении следующих условий.

Однородность встречных задолженностей

Требования признаются однородными, когда они имеют один и тот же предмет и их можно сопоставить. Скажем, денежные требования, выраженные в одной валюте, являются однородным и п. 7 Информационного письма Президиума ВАС от 29.12.2001 № 65 . К примеру, у одной стороны есть долг по оплате выполненных работ, а у второй — долг по возврату займа, при этом каждая из сторон должна другой деньги, а значит, такие обязательства могут быть зачтены.

Суды считают возможным, например, зачесть требования об оплате задолженности заказчика за выполненные работы и об уплате неустойки за нарушение подрядчиком сроков выполнения работ, ведь, несмотря на различную правовую природу, эти требования являются денежными, то есть однородным и Постановление Президиума ВАС от 19.06.2012 № 1394/12 .

В принципе стороны могут договориться о зачете неоднородных требовани й п. 4 Постановления Пленума ВАС от 14.03.2014 № 16 , допустим таких, когда задолженность одной стороны выражена в рублях, а другой — в иностранной валюте. Но тогда компаниям нужно согласовать курс, по которому валютный долг будет переведен в рубли.

Наступление срока исполнения обязательств

На момент проведения зачета уже должен наступить срок оплаты каждого требования по договору. Например, арендатор не может зачесть в счет арендных платежей стоимость неотделимых улучшений, произведенных за свой счет с согласия арендодателя. А все потому, что встречная обязанность арендодателя по возмещению стоимости этих улучшений возникнет только после прекращения договора аренды (если иное не было предусмотрено договоро м) п. 2 ст. 623 ГК РФ . Хотя ВАС считает, что зачет обязательств с ненаступившими сроками исполнения также возможе н п. 4 Постановления Пленума ВАС от 14.03.2014 № 16 .

Если конкретные сроки погашения задолженностей стороны в договоре не установили, то зачет можно провести в любое время.

Не так давно в ГК РФ были внесены изменения, и с 01.06.2015 в случаях, предусмотренных законом, допускается зачет встречного требования, срок которого еще не наступи л ст. 410 ГК РФ; п. 59 ст. 1 Закона от 08.03.2015 № 42-ФЗ .

Запрет на зачет

Бывают случаи, когда взаимозачет в принципе недопустим, например:

Какие документы нужно оформить

Решение о проведении взаимозачета нужно обязательно задокументироват ь п. 1 ст. 9 Закона от 06.12.2011 № 402-ФЗ . Это делается, в частности, для того, чтобы в дальнейшем не возникло проблем ни с контрагентами, ни с проверяющими. Ведь при отсутствии документов ни у вас, ни у вашего делового партнера не будет подтверждения ваших фактических затрат, а значит, есть риск попрощаться с расходами, заработать пени и штрафы.

Разумеется, у вас должны быть «традиционные» документы, фиксирующие ваши взаимоотношения с контрагентом и факты возникновения взаимных долгов: договоры, товарные накладные, акты сдачи-приемки выполненных работ/ оказанных услуг, счета-фактуры и т. п.

А сам зачет можно оформить двумя способами.

СПОСОБ 1. Одна из сторон заявляет о зачет е ст. 410 ГК РФ . Но перед тем, как провести односторонний зачет, рекомендуем вам подписать с контрагентом акт сверки взаимных расчетов. Этот документ необязателен, но он поможет подтвердить суммы задолженностей (особенно если часть долгов уже была ранее оплачена) и избежать лишних споров с контрагентом.

Обратите внимание, что одного подписанного акта сверки взаимных расчетов для проведения зачета недостаточн о Постановление ФАС УО от 18.03.2014 № Ф09-485/14 . Поскольку такой акт отражает только хозяйственные операции сторон за определенный период времени и является документом, подтверждающим состояние взаимных расчетов. Тогда как для совершения зачета в документе должно содержаться ясное и недвусмысленное указание на прекращение обязательств каждой из сторон.

После подписания акта сверки вы (или ваш контрагент) пишете второй стороне письмо (заявление, уведомление). Зачет состоится только в случае получения такого заявления соответствующей стороно й п. 4 Информационного письма Президиума ВАС от 29.12.2001 № 65 . Поэтому передайте заявление под личную подпись (получателю необходимо расписаться на вашем экземпляре документа) либо отправьте его заказным письмом с уведомлением о вручении.

Датой проведения одностороннего зачета и, соответственно, отражения его в учете будет являться:

СПОСОБ 2. Стороны подписывают двухсторонний докумен т ст. 421 ГК РФ :

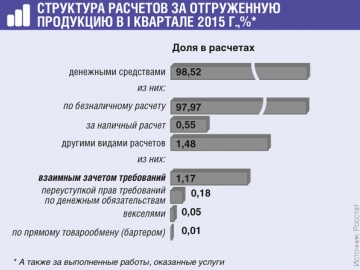

По сравнению с I кварталом 2014 г. с помощью зачета требований оплачено в 1,5 раза больше товаров

Это поможет избежать споров и недопониманий между контрагентами. А при зачете неоднородных обязательств или обязательств с ненаступившими сроками исполнения двухстороннее соглашение сторон обязательн о п. 4 Постановления Пленума ВАС от 14.03.2014 № 16 .

Датой проведения зачета будет являться день подписания соглашения (акта), если в документе не будет прямо указано иное.

Обратите внимание, что как в одностороннем заявлении, так и в соглашении о зачете важно максимально точно определить обязательства (задолженности) каждой из сторон и указать:

В документе нужно определить, какие обязательства погашаются зачетом, и указать остаток долга одной из сторон.

При отсутствии этих существенных условий зачет может быть признан несостоявшимс я Постановление ФАС СЗО от 26.08.2013 № А13-8660/2010 (Определением ВАС от 18.12.2013 № ВАС-17916/13 отказано в передаче дела в Президиум ВАС) .

Покажем, как можно оформить заявление о проведении зачета способом 1.

ООО «Строй-гарант»

127204, г. Москва,

Дмитровское ш., д. 157

тел. (495) 259-01-57

Генеральному директору ООО «ПрофАудит»

Майской В.П.

125315, г. Москва, Ленинградский пр., 68

Исх. № 36 от 28.05.2015

Заявление о зачете встречных требований

Общество с ограниченной ответственностью «Строй- гарант» в лице генерального директора Рукодельникова С.Л., действующего на основании Устава, в соответствии со ст. 410 Гражданского кодекса РФ заявляет о частичном зачете встречных однородных требований, срок исполнения которых наступил.

Сведения о встречных требованиях и задолженности ООО «Строй- гарант» и ООО «Проф Аудит» по состоянию на 28 мая 2015 г.:

Зачет производится на сумму 295 000 (двести девяносто пять тысяч) руб., в том числе НДС 45 000 (сорок пять тысяч) руб.

После проведения зачета взаимных однородных требований остаток задолженности ООО «Проф Аудит» перед ООО «Строй- гарант» по состоянию на 28 мая 2015 г. составляет 82 600 (восемьдесят две тысячи шестьсот) руб., в том числе НДС 12 600 (двенадцать тысяч шестьсот) руб. Задолженность ООО «Строй- гарант» перед ООО «Проф Аудит» погашена полностью.

Заявление о зачете получила 28 мая 2015 г.

Как отразить проведение взаимозачета в учете

А теперь настало время выяснить, какие налоговые последствия ждут компанию при проведении зачета взаимных требований.

НДС. Зачет не влияет на НДС. То есть в день зачета не нужно корректировать ни сумму НДС к уплате, начисленную на дату отгрузки товаров (выполнения работ, оказания услуг), ни размер вычето в подп. 1 п. 1 ст. 167, п. 2 ст. 171, п. 1 ст. 172 НК РФ .

Проблем с вычетом не должно возникнуть и в случае, когда вам был перечислен аванс в счет предстоящих поставок товаров (работ, услуг), с которого вы уплатили НДС в бюджет, но в дальнейшем товары (работы, услуги) вы не реализовали, а аванс зачли в счет встречного обязательств а п. 23 Постановления Пленума ВАС от 30.05.2014 № 33; Письмо Минфина от 11.09.2012 № 03-07-08/268 .

Налог на прибыль. При проведении зачета никаких последствий по налогу на прибыль у вас не будет. Выручку от реализации вашему контрагенту товаров (работ, услуг) и расходы на приобретение у него товаров (работ, услуг) вы отразите в налоговом учете еще до проведения взаимозачет а п. 3 ст. 271, п. 1 ст. 272 НК РФ . И факт погашения задолженности за реализованные товары (работы, услуги) не учитывается при отражении доходов и расходов.

УСНО. Для упрощенцев датой признания доходов является не только день поступления денег, но и день погашения задолженности иным способо м п. 1 ст. 346.17 НК РФ . Взаимозачет и есть тот самый иной способ. То есть на основании акта (соглашения, заявления) о зачете вам нужно отразить доход в сумме погашенной задолженности контрагента. Одновременно приобретенные вами товары (работы, услуги) будут считаться оплаченными (также на сумму погашенной задолженности), а значит, выполняется одно из условий признания расходов при «доходно-расходной» УСНО п. 2 ст. 346.17 НК РФ .

Бухучет. Доходы от реализации товаров (работ, услуг) и расходы по их покупке отражайте в учете как обычно. В итоге у вас, как у покупателя товаров (работ, услуг), возникнет кредиторская задолженность (сальдо по кредиту счета 60 «Расчеты с поставщиками и подрядчиками» или счета 76 «Расчеты с разными дебиторами и кредиторами») по их оплате. В то же время при реализации товаров (работ, услуг) у вас образуется дебиторская задолженность (сальдо по дебету счета 62 «Расчеты с покупателями и заказчиками»).

На дату проведения зачета сделайте проводку дебет счета 60 «Расчеты с поставщиками и подрядчиками» (счета 76 «Расчеты с разными дебиторами и кредиторами») – кредит счета 62 «Расчеты с покупателями и заказчиками» на сумму меньшей задолженности. Тем самым дебиторская и кредиторская задолженности будут полностью или частично погашены.

Обратите внимание еще на один немаловажный нюанс. Если вы решите провести зачет в одностороннем порядке, вам нужно учитывать, что впоследствии от своего решения вы отказаться не сможет е п. 9 Информационного письма Президиума ВАС от 29.12.2001 № 65 .

glavkniga.ru

Бухгалтерский учет в торговле 1998’1

В соответствии с действующим законодательством (статья 410 Гражданского кодекса РФ) зачет встречных однородных требований представляет собой способ прекращения обязательств, связанных с поставкой товаров, выполнением работ, оказанием услуг. При полной эквивалентности взаимных требований прекращаются обязанности как одной, так и другой стороны, участвующей во взаимозачете. Важно, чтобы были соблюдены условия, при которых взаимозачет возможен (см. ниже).

С точки зрения отражения операций по зачету встречных однородных требований в бухгалтерском учете предприятий, взаимозачет нередко рассматривается как способ осуществления расчетов между хозяйствующими субъектами, поскольку отражается в учете подобно расчетным операциям. Именно поэтому взаимозачет достаточно часто рассматривают как чисто бухгалтерскую операцию и в его осуществлении основное участие принимают бухгалтерские либо финансовые службы предприятий. Однако отметим, что зачет взаимных требований является достаточно сложной и комплексной операцией, и поэтому должен происходить с участием не только бухгалтерских и финансовых служб, но и юридических, снабженческо-сбытовых и иных подразделений предприятия. Их тесное взаимодействие и сотрудничество является непременным условием правильного и юридически грамотного оформления взаимозачета.

В соответствии со ст. 410 Гражданского кодекса Российской Федерации «обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил, либо срок которого не указан или определен моментом востребования. Для зачета достаточно заявления одной стороны».

Таким образом, можно выделить несколько условий, при которых становится возможным взаимозачет.

- Встречный характер требований, подлежащих зачету. Каждый из хозяйствующих субъектов является должником по какому-либо обязательству, следовательно, к нему обращено требование другого хозяйствующего субъекта, и кредитором по другому обязательству, требование по которому теперь уже исходит от него.

- Однородность встречных требований. Встречные требования должны быть однородными по своему характеру, иными словами, должны иметь один и тот же предмет, как правило, деньги (во всяком случае, путем зачета чаще всего погашаются именно денежные требования).

- Возникновение встречных однородных требований.

Путем взаимозачета могут быть погашены требования:

- срок которых наступил;

- срок которых не указан;

- срок которых определен моментом востребования.

В соответствии с действующим законодательством, если обязательство предусматривает или позволяет определить день его исполнения или период времени, в течение которого оно должно быть исполнено, обязательство подлежит исполнению в этот день или, соответственно, в любой момент в пределах такого периода (п. 1 ст. 314 ГК РФ). Таким образом, предприятие, имеющее задолженность перед другим предприятием, вправе предъявить к зачету свое встречное требование, срок предъявления которого определен, только после его наступления, но не ранее.

Как уже было отмечено, при полной эквивалентности встречных однородных требований они погашаются в полном объеме. В то же время, эти требования не всегда эквивалентны (равны друг другу). В таком случае, большее по размеру требование погашается лишь частично, в размере, эквивалентном требованию, по своему размеру меньшему. Следовательно, обязательство, по которому предъявлено большее требование, в оставшейся части сохраняется, в то время как обязательство, по которому предъявлено меньшее требование, прекращается в полном объеме.

Например: предприятие А имеет задолженность перед предприятием Б в размере 400 рублей, предприятие Б перед предприятием А — в размере 250 рублей. При зачете указанных встречных однородных требований обязательство предприятия А по уплате предприятию Б оставшихся 150 рублей сохраняется, обязательство предприятия Б по уплате 250 рублей прекращается полностью.

К зачету может быть предъявлено одновременно несколько требований, каждое из которых должно отвечать перечисленным выше условиям.

Закон (ст. 411 ГК РФ) называет обстоятельства, при которых взаимозачет невозможен. В частности, не допускается зачет требований:

- если по заявлению другой стороны к требованию подлежит применению срок исковой давности и этот срок истек;

- о возмещении вреда, причиненного жизни или здоровью;

- о взыскании алиментов;

- о пожизненном содержании;

- в иных случаях, предусмотренных законом или договором.

Как было указано выше, основанием для проведения взаимозачета является взаимная задолженность. Ситуация осложняется тем, что предприятие, как правило, имеет отношения и взаимную задолженность со многими контрагентами, в результате чего при выявлении взаимной задолженности могут возникнуть ошибки. Поэтому во избежании ошибок необходимо:

- вести четкий и конкретный аналитический учет задолженности по контрагентам предприятия;

- выявлять размер взаимной задолженности с участием каждого контрагента в отдельности.

В соответствии с законодательством, для зачета достаточно заявления одной стороны. Однако заявление является одним из способов оформления взаимозачета. Оптимальным вариантом взаимозачета является проведение его по соглашению сторон — путем оформления каждого взаимозачета одним из документов:

- актом сверки погашения взаимной задолженности;

- протоколом проведения взаимозачета;

- соглашением о погашении взаимных обязательств.

Вышеуказанные документы будут являться юридическим основанием для отражения погашения задолженности в бухгалтерском учете предприятий, осуществляющих зачет.

На основании выверенной взаимной задолженности предприятия составляют Протокол (Акт) о зачете взаимных требований, где указываются основание возникновения задолженности, сумма задолженности и сумма, на которую проводится взаимозачет. Данный документ подписывается полномочными представителями сторон.

В случае, если с предприятием невозможно по каким-либо причинам подписать подобный документ, то при наличии его согласия ему следует направить уведомительное письмо о зачете взаимных требований. В данном письме также указываются основания возникновения взаимной задолженности, сумма, подлежащая зачету, и сообщение о том, что с настоящего момента предприятие считает себя по отношению к данному контрагенту и контрагента по отношению к себе не связанным какими-либо правами и обязанностями на сумму, зачтенную данным письмом.

Необходимость составления данных документов обусловлена следующим:

- во-первых, это является основанием для записей в бухгалтерском учете на вашем предприятии;

- во-вторых, это одновременно является основанием для корректного отражения операций на всех предприятиях — участниках взаимозачета. Для того, чтобы у вашего партнера не было каких-либо осложнений с налоговыми органами, он должен также своевременно отразить результаты взаимозачета в своем бухгалтерском учете;

- в-третьих, это необходимо и для юридической службы предприятия, так как при проведении взаимозачета без согласия контрагента, последний имеет все основания по суду взыскать с вас сумму задолженности.

- Между предприятием А (покупателем) и предприятием Б (поставщиком) заключен договор поставки, по условиям которого предприятие А обязалось оплатить товар, поставленный предприятием Б. В бухгалтерском учете отражается дебиторская задолженность у предприятия Б и кредиторская задолженность у предприятия А.

- Между указанными предприятиями заключен договор подряда, согласно которому предприятие Б (заказчик) обязано оплатить предприятию А (подрядчику) выполненную последним работу. В бухгалтерском учете отражается дебиторская задолженность у предприятия А и кредиторская задолженность у предприятия Б.

- Стороны подписывают акт взаимозачета, в соответствии с которым:

Наиболее показательна следующая схема взаимозачета.

Все остальные схемы являются производными и могут быть сведены к вышеуказанной. Поэтому в дальнейшем данную схему мы рассматриваем в качестве базовой с целью анализа возникающих ситуаций при проведении операций взаимозачета.

ПРОВЕДЕНИЕ ЗАЧЕТА ВЗАИМНЫХ ТРЕБОВАНИЙ «АВАНСОМ»

На практике очень распространена операция проведения зачета встречных требований «авансом». Данную операцию еще называют «проведение зачета в счет будущих взаимозачетов». Суть подобной операции заключается в том, что предприятия проводят погашение встречных задолженностей на большую сумму, чем реально это может быть сделано.

Например, на предприятиях А и Б сложилась следующая ситуация по расчетам: А должно оплатить Б за поставленную продукцию 150 руб.; Б должно оплатить А за продукцию 400 руб. Предприятия оформляют погашение задолженности на сумму 400 руб.

В такой ситуации у предприятия А появляется «задолженность» перед предприятием Б на сумму 250 руб. Следовательно, у предприятия А появляется кредиторская задолженность, причем эта задолженность числится только по счетам бухгалтерского учета. Фактически реального обязательства по образовавшейся задолженности у предприятия А нет.

Взаимозачет на большую сумму, оформляется в целях уменьшения документооборота. Проводится зачет взаимных требований на ничем не обоснованные суммы, а затем под образовавшуюся кредиторскую задолженность производится постепенная поставка товаров и погашение этой задолженности.

Гражданское законодательство не допускает оформление погашения задолженностей указанным выше образом. Но в плане налогообложения подобные ошибки при проведении взаимозачета не приводят к нарушению налогового законодательства. И тем не менее, у предприятия могут возникнуть проблемы с налоговой инспекцией вследствие неправильного оформления взаимозачета. На практике возникали ситуации, когда налоговая инспекция квалифицировала данную кредиторскую задолженность как авансы, полученные под будущую поставку продукции. Следовательно, суммы кредиторской задолженности необходимо включать в облагаемый оборот по НДС, исчислять налог и уплачивать его в бюджет.

По нашему мнению, такое требование налоговой инспекции неправомерно и не основано на действующем законодательстве. Представляется правильным вывод о том, что НДС исчисляется со средств, реально поступивших на расчетный счет или в кассу предприятия.

НЕОТРАЖЕНИЕ РЕАЛИЗАЦИИ ТОВАРА, ПОЛУЧЕННОГО ПО ВЗАИМОЗАЧЕТУ

Товар отгружается транзитом в адрес контрагентов одним из участников взаимозачета. Предприятие, фактически ставшее собственником товара по взаимозачету, не приходует данный товар и, как следствие, не отражает реализацию этого товара. При поступлении денежных средств происходит закрытие дебиторской задолженности без отражения по счетам реализации.

Неотражение реализации приводит к занижению облагаемого оборота по налогу на пользователей автодорог и налога на содержание объектов жилсоцкультбыта. Кроме того, позиция налоговых органов в отношении операций взаимозачета заключается в том, что кроме всего прочего следует произвести наценку на товар. А это, соответственно, дополнительно налог на прибыль и НДС.

НЕОТРАЖЕНИЕ НАЦЕНКИ В КАЧЕСТВЕ ДОХОДА ОТ РЕАЛИЗАЦИИ ТОВАРА, ПОЛУЧЕННОГО ПО ВЗАИМОЗАЧЕТУ

Товар, полученный по взаиморасчетам без оприходования на склад предприятия, напрямую отправляется посреднической организации для дальнейшей реализации. Посредническая организация при осуществлении продажи производит дополнительную наценку на данный товар. Предприятие отражает выручку от реализации посредником товара только на сумму отгруженного товара — без учета наценки. Другими словами, предприятие не включает в выручку для целей налогообложения наценку на товар, считая эту наценку доходом посреднической организации.

Неотражение в составе выручки наценки от реализации товара влечет за собой занижение облагаемого оборота по НДС и занижение дохода при исчислении налога на прибыль. Данное нарушение приводит к занижению облагаемого оборота по налогу на пользователей автодорог и налога на содержание объектов жилсоцкультбыта.

НЕСВОЕВРЕМЕННОЕ ОТРАЖЕНИЕ РЕАЛИЗАЦИИ

Несвоевременное отражение реализации происходит по двум причинам:

Несвоевременное отражение реализации приводит к занижению налогооблагаемой базы по целому ряду налогов. Реализацию собственного товара по взаимозачету следует отражать не по акту взаимозачета, а по датам отгрузки товара транзитом в адрес контрагентов. Идеальным случаем является совмещение акта взаимозачета и отгрузка товара в одном отчетном периоде. Если несвоевременное отражение имеет место в пределах года, то это может привести к начислению пеней. Хуже обстоит дело, когда несвоевременное отражение реализации приводит к искажению финансовых показателей в целом за год. Типичен случай, когда акт взаимозачета подписан в декабре, а проведен в учете в январе — феврале месяце, а то и позже. Последствия таких действий очевидны: начисление дополнительных финансовых санкций.

НЕВЫДЕЛЕНИЕ НДС В ДОКУМЕНТАХ, ФИКСИРУЮЩИХ ФАКТ ПРОВЕДЕНИЯ ВЗАИМОЗАЧЕТА

При проведении взаимозачета НДС принимается к зачету только при наличии документально оформленного акта взаимозачета или другого аналогичного документа. При этом датой оплаты за приобретенные в порядке взаимозачета материальные ценности (работ, услуги) будет считаться дата подписания акта взаимозачета всеми сторонами, участвующими в данной операции.

Налог на добавленную стоимость следует выделять отдельной строкой во всех документах, фиксирующих факт проведения взаимозачета (в акте взаимозачета, счете-фактуре, платежном требовании поручении и т.д.). Достаточно часто это требование не соблюдается.

Они возникают в связи с тем обстоятельством, что поставить НДС к зачету при расчете налога на добавленную стоимость согласно действующему порядку будет невозможно, что приведет к ощутимым финансовым потерям.

НЕПОЛНОЕ И НЕСВОЕВРЕМЕННОЕ ОФОРМЛЕНИЕ ДОКУМЕНТОВ, СВИДЕТЕЛЬСТВУЮЩИХ О ПРОВЕДЕНИИ ВЗАИМОЗАЧЕТА МЕЖДУ ДВУМЯ КОНТРАГЕНТАМИ

Часто предприятиями при проведении взаимозачета не выполняются элементарные требования по оформлению документов. В настоящее время при проверках предприятий большое внимание уделяется взаимозачетам, где исполнение обязательств по погашению долга возлагается на третье лицо. Понятие взаимозачета трактуется как погашение встречных однородных обязательств двух контрагентов, у которых существуют определенные договорные отношения. Если один из контрагентов поручает погасить свой долг третьему лицу, то все полученные другим контрагентом денежные или материальные ценности от третьего лица трактуются как безвозмездно полученные средства. Основным аргументом в данном случае является тот факт, что у контрагента и третьего лица нет первоначально никаких договорных отношений, значит и нет встречных обязательств.

Хотя с данными выводами трудно согласиться, тем не менее, если предприятие до конца не оформляет документы, свидетельствующие о проведении взаимозачета, и отсутствуют документы, подтверждающие поступление материальных ценностей или денежных средств в порядке проведения взаимозачета, то оспорить действия контролирующих органов очень сложно. Поэтому для предприятия важно, чтобы были правильно и своевременно оформлены все письма, распоряжения, акты взаимозачетов; необходимо следить за формулировками в графе «назначение платежа» в платежных поручениях, в случае, когда денежные средства поступают от третьих лиц.

Вышеуказанные ошибки при проведении взаимозачета объясняются недостаточной экономико-правовой проработкой данных операций. Практически отсутствует какая-либо нормативная база, регулирующая порядок отражения в бухгалтерском учете данной операции. Поэтому нами предпринята попытка заполнить данный вакуум с учетом действующих нормативных актов по бухгалтерскому учету и налогообложению. В качестве базовой рассматривается приведенная выше схема и главное внимание уделяется операции по реализации товара транзитом. Связано это с тем обстоятельством, что многие предприятия не рассматривают реализацию транзитом в качестве «своей» реализации. У налоговых органов мнение иное.

МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ ПО ОТРАЖЕНИЮ В БУХГАЛТЕРСКОМ УЧЕТЕ ОПЕРАЦИЙ, СВЯЗАННЫХ С РЕАЛИЗАЦИЕЙ ТОВАРА ТРАНЗИТОМ (ПРИМЕНИТЕЛЬНО К ОПЕРАЦИЯМ ВЗАИМОЗАЧЕТА)

Как уже отмечалось, подобные операции имеют место при осуществлении взаимозачета. Как правило, один из участников взаимозачета отгружает в счет погашения собственной задолженности продукцию по распоряжениям другого участника взаимозачета в адрес его контрагента (не участника взаимозачета). В результате возникает реализация товара транзитом. Однако данное обстоятельство не учитывается и реализация товара транзитом не отражается, что может привести к применению серьезных

финансовых санкций. Отметим, что неотражение реализации товара транзитом — одна из распространенных ошибок при осуществлении взаимозачета. Связано это еще и с тем обстоятельством, что позиция предприятия сводится к следующему:

«Мы не являемся собственниками товара, поскольку мы его не производим и не покупаем. Реализация для нас возникнет лишь в отношении отгруженной собственной продукции, и по акту взаимозачета эту реализацию мы отражаем. Что же касается отгрузки собственной продукции другим участником взаимозачета в адрес наших контрагентов, то в данном случае это предприятие закрывает свой долг по взаимозачету. Денежные средства, поступившие на наш расчетный счет за эту продукцию, не являются нашей выручкой от реализации».

Однако анализ документов, фиксирующих факт взаимозачета, говорит об обратном. Именно предприятие становится собственником товара в результате проведения взаимозачета. Это следует как из акта взаимозачета, так и из распоряжений предприятия, в какие адреса следует отгружать продукцию. Кроме того, в отгрузочных документах отправителем значится именно это предприятие.

При проведении взаимозачета следует определять Ваше место в этой операции. Отметим, что наименее выгодна позиция собственника транзитного товара, так как это приводит к дополнительным финансовым потерям. В случае, когда Ваше предприятие по каким-то причинам не сумело избежать этого, можно воспользоваться рекомендациями, изложенными ниже.

Укрупненное описание ситуации

Предприятие 1 производит отгрузку готовой продукции. По взаимозачету предприятие 2 отправляет собственную продукцию контрагенту предприятия 1 (контрагент не участник взаимозачета). Предприятие 1 не приходует этот товар на склад, а направляет в адрес третьего лица (переадресует пункт доставки). Получатель товара производит либо оплату за товар в денежном выражении, либо оформляет закрытие кредиторской задолженности, существовавшей ранее между предприятием-получателем и предприятием 1 (отражено по счету 76).

В данном случае необходимо рассматривать две сделки и определять отдельно но каждой сделке финансовый результат от реализации:

Под транзитным товаром подразумевается товарная продукция другого предприятия, которая без оприходования на склад сразу отправляется покупателю. Рассматривая вопрос определения финансового результата от реализации, необходимо учитывать, что с 1996 года на предприятиях и организациях фактически параллельно действуют две самостоятельные системы учета — налоговый и бухгалтерский (финансовый).Финансовый результат от реализации необходимо рассматривать в двух направлениях: в плане финансового (бухгалтерского) учета и в плане налогообложения. Далее мы рассмотрим каждый учет в отдельности.

Общая методология бухгалтерского отражения

Как уже указывалось ранее, для определения финансовых результатов все предприятия обязаны определять выручку от реализации по моменту отгрузки продукции (выполнению работ, оказанию услуг). В методологическом плане бухгалтерского учета подобных операций общую схему бухгалтерского отражения можно представить в следующем виде:

ПРИМЕЧАНИЕ: пояснение к проводке Д-т 45 — К-т 60.

Если быть методологически корректными, то данная бухгалтерская проводка при определении выручки по мере отгрузки не требуется. Но мы рекомендуем пользоваться данной проводкой в целях соблюдения единой схемы отражения транзитного товарооборота и исключения возможности допущения ошибки при ведении учета данных операций. К тому же данная бухгалтерская проводка предусмотрена Инструкцией по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий.

Возможен вариант бухгалтерской проводки, при котором счет 45 не участвует: Д-т 46 — К-т 60. Данная проводка не противоречит смыслу операции, но Инструкцией по применению плана счетов данная бухгалтерская проводка не предусмотрена. Поэтому воспользоваться ей можно, но в методологическом плане это будет некоторым вольным допущением.

Общая методология отражения операций в налоговом учете

Для ведения налогового учета каждое предприятие самостоятельно определяет перечень используемых регистров и учетных документов. На основании аналоговых

данных предприятие определяет результат для целей налогообложения. В связи со сложностью рассматриваемого вопроса, мы предлагаем отразить налоговый учет по аналогии с бухгалтерским. Другими словами, в настоящих рекомендациях налоговый учет будем рассматривать на основании бухгалтерских записей, хотя это совсем необязательно использовать на практике.

Согласно п.13 раздела 2 Положения о составе затрат. для целей налогообложения выручка от реализации продукции (работ, услуг) определяется по мере ее оплаты или по мере отгрузки продукции (работ, услуг) и предъявления расчетных документов. В связи с тем, что существует два метода определения выручки от реализации продукции, предлагаем два варианта отражения налогового учета на основании бухгалтерских записей.

Общая схема учета при определении выручки по мере поступления денежных средств на расчетный счет или в кассу предприятия в счет оплаты за отгруженную продукцию

ПРИМЕЧАНИЕ: пояснения к проводке Д-т 45 — К-т 60.

Данной бухгалтерской проводкой происходит погашение дебиторской задолженности за отгруженную готовую продукцию и одновременно отражается новая дебиторская задолженность за товар. Таким образом, одной операцией происходит погашение одного долга и возникновение нового.

Причем, происходит погашение долга по цене реализации готовой продукции предприятия-изготовителя и отражение долга за товар по цене его приобретения.

Общая схема учета при определении выручки по мере отгрузки и предъявлению расчетных документов за готовую продукцию

Данная схема учета аналогична порядку, описанному в разделе 3 «Общая методология бухгалтерского отражения»:

Ситуационный анализ некоторых вариантов

Для применения в практической работе данных схем налогового учета проведем ситуационный анализ. Для этого используем следующие условные цифры:

Товар, полученный по взаимозачету, направляется транзитом в счет покрытия кредиторской задолженности.

Предприятие 1 — участник взаимозачета — производит отгрузку готовой продукции. В результате взаимозачета предприятие 2, также участник взаимозачета, отправляет собственную продукцию по адресам, указанным предприятием 1. Предприятие 1 не приходует этот товар на склад. Получателем является предприятие (не участник взаимозачета), по отношению к которому у предприятия 1 существует кредиторская задолженность (отражено по счету 76). Товар направляется в счет покрытия имеющейся задолженности.

Как уже указывалось ранее, в данном случае необходимо рассматривать две сделки и определять два финансовых результата по указанным сделкам: первый — при реализации предприятием 1 продукции собственного изготовления; второй — при реализации товара транзитом. Под транзитным товаром подразумевается продукция предприятия 2, которая без оприходования на склад сразу отправляется кредитору предприятия 1.

Сложность отражения данных операций заключается в том, что оплата за продукцию денежными средствами не происходит — в счет оплаты отгружается другая продукция с погашением кредиторской задолженности. При рассмотрении данных хозяйственных операций необходимо учитывать метод определения реализации в целях налогообложения: по поступлению денежных средств на расчетный счет либо в кассу предприятия; по отгрузке продукции и предъявлению документов на оплату.

Реализация определяется по поступлению денежных средств на расчетный счет либо в кассу предприятия. Отгрузка продукции транзитом производится на сумму, равную кредиторской задолженности

Предприятие-изготовитель предъявляет счет на отгруженную продукцию в размере 100 у.е. На эту сумму должник отправляет товар, по адресам, указанным предприятием-изготовителем.

Документы на отгруженный товар предъявляются должником предприятию-изготовителю, При получении расчетных документов за отгруженный товар предприятие-изготовитель отражает реализацию продукции собственного производства

- Датой реализации в данном случае является дата отгрузки должником продукции по адресам, указанным предприятием 1.

- В документах на отгрузку (счетах-фактурах) должен быть выделен отдельной строкой НДС. Это необходимо для того, чтобы в дальнейшем при отражении реализации транзитного товара поставить НДС к зачету.

- Д-т 60 — К-т 46/1 — 100 у.е.- отражена реализация продукции собственного изготовления;

- Д-т 46/1 — К-т 46 — 70 у.е.- списана себестоимость отгруженной продукции;

- Д-т 46/1 — К-т 80 — 13 у.е.- определен финансовый результат от реализации продукции.

Как уже было отмечено, продукция отправлена транзитом в адрес предприятия-кредитора. При этом при закрытии кредиторской задолженности по счетам бухгалтерского учета необходимо отразить транзитный товарооборот. По дате оформления документов, подтверждающих погашение кредиторской задолженности, в журнале операций необходимо отразить следующие бухгалтерские проводки.

По счетам бухгалтерского учета (счет 76) числилась кредиторская задолженность в размере 100 у.е., также согласно расчетным документам поставлено товаров на сумму 100 y.e.; счет на отгруженные товары выставлен на 100 y.e.; отражена реализация товара транзитом.

- Д-т 45 — К-т 80 — 83 у.е.- отражены отгрузка товара транзитом, и стоимость приобретения товаров;

- Д-т 76 — К-т 46/2 — 100 у.е.- отражена реализация товара транзитом;

- Д-т 46/2 — К-т 68 — 17 у.е.- НДС с реализации товара;

- Д-т 46/2 — К-т 45 — 83 у.е.- списана стоимость приобретения товаров согласно расчетным документам за реализованный товар;

В данной ситуации происходит реализация товаров по цене не выше цены приобретения. По данной сделке необходимо составить спецрасчет по НДС, СН и налогу на прибыль. При составлении спецрасчета необходимо руководствоваться п. 9 р. IV Инструкции ГНС РФ № 39 от 11 октября 1995 г. «О порядке исчисления и уплаты НДС» и п. 2.5 Инструкции ГНС РФ № 37 от 10 августа 1995 г. «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций».

Этот расчет необходимо представить в налоговый орган по месту нахождения предприятия и уплатить начисленные по спецрасчету налоги.

Просим обратить внимание!

По нашему мнению, спецрасчет при реализации товара по цене не выше цены приобретения должен составляться не всегда. В том случае, если цена реализации товара не отличается от сложившихся рыночных цен в данном регионе на аналогичную продукцию на момент совершения сделки, то спецрасчет составлять не требуется. Однако следует контролировать следующую ситуацию — в течение 30 дней, предшествующих моменту совершения анализируемой сделки, не должно быть фактов реализации (хотя бы одного) аналогичной продукции по более высокой цене. При наличии указанных фактов в расчет берется максимальная цена реализации.

Реализация определяется по поступлению денежных средств на расчетный счет либо в кассу предприятия. Отгрузка продукции транзитом производится на сумму меньше, чем кредиторская задолженность

В ситуации, когда происходит погашение кредиторской задолженности на сумму большую, чем предъявлено расчетных документов за товары, специальный расчет также не выполняется. Например, когда товаров отгружено на 100 у.е., а погашение кредиторской задолженности (счет 76) производится на 140 у.е. Фактически это означает, что предприятие реализовало товар по цене выше цены приобретения:

Метод определения реализации по отгрузке продукции и предъявлению документов на оплату. Отгрузка продукции транзитом производится на сумму, равную кредиторской задолженности

При отгрузке готовой продукции:

При предъявлении расчетных документов на оплату:

При получении документов, подтверждающих отгрузку товара в адрес третьего лица:

Реализация определяется по поступлению денежных средств на расчетный счет либо в кассу предприятия. Отгрузка продукции транзитом производится на сумму большую, чем кредиторская задолженность

Если кредиторская задолженность по счету 76 составляет 100 у.е., а счет на оплату товара выставлен на 120 у.е., то возможно следующее решение:

Метод определения реализации по отгрузке продукции и предъявлению документов на оплату. Отгрузка продукции транзитом производится на сумму меньшую, чем кредиторская задолженность

ПРИМЕЧАНИЕ: пояснение к проводке Д-т 76 — К-т 46. Как видно из приведенных примеров, в случае отгрузки товара транзитом в счет погашения кредиторской задолженности для отражения реализации применяется проводка Д-т 76 — К-т 46. Она отражает фактически две операции — отражается реализация и погашается кредиторская задолженность. Данная проводка применяется как при методе определении выручки от реализации по поступлению денежных средств на расчетный счет или кассу предприятия, так и по мере отгрузки. В связи с данным обстоятельством, возникает вопрос о МОМЕНТЕ РЕАЛИЗАЦИИ при методе определения выручки по поступлению денежных средств на расчетный счет или в кассу предприятия. По нашему мнению, если в случае определения выручки по отгрузке реализация возникает в момент отгрузки транзитного товара, то при методе определения выручки по поступлению денежных средств на расчетный счет или кассу предприятия момент реализации определяется датой подписания документов, свидетельствующих о закрытии кредиторской задолженности. Документально оформлено это может быть следующим образом:

МОМЕНТ РЕАЛИЗАЦИИ в этом случае — дата сообщения о закрытии задолженности. Однако, если точно известно, что товар поступил кредитору и отчетный период заканчивается, рекомендуем произвести отражение реализации во избежание конфликтных ситуаций с налоговыми органами.

Товар, полученный по взаимозачету, направляется транзитом покупателю. Далее на расчетный счет за отгруженный транзитом товар поступают денежные средства

Предприятие 1 — участник взаимозачета — производит отгрузку готовой продукции. В результате взаимозачета предприятие 2, также участник взаимозачета, отправляет собственную продукцию по адресам, указанным предприятием 1. Предприятие 1 не приходует этот товар на склад. Получателем является предприятие — не участник взаимозачета, которое рассчитывается денежными средствами за товар.

Реализация определяется по поступлению денежных средств на расчетный счет либо в кассу предприятия

При получении расчетных документов за отгруженную продукцию:

При отправке товара транзитом для дальнейшей реализации:

При поступлении оплаты:

Метод определения реализации по отгрузке продукции и предъявлению документов на оплату

При отправке товара транзитом для продажи и получении расчетных документов:

Если происходит реализация товарной продукции по цене не выше цены приобретения, то необходимо составлять спецрасчет по указанному выше порядку.

В предлагаемых нами методических рекомендациях для ведения учета по НДС по транзитному товару использовать счет 19 с применением субсчетов н) и о). Данный раздельный учет необходим для исключения вероятности допущения ошибок при расчете сумм НДС, подлежащих взносу в бюджет. Механизм применения данных субсчетов следующий: при оформлении документов, подтверждающих зачет взаимных требований между предприятиями, транзитный товар считается фактически оплаченным. На счете 19н отражается НДС по отгруженному транзитному товару. Отражение НДС производится на основании расчетных документов, выписанных на данный транзитный товар.

Списание уплаченных сумм НДС на уменьшение расчетов с бюджетом производится в момент реализации транзитного товара и отражения его реализации по счетам бухгалтерского учета. Данный вывод определен на основании п.19 Инструкции ГНС РФ от 11октября 1996 г. № 39 «О порядке исчисления и уплаты НДС».

В нашем случае списание НДС с оплаченного и реализованного товара происходит через счет 19о.

Еще раз обращаем Ваше внимание на то, что сумма НДС по транзитному товару, подлежащая возмещению из бюджета, определяется на основании расчетных документов. Во всех документах, подтверждающих проведение взаимозачета и отгрузку товара (актах сверки, протоколах, соглашениях, письмах, счетах-фактурах и т.д.), суммы НДС должны быть выделены отдельной строкой и определены в абсолютном цифровом выражении. Только при выполнении данного условия возможно ставить к уменьшению НДС по оплаченному транзитному товару.

В заключение отметим, что основное назначение данных рекомендаций заключается в том, чтобы Вы еще раз критически проанализировали действующий на Вашем предприятии порядок оформления и бухгалтерского отражения операции взаимозачета. В связи с тем, что данные операции сложны в организационном и учетном плане, их проведение требует детальной проработки с участием всех заинтересованных сторон.

Copyright © 1994-2016 ООО «К-Пресс»

www.k-press.ru