Возврат страховки по кредиту Ренессанс Жизнь

На днях взял кредит в Банке на покупку машины. Во время оформления не было задано вопроса о моем желании страхования жизни и здоровья, услуга была автоматически включена в стоимость кредита. Как мне объяснили «при досрочном погашении можно будет вернуть затраченную сумму». Сумма страховой премии составила 40000р на 2 года.

Позднее обнаружил в договоре СК «Ренессанс Жизнь» следующее:

«Прекращение действия договора страхования по инициативе Страхователя:

При этом досрочное прекращение Договора страхования производится на основании письменного заявления Страхователя с приложением оригинала договора страхования (полиса), документа удостоверяющего личность. Договор считается прекращенным с 00:00 часов дня, указанного в заявлении, или дня получения заявления Страховщиком, если дата прекращения договора не указана, либо указанная Страхователем дата прекращения договора является более ранней, чем дата получения заявления Страховщиком

В случае досрочного прекращения (расторжения) договора в отношении застрахованного в связи с досрочным погашением задолженности по кредитному договору, Страхователю выплачивается часть страховой премии в размере доли последнего уплаченного страхового взноса в отношении данного застрахованного, пропорционально неистекшей части оплаченного срока страхования данного застрахованного, за вычетом административных расходов страховщика, если иное не предусмотрено договором. Административные расходы страховщика составляют 90% (девяносто процентов) от оплаченной страховой премии.»

Хочу вернуть всю сумму страховой премии до погашения кредита. Как вернуть страховую премию? Пока не звонил в СК, но судя по всему СК может вернуть только 10%. Что делать?

Ответы юристов (5)

![]()

Клиенты с подобными вопросами обращаются очень часто.

Копирую текст досудебной претензии в банк (из своей практики):

в порядке досудебного урегулирования спора

23 сентября 2013

года мной, Максимом Валерьевичем, в ООО КБ «АйМаниБанк» был взят кредит на покупку автомобиля, что

подтверждается заявлением-анкетой о присоединении к Условиям предоставления

кредита под залог транспортного средства № АК 60/2013/01-52/48814, открытия и

обслуживания банковского (текущего) счета в ООО КБ «АйМаниБанк», заявлением на

перечисление денежных средств на автомобиль, за страховку и другие

дополнительные сервисы, графиком платежей.

Согласно

вышеназванным документам мне был предоставлен кредит на сумму 391468 руб. под 26 % годовых сроком до

24.09.2018 г. Выплата данного кредита должна производиться ежемесячными

платежами по графику платежей.

Считаю, что банком

при заключении кредитного договора были нарушены мои права, как потребителя,

путем включения в сумму кредита денежных средств, которые не должны быть

включены в сумму кредита.

В

соответствии с договором купли-продажи транспортного средства от 20.09.2013 г.,

заключенным между мной и агентом ООО «Финансово-страховая компания», стоимость

ТС составила 335 000 руб. Первую

часть стоимости ТС в размере 30 000

руб. я оплатил в кассу ООО «ЕВРО-Моторс», вторую часть стоимости ТС в

размере 305 000 руб. оплатил

денежными средствами, предоставленными мне банком в качестве заемных средств

для покупки ТС.

Таким

образом, сумма кредита должна была составить 305 000 руб. Однако при

заключении кредитного договора представителем банка мне было разъяснено, что

заключение договора страхования жизни и от несчастных случаев и болезней

является обязательным условием предоставления кредита, ввиду чего я был

вынужден подписать страховой сертификат № АЛ(АК 60/2013/01-52/48814)А1. Мне

также не было предоставлено право в выборе страховой компании для заключения

договора личного страхования.

Страховая

премия по договору страхования жизни и от несчастных случаев и болезней

составила 86 468 (восемьдесят шесть

тысяч четыреста шестьдесят восемь) руб. Данная сумма была включена в сумму

кредита.

В

ст. 9 ФЗ от 26.01.1996 № 15-ФЗ «О введении в действие части второй Гражданского

кодекса Российской Федерации» определено, что в случаях, когда одной из сторон

в обязательстве является гражданин, использующий, приобретающий, заказывающий либо

имеющий намерение приобрести или заказать товары (работы, услуги) для личных

бытовых нужд, такой гражданин пользуется правами стороны в обязательстве в

соответствии с Гражданским кодексом Российской Федерации, а также правами,

предоставленными потребителю Законом Российской Федерации «О защите прав

потребителей» и изданными в соответствии с ним иными правовыми актами.

При

этом общепризнано, что на отношения банка с заемщиком – физическим лицом,

распространяются положения Закона «О защите прав потребителей».

В

Постановлении ФАС

Западно-Сибирского округа от 21.12.2010 по делу N А46-10261/2010 говорится о

том, что выдача кредита — это действие, направленное на исполнение обязанности

банка в рамках кредитного договора. Порядок предоставления кредита

регламентирован Положением ЦБ РФ от

31.08.1998 N 54-П «О порядке предоставления (размещения) кредитными

организациями денежных средств и их возврата (погашения)». Вместе с тем из

п. 2 ст. 5 Закона о банках

следует, что размещение привлеченных банком денежных средств в виде кредитов

осуществляется банковскими организациями от своего имени и за свой счет.

Из

вышеизложенного следует, что дополнительные затраты заемщика на получение

денежных средств при выдаче кредита нормами гражданского законодательства не

предусмотрены.

Согласно

ст. 16 Закона «О защите прав потребителей» ущемляющими признаются те условия

договора, которые ущемляют права потребителя по сравнению с правилами,

установленными законами или иными правовыми актами Российской Федерации в

области защиты прав потребителей.

Согласно п. 2

ст. 16 Закона «О защите прав потребителей» запрещается

обусловливать приобретение одних товаров (работ, услуг) обязательным

приобретением иных товаров (работ, услуг).

В соответствии с

п. 2 ст. 927 Гражданского кодекса Российской Федерации в случаях, когда законом

на указанных в нем лиц возлагается обязанность страховать в качестве

страхователей жизнь, здоровье или имущество других лиц либо свою гражданскую

ответственность перед другими лицами за свой счет или за счет заинтересованных

лиц (обязательное страхование), страхование осуществляется путем заключения

договоров в соответствии с правилами настоящей главы. Для страховщиков

заключение договоров страхования на предложенных страхователем условиях не

является обязательным.

В порядке п. 1

ст. 935 Гражданского кодекса Российской Федерации законом на указанных в нем

лиц может быть возложена обязанность страховать жизнь, здоровье или имущество

других определенных в законе лиц на случай причинения вреда их жизни, здоровью

или имуществу; риск своей гражданской ответственности, которая может наступить

вследствие причинения вреда жизни, здоровью или имуществу других лиц или

нарушения договоров с другими лицами.

Таким образом,

вышеуказанные мной нормы закона подтверждают тот факт, что включение в расчет

полной стоимости кредита суммы страховой премии по страхованию транспортного

средства по страховому сертификату о страховании жизни и от несчастных случаев

и болезней нарушают мои права, как потребителя, ввиду чего я имею право

требовать перерасчета графика платежей.

Банк не

указал на наличие закона, согласно которому получение кредита на приобретение

автотранспортного средства возможно лишь при условии обязательного заключения

вышеуказанного договора страхования.

В силу п. 2 ст. 935 ГК РФ обязанность

страховать свою жизнь и здоровье не может быть возложена на гражданина по

закону.

Банк

не предоставил перечень каких-либо преимуществ личного страхования, которые

могли бы послужить мотивом для согласия на оплату личного страхования.

Страховая премия включена в сумму кредита, что лишает заемщика-потребителя

возможности наглядно воспринять то, насколько обременительным является

указанное условие. Таким образом, сумма предоставленного кредита, на которые

начисляются годовые проценты, значительно увеличились за счет использования

указанного механизма сокрытия реальной переплаты по кредитному договору в

случае заключения договора страхования жизни и здоровья.

Обязывая

заемщика-потребителя заключить договор страхования жизни и здоровья в указанной

банком страховой компании, устанавливая размер страховой суммы, срок действия

договора страхования, банк обусловил заключение кредитного договора

обязательным заключением договора страхования. Таким образом, включая в

кредитный договор условие об обязательном страховании жизни и здоровья, банк

существенно нарушил мое право на свободный выбор услуги, в том числе на выбор

страховой организации, установление срока действия договора и размера страховой

суммы, а также возложил на меня бремя несения дополнительных расходов по

страхованию.

Нарушение вышеуказанных требований закона при

заключении кредитного договора, в соответствии со ст. 168 ГК РФ, является

основанием признания его условий в части обязанности заёмщика по страхованию

жизни и здоровья ничтожными и в силу этого не порождающим каких-либо

последствий.

Таким

образом, данное условие кредитного договора прямо противоречит закону и, в

частности, ст. 16 Закона РФ «О защите прав потребителей». Поэтому условие

кредитного договора в части платы за страхование является ничтожным.

Согласно

Постановлению Конституционного Суда РФ от 23 февраля 1999 года №4-П, договоры

присоединения (кредитный договор) имеют публичный характер, условия которых в

соответствии с п. 1 статьи 428 ГК РФ определяются Банком в стандартных формах.

В результате граждане-заемщики, как сторона в договоре лишены возможности

влиять на его содержание, что является ограничением свободы договора и как

таковое требует соблюдения принципа соразмерности, в силу которой гражданин как

экономически слабая сторона в этих правоотношениях нуждается в особой защите

своих прав, что влечет необходимость в соответствующем правовом ограничении

свободы договора и для другой стороны, т.е. для банков. При этом возможность

отказаться от заключения договора, внешне свидетельствующая о признании свободы

договора, не может считаться достаточной для ее реального обеспечения

гражданам, тем более когда не гарантировано должным образом право граждан на

защиту от экономической деятельности банков, направленной на монополизацию и

недобросовестную конкуренцию, не предусмотрены механизмы рыночного контроля за

кредитными организациями, включая предоставление потребителям информации об

экономическом положении банка, и гражданин вынужден соглашаться на фактически

диктуемые ему условия.

Кроме

того, ст. 12 Закона РФ «О защите прав потребителей» указывает на презумпцию

отсутствия у потребителя специальных познаний.

Таким образом, Вы навязали мне

услугу, напрямую не связанную с получением кредита, поскольку получение кредита

могло быть оформлено и без страхования.

На основании вышеизложенного, руководствуясь

Законом «О защите прав потребителей»,

П Р Е Д Л А Г А Ю:

1.) Рассмотреть

данную претензию по существу и ответить на нее в письменном виде в течение 10

(десяти) дней с момента получения;

2.) Произвести

перерасчет стоимости кредита с исключением из нее страховой премии в размере 86 468(восемьдесят шесть тысяч четыреста шестьдесят

восемь) руб.

В случае отказа

от выполнения данных требований оставляю за собой право обращения за

восстановлением моих нарушенных прав в компетентные органы и в суд, с

отнесением на Вас всех понесенных мной судебных расходов, а также взысканием

морального вреда, который был причинен мне по вине ООО КБ «АйМаниБанк».

Надеюсь на понимание необходимости досудебного решения сложившейся конфликтной ситуации, и в

случае удовлетворения вышеуказанных требований, со своей стороны гарантирую

отказ от направления в государственные контролирующие органы соответствующих

жалоб на действия Вашей организации.

__________________ Максим Валерьевич

Банк скорей всего Вам откажет в удовлетворении подобной просьбы.

Но Закон «О защите прав потребителей» обязывает потребителей обращаться к организациям в досудебном порядке.

Есть вопрос к юристу?

![]()

Согласно п. 9 Постановления Пленума ВАС РФ от 14.03.2014 N 16 «О свободе договора и ее пределах» в тех случаях, когда будет установлено, что при заключении договора, проект которого был предложен одной из сторон и содержал в себе условия, являющиеся явно обременительными для ее контрагента и существенным образом нарушающие баланс интересов сторон (несправедливые договорные условия), а контрагент был поставлен в положение, затрудняющее согласование иного содержания отдельных условий договора (то есть оказался слабой стороной договора), суд вправе применить к такому договору положения пункта 2 статьи 428 ГК РФ о договорах присоединения, изменив или расторгнув соответствующий договор по требованию такого контрагента.

Таким образом, поскольку при заключении кредитного договора Вы были поставлены в положение, затрудняющее согласование иного содержания отдельных условий договора, и Вас понудили к заключению договора страхования, Вы вправе (в случае отказа в претензии, образец которой выложила коллега Нина Мысник) предъявить иск о расторжении договора страхования.

юрист, член Совета экспертов «Правовед.RU»

Статья 958. Досрочное прекращение договора страхования

1. Договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай. К таким обстоятельствам, в частности, относятся: гибель застрахованного имущества по причинам иным, чем наступление страхового случая; прекращение в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с этой деятельностью. 2. Страхователь (выгодоприобретатель) вправе отказаться от договора страхования в любое время, если к моменту отказа возможность наступления страхового случая не отпала по обстоятельствам, указанным в пункте 1 настоящей статьи. 3. При досрочном прекращении договора страхования по обстоятельствам, указанным в пункте 1 настоящей статьи, страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование.При досрочном отказе страхователя (выгодоприобретателя) от договора страхования уплаченная страховщику страховая премия не подлежит возврату, если договором не предусмотрено иное.

К сожалению, в Вашем случае рассчитывать на сумму большую, чем 10 % не получится.

P.S. Моя другая позиция в связи с уточнением клиента в личной переписке.

Решение Президиума ФАС России от 05.09.2012 N 8-26/4

В соответствии с пунктом 1 статьи 934 Гражданского кодекса Российской Федерации по договору личного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая).

Соответственно договор страхования, по условиям которого одна сторона (страховая организация) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (кредитной организацией), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью застрахованного лица (заемщика данной кредитной организации), является договором личного страхования.

По договоренности стороны могут назвать такой договор страхования договором страхования жизни и здоровья заемщиков, договором коллективного страхования заемщиков, договором группового страхования заемщиков или иным образом. В настоящем решении такой договор будет именоваться договором коллективного страхования заемщиков.

Согласно пункту 2 статьи 934 Гражданского кодекса Российской Федерации договор личного страхования в пользу лица, не являющегося застрахованным лицом, в том числе в пользу не являющегося застрахованным лицом страхователя, может быть заключен лишь с письменного согласия застрахованного лица. При отсутствии такого согласия договор может быть признан недействительным по иску застрахованного лица, а в случае смерти этого лица по иску его наследников.

Соответственно договор коллективного страхования заемщиков в пользу кредитной организации (страхователя, не являющегося застрахованным лицом) может быть заключен лишь с письменного согласия застрахованного лица (заемщика).

В то же время в связи с тем, что страхователем по договору коллективного страхования заемщиков является именно кредитная организация, то право выбора страховой организации для заключения такого договора принадлежит именно кредитной организации, а не заемщику.

Обязанность кредитной организации заключать договоры коллективного страхования заемщиков с несколькими страховыми организациями отсутствует. Следовательно, кредитная организация имеет право предлагать заемщику быть застрахованным только в одной страховой организации.

При этом, исходя из положений пункта 2 статьи 934 Гражданского кодекса Российской Федерации,кредитная организация не имеет права требовать от заемщика в обязательном порядке выразить согласие быть застрахованным по заключенному ею договору коллективного страхования заемщиков, а заемщик должен иметь возможность отказаться быть застрахованным по такому договору.

Предоставление кредита при условии обязательного оказания страхования ущемляет права потребителя (заемщика) и не соответствует требованиям Закона Российской Федерации от 07.02.1992 N 2300-1 «О защите прав потребителей».

Соответственно обращения с жалобами на навязывание подключения к программе коллективного страхования заемщиков при выдаче кредита подлежат направлению на рассмотрение в Роспотребнадзор.

При оценке условий договора коллективного страхования заемщиков в письменной форме необходимо учитывать, что гражданское законодательство исходит из презумпции разумности и добросовестности действий субъектов гражданских прав.

В связи с этим при отсутствии в тексте договора коллективного страхования заемщиков прямого волеизъявления сторон (кредитной и страховой организации) на навязывание или иную форму понуждения заемщиков к выражению согласия быть застрахованными по такому договору, договор коллективного страхования не может быть признан соглашением, которое приводит к навязыванию заемщикам подключения к программе коллективного страхования.

Т.о., Вам необходимо обратиться с жалобой в Роспотребнадзор.

m.pravoved.ru

Заявление в ренессанс страхование

Недавно я решил приобрести стиральную машинку в кредит, где купил смысла нет говорить, сейчас с этим проблем нет, а вот кто выступил банком это Ренессанс Кредит (никак не реклама). Одобрили, но только со страхованием жизни. Девушка раздающая кредиты, клялась, что только со страховкой, иначе «программа не пропустит», ага.

Решил все-таки взять и попробовать на основании этого:

« Указание Банка России от 20.11.2015 N 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» (зарегистрировано в Минюсте России 12.02.2016 N 41072) обязывает страховщика предусмотреть условие о возврате страхователю уплаченной страховой премии в случае отказа страхователя от договора добровольного страхования в течение пяти рабочих дней со дня его заключения независимо от момента уплаты страховой премии, при отсутствии в данном периоде событий, имеющих признаки страхового случая.»

отказаться от страховки.

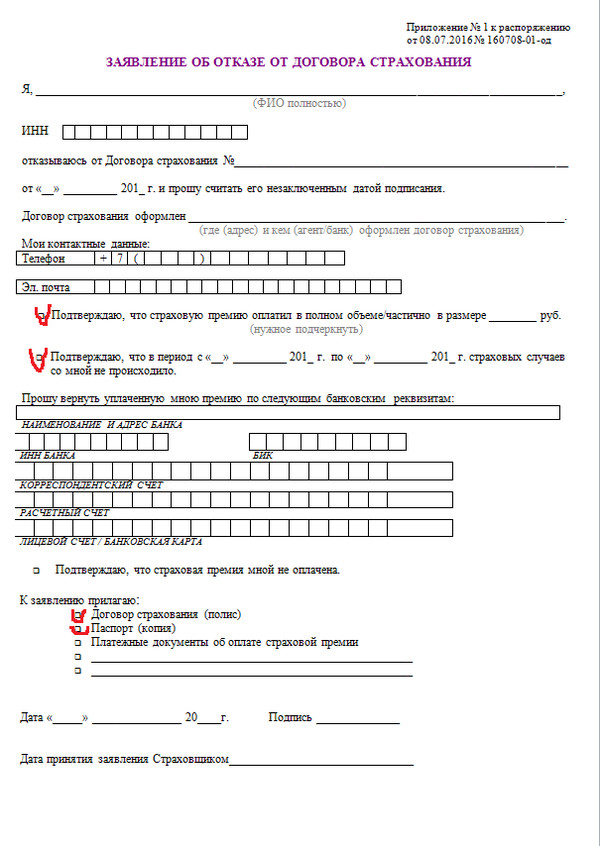

Пишем от руки, ФИО, ИНН, в поле «где оформили» я написал магазин (где купил машинку) и адрес, заполняем все реквизиты, куда вы хотите, чтобы поступили ваши денежные средства, я указал свой кредитный счет, пусть сразу в гашение деньги идут.

Галочки ставим как на скрине, число пишем следующим днем, от момента заключения договора, подпись, больше ничего писать не надо. Заявление, копию договора страхования, копию паспорта вкладываем в конверт и отправляем заказным письмом. Адрес я узнал при обращении по емайл. Добрый день,

ООО «СК «Ренессанс Жизнь» благодарит Вас за обращение и сообщает о том, что в случае, если Вы хотели бы отказаться от договора страхования Вам необходимо направить в адрес Страховщика в срок до 05.12.2016 заказным письмом: 115114, г. Москва, Дербеневская наб., д. 7 , стр. 22:

— заявление об отказе от договора страхования,

— копию Договора страхования

— копию 2-х страниц паспорта.

В случае возникновения вопросов Вы можете связаться с нами по тел. 8 495 981 2 981.

Договор был оформлен 27.11.2016 и уже в понедельник 28.11.2016 я написал заявление и отправил по вышеуказанному адресу. Отправляем скорее, я думаю чем быстрее тем лучше, тем более везде пишут про 5 дней.

После получения ими письма (отследил через сайт почты) я написал на client@renlife.com, ответили, что срок рассмотрения 10 рабочих дней.

Через 10 дней деньги уже были у меня на счету, в полном объеме.

Итоги по срокам: оформил договор 27 ноября, на следующий день 28 ноября уже отправил заказное письмо, забрали они его 7 декабря, деньги поступили на счет 16 декабря.

Если есть вопросы, спрашивайте. За ошибки и тавтологию не пинайте. Баянометр ругался на страховщицу 🙂

pikabu.ru

Возвращение страховки по кредиту в СК Ренессанс Жизнь

Возврат страховки в ООО Ренессанс Жизнь по кредиту Ренессанс Кредит Банка (РКБ) нередко требуется клиентам этой финансовой организации. Как правильно действовать в данной ситуации, и какие документы при этом необходимы, знают лишь немногие из обращающихся в сотрудничающую с банком страховую компанию (СК) заемщиков.

Зачем необходим полис?

Страхование займов практикуется в любой финансовой структуре, занимающейся кредитованием населения. При наступлении страхового случая, обозначенного в договоре, СК возмещает убытки кредитору.

Оплата полиса полностью возлагается на заемщика. Однако, по законодательству, ни одно коммерческое учреждение не имеет права обязать клиента покупать полис при оформлении кредита. Но на практике большинство банков отказывают гражданину в получении заемных средств или устанавливают повышенную процентную ставку, если тот не желает оплачивать страховку.

С июня 2016 года, законодательными актами предусмотрена возможность клиенту вернуть страховку в полном объеме.

Объявление о сотрудничестве на официальном сайте rencredit.ru.

Так как РКБ сотрудничает с ООО СК Ренессанс Жизнь, все вопросы, связанные со страхованием по кредитам и возвратом стоимости полиса, решаются именно с помощью этой организации.

Схема действий заемщика при возврате средств

Сайт страховой компании renlife.com.

Для начала заемщику необходимо тщательно ознакомиться со всеми пунктами договора страхования, где должны быть указаны правила его расторжения, если он собирается отказаться от страховки.

В первую очередь следует обратить внимание, заключался ли документ с клиентом лично или в форме присоединения к коллективному договору. В последнем случае вернуть страховку по кредиту у гражданина не представляется возможным. Если договор страхования был оформлен только на заемщика, он будет иметь все шансы получить обратно деньги за полис при условии совершения определенных действий.

Оформление заявления

Подача заявления – один из главных моментов для заемщика, чтобы вернуть страховку по кредиту в Ренессанс Кредит Банке. Сделать это необходимо в течение 5 дней после даты подписания договора. Этот срок на рынке страхования называется «периодом охлаждения» и, по инициативе СК, он может быть увеличен, что обязательно указывается в договоре.

Оформить заявление можно на специальном фирменном бланке, который выдается в любом отделении СК, или написать его собственноручно согласно установленному в учреждении образцу. Скачать такой бланк на официальном сайте компании нет возможности.

Прежде чем посещать офис СК, чтобы отказаться от услуги страхования, клиенту следует проконсультироваться со специалистом организации и уточнить, какие документы следует предоставить вместе с заявлением. Список может быть разным.

Заявление можно не только подать в любом отделении СК Ренессанс Жизнь, но и отправить почтой заказным письмом с обязательным уведомлением о доставке. В таком случае заемщику необходимо вложить копии документов с их перечнем и сохранить квитанции почтового отделения, в которых будет указана дата отправления.

Возврат страховки

По законодательству Российской Федерации, возврат страховки должен осуществляться СК не позднее 10 дней после получения заявления от клиента.

Нюанс! Если данный период не будет соблюден, заемщик имеет право обратиться в судебные инстанции для дальнейших разбирательств и, кроме денег за полис, потребовать от СК возмещения морального вреда и возвращения всех расходов на подготовку искового обращения.

В большинстве случаев до судебных разбирательств дело не доходит, СК Ренессанс Жизнь возвращает страховку клиенту в положенные сроки. Если же такое происходит, исковое заявление заемщика, как правило, рассматривается в его пользу.

Досрочное погашение займа

Есть достаточно много заемщиков, которые стараются погасить всю задолженность по кредиту досрочно, так как в таком случае переплата за пользование заемными средствами будет минимальной. Можно ли при этом вернуть деньги за страховку за тот период, который не был использован до окончания действия договора кредитования с Ренессанс Кредит Банком?

В подобных ситуациях необходимо руководствоваться договором с СК. В нем прописывается, что страховая сумма при исполнении заемщиком обязательств по кредиту возмещению не подлежит.

Если же пунктами договора страхования клиенту предоставляется такая возможность, то действовать он должен будет таким же образом, как и при отказе от страховки в пятидневный срок. Только в этом случае заемщику обязательно необходимо будет предъявить специалисту СК документы о полном погашении задолженности по кредиту.

zaim-bistro.ru

Обсуждения

Бланки и образцы документов.

2 сообщения

● Заявление о прямом возмещении ущерба, причиненного транспортному средству (для наших клиентов).

Заполняется для каждого обращения по страховому случаю.

Заявление — [ zayavlenie-OSAGO-renins ]

Образец — [ sample-OSAGO-renins ]

● Акт приема-передачи документов по заявлению о прямом возмещении ущерба.

Заполняется вместе с заявлением о прямом возмещении ущерба.

Акт приема-передачи документов — [ act-OSAGO-renins ]

● Заявление о возмещении ущерба, причиненного транспортному средству (для клиентов других компаний).

Заполняется для каждого обращения по страховому случаю.

Заявление о возмещении расходов — [ zayavlenie-OSAGO-other ]

Образец — [ sample-OSAGO-other ]

● Заявление о возмещении ущерба, причиненного иному имуществу.

Заполняется для каждого обращения по страховому случаю.

Заявление о возмещении расходов — [ zayavlenie-OSAGO-items ]

Образец — [ sample-OSAGO-items ]

● Заявление о возмещении ущерба, причиненного здоровью.

Заполняется для каждого обращения по страховому случаю.

Заявление о возмещении ущерба, причиненного здоровью — [ zayavlenie-OSAGO-health ]

● Образец доверенности на право представления интересов юридического лица (собственника транспортного средства) в страховой компании.

Предоставляется, если страховой случай заявляет сотрудник компании, которой принадлежит транспортное средство.

Образец доверенности — [ doverennost-jl.doc ]

● Образец распорядительного письма на выплату по реквизитам.

Предоставляется, если юридическое лицо (собственник транспортного средства) выбирает по страховому случаю способ возмещения деньгами

Образец распорядительного письма — [ pismo-o-vyplate.doc ]

● Образец распорядительного письма на выдачу направления на ремонт.

Предоставляется, если юридическое лицо (собственник транспортного средства) выбирает по страховому случаю способ возмещения ремонтом

m.vk.com