«Забыть и жить дальше»: что делать юрлицам при ликвидации банка

145 банков остались без лицензии с момента вступления в должность руководителя Центробанка Эльвиры Набиуллиной. Если схема действия физлиц в подобной ситуации проработана достаточно четко, то вопрос о том, что делать юридическому лицу, деньги которого «зависли» в банке с отозванной лицензией, фактически остается открытым. В попытке внести ясность Право.Ru обратилось к экспертам.

В среду, 12 августа, Центробанк оставил без лицензии Пробизнесбанк, самый крупный банк группы «Лайф». Уже известно, что в целях сохранения фонда страхования вкладов, власти могут впервые применить для помощи вкладчикам новый механизм – передачу вкладов другой кредитной организации. Такую возможность предполагают прошлогодние поправки в закон «О несостоятельности (банкротстве)», принятые после того, как зачистка банковского рынка привела к резкому сокращению средств в фонде страхования вкладов.

В первую очередь переданы будут живые активы и застрахованные вклады физлиц, цитирует РБК аналитика Fitch Александра Данилова. И только если после этого еще остаются нормальные активы, речь может идти о передаче вкладов сверх страховой суммы «или даже средств юрлиц».

Если в случае с физлицами схема действий относительно понятна, то о способах вернуть средства юрлицу информации немного. Причина проста – на деле вероятность возвращения средств для юрлица стремится к нулю.

Без шансов?

Крупные клиенты банка могут полностью избежать проблем – наиболее вероятным сценарием будет узнать о проблемах банка от сотрудников. «Сначала появляются проблемы, о которых руководство, конечно же, знает, потом приходит ЦБ – то есть всегда время есть. В случае с крупными компаниями вывести деньги с расчетного счета или закрыть депозит можно достаточно быстро и безболезненно: есть возможность перекинуть деньги на другой счет или же заплатить со счета зарплату или налоги. Подобные действия никак не оспорить. Поэтому крупные компании обычно редко страдают. Как правило, на счете остаются копейки, и крупные клиенты не особо грустят по этому поводу», – описывает ситуацию Александр Боломатов, партнер компании «ЮСТ».

Однако для обычных клиентов и клиентов с небольшими остатками на счетах ситуация выглядит иначе – в данном случае, к сожалению, закон предусматривает лишь простое включение в реестр кредиторов банка с перспективой вернуть в лучшем случае совсем небольшой процент от суммы переданных банку денежных средств, констатирует Боломатов.

По его словам, при существующей на сегодняшний день ситуации, когда государство ничего не гарантирует и, соответственно, не возмещает юрлицам, с деньгами, оказавшимися на счете потерявшего лицензию банка, можно проститься. «Специально закон ничего не предусматривает, а практика показывает, что тебе ничего не дадут. Страхование же предусмотрено только для физлиц при некоммерческой деятельности», – напоминает юрист.

Для большинства мелких вкладчиков сообщение о прекращении деятельности банка звучит как гром среди ясного неба. «С ними никто не связывается по этому поводу, ничего не рассказывает, не объясняет», – поясняет Боломатов.

С физической точки зрения у них появляется право требования – договор с банком, который не исполняется. При банкротстве начинается конкурсное производство, соответственно необходимо заявить в суд о включении требований в реестр кредиторов. Администрация банка, как правило, дает выписку о сумме на счете. Суд включает их в реестр, выносит определение, происходит формирование реестра. Однако затем в дело вмешивается Агентство по страхованию вкладов с преимущественным удовлетворением претензий, рассказывает юрист: «В итоге все деньги, которые есть, они, как правило, забирают себе».

Если у крупной компании при банкротстве есть шанс хоть что-то получить, то в банке он фактически равен нулю, отмечает эксперт. «С мелкими вкладами – стоит забыть и жить дальше», – делает вывод Боломатов.

Есть план

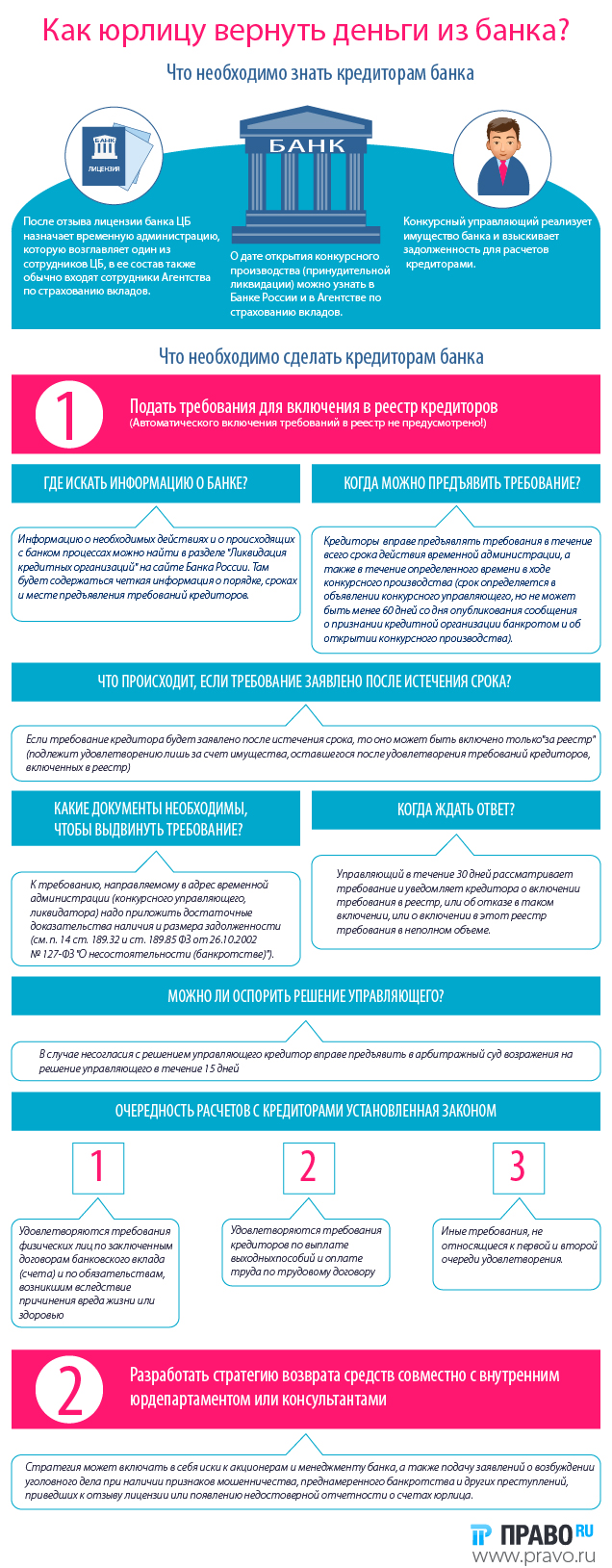

Тем не менее формальная схема действий по возврату средств существует. «После отзыва лицензии ЦБ РФ назначает временную администрацию, которую возглавляет один из сотрудников ЦБ, и в ее состав также обычно входят сотрудники Агентства по страхованию вкладов», – рассказывает Олег Хохлов, партнер банковской и финансовой практики Goltsblat BLP.

«Первые шаги юрлица – подача документов для включения в реестр требований кредиторов, а также разработка стратегии возврата средств совместно с внутренним юрдепартаментом или консультантами, которая может включать в себя иски к акционерам и менеджменту банка, а также подача заявлений о возбуждении уголовного дела при наличии признаков мошенничества, преднамеренного банкротства и других преступлений, приведших к отзыву лицензии или появлению недостоверной отчетности о счетах юрлица», – объясняет Хохлов.

Ликвидация: что происходит?

Если надежда на возврат средств все же не угасла, имеет смысл разобраться, что именно происходит после лишения банка лицензии: это поможет понять необходимость и вероятную эффективность предпринимаемых действий.

«В том случае, если у кредитной организации отозвана лицензия на осуществление банковских операций, то наступают правовые последствия, предусмотренные ст. 20 Федерального закона от 02.12.1990 № 395-1 «О банках и банковской деятельности». Так, в частности, запрещается совершение сделок с имуществом кредитной организации, в том числе исполнение кредитной организацией обязательств, за исключением сделок, связанных с текущими обязательствами кредитной организации. Возврат средств, «зависших» на банковских счетах организации, к текущим обязательствам не относится», – объясняет Владислав Кораблин, юрист банковской и финансовой практики «Пепеляев Групп». — В то же время кредитная организация осуществляет возврат клиентам их ценных бумаг и иного имущества, принятых или приобретенных за их счет по договорам хранения, доверительного управления, депозитарным договорам и договорам о брокерском обслуживании».

Как пояснил Кораблин, после отзыва лицензии в отношении банка может принято решение:

1) о его принудительной ликвидации по решению Банка России (ст. 23.1 ФЗ от 02.12.1990 № 395-1 «О банках и банковской деятельности», при том согласно ст. 23.3 закона со дня вступления в законную силу решения арбитражного суда о ликвидации кредитной организации наступают последствия, предусмотренные параграфом 4.1 главы IX ФЗ «О несостоятельности (банкротстве)» для случаев признания кредитной организации несостоятельной (банкротом) либо

2) об обращении с требованием о признании кредитной организации несостоятельной (в данном случае также будут применяться положения нового параграфа 4.1 главы IX ФЗ от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»).

Информацию о необходимых действиях и о происходящих с банком процессах можно найти в разделе «Ликвидация кредитных организаций» на сайте Банка России. Там будет содержаться четкая информация о порядке, сроках и месте предъявления требований кредиторов.

В соответствии с п. 12 ст. 189.32, п. 1, 2 ст. 189.85 Закона о банкротстве кредиторы вправе предъявлять свои требования в течение всего срока действия временной администрации, а также в течение определенного времени в ходе конкурсного производства (такой срок определяется в объявлении конкурсного управляющего, но не может быть менее 60 дней со дня опубликования сообщения о признании кредитной организации банкротом и об открытии конкурсного производства). Как правило, именно такой срок (60 дней) и закрепляется в объявлении конкурсного управляющего или ликвидатора, поясняет Кораблин.

При этом если требование кредитора будет заявлено после истечения срока, то оно может быть включено только «за реестр» (то есть подлежит удовлетворению лишь за счет имущества, оставшегося после удовлетворения требований кредиторов, включенных в реестр).

К требованию, направляемому в адрес временной администрации (конкурсного управляющего, ликвидатора) надо приложить достаточные доказательства наличия и размера задолженности (например, документы, указанные в п. 14 ст. 189.32 и ст. 189.85 ФЗ от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»). Далее управляющий в течение 30 дней рассматривает требование и уведомляет кредитора о включении требования в реестр, или об отказе в таком включении, или о включении в этот реестр требования в неполном объеме.

«В случае несогласия с решением управляющего кредитор вправе предъявить в арбитражный суд возражения на решение управляющего в течение 15 дней. Далее уже арбитражный суд рассматривает судьбу требования», – говорит Кораблин. При этом, обращает внимание юрист, согласно практике применения новых положений закона суды тщательно проверяют соблюдение кредиторами всех требований, предусмотренных действующим законодательством (в том числе наличие необходимых доказательств, соблюдение претензионного порядка, наличие необходимых приложений к возражениям).

Автоматического включения требований в реестр не предусмотрено: требования кредиторов (за исключением требований кредиторов, перед которыми кредитная организация несет ответственность за причинение вреда их жизни или здоровью, а также требований по выплате выходных пособий и оплате труда лиц, работающих или работавших по трудовому договору) могут быть включены в реестр только на основании письменного заявления, поданного в установленном законом порядке, напоминает Кораблин.

При этом выплаты, если они вообще состоятся, могут быть произведены только через несколько лет – согласно ст. 189.92 закона о банкротстве требования кредиторов – юрлиц (в том числе по договорам вклада и банковского счета) включаются в третью очередь реестра. «Шансов получить реальное удовлетворение немного», – признает Кораблин.

В отдельных случаях конкурсный кредитор вправе также подавать заявления о привлечении контролирующих кредитную организацию лиц к субсидиарной ответственности, отмечает юрист: «Удовлетворение судом такого заявления может увеличить шанс получить денежные средства в качестве расчета по своим требованиям».

В то же время отдельные сделки кредитной организации, совершенные в предбанкротный период, могут быть оспорены конкурсным управляющим, в связи с чем попытка вывести свои средства из «проблемного» банка может впоследствии обернуться необходимостью возвращать все полученное в конкурсную массу банка.

Не попасться на удочку

При том, что вариантов действий для юрлиц в случает отзыва лицензии у банка не так много, всегда находятся те, кто предлагает «быстро и эффективно вернуть деньги». Однако верить в подобные ожидания не стоит, предупреждают юристы. По словам Александра Боломатова, на ситуации пытаются нажиться многие, однако следует помнить, что никакого реального механизма по возврату средств на настоящий момент, по сути, не существует. Обратившиеся за помощью к мошенникам просто потеряют еще больше.

Как правило, бесполезно и пытаться добиться возврата средств непосредственно от собственника – к банку он уже не имеет отношения.

Центробанк как главный обвиняемый

В проблемах кредиторов нередко винят Центробанк. Можно говорить о том, что компания доверяет Центробанку в вопросе лицензирования, считает Александр Боломатов, и с этой точки зрения отзыв лицензии при имеющихся в распоряжении ЦБ инструментах контроля, и, как следствие, потеря средств юрлицами, – вина Центробанка, нарушившего свои обязательства по надзору. Тем не менее набор юридических инструментов, которые позволили бы привлечь кого-либо к ответственности за просиходящее в случае ликвидации банка, минимален. Проблемы же, связанные с банкротствами кредитных учреждений, растут вместе с числом банков с отозванными лицензиями.

Если за год, предшествующий назначению Набиуллиной (24 июня 2013 г.), ЦБ отозвал лицензии только у 12 банков, суммарные активы которых составляли 25 млрд рублей, то позже был взят курс на массовый отзыв банковских лицензий (одним из самых крупных страховых случаев стал отзыв лицензии у Мастер-Банка). Впрочем, его зампред Банка России Сухов назвал «частью системы мер по укреплению доверия ко всем банкам». Типичные причины отзыва лицензии, по его словам, проведение сомнительных операций и «неспособность банков рассчитаться со вкладчиками, связанная с низким качеством активов, а иногда и с почти полным их отсутствием». В итоге за последние 2,5 года ЦБ РФ отозвал лицензии у 145 банков, из которых более 30 пришлись на 2015 год. Несмотря на все более обширное распространение практики ликвидации, инструменты, позволяющие юрлицам хотя бы частично компенсировать потери, так и не были созданы.

pravo.ru

Банкиры тоже плачут

За прошлый год и первое полугодие нынешнего с рынка ушли порядка 70 банков. Только в этом году на улице оказались более семи тысяч человек. Такие данные привел портал Bankir.ru. И это — далеко не конец. На днях Центробанк заявил, что во втором полугодии 2014 года появится новый перечень системообразующих банков. Причем, по словам первого зампреда ЦБ Алексея Симановского, не исключено, что в этом списке останется меньше ранее запланированных пятидесяти банков.

В ЦБ подают сигналы о дальнейшей санации банковского сектора: минимум 66 кредитных учреждений, предупредил Алексей Симановский, не соответствуют некоторым нормативам, которые вступят в силу с начала будущего года. Ясно, что к уже ликвидированным 70 банкам в ближайшее время вполне могут примкнуть еще практически столько же.

Не случайно эксперты рынка труда говорят, что за последний год резко выросло количество резюме банковских работников самых разных специализаций, а предложения от потенциальных работодателей, напротив, в большом дефиците.

Дело не только в отзыве лицензий. ситуация на рынке такова, что сейчас даже крупнейшие и, казалось бы, беспроблемные банки занялись оптимизацией и проводят сокращение персонала. В большинстве случаев, как показывает практика, увольняют специалистов низшего звена.

Что нужно знать сотрудникам проблемных банков? На что они вправе рассчитывать, если банк прекращает работу? На самые актуальные вопросы по просьбе «РГ» ответил руководитель управления федерального надзора за соблюдением трудового законодательства Роструда Егор Иванов.

Возможно ли увольнение сотрудников в течение конкурсного производства или только после завершения процедуры ликвидации банка?

Егор Иванов: Трудовой договор может быть расторгнут работодателем в случае ликвидации организации либо прекращения деятельности индивидуальным предпринимателем. Это предусмотрено Трудовым кодексом РФ (ст.81). Что касается банков, порядок ликвидации кредитной организации установлен Федеральным законом «О банках и банковской деятельности». В нем предусмотрено, что решение арбитражного суда о ликвидации кредитной организации вступает в законную силу со дня его принятия. И с этого момента наступают последствия, предусмотренные Федеральным законом «О несостоятельности (банкротстве) кредитных организаций» — открывается конкурсное производство, назначается конкурсный управляющий. Именно он получает все права и выполняет обязанности работодателя в течение всего срока конкурсного производства, которое продолжается, как правило, год. В некоторых особых случаях этот срок может быть продлен еще на шесть месяцев.

Если говорить об увольнениях сотрудников в связи с ликвидацией организации, разъяснения по этому поводу дал Пленум Верховного Суда РФ (пункт 28 постановления от 17 марта 2004 г. N 2 «О применении судами РФ Трудового кодекса РФ»). Основанием для увольнения работников может служить решение о ликвидации юридического лица, то есть решение о прекращении его деятельности без перехода прав и обязанностей в порядке правопреемства к другим лицам. Из этого следует, что основанием увольнения работников банка является решение арбитражного суда о ликвидации кредитной организации, а не факт завершения процедуры ликвидации. Иными словами, работодатель, функции которого выполняет конкурсный управляющий, вправе увольнять работников по данному основанию в течение всего периода конкурсного производства.

Когда работники должны узнать о своем увольнении?

Егор Иванов: В течение одного месяца со дня введения конкурсного производства конкурсный управляющий обязан уведомить работников о предстоящем увольнении. Не менее чем за два месяца до даты увольнения работодатель должен персонально и под роспись предупредить об этом работников. Таким образом, по общему правилу работник не может быть уволен раньше, чем через два месяца со дня письменного предупреждения об увольнении.

Если сотрудник, к примеру, нашел другую работу и хочет уволиться раньше, он может это сделать?

Егор Иванов: Если работник согласен и подтверждает это письменно, трудовой договор с ним может быть расторгнут до истечения двухмесячного срока. В этом случае служащий банка получит дополнительную компенсацию в размере среднего заработка за время, оставшееся до истечения срока предупреждения об увольнении.

Какие компенсации должен получить человек при увольнении?

Егор Иванов: При расторжении трудового договора в связи с ликвидацией организации увольняемому работнику выплачивается выходное пособие в размере среднемесячной зарплаты. Кроме того, за ним сохраняется средний заработок на время трудоустройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия).

Работникам важно знать: в исключительных случаях допускается, что среднемесячный заработок может быть сохранен еще и на третий месяц со дня увольнения. Такое решение принимает служба занятости при условии, если в течение двух недель после увольнения работник обратился туда за трудоустройством, но рабочее место ему не предоставили. Поэтому рекомендую не игнорировать эту возможность и обязательно обратиться в службу занятости как можно быстрее.

rg.ru

О ликвидации банков

Ликвидация банков является нередким делом, но, несмотря на это, лишь небольшое количество граждан осведомлены о проведении этой процедуры.

Этим обусловлено появление множества вопросов, например, что будет с вкладчиками и их денежными средствами при закрытии кредитной организации.

Закрытие кредитных организаций

Прежде, чем рассматривать вопрос о закрытии кредитных организаций, необходимо рассмотреть основные понятия.

Ликвидация прекращает собой прекращение деятельности юридического лица, коммерческого образования или ИП.

Банк, в свою очередь, является кредитным учреждением, специализирующимся на проведении операций с финансовыми средствами и ценными бумагами.

Главная цель деятельности банка – получение прибыли.

Правовое регулирование

Нормативно-правовой базой поднятой темы выступают следующие акты и нормы:

- Вопросы о прекращении деятельности – статьи 61, 62, 63, 64 ГК РФ.

- Вопросы о введении процедуры банкротства в отношении кредитных организаций – положения ФЗ № 127 от 2002 года.

- Некоторые вопросы о деятельности банка и порядке прекращения его деятельности содержатся в ФЗ № 395-1 от 1990 года.

- ФЗ № 14 от 1998 года.

- ФЗ № 2018 от 1995 года.

Организационно-правовая форма кредитного учреждения обычно – ООО или АО.

Причины, приводящие к ликвидации, можно разделить на несколько групп в зависимости от способа проведения процедуры – принудительной или добровольной.

Так, для добровольного прекращения функционирования имеется несколько причин:

- достижение цели, для которой организация была создана и зарегистрирована;

- между учредителями банка возникают разногласия, которые не удается решить;

- банковская деятельность не показала эффективности в области экономических отношений.

Добровольная ликвидация банков в 2018 году начинается с вынесения подобного решения его учредителями.

После этого, в продолжение пяти суток, они обязаны оповестить региональный отдел Центрального Банка, расположенный по месту регистрации кредитной организации.

Принудительная ликвидация может быть обусловлена рядом причин:

- информация, на основании которой осуществлялась выдача лицензии, является недостоверной;

- задолженность организации по проведению банковских операций более чем на год с момента выдачи лицензии;

- осуществление организацией операций, не предусмотренных лицензией;

- банк соответствует признакам несостоятельности, в его отношении может быть введена процедура банкротства;

- неоднократное пренебрежение судебными постановлениями.

Ликвидация банков

Ликвидация банковских организаций является завершенной только с момента фиксации информации в книге регистрации, а также появления соответствующего объявления в Вестнике.

Коммерческих

При ликвидации коммерческой организации образуется специальная комиссия, полномочия которой заключаются в следующем:

- Подача объявления в СМИ о введении процедуры прекращения деятельности банка.

- Установление банковских кредиторов, отправление им соответствующих извещений.

- Взыскание долгов по дебитору.

- Проведение мероприятий, направленных на сохранение имущества, в том числе материальных ценностей, находящихся в обороте и т.д.

Коммерческий банк может повторно получить лицензию, но в том случае, если процедура банкротства будет остановлена в течение 6 месяцев с момента прекращения лицензирования.

Чтобы оформить лицензию еще раз, необходимо иметь не менее 180 миллионов рублей и соответствовать условиям 109-И.

Как осуществляется увольнение беременной женщины при ликвидации предприятия? Узнайте тут.

Ликвидация банков может происходить только в судебном порядке, вне зависимости от решения руководителя организации.

Прекращение деятельности выступает способом расчета с задолженностями.

При проведении процедуры ликвидации необходимо учитывать особенности функционирования банков.

Для прекращения деятельности кредитной организации потребуется собрать набор документов:

- учредительная документация банка;

- выданные ЦБ РФ лицензии;

- ксерокопию объявления, поданного в газете «Вестник государственной регистрации»;

- решение о введении процедуры ликвидации, принятое учредителями;

- ликвидационный промежуточный баланс.

- про введение процедуры;

- её порядке и сроках.

Образец решения о ликвидации организации здесь,

образец заполнения промежуточного ликвидационного баланса здесь.

Действия ЦБ РФ

Если ликвидация банка является добровольной (решение принято участниками), то в продолжение пяти суток требуется уведомить об этом региональное подразделение Центрального Банка.

В нем важно указать:

После оповещения Центрального Банка, в продолжение недели, потребуется направить заявку на опубликование объявления в «Вестник государственной регистрации».

Образец заявки на публикацию сведений о ликвидации здесь.

При принудительной ликвидации (начинается после отзыва лицензии), то решение о введении процедуры направляется в банк:

- Начинает действовать сразу после подписания, но в продолжение месяца с момента получения его можно обжаловать.

- В течение семи суток после получения уведомления, руководство банка обязано подать заявку на публикацию объявления в СМИ.

- ЦБ в течение месяца с момента опубликования сообщения о ликвидации банка обращается в арбитражный суд с заявлением о начале процедуры по прекращению деятельности.

Какие операции может выполнять?

Статья 20 ФЗ № 395-1 от 1995 года устанавливает, что банковская организация не может осуществлять никаких операций с того момента, как у нее будет отозвана лицензия.

Исключением выступает возврат средств заемщикам.

С момента отзыва лицензии и до того, как будет образована временная администрация, банк может осуществлять следующие операции:

- Прием средств по погашению процентов по кредитам и ссудам.

- Получение наличных и безналичных средств по операциям, совершенным до момента отзыва лицензии.

- Возвращение средств, зачисленных на расчетный счет организации по ошибке.

- Осуществление выплат в соответствии с исполнительными листами.

Очередность выплат вкладчикам

Интересы вкладчиков защищены ФЗ № 177 от 2003 года, в соответствии с ним государственной Агентство страхования вкладов возмещает гражданину ущерб, но устанавливает предел выплаты – 700000 рублей.

Следовательно, если сумма вкладчика составляет меньше 700 тысяч, то он один из числа первых получит компенсацию.

Как происходят выплаты:

- В продолжение недели с момента появления объявления в СМИ, Агентством организуется конкурс. На нем отбираются коммерческие банки, задача которых – выступить агентами. Они будут осуществлять страховые выплаты клиентам организации, в отношении которой проводится ликвидация. К таким банкам предъявляются требования: наличие филиалов, география деятельности совпадает с географией деятельности закрывающегося образования.

- В течение двух недель с момента отзыва лицензии средства выплачиваются вкладчикам до 700000 руб. Забрать свою выплату можно в продолжение процедуры прекращения деятельности – она длится около двух лет.

- После того, как первая очередь вкладчиков получит выплаты, более крупные предъявляют свои требования. При добровольной ликвидации они удовлетворяются банком.

Таким образом, очередность выплат выглядит следующим образом:

- выплаты вкладчикам в соответствии с соглашениями банковского счета, первоначально право на возмещение получают заемщики до 700000 руб., затем после 700000 руб.;

- вторую группу составляют выходные пособия и заработная плата работников;

- к третьей категории относятся выплаты компаниям, предприятиям, ИП, а также требования, связанные с оборотом ценных бумаг.

ФЗ № 177 устанавливается, что выплаты последующей очереди могут производиться только после того, как будут удовлетворены предыдущие требования.

Что делать при опоздании?

Опоздать при получении средств невозможно – ликвидация банка длится не менее двух лет, в течение этого срока можно будет забрать вклад.

Последствия

К последствиям относится возможное привлечение к уголовной ответственности учредителей банка.

Обязательным этапом является проверка организации, и её деятельности в течение последних трех лет для выявления признаков умышленного или преднамеренного доведения банка до состояния введения ликвидации.

Какова стоимость ликвидации фирмы? Читайте здесь.

Возможна ли ликвидация ИП с долгами ПФР? Подробная информация в этой статье.

Возможные махинации

Редко можно быть уверенным, что проведение добровольной или принудительной ликвидации является случайным.

Этим обусловлено стремление учредителей обезопасить себя после проведения незаконных действий.

Они могут выводить активы организации за пределы банка и даже государства, тем самым, уменьшается имущество, которое могло бы использоваться для погашения задолженностей.

Чтобы вывести активы, потребуется подделать отчетность и исправить документы. Все эти действия предусматриваются УК РФ, следовательно, влекут за собой уголовную ответственность.

На видео о закрытии банков

nam-pokursu.ru

Действия юрлица в случае отзыва у банка лицензии

Когда у банка отзывается лицензия, то информация об этом размещается на официальном сайте Банка России, а также печатается в средствах массовой информации, в том числе в новостной ленте Банки.ру.

В такой ситуации в банке будет введена временная администрация на срок не более шести месяцев. Отзыв лицензии предполагает последующую принудительную ликвидацию, когда у банка достаточно средств для удовлетворения требований всех кредиторов. Если средств банка окажется заведомо недостаточно, то подается заявление в арбитражный суд, по решению которого начнется процедура конкурсного производства, то есть принудительного банкротства. Арбитражный суд назначает конкурсного управляющего.

Ликвидация банка производится на основании трех федеральных законов:

— «О банках и банковской деятельности» от 2 декабря 1990 года № 395-1,

— «О несостоятельности (банкротстве)» от 26 октября 2002 года № 127-ФЗ,

— «О несостоятельности (банкротстве) кредитных организаций» от 25 февраля 1999 года № 40-ФЗ.

С момента, когда у банка отозвана лицензия, клиент-юрлицо считается кредитором финучреждения. Он вправе предъявить свои требования по задолженности перед ним банка либо временной администрации в период ее деятельности, либо конкурсному управляющему (ликвидатору). Процесс ликвидации по закону должен длиться не более одного года, но может быть продлен решением арбитражного суда еще на шесть месяцев.

При этом, если кредитор хочет участвовать в деятельности создаваемого совета кредиторов, он должен предъявить свои требования раньше – в течение первых 30 дней с момента принятия решения арбитражного суда о ликвидации.

Юридическое лицо представляет для внесения организации в реестр кредиторов следующие документы.

1. Письменное заявление, в котором указывается сумма и основание предъявляемого требования.

2. Оригиналы документов, подтверждающие задолженность банка или надлежащим образом заверенные их копии, такие как:

а) договор банковского вклада (счета) или договор на расчетно-кассовое обслуживание;

б) вступившие в законную силу решения суда (исполнительный лист);

в) документы, подтверждающие поступление денежных средств на счет в банке (приходный кассовый ордер, платежное поручение, объявление на взнос наличных денежных средств);

г) выписка по счету кредитора с указанием остатка на дату отзыва лицензии или на дату последнего получения.

2. Оригиналы ценных бумаг, копии которых недействительны, по которым существует задолженность, например векселя банка, векселя, депозитные сертификаты, облигации.

3. Наименование и местонахождение организации, документы, подтверждающие полномочия лица, подписавшего требование; выписка из Единого государственного реестра юридических лиц.

4. Банковские реквизиты для перечисления денежных средств при расчетах в ходе удовлетворения требований (при их наличии), почтовый адрес для направления корреспонденции, контактный телефон.

При составлении требования следует учитывать, что доходы по вкладам, ценным бумагам не начисляются с даты отзыва лицензии. А также средства в валюте будут пересчитаны в рубли по курсу ЦБ на этот день.

О внесении юрлица в реестр кредиторов ликвидатор информирует организацию в течение 30 рабочих дней. В случае отказа признать требования полностью или частично, кредитор вправе в течение 15 календарных дней обжаловать решение конкурсного управляющего в том же арбитражном суде, в котором рассматривалось дело о банкротстве.

Далее юридическому лицу остается только ждать. Часто банкротство кредитных организаций растягивается на несколько лет: несмотря на то что по закону срок производства составляет год и может быть продлен еще на шесть месяцев, как правило, процесс затягивается из-за дополнительных судебных разбирательств, инициируемых отдельными кредиторами.

Ликвидационная комиссия продает имущество банка с публичных торгов, то есть все активы переводятся в денежную форму. Создается ликвидационный баланс, и производятся выплаты согласно очереди кредиторов.

www.banki.ru