Новый земельный налог: пополнение казны или массовое банкротство?

В 2007 — 2008 годах была проведена очередная оценка кадастровой стоимости земель. Естественно, за пять лет, прошедших с момента предыдущей оценки, она заметно увеличилась.

.jpg) Коэффициент корреляции (отношение средних значений удельного показателя кадастровой стоимости земель к среднему значению рыночных данных) теперь составляет 0,96, то есть кадастровая стоимость земель максимально приблизилась к рыночной.

Коэффициент корреляции (отношение средних значений удельного показателя кадастровой стоимости земель к среднему значению рыночных данных) теперь составляет 0,96, то есть кадастровая стоимость земель максимально приблизилась к рыночной.

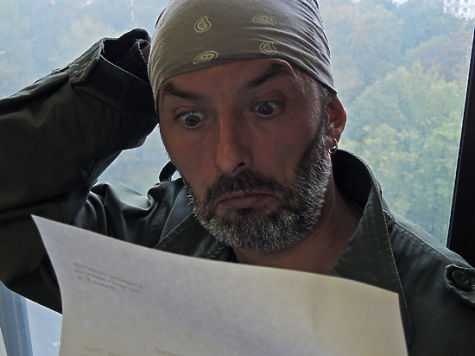

Больше всего возросла кадастровая стоимость тех земельных участков, которые заняты объектами торговли, общественного питания и бытового обслуживания, а также предназначенными для размещения административных и офисных зданий. А значит, и земельный налог увеличился, причем так, что нетолько руководителям промышленных предприятий, но и директорам учебных заведений, столовых, кафе, торговых киосков впору кричать: «Караул, грабят!» и сворачивать свою деятельность.

По закону ставки земельного налога устанавливаются самими муниципальными образованиями, городскими округами, сельскими и городскими поселениям Тверской области. Региональные власти дали только свои рекомендации по обеспечению установления ставок земельного налога на 2009 год и налоговых льгот по нему, причем в размерах, обеспечивающих его начисление не более уровня 2008 года. Но, как ни крути, эти ставки напрямую зависят от кадастровой стоимости земель, и если она запредельно высока, причем в некоторых случаях без всяких на то экономических обоснований, то и налог будет таким, что мало не покажется. Как воспользовались этими рекомендациями главы наших городов и сельских поселений, тема отдельного разговора. Но как быть, к примеру, главе сельского поселения Конаковского района, включающего в себя поселок Озерки, расположенный вдалеке от автомобильных трасс и железной дороги, если кадастровая стоимость одного квадратного метра земли составляет здесь . 1000 рублей? Неизвестно, чем и какими методиками руководствовались при этом оценщики: для сравнения, в соседней, элитной Городне, стоимость земли указана ниже — 800 рублей за квадратный метр.

Нельзя сказать, что региональная власть не понимает, чем может обернуться новая кадастровая стоимость земли, и неподъемный земельный налог для экономики Верхневолжья. Губернатор Тверской области Дмитрий Зеленин при-звал муниципалитеты, которые в этом году установили предельную планку земельного налога, не «кошмарить» бизнес. И, не ставя под сомнение объективность исчисления кадастровой стоимости земли, производившейся по жесткому регламенту, рекомендовал им «взвешенно подойти к решению этого вопроса».

При этом он отметил, что многие городские и сельские поселения региона утвердили льготы по земельному налогу, в том числе для бюджетных учреждений. Так, на территории Твери учреждения, финансируемые за счет городского бюджета, в 2009 году будут освобождены от уплаты земельного налога.

Проблемы, связанные со значительным повышением земельного налога затронул в своем недавнем выступление перед депутатами Государственной Думы Владимир Путин.

— Что касается земельного налога на личные подворья и дачные участки, — сказал он, — то мы считаем, что этот вопрос должны решать муниципалитеты, потому что это их доходный источник. Можно, конечно, лишить их этого источника, но тогда надо подумать, что им дать взамен, давайте вместе с ними подумаем, за них не надо решать.

Примерно так же он ответил и на вопрос рабочих Тверского вагоностроительного завода о непомерной величине земельного налога, который был задан главе правительства во время его рабочей поездки в Тверь.

Мы решили внести свою лепту в обсуждение этой животрепещущей проблемы и провели круглый стол, предоставив возможность высказаться на тему земельного налога тем, кого она напрямую касается.

Директор Тверского цирка Илья Тетруашвили:

— В 2008 году наш цирк получил 1 млн 800 тыс. рублей чистой прибыли, которую мы планировали израсходовать на завершение ремонта. Но увеличение кадастровой стоимости земель и, соответственно, земельного налога, который достиг астрономической для нас цифры — почти 5 млн рублей в год, не только не позволит осуществить наши планы, но и вообще ставит под угрозу само существование цирка в Твери. Помимо того, что областной центр может остаться без главного увеселительного заведения, цирк — это 150 рабочих мест, и те, кто сейчас здесь трудится, могут пополнить число безработных. Честно говоря, несмотря на всю сложность ситуации, я не верю в худший вариант ее развития. Сегодня многое зависит от городских властей, именно от них мы ждем взвешенного решения, предлагая уменьшить нам налогооблагаемую земельную площадь. Дело в том, что на сегодняшний день цирк платит за 19 тысяч квадратных метров, семь тысяч из которых — это две дороги и площадь перед зданием. Если снизить налог хотя бы на эту землю, мы сможем и с государством расплатиться, и работать дальше. Я обратился по этому вопросу к губернатору Дмитрию Зеленину, и он пообещал нам помочь.

Глава Никулинского сельского поселения Калининского района Людмила Сергеева:

— Как известно, бюджет сельского поселения формируется главным образом за счет местных налогов. Повышение кадастровой стоимости земли, а значит, и земельного налога, приведет к наполняемости нашего бюджета, то есть, чем выше установленный нами коэффициент, тем больше налоги. Я знаю, что некоторые сельские поселения нашего района приняли коэффициент земельного налога 0,8, что заметно ударило по доходам населения. Но наш Совет депутатов, к счастью, не пошел по этому легкому пути и принял весьма щадящие коэффициенты в зависимости от вида пользования земли. К примеру, земли сельхозназначения, а также земли под объектами торговли, бытового об-служивания, административных зданий, многоэтажек и домов индивидуальной застройки, земли приусадебных участков были включены в одну налоговую ставку с коэффициентом 0,1. Раньше, до увеличения кадастровой стоимости земель, он составлял 1,5, и оставлять его, конечно, было нельзя. Население просто не смогло бы выплачивать такой налог. Тем не менее даже минимальный коэффициент повысил земельный налог почти на 1 тыс. рублей. К примеру, сейчас одна сотка земли, в зависимости от населенного пункта, стоит от 490 до

946 рублей. У нас же за 10 соток земли их владельцы будут платить 1600 руб. в год. К владельцам гаражей и автостоянок был применен коэффициент 0,3, то есть земельный налог за гараж составит теперь для его владельца 600 — 700 руб. в год. Люди с пониманием отнеслись к такому неизбежному повышению налогов, тем более теперь рыночная стоимость их домов и приусадебных участков заметно увеличилась, и они смогут продать свою землю и недвижимость за хорошие деньги.

Председатель профсоюза предпринимателей Твери «Солидарность» Владимир Чернышев:

— После проведения новой кадастровой оценки земель земельный налог по Твери увеличился для арендодателей почти в 4 раза! Если точнее, то в 3,93 раза, что не могло не сказаться на малом и среднем бизнесе. В результате по нашим подсчетам примерно 70% предпринимателей грозило неминуемое разорение. Тогда мы обратились с письмом к губернатору Дмитрию Зеленину, в котором на основе сделанных нами расчетов просили его сохранить в 2009 г. размер арендной платы для малого бизнеса, задействованного в сфере торговли, на уровне 2008 года. Или парировать рост размера арендной платы, несмотря на многократное повышение кадастровой стоимости земель. Тем более, что депутатами Тверской городской думы принят бюджет г. Твери на 2009 г., в котором поступление денежных средств от арендных платежей за землю остается на уровне бюджета в 2008 г. и составит 285 млн рублей, т.е. выпадающих доходов от сохранения размера арендной платы за землю в 2009 г. не будет.

Губернатор очень оперативно отреагировал на наше обращение, издав постановление, которое позволило сохранить размер арендной платы за земельные участки для субъектов малого и среднего предпринимательства в текущем году на уровне 2008 года. Огромное ему спасибо.

.jpg) Средняя кадастровая стоимость земель в Твери в 2009 г. по сравнению с 2008 г. возросла в 3,9 раза. В то время как значение коэффициента социально-экономических особенностей снизилось только на 34%. Таким образом, повышение арендной платы за землю по этому виду землепользования возрастет в среднем в 2,91 раза, что, по нашему убеждению, в условиях недоступности кредитов в отношении инвесторов и застройщиков допустить нельзя.

Средняя кадастровая стоимость земель в Твери в 2009 г. по сравнению с 2008 г. возросла в 3,9 раза. В то время как значение коэффициента социально-экономических особенностей снизилось только на 34%. Таким образом, повышение арендной платы за землю по этому виду землепользования возрастет в среднем в 2,91 раза, что, по нашему убеждению, в условиях недоступности кредитов в отношении инвесторов и застройщиков допустить нельзя.

Директор ОАО «Тверьпластпрофиль» Александр Зайцев:

— За последние четыре года земельный налог, который мы платим государству, вырос в пять раз. К примеру, в 2008 г. он составлял порядка 150 тыс. рублей, в нынешнем году — уже 350 тыс. Наше малое предприятие располагается на Сахаровском шоссе, а 5 тыс. кв.м, которое оно занимает, оценили так, как на Рублевском. Посудите сами, кадастровая стоимость сотки земли, расположенной в промышленном районе на окраине города, сейчас стоит 212 тыс. рублей. Поверьте, ее рыночная стоимость намного меньше. Так что нас подкосил не столько кризис, сколько земельный налог. Чем нам это грозит? Снижением конкурентоспособности нашей продукции, особенно если в соседних областях региональные власти этот налог сделают более щадящим для малого и среднего бизнеса, работающего в сфере реального производства.

Честно говоря, мы хотели отменить новый грабительский земельный налог в судебном порядке, но выяснили, что эта процедура продлится так долго, что даже благоприятное решение суда уже не будет иметь для нашего бизнеса принципиального значения. Одна надежда на самую активную часть нашего общества — на пенсионеров. Вот когда они узнают о сумме нового земельного налога на свои шесть соток и старенькие гаражи и выйдут с протестами на улицу, тогда наши власти задумаются о последствиях своих непродуманных решений.

Директор областного учебно-курсового комбината Рустам Зайнутдинов:

— Для большинства тверских учебных образовательных и медицинских учреждений областное Законодательное собрание установило почему-то самую высокую ставку земельного налога. К примеру, коэффициент земельного на-лога для нашего комбината составляет на сегодняшний день 1,5 — в денежном выражении это 2млн 400 тыс. рублей. Почти в шесть раз больше, чем в 2008! Логика, которой руководствовались депутаты, утверждая новую кадастровую стоимость земель, мне не понятна. Почему стоимость одного квадратного метра земли для предприятий торговли составляет 6090 руб., а для нашего учебного заведения она в два с половиной раза выше — 14682 руб.?

Создается впечатление, что кто-то сознательно решил нас обанкротить. Потому что в первом квартале мы еще сможем заплатить этот налог, но дальше — все. Тем более что в первые три месяца этого года наша выручка сократилась на 40% по сравнению с тем же периодом прошлого года. Мы, в отличие от других, не требуем от государства помощи. Но и государство в лице наших депутатов и региональных чиновников, к которым я никак не могу пробиться, чтобы поставить в известность о последствиях принимаемых ими решений, не должно нас сознательно банкротить. А если ставка земельного налога не будет скорректирована, банкротство неизбежно. И не только для нас, но и для многих других учебных заведений. Мы не сможем платить налоги, превышающие ожидаемую прибыль, по-моему, это очевидно для всех, кроме наших депутатов и чиновников.

Когда материал был уже готов к печати, стало известно, что, учитывая многочисленные обращения граждан, депутаты Тверской городской думы приняли решение об уменьшении коэффициента по налогу на землю. Так, для автокооперативов и гаражей в их составе он снижен с 0,3 до 0,2, для производственных объектов — с 1,5 до 1,2, для объектов торговли, общественного питания и бытового обслуживания — с 1,5 до 1,3. Также принято решение оставить арендную плату за землю для объектов розничной торговли, парикмахерских и салонов красоты, аптек и аптечных пунктов примерно на уровне 2008 года.

Пониженные коэффициенты земельного налога будут действовать в течение 2009 года. И если экономическая ситуация не улучшится, депутаты вновь вернутся к обсуждению темы земельного налога.

www.biz-ter.ru

Налог на имущество физических лиц в 2017 году

Если уведомление по почте не пришло

Платежки в почтовом ящике может не оказаться по нескольким причинам — и в большинстве случаев налог заплатить все равно придется.

а) Вы завели электронный «Личный кабинет налогоплательщика». В этом случае бумажное письмо из налоговой вам и не придет. Счет вас дожидается в электронном виде в том самом кабинете. Не забудьте зайти и оплатить в оставшиеся дни.

б) Платежка была послана, но где-то потерялась по дороге (всякое бывает). Или пришла по адресу, где вы реально не живете. Достаточно частая ситуация: человек «прописан» в одном месте, а снимает квартиру в другом. Платежка придет именно туда, где вы, по сведениям налоговой, зарегистрированы по постоянному месту жительства (если вы хотите получать корреспонденцию от ФНС по другому адресу, об этом надо подать заявление).

В этом случае, если вы не заплатите причитающееся до 1 декабря, вам пойдут пени. Налоговики же не знают, что их послание до вас не дошло.

Что делать? Срочно, до конца ноября, дать знать своей налоговой, что платежки у вас нет, а стало быть, и оплатить вы ее не можете. Сделать это можно разными путями. Первый и самый привычный — явиться в налоговую лично. Если на это нет времени, есть альтернативный путь. Находите на сайте Федеральной налоговой службы www.nalog.ru форму «Обратиться в ФНС России» (это в «Электронных сервисах»), внимательно все там читаете и заполняете и пишете свой запрос: хочу как добропорядочный гражданин заплатить имущественные налоги, но не получил платежку. После того, как на электронную почту вам придет уведомление, что обращение принято к рассмотрению, вы чисты перед законом: пени уже не угрожают. Налоговая сформирует и вышлет платежку заново (не забудьте в обращении указать, куда вам ее прислать), и там будет указан новый срок, до которого необходимо рассчитаться. То есть пени вам пойдут не с 1 декабря, а с той даты, которая будет указана в платежке — если вы и ее пропустите.

в) Если по всем трем налогам — на имущество, земельному и транспортному — в сумме надо платить меньше 100 рублей, налоговая платежку просто не посылает.

И это единственный случай, когда действительно можно расслабиться и не платить.

— Мы в таких случаях либо ждем, пока накопится больше 100 рублей, либо пришлем платежку сразу за три года, — объяснила на Радио «КП» (fm.kp.ru) замглавы ФНС Светлана Бондарчук.

Когда такое может случиться? Например, у вас есть только доля в квартире, где несколько собственников, и это в регионе, где налог на имущество до сих пор рассчитывается по инвентаризационной, а не по кадастровой (приближенной к рыночной) стоимости, а потому не очень велик. Или вы владели недвижимостью очень недолго. Скажем, получили жилье в наследство — и тут же, через месяц, продали.

НА ЗАМЕТКУ

Что делать, если приписали лишнего?

Бывает, что россияне в налоговых платежках обнаруживают не принадлежащие им сотки и целые квартиры. Или приходит налог как за всю многоэтажку. Что делать? Не поленитесь до 1 декабря написать обращение в ФНС, воспользовавшись формой на сайте (если вам некогда зайти туда лично). Пользователи личного кабинета могут обращаться с такими вопросами прямо через свой кабинет.

Еще ситуация. Явных ошибок в платежке нет, но налог на квартиру или участок пришел в разы больше, чем в предыдущем году. Причин может быть несколько.

— В вашем регионе налог на имущество (квартиры, дома) стали рассчитывать по кадастровой стоимости — из-за этого сумма и резко возросла.

— Была проведена кадастровая переоценка, в результате которой ваше имущество «подорожало».

— Налог на имущество, как и раньше, рассчитывается по инвентаризационной стоимости, но местные власти приняли решение для каких-то категорий домов поднять ставки. Например, для частных домов больше определенного метража.

Вот такие случаи уже не в ведении налоговой. Ставки налоговой и результаты кадастровой оценки утверждают местные власти. Что можно сделать? Во-первых, все-таки проверить, нет ли ошибки. Налоговые ставки по своему району можно найти на сайте ФНС www.nalog.ru (в разделе «Электронные сервисы» вам нужна «Справочная информация о ставках и льготах по имущественным налогам»). А сведения о кадастровой стоимости своей недвижимости запросить через портал Росреестра www.rosreestr.ru (вам нужна выписка из ЕГРН о кадастровой стоимости объекта недвижимости).

А если просто не заплатить?

Начислят пени — по Налоговому кодексу, это 1/300 ставки рефинансирования Центрального банка за каждый день просрочки (она сейчас соответствует ключевой ставке, то есть 8,25% годовых).

Считать что-то самостоятельно, впрочем, вряд ли придется. Налоговая пришлет уведомление, где будет указан размер задолженности и пени, а также сроки, в которые вам надо все это оплатить во избежании более строгих санкций. Они тоже будут описаны в уведомлении.

Это, во-первых, штраф (20% от суммы долга, если налоговики посчитали просрочку неумышленной; если умышленной — то больше). А во-вторых, если вы и дальше не расплатитесь добровольно, налоговики имеют право обратиться в суд и через него взыскать с вас недоимку в принудительном порядке. «Принудительность» означает, что может быть наложен арест на имущество. Или вам будет ограничен выезд за рубеж (если сумма всех долгов, включая не только налоги, но и за ЖКХ, штрафы ГИБДД и т. п. превышает 30 тысяч рублей).

www.kp.ru

В Уфе вдвое повысили земельный налог

Катерина Матвеева, фото из открытых источников

Катерина Матвеева, фото из открытых источников

Горсовет Уфы на сегодняшнем заседании повысил ставку земельного налога вдвое – с 0,09% до 0,18%. Вопрос вызвал бурные обсуждения, передает корр. ГорОбзор.ру. Нововведение вступит в силу с 2019 года, а выплаты поступят в городской бюджет в 2020 году. Изменения коснутся собственников земельных участков, на которых размещены индивидуальные жилые дома.

— Внесенные изменения в НК РФ увеличат сумму выпадающих доходов бюджета городского округа в связи с предоставлением социальных льгот социально незащищенным налогоплательщикам, который составит порядка 40 млн рублей по всем видам функционального использования земель – жилфонд, садовые, сельско-хозяйственные и прочее. Для компенсации выпадающих доходов в бюджет города предполагается установить налоговую ставку в размере 0,18% или в два раза выше утвержденных от кадастровой стоимости земельных участков, занятых жилищным фондом. Это повышение не коснется социально незащищенных слоев. Изменения в основной массе коснется собственников земельных участков, на которых размещены индивидуальные жилые дома. При этом отмечу, что ставка налога на садовых участках сельхозназначения и прочих земельных участков остается прежней – 0,3% и 1,5% соответственно. С повышением ставки с 0,09% до 0,18 сотых на землях, занятых жилищным фондом предполагаемый рост поступлений составит порядка 33 млн рублей, что позволит частично компенсировать потери от введения налогового вычета, — пояснила заместитель главы администрации Уфы -начальник Финансового управления администрации города Гульнара Валиева, выступившая перед депутатами.

Комментируя вопрос, глава Горсовета Уфы Валерий Трофимов, сказал, что тема среди депутатов вызвала бурные обсуждения.

— Бурные обсуждения были на комиссиях, да и на президиуме, должен сказать, по данному вопросу. В этом вопросе есть та грань, когда с одной стороны, льготы уменьшают, доходную базу бюджета города, с другой стороны мы понимаем, что это увеличение касается наших горожан, — обратился Валерий Трофимов, предложив «дообсудить вопрос».

В итоге депутаты сошлись во мнении, что «цифра сбалансирована» и решение приняли. Также Горсовет Уфы уточнил категории граждан, которые освобождены от уплаты земельного налога. Среди них — ветераны труда, участники Великой Отечественной войны и другие, пользующиеся льготами граждане, сохранят свое право на их использование. Кроме того, данную льготу теперь распространили на пенсионеров (женщины с 55 лет, мужчины с 60 лет). Освобождение от уплаты земельного налога для этих горожан действительно, если земельный участок не превышает 6 соток. В случае, если размер участка больше 6 соток, то будет выплачиваться 0,18 % от кадастровой стоимости за каждую последующую сотку, следует из принятого Горсоветом решения.

Дорогие читатели! Приглашаем Вас присоединиться к обсуждению новости в наших группах в социальных сетях — ВК и Facebook

gorobzor.ru

Новый налог на землю: как бороться с завышенной оценкой в кадастре

Если ваш участок стоит 100 тысяч за сотку, а кадастровая стоимость — 200, это повод задуматься

09.09.2015 в 16:14, просмотров: 78546

Новый налог на землю, который теперь рассчитывают, исходя из кадастровой оценки участка, породил массу проблем (подробности в материале «Страшная весна 2016 года: новый налог на землю станет шоком»). Сколько нам придется платить за свои дачи и земельные участки в следующем году? Как подсчитывается стоимость облагаемой налогами недвижимости? Что делать, если сумма в налоговой платежке кажется непомерно большой?

На эти и другие вопросы «МК» ответил первый заместитель министра имущественных отношений Московской области Владислав Сергеевич Мурашов.

— Владислав Сергеевич, многие владельцы недвижимости в Подмосковье считают, что их земельные участки оценены неправильно — слишком дорого. Не могли бы вы объяснить, как подсчитывалась стоимость земельных участков — по какой методике?

— Кадастровая оценка проводится для всех земельных участков одновременно. Для каждой местности рассчитана базовая величина — кадастровая стоимость одного квадратного метра. Она зависит от ряда факторов. Расстояние до ближайшей остановки, вид покрытия дороги, которая ведет к СНТ, наличие доступа к водоему на расстоянии 1 км, свободного доступа к лесу, расстояние от МКАД, наличие коммуникаций, вид объединения — садоводческое или дачное, направление — по зонам. Одинцовское направление, например, самое дорогое, Люберецкое — одно из самых дешевых.

— Может ли сам владелец земли по такой же методике посчитать, сколько его земля стоит?

— Конечно. Формулы и коэффициенты, по которым рассчитывается стоимость недвижимости, — публичные. Их можно посмотреть на сайте Росреестра, в Фонде данных кадастровой оценки, в отчете об определении кадастровой стоимости. Математические статистические формулы достаточно сложны для понимания, при желании в них можно разобраться и понять правильность расчета кадастровой стоимости для конкретного земельного участка. Но такая проверка — достаточно сложная. Судя по обращениям граждан, небольшое количество людей могут по такой формуле что-то посчитать, требуются определенные навыки.

— Но если мы не можем сами пересчитать по вашим формулам стоимость своей земли, значит, мы не можем проверить, правильно вы ее сосчитали или неправильно. На каком тогда основании люди пойдут требовать исправления ошибки в оценке?

— 70% людей примерно понимают цену продажи своего участка. Если ваша земля стоит 100 тысяч за сотку, а кадастровая стоимость — 200, это первый сигнал, что есть ошибка.

— Почему происходили ошибки?

— Две причины. Первая — участок отнесен не в ту группу, которая соответствует его виду использования. Например, не в СНТ, а в многоэтажное строительство. Это сразу повышает его стоимость в несколько раз.

— Он отнесен не в ту группу по вине оценщиков?

— Не совсем так. Обычно такая ошибка связана с тем, что в документах и государственном учете вид использования неконкретен, не позволил кадастровому оценщику отнести ваш участок к правильной группе. Например, на участок есть кадастровый паспорт, свидетельство на собственность. Там написано: под жилищное строительство. А под какое конкретно? Оценщику непонятно. Генплана нет. Следуя федеральным рекомендациям, оценщики относят такие участки к самой дорогой группе многоэтажного строительства. А по факту там — индивидуальный жилой дом. В результате кадастровая стоимость под индивидуальным жилым домом многократно превышает его рыночную стоимость.

— Так в итоге кто в этом виноват?

— Местные органы, которые устанавливали вид использования, не задумываясь о последствиях. Иногда виды разрешенного использования вообще местными властями не определялись, налоги с таких участков вообще не платились. В 2013 году, когда мы проводили последнюю оценку, было выявлено 72 тыс. участков, которые никакого вида использования не имели.

— Но оценивать недвижимость, не имея достаточных данных, — тоже как-то неправильно, нет?

— Это абсолютно правильно. По всем участкам информация запрашивалась в местных органах власти. Там, где ее отработали и дали четкие ответы, ошибок почти нет. Там, где эта информация не предоставлялась или это было сделано безответственно, там ошибки. Но это все исправляется достаточно просто. Поначалу на каждое исправление у нас уходило месяца два, но сейчас все идет быстрее — тем более, когда мы делаем исправления по большим массивам данных и сведениям об ошибках по конкретным земельным участкам, подготовленным органами местного самоуправления.

— Вы вносите исправления кадастровой оценки без обращений со стороны граждан?

— Конечно. И по обращениям тоже вносим. Но это один-два процента. В основном — без обращений.

— Давайте вернемся к началу: по каким все-таки признакам я могу понять, что мой участок оценили неправильно?

Первое: посмотреть свою кадастровую стоимость и сравнить ее с рыночной. Если отклонение до 30% — это допустимо в пределах погрешности определения кадастровой и рыночной стоимости, это не сказывается сильно на налогах.

Но если земля в вашем садовом товариществе продается за одну сумму (примерно за 100 тысяч за сотку), а в кадастре она стоит в разы выше (оценена в 200 тысяч рублей за сотку), тогда это — повод задуматься. Надо посмотреть вид использования участка — в правильную ли он попал оценочную группу. Фонд данных кадастровой оценки содержит такую информацию. Вторая возможная ошибка — участок отнесен к неправильному населенному пункту.

В государственном учете отнесение участка к конкретному населенному пункту выражается цифровым адресом. Участки оцениваются не индивидуально, они все распределяются по группам в соответствии со своими цифровыми адресами. Адреса выгружаются из данных Кадастровой палаты, и они могут быть неверными или их может не быть совсем. Это приводит к тому, что участок из одной деревни попадает в другую — не обязательно даже соседнюю.

— Это когда два участка из одной деревни, и один с правильным адресом, оценен в 400 тысяч, а другой с неправильным — в 2 миллиона?

— Да. Таких ошибок было много, но мы все цифровые адреса проверили, исправили, пересчитали налоги и утвердили новым распоряжением.

Тем не менее единичные ошибки такого рода еще могли остаться. Поэтому, если у вас соседние участки имеют разную стоимость, — обращайтесь к нам, мы исправим. На сайте Минимущества Московской области открыт единый портал по размещению жалоб граждан. Заходите на этот ресурс, указываете кадастровый номер участка, контактную информацию и содержание жалобы.

— На сайте Минимущества есть информация о дачном товариществе «Переславич». Там 70 участков оценили в 87 млн. Владельцы обратились с коллективной жалобой на завышенную оценку. Им пересчитали, и теперь вся земля их товарищества оценивается совокупно всего в 22 млн. В четыре раза им снизили цену! Вот это как? И за счет чего?

— В садовых и дачных товариществах есть дороги и земли общего пользования. Их стоимость почти равна нулю. Но в виде использования указано то же самое, что и для личных участков, — дачные участки. Они оцениваются по 100–200 тысяч за сотку. Граждане в этом товариществе объединились и подали заявление на обнуление стоимости своих земель общего пользования. В итоге общая стоимость всей земли дачного товарищества упала в четыре раза.

— Насколько типична такая ошибка по землям общего пользования? Они во всех СНТ и ДНТ оценены так же, как личные участки? Или у «Переславича» был исключительный случай?

— В понимании кадастровой оценки это не является ошибкой. Для СНТ, дачных объединений ситуация с завышением стоимости дорог и земель общего пользования типична для тех объединений, которые образовывались из одного большого земельного участка. Когда при нарезке земельных участков по 6–10 соток оставались дороги и места общего пользования с тем же видом использования — садоводства и дачного строительства. Здесь исправление кадастровой стоимости возможно при обращении от имени СНТ, обычно председателя — по решению садоводов, при этом будет учтено фактическое использование таких земельных участков.

— Счетная палата недавно выявила, что, по данным Росстата, общая площадь Московской 4445,9 тыс. га, а по данным Кадастровой палаты, — 6663,9 тыс. га. Почему такая разница?

— Счетной палате мы все это объяснили. Стоит участок, собственник делит его на три части, и в Кадастровой палате какое-то время — иногда недолгое, а иногда долгое — на учете находятся все четыре участка одновременно. В итоге происходит дублирование площадей. Мы знаем случай, когда площадь участков на одном кадастровом квартале превышает площадь квартала в три раза. Но налоги никто не платит за одни и те же участки.

— По данным той же Счетной палаты, 62% всех зарегистрированных земельных участков Московской области не имеют сведений о координатах границ. Отсутствие границ не является препятствием для оценки участков?

— Это общая проблема — не только области, но и страны. И в вашем СНТ наверняка границы проведены не у всех участков. Потому что раньше у нас участки не требовалось межевать. Да и сейчас граждане не обязаны ставить участки на кадастровый учет.

Вы откройте публичную карту своего СНТ и увидите, что оно все в кусках. Где-то начерчены прямоугольники, а между ними — пустые места. Прямоугольники — это участки людей, которые по каким-то причинам их отмежевали и поставили на кадастровый учет. А у остальных есть на участки правоустанавливающие документы, старые, 60–80-х годов. Но конкретных границ у них нет, они не отмежеваны.

— С чего же берутся налоги, если непонятно, у кого какая площадь участка?

— С той площади, что записана в правоустанавливающих документах.

— Но мы реально не знаем нашу площадь, если участки не отмежеваны. Я плачу за 6 соток, а у меня, может, 5,8. А у соседа 6,2. А у третьего соседа вообще 7.

— Вам нужно собраться всем садовым товариществом, уточнить границы и поставить все СНТ на кадастровый учет. Обновленные сведения из Кадастровой палаты автоматически пойдут в налоговую инспекцию, и она пересчитает ваш налог. Будете платить не за 6 соток, а за 5,8.

— Без соседей это сделать нельзя. А уговорить членов СНТ на уточнение границ очень трудно. Никто не хочет возиться с бумагами, ходить по инстанциям, и к тому же все подозревают, что у них что-то хотят отнять. Такие вещи должны делаться сверху, в государственном каком-то порядке.

— Надо довести до сведения соседей, что уточнять границы своих земельных участков им придется, поскольку в недалеком будущем, начиная с 2018 года, по федеральному законодательству невозможны сделки с землей без точных границ.

— Какие налоговые нововведения нас ждут в 2015 году?

— Главная новость в том, что весной начнут рассылаться квитанции о налоге за объекты капитального строительства — квартиры, дома, жилые помещения. И вот этот налог на имущество для физических лиц впервые будет взиматься с кадастровой стоимости, приближенной к рыночной.

— А как вы будете оценивать частные дома и дачи? Это же надо ходить и реально смотреть, у кого какой дом.

— Кадастровая оценка объектов капитального строительства уже проведена — в 2012-м, утверждена в 2013-м.

— Где может владелец посмотреть, как оценили его дачу, например?

— На той же публичной кадастровой карте. Квартиры оценены близко к рыночным ценам — от 50 до 70 тысяч рублей за квадратный метр. Перекосы, конечно, могут быть, но будем исправлять, это единичные случаи. А по частным домам мы скорее наблюдаем заниженную стоимость — 8–10 тыс. руб. за кв. метр.

— Если площадь избы в деревне — 100 кв. м, она оценена в миллион рублей? Но за такие деньги ее никто никогда не купит, поскольку она вся гнилая и просевшая.

— Налог будет невысоким. Процентная ставка по квартирам почти везде — 0,1%, по жилым домам — 0,3%. На избу площадью 100 кв. м надо будет платить 3000 рублей в год.

— Для пенсионеров это немало.

— Пенсионеры с одной квартиры и одного дома не будут платить вообще ничего. Вот если есть вторая квартира или второй дом, за них уже платишь. Раньше пенсионеры у нас вообще не платили налог за квартиры, но это было неправильно, потому что дети оформляли свои квартиры на родителей и уходили от налога.

И еще одну льготу мы предложили принять местным властям. Снизить в два раза налог на недвижимость малообеспеченным гражданам, у которых доход ниже двукратного прожиточного минимума.

— Какой прожиточный минимум в области?

— Даже с такой льготой налог будет чувствительным.

— В законе прописан поэтапный ввод налога — пятилетний. Каждый год сумма будет увеличиваться на сто-двести рублей. Так что по крайней мере резкого взлета здесь не будет. Земельный налог в следующем году тоже не изменится. Граждане будут платить ту же сумму, которая проставлена в платежках за этот год. Планируется только уточнять кадастровую оценку, выявлять перекосы. Так что никакого налогового всплеска следующей весной не случится.

— Многие владельцы дач и коттеджей никогда не ставили их на учет. Какой же им будем вменяться налог?

— Мы активно сейчас занимаемся этой проблемой, потому что от налога таким образом у нас уходят порядка 20% собственников объектов капитального строительства. Первая наша задача — выявить такие объекты. Сейчас пилотный проект по их выявлению реализуется в Коломенском районе. На его примере мы всем покажем, как их выявлять.

— Но какой все-таки алгоритм?

— В прошлом году мы сделали аэрофотосъемку. На снимки накладываем дома, по которым налоги платятся, они подсвечиваются зеленым. Что осталось, подсвечивается красным, по этим строениям налоги не платятся. Выясняем, кто у них собственник, направляем уведомление, потом повторное, потом — в суд.

У нас нет такой обязанности — регистрировать право на объект недвижимости, который ты построил, в котором ты живешь, но декларировать его нужно обязательно.

— А если дом недостроен?

— Он тоже попадает под налогообложение. Поэтому владельцам домов в Подмосковье есть смысл поскорее заняться своей недвижимостью и легализовать ее. Рано или поздно мы ее выявим, и им тогда придется заплатить налоги за то время, когда они ее скрывали, плюс еще пени, так что сумма может получиться в итоге очень большой.

Заголовок в газете: Как исправить налог на землю

Опубликован в газете «Московский комсомолец» №26908 от 10 сентября 2015 Тэги: Налоги, Суд Места: Подмосковье — Московская область

www.mk.ru