В Хакасии пропишется миллиардер, подоходный налог которого спасет бюджет региона

Дата публикации: 14 февраля 2018 года в 10:12.

Категория: Экономика.

В столице Хакасии может появиться новый житель, подоходный налог которого принесет в бюджеты города и региона 5,6 млрд рублей. Речь идет о бизнесмене Эдуарде Худайнатов, бывшем главе «Роснефти» и собственнике компании Коуллстар, которая уже приобрела угольный «Разрез Майрыхский» республике и намерена взяться за разработку еще трех участков Бейского месторождения.

В конце прошлого года стало известно, что экс-президент «Роснефти» и владелец «Нефтегазхолдинга» Эдуард Худайнатов всерьез заинтересовался угольным бизнесом. Он создал компания ООО «Коулстар» с подачи которой власти Хакасии инициировали проведение торгов по трем участкам Бейского месторождения энергоуглей.

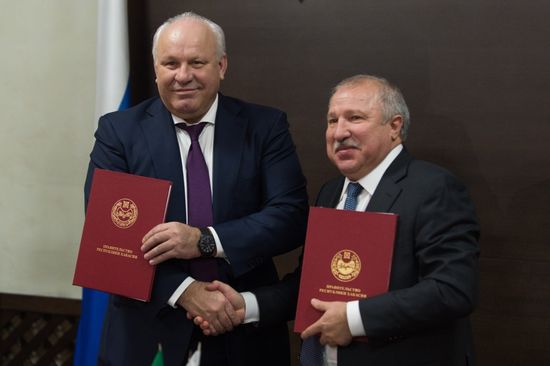

В декабре Эдуард Худайнатов и глава Хакасии Виктор Зимин подписали соглашение о социально-экономическом сотрудничестве.

Виктор Зимин и Эдуард Худайнатов

Позже «КоммерсантЪ» сообщил, что Роснедра готовят материалы для лицензирования угольного участка Бейский-Западный в Хакасии, который будет образован за счет объединения участков Аршановский-2, Западный и Сосновозерский-1 Бейского месторождения. Об этом говорится в письме главы Минприроды Сергея Донского Владимиру Путину от 27 декабря.

А из письма помощника президента Андрея Белоусова от 1 декабря следует, что с инициативой лицензирования обратился к Главе государства губернатор Хакасии Виктор Зимин.

Владимир Путин поручил рассмотреть возможность лицензирования участка Бейский-Западный в первом квартале 2018 года. Однако в ответ глва Минприроды Донской сообщил, что проведение конкурса возможно, только во втором квартале: нужны правительственные согласования, к тому же по закону конкурс объявляют не позднее чем за 90 дней до даты проведения.

Итак, известный бизнесмен Эдуарде Худайнатов намерен всерьез заняться добычей угля в Хакасии. Что для региона уже хорошо. Но кроме того, Худайнатов может стать налоговым резидентом республики, как физическое лицо.

Такую версию высказал депутат Абаканского городского совета, директор фирмы «МедиаПроф» Евений Мамаев.

На своей странице в Фейсбуке он предположил, что Эдуард Худайнатов станет для Хакасии не только инвестором, но и налогоплательщиком в статусе физического лица.

«По данным из открытых источников доход Худанайтова за 2017 год составил 43 млрд рублей, что выливается в обязанность заплатить 13% НДФЛ, а это 5.6 млрд рублей по месту прописки. И есть версия, что как нельзя кстати бизнесмену подвернулась возможность прописаться в Абакане, на улице Русской (судя по снимкам с Яндекс.Спутник, там есть подходящий неплохой домик)», — пишет Мамаев.

Для города Абакана это означает поступление в городской бюджет 15% от суммы НДФЛ — то есть 800 млн рублей. А республиканский бюджет соответственно получит 4.75 млрд. Что поможет решить множество проблем и в республике, и в сс столице.

Евгений Мамаев также высказал предположение, что прописаться в Хакасии и тем самым поддержать республику материально владелец компании «Коулстар» мог решиться по настоятельной просьбе «старших товарищей». Точнее — одного человека.

«Беспрекословный авторитет у олигархов нашей страны имеет только президент», — отмечает Мамаев.

Он напоминает, что Хакасия не единственный регион, где по просьбам Кремля вовремя прописывались миллиардеры.

«Что ж, решение простое и изящное! Я лично очень рад, что Владимир Путин помогает республике!», — заключает депутат Абаканского горсовета.

Напомним, что владелец РУСАЛа Олег Дерипаска в течение нескольких лет имел прописку в Саяногорске и платил очень крупный подоходный налог, поступавший в бюджеты города и республики.

vg-news.ru

Практика Верховного Суда РФ по налоговым спорам за июль 2017

Автор: Юзвак М.В., налоговый консультант, к.ю.н.

В обзор включаются решения Судебной коллегии по экономическим спорам, а также отказные определения судей Верховного Суда РФ по налоговым спорам. Обзор подготовлен налоговым консультантом, кандидатом юридических наук Юзваком М.В.

Комментарии к отдельным июльским судебным актам содержатся в видео обзоре https://youtu.be/xULd3sUyQ7s

При обнаружении ошибок просьба сообщать по адресу: maxymv1985@gmail.com

Общие вопросы

Определение от 31 июля 2017 № 305-КГ17-9501 (с. Антонова М.К., ТехДепо) –

Суды пришли к выводу о доказанности налоговым органом факта осведомленности Налогоплательщика об имеющихся проблемах у обслуживающего банка и наличии в его действиях признаков недобросовестности (в том числе в связи с перечислением через «проблемный» банк денежных средств в размерах, превышающих действительные налоговые обязательства и суммы, исчисленные самим обществом в налоговых декларациях за спорные периоды), в связи с чем не усмотрели оснований для признания обязанности по уплате налоговых платежей исполненной и, как следствие, проведения их зачета.

Определение от 27.07.2017 № 306-ЭС17-7583 (с. Павлова Н.В., Шахта «Полосухинская» против Ньюс Пул) –

Налогоплательщик обратился с иском о признании не соответствующими действительности, порочащими деловую репутацию сведений, изложенных в статье под названием «Миллиардеры побежали от налогов» на сайте информационного агентства Московский монитор http://mosmonitor.ru/, о понуждении ООО «Ньюс пул» и Волошина П.В. опубликовать на сайте http://mosmonitor.ru/ в категории «Экономика» в течение 3 рабочих дней со дня 2 вступления решения суда в законную силу под заголовком «Опровержение» текст, опровергающий написанное в вышеуказанной статье, о взыскании компенсации репутационного вреда.

Отказывая в требовании суд указал, что для компенсации денежного возмещения в целях возмещения репутационного вреда истец кроме факта распространения ответчиком сведений, порочащих деловую репутацию истца, обязан доказать обстоятельства, на которые он ссылается как на основание своих требований, то есть подтвердить, во-первых, наличие сформированной репутации в той или иной сфере деловых отношений (промышленности, бизнесе, услугах, образовании и т.д.), во-вторых, наступление для него неблагоприятных последствий в результате распространения порочащих сведений, факт утраты доверия к его репутации или ее снижение. Суды указали на отсутствия доказательств факта утраты доверия к репутации Налогоплательщика после публикации недостоверных сведений.

Определение от 17.07.2017 № 308-ЭС17-6790 (с. Завьялова Т.В., Севкавгеопроект) –

После получения руководителем общества «ГП «Севкавгеопроект» акта выездной налоговой проверки произошло уменьшение стоимости основных средств за счет выбытия двух автотранспортных средств по договорам купли – продажи, заключенным с взаимозависимым обществом — обществом «Севкавгеопроект», исполненным взаимозачетом. Признав наличие согласованных действий хозяйствующих субъектов, направленных на уклонение от исполнения обязанности общества ГП «Севкавгеопроект» по уплате возникшей задолженности по налогам, пеням, штрафам путем сокрытия имущества, суды, руководствуясь подпунктом 2 пункта 2 статьи 45 НК РФ, пришли к выводу о наличии у общества «Севкавгеопроект» обязанности по погашению налоговой задолженности проверяемого налогоплательщика в заявленном размере.

Определение от 13.07.2017 № 308-КГ17-8160 (с. Першутов А.Г., Теплокоммунэнерго) –

Отказывая обществу в назначении строительно-технической экспертизы суды исходили из того, что проводимое в настоящее время ретроспективно применительно к 2011-2012г.г. экспертное исследование не сможет объективно отражать состояние спорных объектов недвижимости в 2011-2012г.г., которые за столь значительное время могли быть модернизированы или существенно изменены, в связи с чем экспертное заключение не будет достоверным

Налоговая ответственность

Определение от 26 июля 2017 № 309-КГ17-9013 (с. Антонова М.К., Меакир) –

Отказывая в удовлетворении требований, суды исходили из отсутствия оснований для исключения вины Налогоплательщика в совершении налогового правонарушения, поскольку неправильное применение последствий изменения кадастровой стоимости земельных участков в течение налогового периода при исчислении земельного налога не может являться основанием для освобождения от налоговой ответственности в виде начисления пеней и штрафов.

Определение от 17.07.2017 № 303-КГ17-8328 (с. Першутов А.Г., Анадырская торговая компания) –

Признав, что обстоятельства, на которые ссылалось Налогоплательщик, не являются обстоятельствами смягчающими ответственность, суд установил факт невозможности учета таких обстоятельств в качестве оснований для снижения штрафных санкций, и этот факт в рассматриваемом случае является неизменным применительно ко всем вменяемым Налогоплательщику нарушениям. Одни и те же обстоятельства не могут расцениваться одновременно и как смягчающие ответственность, и как не смягчающие ответственность.

Определение от 05.07.2017 № 307-КГ17-7696 (с. Павлова Н.В., ИП Шестаков Игорь Альбертович) –

Из фабулы обвинения, предъявленного Налогоплательщику, следует, что противоправные действия выразились только в незаконной деятельности по обращению с ломом черных металлов без соответствующей лицензии. Факт неуплаты конкретных налогов и их размер в рамках уголовного дела не устанавливались, за уклонение от уплаты налогов Налогоплательщик к уголовной ответственности не привлекался. Из приговора районного суда не следует, что предприниматель был привлечен к уголовной ответственности за нарушение законодательства о налогах и сборах, выявленное по результатам проведенных инспекцией мероприятий налогового контроля. Суды пришли к верному выводу о том, что факт привлечения Налогоплательщика дважды к ответственности за одно и то же правонарушение не подтверждается.

Определение от 25 июля 2017 № 305-КГ17-5491 (с. Антонова М.К., МОСТОТРЕСТ) –

Судебные инстанции исходили из того, что положения абзаца 3 подпункта 3 пункта 3 статьи 170 НК РФ необходимо применять во взаимосвязи с другими нормами главы 21 Налогового кодекса на основе проведенного анализа и оценки условий договоров, содержания первичных документов, счетов-фактур, книг покупок и продаж и иных документов, позволяющих охарактеризовать отношения сторон сделки и установить действительные налоговые обязательства налогоплательщика. При этом суды указали на неправомерное произвольное восстановление налогоплательщиком сумм НДС (несоблюдение установленного сторонами в договорах и дополнительных соглашениях процента зачета аванса либо восстановление налога при отсутствии в договорах порядка зачета аванса) и их несоответствие суммам налоговых вычетов, заявленным контрагентами.

Определение от 18.07.2017 № 302-КГ17-8393 (с. Першутов А.Г., Лесосибирский ЛДК № 1) –

Удовлетворяя требования Налогоплательщика и признавая недействительными оспариваемые решения инспекции, суды первой и апелляционной инстанций исходили из того, что до завершения рассмотрения дела № А33-430/2013 Налогоплательщик не имел возможности применить спорные налоговые вычеты по НДС, что является уважительной причиной, препятствующей своевременной реализации права на возмещение спорных сумм НДС. Суд кассационной инстанции не согласился с указанными выводами судов первой и апелляционной инстанций, поскольку рассмотрение спора по делу № А33-430/2013 не могло привести к пропуску Налогоплательщиком срока, установленного пунктом 2 статьи 173 НК РФ, так как при рассмотрении этого спора неопределенности относительно надлежащего налогового периода для применения спорных налоговых вычетов по НДС не имелось. Учитывая отсутствие у Налогоплательщика объективных препятствий для своевременной реализации права на спорные налоговые вычеты по НДС, суд кассационной инстанции отказал в удовлетворении заявленных требований.

Определение от 14.07.2017 № 309-КГ17-8703 (с. Тютин Д.В., МетУниверсал) –

Поскольку продажа имущества организации–банкрота с 01.01.2015 в силу подпункта 15 пункта 2 статьи 146 НК РФ должна осуществляться без НДС и без выделения его в продажной стоимости в первичных и платежных документах и без выставления счета–фактуры, соответственно, спорный счет–фактура, составленный и выставленный с нарушением порядка установленного НК РФ, не может являться основанием для принятия покупателем предъявленных продавцом сумм налога к вычету. Доводы Налогоплательщика, изложенные в жалобе, сводятся к наличию у него права на вычеты по НДС в силу пункта 5 статьи 173 НК РФ, что, по мнению Налогоплательщика, подтверждено, в том числе, рядом определений Верховного Суда Российской Федерации, указанных в пункте 13 Обзора судебной практики Верховного Суда Российской Федерации № 4 (2016). Однако в данном разъяснении указано, что доказательств того, что действия Налогоплательщика и контрагентов являлись согласованными и направленными на неуплату НДС, налоговым органом не представлено. В рассматриваемой же в настоящем деле ситуации Налогоплательщик определенно был информирован о том, что имущество приобретается им у организации, признанной банкротом, а сведений о фактической уплате продавцом НДС в бюджет не имеется.

www.audit-it.ru

m_kalashnikov

m_kalashnikov

m_kalashnikov

Российские миллиардеры богатеют и платят налоги за границей

По данным агентства Bloomberg, деятели от члена Семьи Бориса Ельцина Олега Дерипаски до друга Владимира Путина — Геннадия Тимченко разбогатели на 7,9 миллиардов долларов. Показательно, что рост их состояния сопровождается получением гражданства стран НАТО-ЕС и отказом платить налоги в России. Кроме гражданина Финляндии Тимченко сейчас иностранными налоговыми резидентами являются хозяин USM Holding Алишер Усманов, владелец ОАО «Сибирская угольная энергетическая компания» Андрей Мельниченко, владелец «Альфа-групп» олигарх ельцинского призыва Михаил Фридман, жена бывшего мэра Москвы Юрия Лужкова Елена Батурина и ряд других миллиардеров.

Максим Калашников: а все очень просто. Миллиардеры — это вам не лоховатый электорат, коим помыкает через телевизор Шапиросоловьев в какой-то странной форме (помесь генерала со швейцаром), а люди, знающие о происходящем в РФ изнутри. А поскольку они и знают, и видят реальную картину, то предпочитают делать ноги из РФ. Капитан на мостике может сколько угодно провозглашать по громкой связи бодрые речи и крутить бравурные марши, а крысы-то с судна дали деру.

Recent Posts from This Journal

КУДА ПОВЕДЕШЬ НАС, КРЕМЛЬ?

КУДА ПОВЕДЕШЬ НАС, КРЕМЛЬ?

Максим Калашников КУДА ПОВЕДЕШЬ НАС, КРЕМЛЬ? Лето 2018-го – точно стало точкой бифуркации в историческом процессе. Причем и для РФ, и для всего…

Главным соперником американцы видят КНР. И от АПН Северо-Запад

Главным соперником американцы видят КНР. И от АПН Северо-Запад

В ЦРУ ЗАЯВИЛИ, ЧТО ПЕКИН НАЧАЛ ПРОТИВ ВАШИНГТОНА САМУЮ НАСТОЯЩУЮ ХОЛОДНУЮ ВОЙНУ Цель различных мероприятий Китая по усилению своего влияния в мире…

Наши пробиваются в Забайкалье на выборы!

Наши пробиваются в Забайкалье на выборы!

Суд обязал избирком заверить список «Партии Дела» на выборы в Забайкалье 18 июля Забайкальский краевой суд признал незаконным решение и обязал…

m-kalashnikov.livejournal.com

Миллиардеры не будут платить налоги

Комитетом государственной думы по налогам подготовлен проект закона об освобождении физических лиц, попавших в санкционный список ЕС и США, от уплаты налогов на территории России. Достаточно будет документально подтвердить, что в конкретном периоде они являлись налоговыми резидентами и России, и другой юрисдикции.

Среди претендентов на освобождение от налогового бремени – Геннадий Тимченко, Аркадий Роттенберг, Борис Роттенберг, Юрий Ковальчук, Игорь Сечин и другие.

Даже профессионально оптимизированные выплаты в казну от миллиардеров – существенный вклад в российский бюджет. Чем власти планируют компенсировать “санкционную льготу”?

Налоговый маневр – кто не успел подняться, тот уже не сможет

Параллельно, на форуме РССП, министр финансов Антон Силуанов объявил о предстоящем  повышении НДС с 18% до 22% и снижении процентной ставки страховых взносов с 30 до отметки 22. По утверждению Минфина, этот налоговый маневр будет нейтральным для бюджета, но большинство экспертов не разделяют этих оптимистичных взглядов.

повышении НДС с 18% до 22% и снижении процентной ставки страховых взносов с 30 до отметки 22. По утверждению Минфина, этот налоговый маневр будет нейтральным для бюджета, но большинство экспертов не разделяют этих оптимистичных взглядов.

Повышение НДС коснется в первую очередь конечных потребителей товаров и услуг – и без того стремительно беднеющее население. По некоторым прогнозам, возможный скачок цен достигнет 8-10%. Напрашивается вывод, что пенсионеры и многодетные семьи (а они – наиболее уязвимая часть населения, с финансовой точки зрения) возместят бюджету снижение расходов работодателей на заработную плату.

А сколько еще нужно расти ценам, чтобы народ перестал даже мечтать о приобретении скромных излишеств, выходящих за рамки потребительской корзины?

НДС против малого и среднего бизнеса

Как увеличен ие НДС повлияет на развитие малого и среднего бизнеса?

ие НДС повлияет на развитие малого и среднего бизнеса?

Налоговый маневр позволит работодателям, намеренно занижающим показатели заработной платы сотрудников с целью снизить расходы на страховые взносы, быть более открытыми с гос. органами. Это благотворно скажется и на лояльности наемных сотрудников к компании. Это – единственное преимущество, которое касается снижения взносов.

Любой бизнес-процесс включает в себя расходы на его функционирование. Увеличение налога на добавленную стоимость повысит расходы на производство. Соответственно, произойдет существенный (если говорить о разнице 4%) рост себестоимости производимых товаров и услуг. Молодому развивающемуся бизнесу в условиях жесткой конкуренции с крупными успешными компаниями будет просто невозможно выстоять, не говоря уже о том, чтобы перейти на новую ступень.

Вместо заключения

К вопросу о справедливости законопроектов. Одни – нацелены на облегчение жизни людей, отягощенных финансами. А другие – способны в одночасье подвести под крайнюю черту граждан, которые этих финансов не имеют. Какая польза государству от отмены налогов для указанных лиц? Кто и с какой реальной целью составляет эти законы? Сколько еще проектов, с геометрической прогрессией увеличивающих разрыв между разными слоями населения, тяжким бременем ляжет на плечи обычных граждан?

promdevelop.ru

Почему долларовые миллионеры покидают Россию

Выкачали и выехали. Почему долларовые миллионеры покидают Россию

Как сообщил своим читателям Forbes, а за ним и десятка два бумажных и электронных СМИ, Алишер Усманов в этом году не заплатит ни рубля налогов в бюджет России. Его не было в России больше полугода, а в соответствии с нашим налоговым законодательством, резидентами в календарном году признаются лишь лица, находившиеся в России не менее 183 дней. Пробыл на день меньше – свободен…

Подумаешь, Усманов, была моя первая реакция. Таких усмановых у нас после 1 января прошлого года, когда в России вступил в силу закон о контролируемых иностранных компаниях (КИК) у нас пруд пруди… А все-таки, сколько их, оставляющих с носом российский бюджет благодаря закону «о пребывании»?

Мы же помним, что Закон о деофшоризации был принят в прошлом году с целью запретить российским гражданам использовать зарубежные юрисдикции для сокрытия доходов. И по итогам года нынешнего владельцы КИКов должны будут отчитаться о доходах и заплатить налоги в России. Понятна философия Кремля: полученная от российских активов прибыль должна работать на Россию, а уж если она все-таки выведена за рубеж, пусть хоть оставит налог.

Напомню, что с 1 января этого года если ваша доля в такой иностранной компании больше 25 процентов, а прибыль ее более 30 миллионов рублей, вам придется заплатить налог в 20 процентов с компании и 13 процентов лично. При этом российские налоговые резиденты платят налоги со своих доходов, полученных по всему миру, а нерезиденты — только с доходов от источников в России. Ну, вот они и побежали… Тот же Forbes уже сообщал, что в связи с антиофшорным законом в прошлом году отказались от налогового резидентства в России акционеры «Альфа-Групп» Михаил Фридман и Алексей Кузьмичев. Фридман, основной владелец консорциума «Альфа-групп» — Альфа-банк, X5 Retail Group, «A1», «Росводоканал» — и группы Letter One Holdings уехал в Лондон и планирует развивать бизнес на Западе, открыв офис в США. Как он сказал однажды тому же Forbes, он и его партнёры не заинтересованы в возвращении в «российскую нефть», которая жёстко контролируется государством, добавив, что «никаких ценных активов» в отрасли не осталось.

Проще говоря, выкачали и выехали…

В октябре этого года за беглецами последовал Алишер Усманов. Это все «рыбки» (или не рыбки?) далеко не мелкие. Но «Панамагейт» сдернул завесу секретности с бенефициаров тысяч офшоров, и закопошилось все…

Компания New World Wealth подсчитала, что только за прошлый год из нашей страны уехали 2 тысячи долларовых миллионеров из 127 тысяч имеющихся.

Россия заняла шестое место в списке «бегущих крыс».

Первое за Францией и понятно, почему. Оттуда за год уехали 10 тысяч человек с состоянием не менее 1 миллиона долларов. За Францией – Китай: минус 9 тысяч миллионеров, правда, новых миллионеров там появилось больше, чем число сбежавших. Затем Италия – минус 6 тысяч толстосумов и так далее.

Куда бегут? В Австралию – плюс 8 тысяч миллионеров, США — плюс 7 тысяч к уже имеющимся 4 миллионам миллионеров, Канаду — плюс 5 тысяч. На Мальту, которая по данным компании Rresearch and Markets в ближайшие 10 лет будет лучшей гаванью Европы для миллионеров и соберет почти 5 миллионов таких «налоговых крыс».

Как разнюхал Forbes, владельцу USM Holding Алишеру Усманову «комфортно сидеть, где потеплее, или где тебя и твое предприятие с социальной ответственностью никуда не таскают. С течением времени хочется больше комфорта». И – что очевидно – меньше налогов. За последние несколько лет (Forbes не уточняет, за сколько точно) Усманов заплатил 350 миллионов долларов в виде налогов в России только как физлицо, а компании, входящие в его холдинг, только за 2015 год выплатили около 100 миллиардов рублей (примерно 1,6 миллиарда долларов по среднему за год курсу ЦБ). Но как сам Усманов год назад говорил «Вестям», его «предприятия все в прибыли, и достаточно приличной прибыли. Она составляет несколько миллиардов долларов. …«Металлоинвест» завершил год с прибылью более миллиарда долларов, с полными обеспеченными всеми финансовыми обязательствами, даже вперед на 2016 год все закрытия наших задолженностей обеспечены средствами, которые у нас есть на счетах».

Значит, было из чего заплатить и те 20 процентов налога с прибыли в российскую казну. Что, жаба задавила?

Как говорится в исследовании Tranio и Adam Smith Conferences, богатые жители России, имеющие на зарубежных счетах миллион долларов и более, массово переезжают за границу или оформляют иностранное гражданство, чтобы не раскрывать российским властям информацию о своих заграничных активах.

Паспорт в обмен на инвестиции чаще всего бывшие наши получают на Кипре и Мальте. Это – кто покрупнее. Кто помельче – то переписывают свои активы на третьих лиц, на фонды или трастовые компании.

Самым надежным способом спрятать доходы, полученные в России, считается передача активов в крупный инвестиционный фонд совместно с другими владельцами КИК, что и рекомендуют сегодня западные провайдеры трастовых услуг и зарубежные банки.

Способ универсальный и позволяющий скрыть конечных бенефициаров не только от российских, но и от европейских налоговиков. При этом доля нового участника в фонде становится ниже 10 процентов основного фонда, и он уже не владелец КИК.

Есть тьма иных возможностей обмануть собственную страну и спрятать деньги «за бугром», который это очень и очень поощряет – от Лондона до Каймановых островов. Но что у бегущих «с торбой» по миру в остатке? Ведь не только, чтобы побренчать монетой в мошне они живут. Или только?

С другой стороны, если привычка так жить у тебя чуть не с детства, как у того же Усманова, то такие радости ему уже давно чужды.

Я думаю, сегодня ему никто даже не напомнит 1980 год, когда он со своим приятелем Насымовым, оперуполномоченным особого отдела КГБ, сыном заместителя председателя КГБ Узбекской ССР, получил 8 лет лишения свободы по трём статьям Уголовного кодекса

Несмотря на то, что в 2000 году Верховный суд Узбекистана полностью реабилитировал гендиректора ООО «Газпроминвестхолдинг» — дочерней компании «Газпрома», занимающейся возвращением его дебиторской задолженности, посол Великобритании в Узбекистане на тот момент Крейг Мюррей утверждал, что Усманова посадили заслуженно…

Для тех из нас, кто помнит девяностые, происхождение капиталов нынешних миллиардеров совсем не секрет. Как и то, что шаг за шагом, миллионы долларов превращают этих людей в нечто, лишенное отличительных черт в психологии восприятия окружающей действительности, в культуре, в привычках, в национальных приметах, в образе жизни.

ipolk.ru