Когда сдавать налоговую отчетность по УСН в 2018 году

Для малого и среднего бизнеса УСН стала удобным инструментом, который регулирует налоговую нагрузку. Кроме того, «упрощенка» облегчает взаимодействие с ФНС в части отчетности: сдавать налоговую декларацию требуется лишь один раз в год — по итогу налогового периода. Однако есть несколько важных нюансов, о которых нельзя забывать, поскольку небрежность и невнимательность могут обернуться серьезными штрафами.

Налоговый период и сроки подачи декларации

Упрощенная система налогообложения сокращает налоговую отчетность субъектов малого бизнеса до годовой декларации. Организации сдают ее в ИФНС по месту нахождения, индивидуальные предприниматели — по месту жительства. Декларация составляется по итогам налогового периода, которым для УСН является календарный год (ст. 346.19 НК РФ). Сроки подачи декларации в ИФНС обозначены в п. 2 ст. 346.23 Налогового кодекса РФ:

- организации — до 31 марта года, следующего за отчетным;

- индивидуальные предприниматели — до 30 апреля года, следующего за отчетным;

- организации и ИП, прекратившие предпринимательскую деятельность, — до 25-го числа месяца, следующего за месяцем, в котором прекращена деятельность;

- организации и ИП, утратившие право на УСН, — не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право на «упрощенку».

- за I квартал — 25 апреля;

- за полугодие — 25 июля;

- за 9 месяцев — 25 октября.

- при прекращении деятельности на УСН – не позже 25-го числа месяца, идущего за месяцем её прекращения (п. 2 ст. 346.23 НК РФ);

- при утрате права на УСН – не позже 25-го числа месяца, идущего за кварталом, в котором это право было потеряно (п. 3 ст. 346.23 НК РФ).

- с 3 апреля 2018 года – в отношении юрлиц;

- с 4 мая 2018 года – по предпринимателям.

- к 17 апреля 2018 года – от организации;

- к 21 мая 2018 года – от ИП.

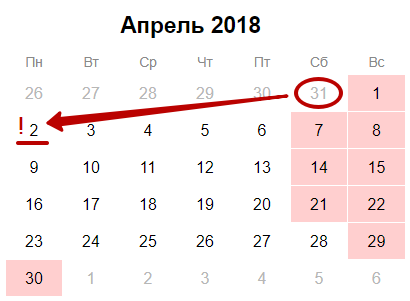

- не позднее 02.04.2018 г. организациям (т.к. 31 марта это выходной день – суббота),

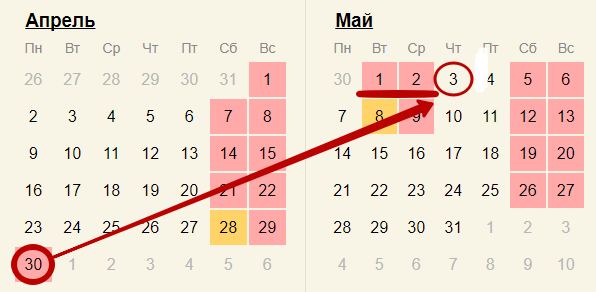

- не позже 03.05.2018 г. предпринимателям (срок перенесен из-за «длинных» выходных – майских праздников).

- налог за 2017 год – 02.04.2018 г. для юрлиц, и 03.05.2018 г. для ИП;

- авансовые платежи 1 квартала уплатить следует не позднее 25.04.2018г., за полугодие – 25.07.2018 г., за 9 месяцев – 25.10.2018 г.

- справка 2-НДФЛ за 2017 г. (подробнее о сроках – здесь);

- расчет 6-НДФЛ – ежеквартально (о точных сроках – в этой статье),

- расчет страховых взносов (сроки подачи в 2018 г. мы рассматривали здесь).

- СЗВ-СТАЖ за 2017 год (подробно о ней в этой статье);

- ежемесячная форма СЗВ-М (не позднее 15 числа следующего за отчетным месяца).

- расчет 4-ФСС (сроки различны для электронных и «бумажных» отчетов – подробнее об этом — в данной статье);

- подтверждение основного вида деятельности – 2017 для расчета тарифа по «травматизму» – не позже 16.04.2018 г.

- налогу на имущество (при наличии у юрлица недвижимости, облагаемой из кадастровой стоимости) – 30.03.2018;

- земельному и транспортному налогам, если у организации присутствует объект налогообложения – 01.02.2018 г.;

- налогу на прибыль и НДС– если «упрощенец» является по ним налоговым агентом (подробнее об этом здесь и здесь), выставлял счета-фактуры с НДС, или платил НДС при товарном импорте.

Заполните и отправьте онлайн декларацию УСН без ошибок и в срок! Дарим доступ на 3 месяца в Контур.Экстерн!

Попробовать

Авансовые платежи и итоговые суммы

Надо помнить о расхождении, которое возникает между составлением декларации по итогам года и фактическим перечислением налоговых сумм. Отчетными периодами для УСН являются I квартал, полугодие и 9 месяцев, поэтому расчет и выплата упрощенного налога производятся по итогам каждого квартала. Согласно ст. 346.21 НК РФ налоговые платежи должны пройти не позднее 25-го числа месяца, следующего за отчетным периодом.

В 2018 году крайними датами перечисления налога будут такие же как в 2017-м:

Ежеквартальные выплаты налога являются по своей сути авансовыми платежами, размер которых бизнес определяет на основании собственных расчетов. Такие платежи ИФНС считает переплатой по налогу. Насколько они были верны, бизнесмен и налоговая проверяют уже по годовой декларации. Напоминаем, сумма по итогам года должна быть перечислена не позже срока подачи отчетности.

С учетом выходных и праздничных дней в 2018 году выплаты должны пройти:

До 02 апреля 2018 года

До 3 мая 2018 года

Пени и штрафы

После подачи налоговой декларации в ИФНС происходит финальная сверка сумм: тех, что указаны в декларации, и тех, что были перечислены авансом. Если расчеты бухгалтера были верными, суммы сойдутся и у налоговой не будет никаких претензий к бизнесу.

Впрочем, если авансовые платежи были рассчитаны неправильно или просрочены, штрафов можно не бояться. Организация должна будет заплатить только пени, сумма которых станет понятна после проверки отчетности налоговиками. Штрафы ждут тех бизнесменов, которые не сдали годовую налоговую декларацию и не перечислили итоговый платеж в установленный законом срок.

Переход на УСН с 2018 года

Законодательная база позволяет организации при соблюдении определенных требований с начала календарного года перейти с общего режима налогообложения на упрощенный. В заявлении в территориальные органы ФНС организация указывает остаточную стоимость ОС, данные о доходах на 1 октября 2017 года, а также желаемый объект налогообложения.

Крайний срок в решении этого вопроса — 31 декабря. В 2017 году этот день выпадает на воскресенье, значит заявление о переходе на иную систему налогообложения предприниматель должен подать до 9 января 2018 года включительно. На эти же даты стоит ориентироваться и тем бизнесменам, кто планирует сменить объект «доходы минус расходы» на «доходы» (и наоборот).

Перейти на иную ставку налога или выбрать другую систему налогообложения в целом в конце года не очень удобно, так как час «Х» часто совпадает с выходными и праздничными днями. Мы рекомендуем не ждать последнего дня, а подготовить и передать в ИФНС необходимые документы заранее. Впрочем, это касается любых вопросов взаимодействия с налоговой инспекцией.

www.kontur-extern.ru

Срок сдачи декларации по УСН за 2017 год для ИП и организаций

Статьи по теме

Сроки сдачи декларации по УСН за 2017 год для организаций и ИП разные. Напомним о важных отчетных датах и о штрафах за несдачу.

Декларация по УСН за 2017 год: сроки сдачи отчетности в 2018 году

Декларацию по УСН за истекший год сдают юрлица и индивидуальные предприниматели, применяющие упрощенную налоговую систему («упрощенку»). Отчетными периодами являются 1 квартал, полугодие и 9 месяцев, а налоговый период — год (ст. 346.19 НК РФ).

Срок сдачи декларации по УСН за 2017 год для юридических лиц отличается от срока, установленного кодексом для ИП. У организаций отчетная дата приходится ежегодно на 31 марта года, следующего за отчетным. Соответственно, в 2018 году сдать декларацию по УСН надо не позднее 2 апреля (перенос с воскресенья 1 апреля).

Срок подачи декларации по УСН за 2017 год для ИП — не позднее 30 апреля. В 2018 году — не позднее 3 мая 2018 года (с переносом на три дня из-за выходных и праздничных дней в мае).

По общему правилу, если срок сдачи декларации по УСН выпадает на выходной или праздничный день, то крайней датой сдачи декларации является первый рабочий день, следующий за праздниками или выходными.

Сроки сдачи декларации по УСН за 2017 год для ИП и юридических лиц

По ссылкам ниже можно скачать полезные документы к отчетности:

Если в 2017 году не было движения средств по счетам в банках или кассе организации, и при этом нет объектов налогообложения, то можно сдать по итогам года единую (упрощенную) налоговую декларацию.

Применение единой (упрощенной) налоговой декларации в большей мере относится к налогоплательщикам, находящимся на общем режиме налогообложения. Тем не менее законодательство не ограничивает налогоплательщиков на упрощенке в возможности сдачи единой декларации вместо нулевой. Отчитаться надо не позднее 20-го числа месяца, следующего за отчетным годом. За 2017 год надо было сдать такую декларацию до 22 января 2018 года.

Сроки сдачи отчетности — декларации по УСН за 2017 год в случае прекращения деятельности

Если налогоплательщик прекращает деятельность на УСН, то в последний раз надо сдать налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем прекращения деятельности согласно уведомлению, поданному в налоговую инспекцию по месту нахождения юридического лица либо месту жительства ИП.

Если налогоплательщик уведомил налоговую инспекцию о прекращении своей деятельности, например 1 декабря 2017 года, то он обязан сдать декларацию по УСН до 25 января включительно независимо от того, является он организацией или индивидуальным предпринимателем.

Сроки сдачи декларации за 2017 год при утрате права применения УСН

Если в силу каких-либо причин налогоплательщик лишился права применения «упрощенки», например, при превышении предельного для УСН дохода, остаточной стоимости основных средств или средней численности работников. В этом случае подать декларацию надо в срок до 25-го числа месяца, следующего за кварталом, в котором утрачено право применять упрощенку.

Добровольный переход с упрощенной системы налогообложения на общую возможен только по завершении календарного года. Для такого перехода в инспекцию подают Уведомление об отказе от применения УСН по форме 26.2-3 в срок не позднее 15 января следующего года. При этом за налогоплательщиком сохраняются общие сроки сдачи декларации по УСН и уплаты налога за прошедший год.

Сроки сдачи декларации по УСН за 2017 год для новых компаний

Если организация создана в период с 1 декабря по 31 декабря, то первым налоговым периодом для нее будет период с момента создания до окончания календарного года, следующего за годом создания.

Например, если организация создана 13 декабря 2017 года, то первую годовую декларацию по УСН за период с 13 декабря 2017 года по 31 декабря 2018 года надо подать не позднее 1 апреля 2019 года.

Пени и штрафы за несдачу в срок декларации по УСН за 2017 год

Декларацию упрощенцы вправе сдать через интернет (ТКС), Личный кабинет налогоплательщика, лично или через представителя в налоговую инспекцию на бумаге, либо отправить по почте. В последнем случае днем представления считается дата отправки почтового отправления.

За просрочку представления декларации по УСН грозит штраф в размере 5 % от суммы налога, заявленной в декларации, за каждый полный и неполный месяц просрочки (ст. 119 НК РФ). Максимальная сумма — 30 % от суммы налога, но не менее 1000 рублей.

Если же упрощенец просрочил сдачу декларации на 10 рабочих дней и более, налоговики вправе заморозить банковские счета, включая движение электронных платежей (п. 3 ст. 76 НК РФ). Отменить приостановление операций по счетам инспекция должна не позднее одного операционного дня, идущего за днем, когда налогоплательщик наконец сдал декларацию (абз. 2 п. 3, п. 11 ст. 76 НК РФ).

www.gazeta-unp.ru

Декларация по УСН за 2017 год: сроки сдачи организациями и ИП в 2018 году

В отношении декларации УСН за 2017 год сроки представления в ИФНС установлены Налоговым кодексом РФ. Причём абсолютно разные для организаций (фирм, предприятий), работающих на упрощёнке, и индивидуальных предпринимателей на УСН. Рассматриваем, когда же надо успеть подать годовую отчётность по УСН за 2017 год каждой из категорий упрощенцев и что будет, если опоздать.

Кто обязан сдавать декларацию

Итоговую декларацию по УСН за 2017 год обязаны сдать все юридические лица и предприниматели, работающие на упрощёнке, и независимо от выбранного ими объекта:

1. Налог только с доходов.

2. Налог с доходов за вычетом расходов.

Причём сдать нулевую декларацию по УСН за 2017 год должны даже те плательщики, которые не вели никакой деятельности в 2017 году. Проще говоря, когда бизнес был «заморожен», простаивал. В частности, не было никаких операций по счетам.

Крайний срок сдачи декларации УСН за 2017 год регламентирует подп. 1 и 2 п. 1 ст. 346.23 НК РФ. И сразу скажем, что изменений в данные нормы в 2017 и 2018 году нет. То есть действуют старые правила.

Когда сдают организации

По общему правилу срок подачи декларации УСН за 2017 год организациями (юрлицами) – не позже 31 марта (подп. 1 п. 1 ст. 346.23 НК РФ). Однако 31 марта 2018 года попадает на субботу – выходной день. Поэтому, по правилам НК РФ, если крайний срок приходится на официальный выходной или нерабочий день, то он автоматически подлежит переносу. Об этом говорит п. 7 ст. 6.1 НК РФ.

Таким образом, в 2018 году крайние сроки сдачи налоговой декларации по УСН за 2017 год юридическими лицами приходятся на 2 апреля 2018 года включительно. Это будет понедельник:

Как видно, у организаций-упрощенцев в 2018 году есть один дополнительный день, чтобы подготовить и вовремя сдать декларацию по УСН за 2017 год.

Форма декларации по УСН, её электронный формат и правила заполнения закреплены приказом ФНС России от 26 февраля 2016 года № ММВ-7-3/99 (см. «Декларация по УСН»).

Когда сдают ИП

Что касается ИП, сроки сдачи декларация по УСН за 2017 год у них сдвинуты ровно на 1 месяц позже (подп. 2 п. 1 ст. 346.23 НК РФ) – до 30 апреля 2018 года включительно. Это будет хоть и понедельник, но официальный нерабочий день по причине идущих следом первых майских праздников.

В итоге на срок подачи ИП декларации УСН за 2017 год тоже распространяется правило НК РФ о переносе срока. Он попадает на 03 мая – четверг. Это будет первый рабочий день после удлинённых майских выходных:

Таким образом, у предпринимателей на упрощёнке в 2018 году есть два дополнительных дня, чтобы успеть подготовить и сдать декларацию за 2017 год. Напомним, что коммерсанты делают это по месту своего жительства.

Особые сроки

Заметим, что статья 346.23 НК РФ также выделяет 2 особые ситуации, когда упрощенцы должны сдать декларацию по УСН в иные сроки:

Что грозит за пропуск срока

Если указанные выше сроки сдачи декларации УСН за 2017 год не соблюдены, значит, грозит штраф по п. 1 ст. 119 НК РФ. Это минимум 1000 рублей, даже если полностью уплатить налог в бюджет. А в общем случае инспекция взыщет от 5 до 30% не перечисленной в казну суммы налога по УСН согласно декларации за каждый полный или неполный месяц начиная:

Еще одна крайне нежелательная мера, на которую может пойти руководство ИФНС – заморозка банковских счётов, включая движение электронных платежей (п. 3 ст. 76 НК РФ). Основание есть, когда просрочка подачи декларации составляет от 10 рабочих дней. То есть, инспекторы её так и не увидели:

Отменить приостановление операций по счетам ИФНС должна не позднее одного операционного дня, идущего за днем, когда упрощенец наконец сдал декларацию (абз. 2 п. 3, п. 11 ст. 76 НК РФ).

buhguru.com

Сроки сдачи отчетности при УСН в 2018 году

srok_sdachi_otchetnosti_usn.jpg

Похожие публикации

Объем налоговой отчетности для применяющих УСН, заметно отличается от отчетности на общем режиме, в силу того, что «упрощенцы» освобождены от целого ряда налогов. Мы рассмотрим, как в 2018 г. сдается декларация по УСН, сроки сдачи-2018 для иных отчетов «упрощенцев».

Отчетный период сдачи налоговой декларации по УСН

Главная отчетная форма на «упрощенке» – декларация по уплачиваемому при УСН налогу (форма утв. Приказом ФНС РФ от 26.02.2016 № ММВ-7-3/99).

Налоговый период по УСН равен календарному году (ст. 346.19 НК РФ). В ИФНС декларация подается раз в год, причем крайние сроки ее представления различны для юрлиц и предпринимателей: 31 марта и 30 апреля следующего года соответственно (ст. 346.23 НК РФ).

Отчетный период УСН – это квартал, полугодие, 9 месяцев. Сдавать отчеты за эти периоды на УСН не надо.

Таким образом, подавать декларацию по «упрощенному» налогу за 2017 г. нужно в сроки:

Уплата УСН в 2018 году – сроки уплаты

Для уплаты «упрощенного» налога установлены сроки, совпадающие со сроками подачи годовой декларации. Авансы по налогу уплачиваются после каждого отчетного периода, не позже 25 числа – это правило действует в равной мере для организаций и ИП (п. 7 ст. 346.21 НК РФ).

Сроки оплаты УСН в 2018 году:

УСН: сроки сдачи отчетности в 2018 г.

Какие еще отчеты, помимо декларации УСН, должны сдавать «упрощенцы» в 2018 году?

Бухотчетность «упрощенцев»

Организации обязаны до 02.04.2018 г. представить бухгалтерскую отчетность за 2017 год в ИФНС и Росстат. ИП от этой обязанности освобождены (п. 2 ст. 6 закона от 06.12.2011 № 402-ФЗ).

Режим УСН не освобождает от представления статистических форм отчетности, сроки сдачи которых нужно узнавать в органах Росстата.

Работодатели на УСН: сроки отчетности-2018

Фирмы и ИП-работодатели должны отчитываться по НДФЛ и страхвзносам за работников.

Для этого в ИФНС представляются следующие формы:

Отчетность по прочим налогам

Кроме того, организациями на «упрощенке» в ИФНС подаются декларации по:

Таблицу сроков подачи всех годовых отчетов-2017 можно посмотреть здесь.

Напомним, что во всех случаях для крайних сроков отчетности, как и для и иных налогов, при их совпадении с нерабочим днем, действует правило – перенос на ближайший следующий рабочий день.

spmag.ru

Сроки сдачи отчётности в 2018 году для ИП и ООО на УСН, ЕНВД или патенте

Собрали в одной таблицу всю отчётность, которую ждёт от вас государство в 2018 году.

ЕНВД

ИП — до 3 мая 2018

ООО — до 2 апреля 2018

До 25 января за 4 квартал 2017 года

До 25 октября за 3 квартал

Если получили патент на срок меньше полугода, заплатите до конца срока его действия.

До 22 января за 4 квартал 2017 года

До 20 апреля за 1 квартал 2018 года

Отчётность за сотрудников — для ИП с сотрудниками и всех ООО

В налоговую

До 3 мая — за 1 квартал 2018 года

До 30 июля — за полугодие

Отчёт о страховых взносах на пенсионное, медицинское и социальное страхование, которые вы платите за сотрудников в налоговую.

До 2 апреля — за 2017 год

До 31 июля — за полугодие

До 31 октября — за 9 месяцев

В пенсионный фонд

До 22 января на бумаге, до 25 января в электронном виде — за 2017 год.

До 20 апреля на бумаге, до 25 апреля в электронном виде — за I квартал.

Основной вид деятельности — тот, от которого организация в 2017 году получила больше всего доходов. От него зависит ставка взносов на травматизм за сотрудников. Читайте в статье, как заполнить подтверждение.

Извините, что не ответили сразу. Фиксированную часть страховых взносов ИП за себя нужно было заплатить до 31.12.2017. 1% от дохода свыше 300 т.р. — до 01.07.2018. Подробнее о сроках мы написали в статье https://e-kontur.ru/enquiry/29

Устали от предпринимательской рутины?

Справочная / Всё про налоги

Отчётность для всех ИП и ООО в налоговую

Что сделать?

УСН

Патент

Окончательный расчёт за 2017 год:

Авансовые платежи за 2018 год:

До 25 апреля за 1 квартал

До 25 июля за полугодие

До 25 октября за 9 месяцев

До 25 апреля за 1 квартал 2018 года

До 25 июля за 2 квартал

Если срок патента от полугода до года: 1/3 стоимости патента оплатите в течение 90 дней после его получения, оставшуюся часть — до окончания его действия.

ИП — до 30 апреля 2018 года

ООО — до 2 апреля 2018 года

До 20 июля за 2 квартал 2018 года

До 20 октября за 3 квартал 2018 года

До 30 января — за 2017 год

До 30 октября — за 9 месяцев

В фонд социального страхования

До 20 июля на бумаге, до 25 июля в электронном виде — за полугодие.

До 20 октября на бумаге, до 25 октября в электронном виде — за 9 месяцев.

Отчёт о взносах на травматизм сотрудников, которые вы платите в ФСС.

ИП не подтверждают вид деятельности, а ставка взносов на травматизм определяется по основному коду ОКВЭД.

e-kontur.ru