Оглавление:

Возврат НДФЛ 2018: как получить максимально возможную сумму, образец заявления

Возврат НДФЛ, позволяет получить определенную сумму, за уже уплаченный налог на доходы физических лиц. В статье вы найдете некоторые законодательные нюансы 2018 года, узнаете перечень оснований для совершения возврата и получите бланк заявления в налоговую на возврат НДФЛ в 2018 году.

НДФЛ 2018 — обязательный налоговый платеж с доходов физических лиц, который затрагивает абсолютно все категории работающих граждан. Согласно налоговому законодательству 2018, установлен перечень оснований, который дает право плательщикам на возмещение части подоходного налога. Для этого в ИФНС необходимо написать заявление по образцу, и заполнить декларацию установленной формы на получение налоговых вычетов.

Бланк заявления на возврат НДФЛ в 2018 г: категории налоговых вычетов

Налоговым Кодексом РФ установлено несколько типов вычетов.

Примеры, когда возможно получить имущественное возмещение:

- при продаже жилья (части или целой квартиры, дома);

- в связи с изъятием участков для государственных целей;

- во время покупки квартир, комнат, долей, участков для нового строительства;

- в связи с погашением выплат по кредитам, которые были оформлены для строительства, приобретения объектов.

Вместо получения имущественного вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества.

Размер данного типа вычетов определяется в связи с фактически произведенными затратами на строительство или покупку готовых объектов и не превышает 2000000 рублей.

В случае покупки земельных участков для дальнейшего строительства, возврат части подоходного налога предоставляется непосредственно после оформления права собственности на объект.

Документы, которые дают право вернуть часть НДФЛ:

- Договор купли-продажи, долевого участия.

- Свидетельство о праве собственности.

- Разрешительные документы органов опеки, полученные лично или письмом (в случае покупки объектов для своих подопечных, возрастом до 18 лет).

- Свидетельство о рождении ребенка (при покупке имущества на несовершеннолетних детей).

- Документы по расходам (квитанции, приходно-расходные ордеры, пр.).

В течение месяца после подачи письменного заявления на возврат НДФЛ при покупке квартиры или другого жилья налогоплательщик может получить возмещение подоходного налога.

Данный тип вычетов имеют право получить следующие категории физических лиц:

- перенесшие лучевую болезнь;

- инвалиды после аварии в городе Чернобыль на АЭС;

- принимавшие участие в устранении аварии в данном районе;

- военнослужащие, которые были привлечены для устранения последствий катастрофы;

- инвалиды ВОВ;

- лица с ребенком на обеспечении (родным или приемным);

- другие категории.

Правильный размер денежных средств, которые подлежат к возмещению, определяется категорией граждан и варьируется от 500 до 3000 рублей за период. Возврат НДФЛ осуществляется налоговым агентом в размере, установленном ст. 218 НК. Если налогоплательщику обязаны вернуть по нескольким пунктам налоговый вычет, тогда выделяется максимальный из предназначающихся.

Чтобы правильно заполнить заявление на возврат НДФЛ бланк 2018 года, необходимо скачать образец —

скачать

скачатьОбразец бланка, как написать заявление на возврат подоходного налога —

скачать

скачатьВозврат НДФЛ осуществляется в случае:

- наличия денежных расходов на благотворительность;

- оплаты за обучение, лечение родных детей;

- в связи с расходами на обучение подопечных во время их учебы в ВУЗах;

- наличия расходов на лечение членов семьи;

- внесения пенсионных, а также страховых взносов в фонды негосударственного пенсионного обеспечения.

Возмещение подоходного налога за обучение, осуществление лечения и др. осуществляется в связи с предоставлением налогоплательщиком заявления в ИФНС, заполнения декларации по форме 3-НДФЛ, предоставления подтверждающих правильных документов об оплате данных расходов (за обучение, медицинское обслуживание, оплату страховки).

Форма 2 НДФЛ в 2018 году образец —

скачать

скачатьБесплатный бланк (форма) 2 НДФЛ —

скачать

скачатьСумма денег может составлять до 120000 рублей за налоговый период.

Исчисляются на основании доходов от предпринимательства, трудовой деятельности по договору, авторских вознаграждений.

Вычеты предоставляются плательщикам, в т.ч., иностранцам, которые имеют налоговый статус не менее 12 месяцев, после заполнения в ИФНС заявления по установленной форме и декларации.

При подтверждении доходов может понадобиться пояснительная записка к бухгалтерскому балансу 2018, образец которой возможно скачать

скачать

скачатьЗаявление о возврате НДФЛ: как правильно заполнять?

Образец заявления в налоговую на возврат подоходного налога при покупке квартиры, на вычет НДФЛ на ребенка, возврат НДФЛ за обучение 2018 —

Заявление может быть подано в местный ИФНС в течение 3 лет со дня уплаты налога. Заполнение документа основано на свободной форме, с образцом которой возможно предварительно ознакомиться. В заявлении следует указать, кроме персональных данных и оснований для получения возмещения, реквизиты счета для перечисления средств.

Также в ИФНС подается заполненная форма (бланк) налоговой декларации 3-НДФЛ 2018 года .

Если у налогоплательщика существуют какие-либо обязательства по налогам, возврат вычетов будет произведен только после их полного погашения.

yconsult.ru

Заявление на возврат НДФЛ при покупке квартиры

Купля-продажа квартиры – это сделка в процессе которой покупатель оплачивает стоимость жилой недвижимости продавцу, а продавец передает право собственности на эту недвижимость покупателю. Часть средств, которые покупатель потратил на покупку квартиры, можно вернуть через налоговую инспекцию.

Сумма, которую покупатель сможет вернуть при соблюдении определенных условий, не может превышать 13% от 2 млн. руб., именно таков размер имущественного вычета при покупке квартиры. Если стоимость квартиры менее 2 млн. руб., то покупатель сможет вернуть НДФЛ с полной стоимости недвижимости. Если же стоимость превышает 2 млн. руб., то вернуть получится только 13% от 2 млн. руб.

Возврат НДФЛ с покупки квартиры возможен в случае, если покупатель в том году, в котором он купил квартиру, платил подоходный налог со своих доходов. А также при наличии документов, подтверждающих оплату за квартиру.

Для того чтобы вернуть НДФЛ при покупке квартиры, нужно написать заявление на возврат подоходного налога, образец такого заявления предлагаем скачать внизу статьи в формате word.

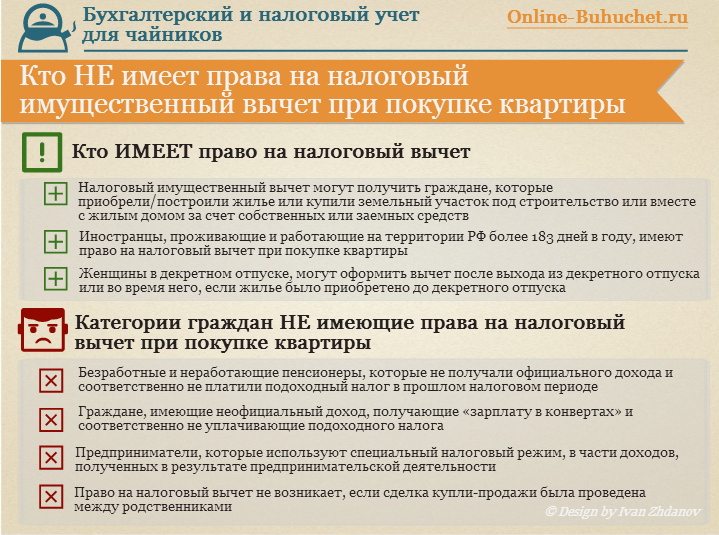

Кто НЕ может получить налоговый вычет при покупке квартиры?

На рисунке ниже рассмотрен группы граждан, которые могут и не могут получить налоговый вычет по НДФЛ при покупке квартиры. ⇓

Пошаговая инструкция по заполнению заявления на возврат по НДФЛ

Типовой формы заявления нет, составить его можно в свободной форме, можно воспользоваться бланком, предоставляемым самой ИФНС. Заявление вместе с прочими документами подается в отделение налоговой службы, расположенной по месту жительства налогоплательщика. За один год получится вернуть только сумму в пределах уплаченного за этот год НДФЛ. Остатки невозвращенной суммы переходят на следующий год. Подробнее о возврате подоходного налога при покупке квартиры и имущественном вычете можно прочитать в этой статье.

online-buhuchet.ru

Образец заявления на возврат НДФЛ в 2017 году

Налоговый отчет нужно заполнять тем, кто получил какие-либо деньги в виде дохода. Исключение составляют ООО (Общество с ограниченной ответственностью) и индивидуальные предприниматели, вынужденные проводить эту процедуру даже во время приостановки финансовой и хозяйственной деятельности.

Любой гражданин может получить обратно часть выплаты, если он:

- работает по трудовому договору;

- выплачивает этот налог – НДФЛ;

- налог на прибыль составляет 13% от всей суммы.

Возвращение налога или вычет – это сложный процесс, на который может уйти несколько лет, но документы в ИФНС при этом придется подавать каждый год.

Вычеты бывают двух типов: социальные и имущественные. Оба вида имеют свои особенности. Имущественный вычет считается действительным при осуществлении процедуры с недвижимостью, но при этом придется предъявить имущественные права.

Вычеты бывают двух типов: социальные и имущественные. Оба вида имеют свои особенности. Имущественный вычет считается действительным при осуществлении процедуры с недвижимостью, но при этом придется предъявить имущественные права.Социальные проводятся только за совершение социальных действий.

Возврат части выплаченного налога проходит только после обработки письма в налоговую инспекцию и полностью правильно заполненного бланка.

Социальный возврат производится только при определенных условиях:

- проведение пожертвований в некоммерческие центры реабилитации и организации социального характера;

- платное обучение, в том числе и очное при заключении контракта с тем заведением, в котором проходило или проходит обучение;

- платное лечение близких родственников: родителей, детей, супруга или супруги, наличие договора обязательно;

- взносы на государственное непенсионное обеспечение, причем как за себя, так и за родственников;

- дополнительные взносы на накопительную трудовую часть пенсии, касающиеся только конкретного человека.

Отличие имущественного вычета от социального в том, что он выплачивается лишь за текущий год, при этом важно, чтобы процедура была проведена с недвижимостью. Имущественный вычет сходится с социальным в том, что потребуются определенные основания:

- проведение продажи имущества, его доли, участка земли, доли уставного капитала;

- покупка квартиры, комнаты, дома, участка земли;

- ремонт собственной жилой недвижимости;

- самостоятельная постройка нового дома.

Декларация и другие документы

При возникновении такой ситуации обычно обращаются в местный налоговый орган или налоговую инспекцию. Обязательны для подачи такие документы:

- Заявление на получение части налоговой выплаты.

- Официальное заявление на проведение процесса.

- Подтверждение расходов лица за этот срок.

- Декларация в государственной форме 3-НДФЛ.

Чтобы иметь возможность частичного возвращения НДФЛ, нужно составить заявление по форме 3-НДФЛ. Для этого обязательны при заполнении следующие пункты:

- Полное ФИО начальника этой налоговой службы.

- Полное наименование (расшифровка аббревиатуры) налоговой службы.

- ФИО лица, его ИНН, постоянный адрес, контактный телефон, электронная почта.

- Просьба вернуть часть выплаченного налога.

- Вся сумма, которую необходимо вернуть.

- Дата, до которой должна быть возвращена сумма.

- Причина проведения данной процедуры, а также тип возвращения (социальный либо имущественный).

- Счет расчетов с перечисленными на него деньгами (Сбербанк или другой банк).

- Дата и подпись лица.

- Полное название этого финансово-кредитного учреждения, ИНН, БИК, КПП и корреспонденсткий счет, название и номер сберегательной книжки лица.

Требования к заполнению

В 3-НДФЛ входят такие разделы: титульный лист, первый раздел, второй раздел, листы с А до Г, Д1 и Д2, Е1 и Е2, с Ж до И. Титульный лист, первый и второй разделы заполняются налогоплательщиком лично. Остальные листы содержат базы налогов и их размеры, заполняются по необходимости.

Содержимое листов:

- в титульном листе налогоплательщик указывает свою общую информацию;

- в 1-ом разделе документа указываются суммы подоходного налога, которые должны быть выплачены/доплачены лицом или возвращены из бюджета;

- во 2-ом листе подсчитывается база налогов и сумм подоходных налогов, облагающихся разными ставками;

- в листе А отображаются доходы, полученные на территории РФ и обложенные налогами, сюда не входят доходы предпринимателей, адвокатов и лиц, занимающихся частной практикой;

- в листе Б отображаются те же самые доходы;

- в листе В отображаются доходы предпринимателей, адвокатов, лиц, занимающихся частной практикой;

- в листе Г отображаются расчет и сумма доходов, не облагаемых налогами;

- в листе Д1 отображаются расчеты имущественных налоговых возвращений части выплат в сумме произведенных лицом расходов (например, постройка дома или погашение кредитов);

- в листе Д2 отображаются вычисления вычетов от продаж имущества, его изъятия для нужд государства или муниципальных нужд;

- в листе Д2 отображаются социальные и стандартные вычеты;

- в листе Е1 отображаются вычисления стандартных и социальных вычетов налога;

- в листе Ж отображаются вычисления профессиональных вычетов, вычетов по авторским вознаграждениям, имущественным вычетам;

- в листе З отображаются вычисления налоговой базы по проведенным процедурам с ценными бумагами и финансовыми инструментами сделок, заключенных срочно;

- в листе И отображаются вычисления доходов лица, выплачивающего налоги и состоящего в инвестиционных товариществах.

Все листы стоит заполнять по предусмотренным правилам, чтобы не получить отказ из налоговой службы.

Сроки и способы подачи

Подавать 3-НДФЛ нужно в налоговую инспекцию лично или через своего представителя. Также можно отправить документ почтой.

Подавать 3-НДФЛ нужно в налоговую инспекцию лично или через своего представителя. Также можно отправить документ почтой.На руках у вас должно быть два документа и электронный вариант для подстраховки. На каждой странице документа должна присутствовать ваша подпись.

Один экземпляр нужно отдать инспектору, а второй оставить при себе и пометить в налоговой меткой «принято».

Имеется несколько важных моментов:

- Если вы подали 3-НДФЛ на представление вычета налогового характера, нужно забрать реквизиты счетов в банке.

- Осуществляя передачу пакета документов через представителя, нужно также оформить на него доверенность и указать там данные его и вашего паспортов.

- Пересылка документов по почте может как сэкономить время, так и украсть его у вас. Чтобы документы не возвращали, нужно соблюсти все правила: конверт формата А4, опись всех документов в двух экземплярах. При отправке письма нужно взять квитанцию за оплату письма и опись со штампом почтового отделения.

После подачи декларации ее проверяют уполномоченные налоговые работники. Этот этап длится 3 месяца. По его истечении налогоплательщику должно быть отправлено письмо, в котором указывается, что вам на счет перечислены средства. Также возможен отказ в выплате средств и указание в письме его причин.

Спустя месяц после получения в письме положительного ответа вам должны перечислить деньги. Если этого не произошло, то за просрочку на налоговую инспекцию накладываются проценты по ставке рефинансирования Центрального Банка РФ. Эти проценты должны впоследствии вам выплатить, если вы подтвердите свои действия после подачи декларации документально.

Как получить налоговый вычет при покупке квартиры? Узнайте из данного видео.

Образец заявления

Декларация подается в налоговую ранее 30 апреля следующего после выплаты налогов года. Если, например, вы продали машину в 2016 году, то подавать документы нужно в 2017, до 30 апреля.

Декларация подается в обязательном порядке, если:

- Вы – арендодатель, сдающий квартиру арендатору. Иногда арендодатели не оглашают свои доходы и не выплачивают налоги. Рано или поздно полиция находит этих обманщиков.

- Вы продали автомобиль, который был вашей собственностью меньше 3-х лет. Считается, что на авто стоимостью менее 250 тыс. рублей это правило не распространяется. Это неверно, и за нарушение последует штраф размером 1000 рублей.

-

Купили квартиру. В течение года нужно подать декларацию, которая вернет часть налога.

Все эти причины – повод для обязательной подачи декларации. Если ее не последует, налогоплательщик должен будет уплатить штраф.

Вернуть часть выплаченного вами налога можно только в том случае, если доход облагается 13% ставкой. Если же налоговая ставка составляет 9%, то декларацию по таким налогам составлять не нужно, потому что по этим ставкам вычеты не предусмотрены.

На возврат НДФЛ

Возврат НДФЛ рассчитывается определенным образом. Пример: гражданин выплатил деньги за свое обучение в университете в размере 125 тыс. рублей. 125*13%=16 250 рублей.

Возврат НДФЛ рассчитывается определенным образом. Пример: гражданин выплатил деньги за свое обучение в университете в размере 125 тыс. рублей. 125*13%=16 250 рублей.Выплата является предельно допустимой, поэтому гражданин получит чуть больше 15 тысяч.

Другой гражданин получил в собственность квартиру на сумму 6 млн 800 тыс. рублей. Он может вернуть часть уплаченных в качестве налога денег, а именно 260 тыс. рублей.

Третий гражданин купил участок земли на сумму 750 тыс. рублей. Участок стоит менее 2 млн рублей, поэтому вернут ему не 260 тыс. рублей, а 750*13=97,5 тыс. рублей.

На возврат излишне удержанного налоговым агентом

Для того чтобы вернуть излишне удержанное налоговым агентом, нужно придерживаться определенного порядка и условий:

-

налоговый агент обязывается сообщить об излишнем удержании налога не позднее десяти дней со дня обнаружения;

налоговый агент обязывается сообщить об излишнем удержании налога не позднее десяти дней со дня обнаружения; - агент должен вернуть излишне удержанное не позднее, чем через три месяца после получения на это заявления от налогоплательщика;

- излишне удержанные денежные средства переводятся на банковский счет, наличными налогоплательщик не может их получить;

- после истечения срока в три месяца налоговый агент, не уплативший налогоплательщику излишне удержанные денежные средства, вынужден платить проценты. Процентная ставка рассчитывается в соответствии со ставкой рефинансирования Центрального Банка РФ;

- денежные средства выплачиваются налогоплательщику из сумм налогов, подлежащих перечислению в бюджет РФ.

Госпошлина

Госпошлина – это вид оплаты за проведенную налоговой инспекцией операцию. Платить нужно только тогда, когда действие – это юридически значимый факт. Прием заявления о возврате НДФЛ таковым фактом не является, поэтому выплачивать государственную пошлину не нужно.

Итак, возврат НДФЛ производится до 30 апреля следующего после выплаты года. Если вы успели подать декларацию, то сможете вернуть часть уплаченных налогов, показав себя как гражданина, который уважительно относится к законодательству.

Подробнее про возврат подоходного налога можно узнать из данной передачи.

znaybiz.ru

Как написать заявление на возврат НДФЛ

Любые финансовые операции на территории РФ, проходящие официально, сопровождаются уплатой разного рода налогами. Кажется, что налоги взымаются государством за все. Однако есть несколько случаев, когда подоходный налог может быть возвращен в полной мере или частично компенсирован гражданам.

Если вы приобрели жилье не позднее 3 лет назад, или же у вас были расходы, связанные с лечением или обучением своим или ваших родственников, и при этом вы официально трудоустроены и своевременно оплачиваете налоги, благодаря одному заявлению и определенному пакету документов вы можете вернуть свой подоходный налог.

Что собой представляет

К налоговому вычету не относятся:

- Материальные льготы в виде помощи малообеспеченным семьям;

- Матерям-одиночкам;

- Сиротам и прочее.

Вы имеете право вернуть себе часть расходов на одну из выполненных операций в размере 13%, если:

-

- Вы официально трудоустроены и регулярно выплачиваете подоходный налог;

- Приобретаете жилье;

- Оплачиваете учебу в высшем учебном заведении или же среднем специальном;

- Болеете и поэтому вынуждены покрывать расходы за лечение.

- Перед тем, как работодатель будет оплачивать подоходный налог, рассчитанный в соответствии с вашим доходом;

- После того, как работодатель уже выполнил перечисление в налоговую.

Вернуть налог можно в двух случаях:

Для получения своего налогового вычета необходимо:

- Собрать определенный пакет документов;

- Написать заявление и предоставить справку по форме 3-НДФЛ в ближайшее от вашего места жительства или регистрации отделение налоговой службы.

- Социальные – это возврат подоходного налога на учебу, медицинские услуги, благотворительность, пенсионное страхование. Вернуть НДФЛ на учебу можно не только после получение высшего или среднего специального образования, но и после получения любого другого образования: это может быть детский сад, музыкальная школа или курсы рисования и прочие. Вы можете получить возврат на свое оплаченное образование, а также образование или курсы своих детей или даже родственников;

- Стандартные – могут быть двух видов:для инвалидов и военнослужащих ЧАЭС, производства «Маяк», ВОВ и других военных действий и прочие;

- Выплаты на ребенка или нескольких детей. Налоговый вычет в данном случае предоставляется уменьшением зарплаты на 13%, при этом сумма может варьироваться в зависимости от количества детей в семье;

- Имущественные – возврат подоходного налога в результате приобретения жилья, земли, части домовладения. Вернуть НДФЛ можно даже в тех случаях, когда недвижимость или земля под недвижимость была приобретена в ипотеку;

- Профессиональные – возврат части средств, потраченных на повышение квалификации или имеющиеся результаты научной деятельности. Налог может быть возвращен нотариусами, предпринимателями, а также другими лицами, которые понесли убытки на рынке ценных бумаг.

- Начинаете с предлога «В»;

- Указываете полное название государственного учреждения, куда вы подаете ваши документы;

- С новой строчки пишите от кого направлено заявление, т.е. свои ФИО;

- Свой ИНН;

- Далее после запятой с новой строчки и с малой буквы пишите «проживающий» и указываете адрес, по которому вы проживаете. Или же вместо адреса проживания можете указать адрес вашей регистрации. Тогда пишите «зарегистрированного по адресу:».

- по центру страницы с большой буквы «Заявление о возврате суммы излишне уплаченного (взысканного) налога (сбора, пени, штрафа).»

Категории налоговых вычетов

Возврат подоходного налога может быть оформлен в разных условиях и по разным поводам.В соответствии с ними налоговые вычеты бывают следующих видов:

Как правильно заполнять заявление о возврате НДФЛ

При покупке квартиры в 2018 году

Чтобы получить свой подоходный налог за покупку квартиры или же благотворительные взносы, необходимо предоставить в отделение налоговой службы справку 3-НДФЛ за последние 3 года. Это означает, что если вы официально приобрели квартиру в 2018 году, вы должны иметь при себе справки за 2015,2014 и 2013 года.

Нужна неустойка по закону о защите прав потребителей? Она в этой статье.

Заявление на возврат налога при покупке квартиры заполняется в общей форме, установленной приказом Федеральной налоговой службы от марта 2015 года и августом 2018 года, когда были введены определенные изменения.

Заявление и пакет документов необходимо подавать в отделение налоговой службы.

Порядок написания:

Порядок написания документа на возврат налога:

КПП заполняется только в том случае, если обращается организация.

Возможные статьи Налогового кодекса, на основании которых вы можете обратиться за возвратом НДФЛ: 78,79,176, 203, 203.1, 333.40.

Сумма налога, которую вы хотите вернуть, устанавливается строго в соответствии с декларацией 3-НДФЛ.

Видео: Консультация юриста

Документы на возврат налога при покупке недвижимости

По истечении календарного года вместе с заявлением необходимо собрать и предоставить следующий пакет документов:

За лечение

Заявление заполняется по общей форме, установленной в соответствии с приказом ФНС от марта 2015 года и августа 2018 года, когда были приняты дополнительные поправки.

Подать заявление на возврат подоходного налога можно только в таких случаях:

За обучение

Бланк заявления на возврат подоходного налога за обучение находится на официальном сайте ФНС России.

Правила заполнения:

- В верхнем правом углу листа А4 указываете полное название отделения налоговой службы, в которое вы обращаетесь, или же его начальника. Свое имя, адрес проживания, паспортные данные;

- В заявлении обязательно укажите, в соответствии с какой статьей Налогового кодекса вы действуете, сумму налога, который вы хотите вернуть, номер счета, на который нужно перечислить средства, банк, его ИНН/КПП и ОКТО, К/с;

- В конце укажите данные получателя в форме «Получатель:», паспортные данные, адрес проживания, номер счета;

- Внизу ставите дату и подпись.

- Вы официально трудоустроены, и ваш работодатель исправно платит за вас налоги;

- Учебное заведение имеет соответствующую лицензию;

- Учебное заведение предоставляет вам только образовательные услуги согласно подписанному с вами договору.

- Если в договоре между вами и вашим учебным заведением содержится информация о предоставлении вам информационных и консультационных услуг;

- Если вы оплатили или вам оплатили обучение с применением материнского капитала.

- Ваши доходы на покупку жилья составили 2 млн или 3 млн, если дом или другой объект недвижимости был приобретен в кредит;

- Ваши расходы превысили 2 или 3 млн, 13% будет высчитано только из 2 или 3 млн и не более;

- Ваши расходы были менее 2 или 3 млн на жилье, ваши 13% высчитываются из вами потраченной суммы, а остальная не выплаченная сумма может быть выдана вам тогда, когда вы снова приобретете какую-то недвижимость.

- Полное имя, фамилию и отчество;

- Паспортные данные;

- Адрес проживания;

- Номер его банковского счета;

- Данные о банковском счете и банке, в котором открыт счет: его наименование, БИК Банка, ИНН, КПП, К/с Банка;

- Номер статьи Налогового кодекса РФ, на основании которой обращается заявитель.

Вы можете вернуть 13% потраченных средств только при следующих условиях:

Когда получить налоговый вычет за учебу нельзя:

Когда подавать

Налоговый вычет можно получить в форме одной общей суммы ежегодно либо же в форме ежемесячного подоходного налога, который вам будут возвращать до тех пор, пока государство или же точнее налоговая служба не выплатит вам всю сумму.

Срок рассмотрения

Нужно оформление налогового вычета при покупке квартиры? Оно здесь.

Интересует последняя редакция закона о персональных данных? Смотрите далее.

Первое перечисление должно поступить на ваш счет в течение 1 месяца со дня принятия положительного решения по вашему обращению.При обращении по месту трудоустройства, ваши документы рассматриваются не более 1 месяца.

Как рассчитывается размер

Подоходный налог составляет 13%. Он может составлять максимальную сумму, если:

Остаток будет высчитан из стоимости приобретенного жилья, но процент не может превышать 2 или 3 млн с учетом стоимости жилья, которое вы уже приобрели.

Например, вы приобрели дом стоимостью 1,3 млн, за него вы получили 169000 (дом был куплен за наличный расчет). После вы купили квартиру за 1.5 млн, за нее вы можете получить только 91 000, как за остаток с 2 млн рублей.

Заявление на возврат налогового вычета должно содержать данные о заявителе:

zakonmaster.ru