Оглавление:

Публикации

«Макдоналдс» в очередной раз отстоял в суде свое право платить налог на добавленную стоимость с реализации ряда продуктов питания по ставке 10%. Ряд достаточно широк: молоко, коктейли, мороженое, масло, куриные крылья и котлеты, креветки, соки, сыр «Эмменталь», йогурты, пирожки, а кроме того – детские игрушки. По такой же ставке – 10% — эти товары реализуют магазины и прочие субъекты розничной торговли.

В то время как для предприятий общественного питания ставка НДС установлена на уровне 18%. По мнению налогового органа, проверявшего «Макдоналдс» и обязавшего его доплатить в бюджет за 2006-й и 2007 годы более 600 миллионов рублей, именно 18%-ную ставку НДС должен был применять и первый в России «ресторан быстрого обслуживания».

Свою позицию «Макдоналдс» изложил в официальном комментарии для Российского агентства правовой и судебной информации (РАПСИ/infosud.ru):

«Одним из главных приоритетов компании «Макдоналдс» является предоставление посетителям продукции высокого качества по оптимальной цене. В своей деятельности компания строго следует всем законам РФ. «Макдоналдс» в России – это предприятие общественного питания. «Макдоналдс применяет 10%-ную ставку НДС к тем продуктам меню, которые строго соответствуют перечню, установленному Налоговым кодексом РФ, постановлению правительства РФ от 31.12.2004 №908, а также Общероссийскому классификатору продукции, утвержденному постановлением Госстандарта РФ от 30.12.1993 №301. К остальным позициям меню применяется 18%-ная ставка НДС».

В суде «Макдоналдс» доказывал, что ставка НДС определяется не типом предприятия, а категорией товара, и суды трех инстанций его позицию безоговорочно поддержали. Но, как сказал поэт, есть и высший суд. В нашем случае – Высший арбитражный. Который по проблеме пока не высказывался, но еще может это сделать.

Впрочем, на данный момент победа «Макдоналдса» выглядит убедительной. А значит, как подсказывает здравый смысл, теперь его примеру могут последовать и другие российские кафе и рестораны. К чему это приведет? Только к дыре в бюджете? Или еще и к снижению цен в точках общепита? Могут ли остальные рестораны требовать возврата излишне уплаченных сумм НДС за три последних года (это срок исковой давности)?

РАПСИ предложило порассуждать на заданную тему представителям известных юридических компаний. Им слово.

НДС по гамбургерскому счету

Дмитрий Липатов, партнер юридической компании «Налоговик»

В мае 2011 года Федеральным арбитражным судом Московского округа было рассмотрено несколько дел о взыскании недоимки по НДС с организаций сети «Макдоналдс». Дела эти вполне могут быть признаны прецедентными, поскольку налоговые органы в этих судебных процессах попытались доказать, что деятельность предприятия быстрого питания по отдельным видам продуктов питания относится не к розничной торговле, а к услугам общепита. Как ни странно это выглядит на первый взгляд, но отстоять свою позицию налоговым инспекторам не удалось.

Любопытно, что в 2008 году тот же вопрос рассматривался в тех же судах по аналогичному решению налоговой инспекции, принятому по результатам налоговой проверки за более ранние периоды деятельности. Тогда в деле № А40-49715/07-20-296 правовая позиция налоговой инспекции была признана незаконной по первой инстанции, в апелляции и кассации. Правда, тогда вопрос о виде деятельности предприятий предметом судебного разбирательства не стал.

Налоговая инспекция вновь провела выездные проверки в двух разных предприятиях этой франчайзинговой сети в 2009 году и в ходе контрольных мероприятий обнаружила, что ряд сделок по реализации отдельных блюд отражался в бухгалтерском и налоговом учете как розничная продажа продуктов питания. Дело в том, что согласно пункту 2 статьи 164 Налогового кодекса (НК) РФ налогообложение НДС производится по ставке 10% для реализации ряда продовольственных товаров, в частности мяса и мясопродуктов, молока и молокопродуктов, рыбы, морепродуктов, хлеба и хлебобулочных изделий, овощей и продуктов детского питания, а также детских игрушек. В то же время услуги предприятий общественного питания согласно пункту 3 статьи 164 НК РФ подлежат обложению НДС по ставке 18%.

При расчете НДС, несмотря на название этого налога, никакую «добавленную стоимость» бухгалтеры не рассчитывают. Используется так называемый инвойсный метод – своего рода налоговый учет, при котором налогоплательщики передают друг другу специальный документ (счет-фактуру), в котором выделена сумма налога. По окончании налогового периода налогоплательщик исчисляет разницу между общей суммой НДС к уплате по выданным на реализованные продукцию и услуги счетам-фактурам и общей суммой НДС по счетам-фактурам на оплаченные и оприходованные товары, работы и услуги («входящий» НДС). Разница подлежит уплате в федеральный бюджет РФ.

Поясним в цифрах. Так, если, к примеру, молочный коктейль продается в ресторане за 100 рублей, то имеет место оказание услуги, и НДС к уплате будет рассчитываться по ставке 18% (18 рублей), а если в магазине – то по более низкой ставке 10% (10 рублей). При этом в обоих случаях поставщик молока предоставит счет-фактуру лишь на 10% «входящего» НДС в цене поставки. Допустим, эта цена составляла 50 рублей, в том числе НДС (10%) – 5 рублей. Тогда НДС к уплате у ресторана будет 18 – 5 = 13 рублей, а у магазина всего 10 – 5 = 5 рублей. Понятно, что рестораны платят в 2,5 раза больше по данному налогу.

Надо отметить, что НДС в том виде, как он сейчас описан в российском налоговом законодательстве, вызывает множество споров как в научном мире, так и в процессуальной сфере. Сама формулировка объекта налогообложения в статье 146 НК РФ юридически некорректна, налог по ее смыслу необходимо рассчитывать с операций, которые сами по себе не могут быть измерены и не обладают стоимостью. Тем не менее, закон действует вот уже более десяти лет, и каждый налогоплательщик как правоприменитель неизбежно сталкивается с проблемами в практическом применении норм закона. А в случае с установлением льготной ставки для жизненно важных продуктов питания правовая норма не уточняет, в каком именно виде происходит их передача потребителю.

В пункте 1 статьи 39 НК РФ обобщается в едином понятии реализация любых товаров, работ и услуг как передача на возмездной основе права собственности на товары, результаты выполненных работ и возмездное оказание услуг. Это позволяет сделать вывод о том, что для налогового правоотношения вообще не имеет значения предмет реализации, права на который переходят по сделке, поскольку объектом правоотношения выступает сама операция по реализации как факт перехода права собственности на имущество.

Придя к этому выводу, суды трех инстанций (Арбитражный суд Москвы, Девятый апелляционный арбитражный суд и Федеральный арбитражный суд Московского округа) признали, что НК РФ не устанавливает ограничений для применения ставки НДС 10% в зависимости от отраслевой принадлежности лица, реализующего товар, и способа получения товара (приобретение товаров у третьих лиц для перепродажи или в результате производства, в том числе доведения продуктов питания до состояния, пригодного для употребления).

Налоговая инспекция, квалифицируя деятельность общества как оказание услуг, основывалась на формулировках Устава общества, информации с его интернет-сайта, приказе об утверждении учетной политики, терминах договоров общества с некоторыми контрагентами (договоры на приобретение рекламных услуг и т.д.), названиях регистров учета общества (регистров учета операций по реализации и учета расходов).

Судебные инстанции не согласились с такой квалификацией, указывая, что такой подход является формальным и не основан на положениях законодательства о налогах и сборах. Понятие «услуги» как деятельности, не имеющей материального результата, и «товара» как имущества, на который передается право собственности, определены в пунктах 3 и 4 статьи 38 НК РФ, однако объекты налогообложения НДС и их разграничение («услуга» или «товар») определяются только законом.

Согласно пункту 7 статьи 168 НК РФ при реализации товаров за наличный расчет организациями розничной торговли и общественного питания требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы. В своих кассовых чеках предприятия сети «Макдоналдс» всегда указывают два налога: налог a и налог b, подразумевая под этим разные ставки НДС.

Еще в более раннем, упомянутом выше, деле № А40-49715/07-20-296 рассматривался вопрос о правомерности применения ставки НДС в 10% по реализации отдельных видов продуктов питания, и судами было признано право налогоплательщика на ее применение. Сейчас же получается, что фактически в ресторане как подразделение может находиться магазин розничной торговли продуктами питания.

Данный прецедент был создан ФАС Московского округа в постановлении № КА-А40/3333-11 от 03.05.2011 по делу № А40-82919/10-127-424, сразу же за ним появилось абсолютно идентичное постановление ФАС Московского округа № КА-А40/3551-11 от 06.05.2011 по делу № А40-79686/10-75-307 в отношении другого франчайзера сети быстрого питания. Можно предположить, что вскоре появятся и другие рестораторы, добивающиеся через суд права на применение более низкой ставки НДС.

10%? Не только вправе, но и обязаны!

Рустем Ахметшин, партнер юридической компании «Пепеляев групп»

Как следует из текста судебных актов, спор между налоговой инспекцией и ООО «Макдоналдс» возник по итогам выездной налоговой проверки. Налоговая инспекция предъявила несколько претензий о недоплате налогов, одна из них и вызвала столь широкий резонанс.

Дело в том, что «Макдоналдс» к некоторым продуктам питания применял не общую ставку НДС (18%), а пониженную (10%), поскольку именно такая ставка предусмотрена для таких продовольственных товаров статьей 164 Налогового кодекса. Налоговый орган, однако, посчитал, что 10%-ная ставка может применяться только теми налогоплательщиками, которые продают эти продукты питания (то есть занимаются торговлей), а «Макдоналдс», будучи предприятием общественного питания, к таковым не относится.

Очевидно, по мысли налоговых инспекторов, «Макдоналдс», как и прочие кафе, столовые, рестораны, не занимается реализацией продуктов питания, а оказывает услуги общественного питания, а это большая разница. Ведь для услуг общественного питания налоговое законодательство никаких исключений в плане ставки НДС не предусматривает.

Но арбитражные суды налоговый орган не поддержали, и совершенно обоснованно. НК РФ предусматривает 10%-ную ставку НДС для определенных категорий товаров — в частности, для многих видов продуктов питания, включая хлебобулочные изделия, овощи, молоко и молокопродукты, мясо и мясопродукты и др. Применение пониженной ставки НДС не зависит от отраслевой принадлежности налогоплательщика — является ли он магазином, рестораном или заводом. Любой налогоплательщик, реализующий такие товары, не только вправе, но и обязан применять ставку НДС 10%, чтобы не брать лишнее с покупателей.

Довод налоговой инспекции, что продукты питания, которые реализует «Макдоналдс», проходят кулинарную обработку, тоже не повлиял на решения судов. Как справедливо указали судьи, НК РФ никаких исключений для таких продуктов не предусматривает. То есть картофель, например, облагается по ставке 10%, будь он сырой, вареный или в виде картофеля фри.

Я видел высказывания, что суды приравняли, таким образом, «Макдоналдс» к магазину. Да, в смысле применения ставки НДС приравняли, и я не вижу в этом ничего предосудительного или странного. У нас всего три вида ставки НДС — 0, 10 и 18 процентов, и отличаются они в основном не от отраслевой категории налогоплательщика, а от вида товара или услуги, которые он продает. Поэтому совершенно нормально, что налогоплательщики, абсолютно разные по видам экономической деятельности, облагаются по одной ставке налога.

Судебные акты по делу «Макдоналдса» могут стать хорошим напоминанием тем бухгалтерам предприятий общепита, которые, исходя из своей осторожности и консервативной позиции (вообще свойственной людям этой профессии), до сих пор применяют к продуктам питания не предусмотренную законом 18%-ную ставку НДС и тем самым фактически завышают счета клиентам на 8% в пользу бюджета. Такие налогоплательщики вправе обратиться за возвратом излишне уплаченного налога в свою налоговую инспекцию в течение трех лет с момента уплаты налога.

Ресторан может считаться дорогим магазином

Никита Гурин, юрист адвокатского бюро «Егоров, Пугинский, Афанасьев и партнеры»

Не думаю, что это приведет к тому, что прочие точки общепита захотят вернуть излишне уплаченные налоги. Ведь речь не идет о внесении изменений в налоговое законодательство с приданием силы правовому акту задним числом. Мы можем говорить лишь об определенной позиции разрешения споров ФАС Московского округа.

В этом случае организации должны были позаботиться о минимизации налога заранее. Организации вели бухгалтерский и налоговый учет с учетом способа толкования норм НК РФ и уверенности в своей позиции и применяли соответствующую ставку НДС.

Следует отличать предприятия, которые используют единый налог на вмененный доход, от организаций, которые применяют общую систему налогообложения. В первом случае применяется ставка 15% величины вмененного дохода и НДС не подлежит уплате (пункт 4 статьи 346.26.).

Во втором варианте для целей уплаты НДС статья 164 НК РФ различает случаи, когда налог подлежит исчислению по ставке 18, 10 или 0 процентов в зависимости от осуществляемых операций. При этом операции разделяются на операции по реализации услуг (например, услуг по перевозке пассажиров и багажа) и на реализацию конкретного товара.

Так как по ставке налога ресторан приравнивается к магазину, то я считаю, что ресторан в данном случае может считаться дорогим «магазином», если его налоговый учет будет корректным. Так, возникает вопрос: относил ли налогоплательщик расходы на услуги по предоставлению мест посетителям, обслуживанию и уборке мест общепита и т.п. к расходам на реализацию товара, либо такие расходы признавались им внереализационными расходами для операций по продаже товара?

Отнесение расходов на обслуживание к внереализационным будет подтверждать позицию ресторана. Другой вопрос – как налогоплательщик разграничивает выручку от продажи товара и от реализации услуг в налоговом учете. Указанные данные могли бы косвенно свидетельствовать о подходе налогоплательщика, который он выбрал при реализации товара, либо услуг по обслуживанию посетителей. При решении этого вопроса все будет зависеть от грамотного и «взвешенного» подхода налогоплательщика.

Вопрос квалификации ставки налогообложения операций по продаже пиццы, блинов поднимался ФАС Северо-Западного округа, и позиция совпадала с позицией, изложенной ФАС Московского округа в постановлении от 03.05.2011 № КА-А40/3333-11 (постановление ФАС Северо-Западного округа от 01.09.2008 по делу № А05-12939/2007; постановление ФАС Северо-Западного округа от 31.05.2005 № А56-28046/04).

Принципиальным при принятии судами решений было не толкование понятия реализации и квалификация операции, а квалификация вида продукции, которая реализуется. В данном направлении суды руководствуются утвержденными классификаторами продукции. Подобные классификаторы не содержат конкретных наименований продукции и задача суда в споре установить такое соответствие между реализуемым товаром и кодом классификатора.

Что касается квалификации операции, то суды, как правило, квалифицируют ее как реализацию (продажу) товара, но не услуги по продаже товара. В обоснование приводится гражданско-правовое содержание операции по передаче права собственности на продукцию. Возможность такого подхода организации будут иметь в виду.

Подготовил Сергей Феклюнин

rapsinews.ru

Почему все рестораны применяют 18% ставку НДС. а Макдоналдс 10%?

Количество просмотров 22486

Рестораны и другие организации, реализующие продуктовые товары, поименованные в п. 2 ст. 164 НК РФ имеют право применять ставку НДС 10%, в случае если реализуется продукция, которая может быть перепродана, например масло в упаковке или пакетированные соки.

Межрайонной ИФНС России № 48 по г. Москва проведена выездная налоговая проверка ООО «Макдоналдс» по вопросам правильности исчисления и своевременности уплаты (удержания, перечисления) налогов и сборов, страховых взносов на обязательное пенсионное страхование за 2006-2007 гг.

Проверяющими было установлено, что Общество в проверяемый период применяло ставку НДС в размере 10% при реализации населению продуктов из мяса, молока, хлебобулочной продукции, морепродуктов, продуктов детского питания.

По мнению ИФНС, организация не имела права на применение ставки НДС 10%, поскольку оказывало услуги общественного питания, а не реализовала товары, облагаемые по данной ставке. Выводы налогового органа послужили основанием для начисления обществу НДС в общей сумме 344 654 794 руб.

Суть налогового спора МИ ФНС № 48 и ООО «Макдоналдс»:

Пунктом 2 статьи 164 НК РФ установлено, что ставка НДС 10% применяется при реализации определенных продовольственных товаров: в частности, молока и молокопродуктов, хлеба и хлебобулочных изделий, мяса и мясопродуктов, море- и рыбопродуктов, продуктов детского и диабетического питания, а также товаров для детей.

Основываясь на указанном положение налогового кодекса ООО «Макдоналдс» при реализации населению продуктов из мяса, молока, хлебобулочной продукции, морепродуктов, продуктов детского питания применяло ставку НДС 10%. Налоговые органы, в свою очередь, сочли, что Общество не имеет право применять пониженную ставку НДС, так как не реализует указанные продукты, а оказывает услуги общественного питания.

Позиция ФАС МО:

Суд, рассмотрев данный налоговый спор, указал на то, что налоговым кодексом не установлено каких-либо ограничений по видам деятельности налогоплательщиков, позволяющих применять пониженную ставку НДС реализуя продовольственные товары, поименованные в п. 2 ст. 164 НК РФ. То есть налогоплательщики не зависимо от их вида деятельности имеют право применять пониженную ставку НДС в размере 10%, в случае, если реализуют продовольственные товары, поименованные в указанном пункте налогового кодекса. При этом надо заметить, что товарами для целей налогообложения являются как продукты, приобретаемые налогоплательщиками у третьих лиц (и реализуемые в неизменном виде, например, соки), так и продукты, предпродажная подготовка которых (например, порционирование мороженного и коктейлей) осуществляется налогоплательщиками самостоятельно.

В соответствии с п. 2 ст. 164 НК РФ ставка налога на добавленную стоимость 10 процентов применяется при реализации определенных продовольственных товаров: в частности, молока и молокопродуктов, хлеба и хлебобулочных изделий, мяса и мясопродуктов, море- и рыбопродуктов, продуктов детского и диабетического питания, а также товаров для детей.

Налоговым кодексом Российской Федерации не установлены какие-либо ограничения права применения ставки НДС 10 процентов в зависимости от отраслевой принадлежности лица, реализующего товар; способа получения товара (приобретение товаров у третьих лиц для перепродажи или в результате производства, в том числе доведения продуктов питания до состояния, пригодного для употребления).

Вышеуказанный вывод следует из положений пп. 5 п. 2 ст. 149 НК РФ и п. 7 ст. 168 НК РФ.

В соответствии с пп. 5 п. 2 ст. 149 НК РФ налогообложению (освобождается от налогообложения) не подлежит реализация на территории Российской Федерации продуктов питания, непосредственно произведенных студенческими и школьными столовыми, столовыми других учебных заведений, столовыми медицинских организаций, детских дошкольных учреждений и реализуемых ими в указанных учреждениях, а также продуктов питания, непосредственно произведенных организациями общественного питания и реализуемых ими указанным столовым или указанным учреждениям.

Согласно п. 7 ст. 168 НК РФ при реализации товаров за наличный расчет организациями (предприятиями) и индивидуальными предпринимателями розничной торговли и общественного питания, а также другими организациями, индивидуальными предпринимателями, выполняющими работы и оказывающими платные услуги непосредственно населению, требования, установленные пунктами 3 и 4 настоящей статьи, по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ, установленной формы.

Из п. 3 ст. 38 НК РФ следует, что товаром для целей налогообложения признается любое имущество, реализуемое либо предназначенное для реализации.

При этом в соответствии с п. 1 ст. 39 НК РФ под реализацией понимается передача права собственности на имущество.

ООО «Макдоналдс» применяло ставку НДС 10 процентов при продаже населению молочных коктейлей, мороженого, пирогов с начинками, йогуртов и иной продовольственной продукции и товаров для детей. Названная продукция рассматривалась обществом в качестве товаров, поскольку имеет материальное выражение и является имуществом, что инспекцией не оспаривается; в результате приобретения либо изготовления поступает в собственность общества и поэтому может быть передана им в собственность другого лица (реализована); реализуется в момент фактической передачи потребителю и после ее реализации может вновь неоднократно передаваться и перепродаваться (при закупках организациями по доставке и т.п.).

Проанализировав положения норм Налогового кодекса Российской Федерации, исследовав материалы дела, суды установили, что предприятия общественного питания в рамках своей деятельности осуществляют реализацию товаров, что соответствует статьям 38 и 39 НК РФ; единственным условием для применения ставки НДС 10 процентов является реализация продуктов питания, детских товаров, указанных в пункте 2 статьи 164 НК РФ и Постановлении Правительства Российской Федерации от 31.12.2004 N 908.

При этом суды правомерно исходили из того, что товарами для целей налогообложения являются как продукты, приобретенные обществом у третьих лиц (и реализуемые в неизменном виде, например, соки), так и продукты, предпродажная подготовка которых (например, порционирование мороженного и коктейлей) осуществлена заявителем самостоятельно.

Возможность признания имущества товаром не зависит от способа его получения в собственность: приобретение у третьих лиц, производства и др. Кулинарная обработка продуктов, реализуемых обществом, не влияет на налоговую квалификацию указанных продуктов и операций с ними, а представляет собой финальный этап производства данных продуктов. Деятельность структурных подразделений общества по передаче указанной продукции потребителям является реализацией товаров, а деятельность по кулинарной обработке продукции перед ее реализацией — финальной стадией производства товара. Факт отпуска некоторых товаров, реализуемых обществом (молочные коктейли, мороженое), из аппарата при получении заказа от покупателя, не влияет на налоговую квалификацию таких продуктов в качестве товаров. Такой способ отпуска товаров обусловлен природой товара и санитарно-эпидемиологическими требованиями — реализуется мягкое мороженое, отпускаемое из аппарата, являющееся молокопродуктом, которое может храниться только при установленной температуре.

Вместе с тем, готовые молочные коктейли и мороженое, как и другая продукция общества, имеют материальное выражение, являются собственностью общества и переходят в собственность покупателя только после их фактической передачи. Охлажденные молокопродукты (мороженое, молочные коктейли) не подлежат длительному хранению, чем и обусловлен их способ хранения, замораживания, взбития и отпуска только по заказу, что соответствует техническим условиям — ТУ 9222-004-29136016-03 «Коктейли молочные» и ТУ 9228-003-29136016-03 «Мороженое».

Также судами установлено, что молочные коктейли и мороженое, молоко, масло сливочное, сыр «Эмменталь», крылья куриные, котлеты куриные «Чикен Макнаггетс», креветки, соки для детского питания «Тропикана», йогурты «Эрми Йогурт», «Актимель», пирожки с начинками, игрушки детские имеют коды ОКП продовольственных товаров и товаров для детей, включены в перечень продукции, подлежащей обложению НДС по ставке 10 процентов.

Установленные по делу обстоятельства, позволили судам прийти к правильному выводу о том, что общество осуществляло операции по реализации товаров, имеющих материальное выражение, и обоснованно применяло по ним ставку НДС в размере 10 процентов.

На заметку. Совсем не разбираетесь в рынке forex и даже не представляет как можно там зарабатывать? Почитайте этот сайт

blogfiscal.info

Как повторить успех «Макдоналдс» в суде

По следам новостей об очередном выигранном деле по взысканию недоимки по НДС сетью «Макдоналдс» многие наверняка захотят также сократить свои платежи по этому налогу.

С 2006 года «Макдоналдс» применяет по ряду продаваемых продуктов ставку НДС 10% вместо общепринятых для любых услуг 18%. Юристы компании умело используют нестрогое определение реализации продукции в п. 2 ст. 146 Налогового кодекса РФ, по которому для налогообложения не имеет значения вид деятельности организации. И вот с 2008 года, когда было выиграно первое дело № А40-49715/07-20-296, лидер фастфуда доказывает правомерность такого подхода практически для любых организаций. Что надо знать?

Кто может воспользоваться

Вся интрига в деле «Макдоналдса» против ИФНС заключалась в обоснованном применении ставки НДС 10%, а не 18%, как это обычно рассчитывается в сфере услуг. Понятно, что тем, у кого нет никакого НДС, в полной мере воспользоваться прецедентом не удастся. Но это могут быть не только применяющие УСН, ЕНВД или ЕСХН организации и предприниматели, но и, к примеру, те организации и предприниматели, у которых выручка за три последних месяца составила менее 2 млн рублей без учета этого налога. В этом случае по п. 1 ст. 145 Налогового кодекса РФ организации и индивидуальные предприниматели получают право на освобождение от уплаты НДС.

Право применять ставку НДС 10%

Дело в том, что согласно п. 2 ст. 164 Налогового кодекса РФ налогообложение НДС производится по ставке 10% для реализации ряда продовольственных товаров, в частности мяса и мясопродуктов, молока и молокопродуктов, рыбы, морепродуктов, хлеба и хлебобулочных изделий, овощей и продуктов детского питания, а также детских игрушек. Этим и воспользовался лидер фастфуда, но можно взглянуть на вопрос шире, подыскав применение в своем бизнесе. В этой статье есть много чего еще: прочие детские товары, периодические печатные издания и книги по образованию, науке и культуре, лекарства и медицинские изделия. Столярная мастерская, к примеру, кроме изготовления мебели на заказ может также реализовывать детские кровати и книги по художественной росписи по дереву, учебники по столярному мастерству или альбомы по дизайну интерьеров. А еще каждому покупателю предлагать набор «первая помощь столяра» — йод, бинт, зеленка и пластырь для будущих умельцев.

Двойная бухгалтерия

Открыв магазин розничной или оптовой торговли при уже существующем предприятии и применяя более низкую ставку налога, его надо учитывать отдельно. В частности, придется выделять в кассовых чеках и других документах сумму налога по ставке 10%. Согласно п. 7 ст. 168 Налогового кодекса РФ при реализации товаров за наличный расчет организациями розничной торговли и общественного питания требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы. Остальным придется, как и прежде, выписывать счета-фактуры. В своих кассовых чеках предприятия сети «Макдоналдс» всегда указывают два налога: налог a и налог b, подразумевая под этим разные ставки НДС. Хотите быть как они — делайте так же.

Вывеска магазину не нужна

И вообще ничего специального с точки зрения налогов магазину не понадобится. Суды трех инстанций (Арбитражный суд города Москвы, Девятый апелляционный арбитражный суд и Федеральный арбитражный суд Московского округа) неоднократно установили, что Налоговый кодекс РФ не устанавливает ограничений для применения ставки НДС 10% в зависимости от отраслевой принадлежности лица, реализующего товар. Также не зависит это и от способа получения товара (приобретение товаров у третьих лиц для перепродажи или собственное производство). Налоговая инспекция, пытаясь доказать деятельность «Макдоналдса» как услуги общепита, основывалась на формулировках Устава общества, информации с его интернет-сайта, ряда внутренних документов. Судебные инстанции все равно с ними не согласились, указывая, что такой подход является формальным и не основан на положениях законодательства о налогах и сборах. Объект налогообложения НДС описан в ст. 146 Налогового кодекса РФ как «Реализация товаров работ и услуг» без какого-либо их разграничения.

К суду будь готов

Налоговые органы из принципа не будут соглашаться с таким подходом к налогообложению НДС. Все «Макдоналдсы» проверяют стабильно каждые три года и с 2006 года компании сети неизменно проходят все судебные инстанции. Поэтому из экономии на налоге придется выделить средства для оплаты труда представителя в суде, в случае выигрыша (а он, судя по эффективности образцового заведения быстрого питания, практически гарантирован) все эти расходы будут возмещены проигравшей стороной согласно ст. 110 Арбитражно-процессуального кодекса РФ. Но аккуратно собирать доказательства неизбежно придется.

www.forbes.ru

Налог в чеке макдональдс

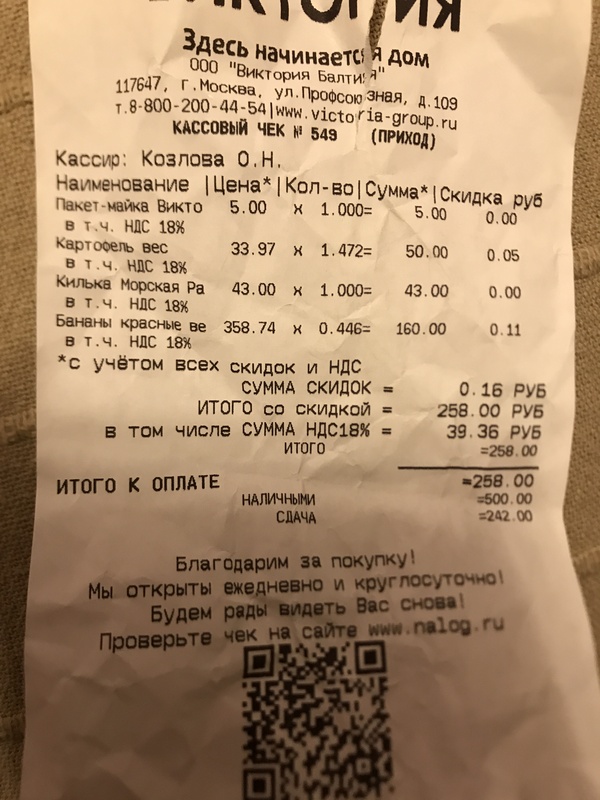

Зашёл в магаз Виктория (первый раз там) купил по мелочи. Дома смотрю чек: 3 товара на сумму 258 рублей и НДС 18% 39рублей, я испугался перепроверил товары так и стоили но не понял что за 18% ндс. Это типо как сигареты типо мы покупая их платим «невидимый налог» ? Но я купил бананы, рыбу и хлеб.

Подскажите кто знаком , что за ндс 18% ?

- Лучшие сверху

- Первые сверху

- Актуальные сверху

43 комментария

Ещё и счёт-фактуру и товарно-транспортную накладную должны были дать. Требуй!

ну кстати в леруа-мерлен так тоже продают,используют неграмотность масс

Доброе Утро! НДС — налог на добавленную стоимость, по сути он ВЕЗДЕ (просто его не всегда выделяют). т.к. он уже в сумме вычисляется делением на 118 (сумма с включенным налогом) и множиться на 18 (сам налог)

Добро пожаловать в реальный мир, Нео.

невидимый налог с сигарет — это акциз. НДС платится с любого продукта. Платится он не вами, а магазином, ну а он уже включает его в сумму, что тут удивительного?

Тсссс, чувак еще не свыкся с мыслью про НДС, а ты ему про акциз.

Еще сразу про отсутствие Деда Мороза выложи.

НДС облагаются не все товары. Платится в конечном счете он как раз таки им, потребителем. В бюджет он уходит транзитом через магазин, оптовики, производители, если можно так сказать.

так я же и написал, что НДС вкладывается в сумму товаров

По новому закону 54-ФЗ ИП, ООО и прочие обязаны теперь в чеки указывать НДС и прочие новшества. Выдавать чек теперь обязаны все кто занимается бизнесом, на бумажном носители или в электронном виде на емейл и смс. В отдельных случаях оба варианта обязаны предоставить. На сайте налог.ру можно подробно об этом прочитать. С 1 февраля 2017 обязаны уже начать пользоваться так называемой онлайн кассой и отправлять чеки автоматически в течении 5 минут после покупки в налоговую через так называемую ОФД (оператора фискальных данных) их на данный момент всего 6 аккредитованных налоговой. Последней стала Яндекс.ОФД А с 1 июля 2017 уже всё кто не использует всё это будут штрафовать, за одни не выданный и или не пробитый чек покупателю штраф 10000 р. За то что кассу вобще не используешь 30000 р. За повторное нарушение полное закрытие ИП, ООО и прочие а так же полная блокировка счёта расчётного счёта в банке и средств. А с 1 июля 2018 вобще все будут обязаны использовать онлайн кассу и всю эту лабуду. Опять же на налог.ру всё подробно описано. Писал всё своими словами, где то мог допустить ошибку.

изначально НДС уже включён в стоимость товара. просто с недавнего времени магазины обязали добавить в чеке инфу о том, какой процент от стоимости товаров является НДС.

НДС-налог на добавочную стоимость. т.е. налог(государству) на наценку(магазина) на товар(себестоимость/закупочная стоимость).

НДС — это косвенный налог. Исчисление производится продавцом при реализации товаров (работ, услуг, имущественных прав) покупателю. Продавец дополнительно к цене реализуемых товаров (работ, услуг, имущественных прав) предъявляет к оплате покупателю сумму НДС, исчисленную по установленной налоговой ставке.

Ну и нахуя он в чеке ККМ?? С этим магазин предлагает в налоговую сходить? на возмещение НДС?

Да норм все, просто магазин сообщает как сильно он накрутил цену (НДС — налог на добавленную стоимость)

Имеем добавленной стоимости 18% = 39,36

39,36 / 0.18 = 218.67

Я очень хочу ошибиться, но походу твоя покупка изначально стоила 258 — 218,67 = 39,33 рублей О_о

надеюсь ты не бухгалтером работаешь))

Нет, просто знаю что такое НДС и что на компе есть калькулятор, и тут впервые решил проверить по какой же цене магазин купил эти продукты если известен НДС.

Магазину, конечно, еще приходится платить ЗП сотрудникам и директору, за аренду, делать откаты проверкам, учитывать что просрочку придется выкидывать и т.п., но все же нифиговая наценка получилась.

Для магазина эти продукты были по цене в 118% процентов. 100% цена продукта и 18% которые должен заплатить продавец и логично, что он взимает их с покупателя.

НДС платится с ЦЕНЫ, не с накрутки.

потом продавец вправе уменьшить уплату НДС на сумму НДС по покупкам (только если он сам платит НДС, при УСН, ЕНВД, патентной системе так незя 🙂 )

Если считать по твоей формуле, то получается что магазин купил продукт совсем за даром — (39,36 / 0,18) + 39,36 = почти цена чека.

pikabu.ru