Оглавление:

Где взять квитанцию на оплату налогов?

В соответствии с действующим налоговым законодательством для россиян, являющихся физическими лицами, предусмотрена обязанность уплаты определенных налогов. Некоторые из них, в частности, транспортный и земельный налоги, а также на доходы и недвижимость (квартира и другое имущество), рассчитываются налоговой инспекцией. Для того чтобы контрагент смог их своевременно оплатить, он каждый год по почте получает соответствующее уведомление, из которого узнает сформировавшуюся на данный момент задолженность и сроки ее оплаты.

При этом следует учитывать, что указанное уведомление должно приходить минимум за 30 суток до последнего срока уплаты каждого из перечисленных выше налогов. Главным документом, который получает по почте контрагент, является квитанция, что распечатывается отдельно по каждому платежу. Она необходима для получения реквизитов, по которым осуществляется уплата. Кроме того, данные из квитанции позволяют также узнавать при помощи онлайн сервисов на специализированных сайтах имеющиеся у физического лица задолженности по различным налогам, в частности, уже упоминавшимся, земельному, транспортному и остальным.

Практически всегда квитанцию требуют, когда заполняют соответствующие документы для уплаты налогов в Сбербанке или других финансовых организациях.

Где взять квитанцию на оплату транспортного налога

Уведомление по почте, которое содержит в обязательном порядке и квитанцию, приходит каждому контрагенту от налоговой инспекции заранее, минимум за 30 суток до крайнего срока уплаты каждого налога. Учитывая, что данные платежи не должны осуществляться позднее 1 декабря того года, который следует непосредственно за отчетным, уведомление должно быть получено налогоплательщиком не позднее 1 ноября.

Нередко складывается ситуация, когда уведомление и квитанция не приходят по почте в указанные сроки. В этом случае у физического лица нет обязанности уплаты данного налога. В свою очередь, сотрудники инспекции могут выставить «забытые» документы к оплате за три последних года.

При желании контрагента осуществить предусмотренный законом платеж, квитанция может быть получена одним из двух способов:

- личным посещением отделения инспекции, где по номеру ИНН и документу, удостоверяющему личность, будет сформирован дубликат утерянных документов;

- с использованием сайта налоговой инспекции в режиме онлайн, где также по номеру ИНН и имеющейся задолженности, которую узнать несложно, будет сформирована новая квитанция со всеми требуемыми реквизитами. При необходимости не составит никакого труда распечатать ее.

Где взять квитанцию на оплату налога на доходы

Уведомление и квитанция по налогу на доходы не всегда отправляется физическому лицу по почте, так как он зачастую платится контрагентом самостоятельно. Однако, если налоговая декларация была оформлена правильно и сдана вовремя, квитанция может быть сформирована и выслана по адресу физического лица, являющегося плательщиком налога.

В противном случае не составляет никакой сложности самостоятельно сформировать необходимый для уплаты документ. Для этого можно воспользоваться теми же способами, которые были описаны в разделе про транспортный налог.

На сайте налоговой службы находятся специальные вспомогательные онлайн программы, разработанные для упрощения составления налоговой декларации. С их помощью можно также достаточно просто сформировать необходимые для уплаты налога квитанции, которые затем распечатать.

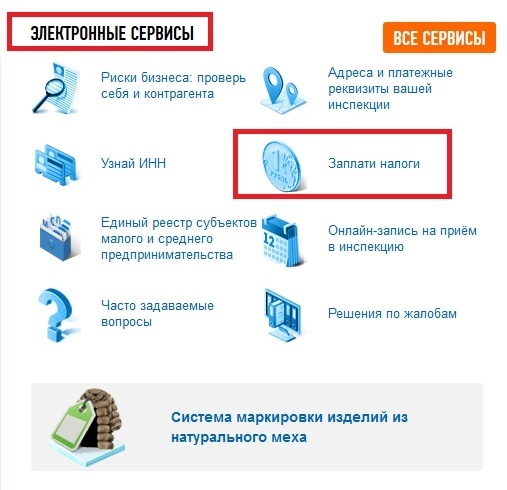

Фото. Онлайн сервис на сайте налоговой службы

Также допускается личное посещение одного из отделений налоговой инспекции и формирование платежных документов с использованием ИНН и паспорта, удостоверяющего личность контрагента.

Где взять квитанцию на оплату налога на недвижимость

Уведомление о необходимости уплаты налога на недвижимость, так же как и земельного, причем вместе с квитанцией, должно быть получено физическим лицом, владельцем квартиры и земельного участка, не позднее 1 ноября того года, который следует непосредственно за отчетным. Сроки в данном случае являются общими для всех подобных налогов, которые рассчитываются и формируются самой налоговой службой.

В случае неполучение уведомления и квитанции, обязанности по уплате налога у контрагента не возникает. Однако, физическое лицо может самостоятельно сформировать необходимые платежные документы, не дожидаясь момента, когда придет уведомление и квитанция по почте. Для этого контрагент может использовать один из двух потенциально возможных методов:

www.sravni.ru

Налоговая квитанция на оплату земельного налога

Заполните сведения о платеже: выберите вид платежа, укажите тип платежа и сумму платежа.

Затем нажмите кнопку «Далее».

Заполните сведения для определения реквизитов получателя платежа.

Вы можете указать адрес для определения кода инспекции и муниципального образования, либо напрямую выбрать сначала код ИФНС, а затем муниципальное образование.

Выберите код ИФНС, осуществляющей администрирование данного платежа.

Выберите муниципальное образование в котором мобилизуются денежные средства от данного вида платежа.

Заполните сведения о плательщике — физическом лице.

При наличии, отчество обязательно для заполнения.

Обязательно для заполнения хотя бы одно из полей: «ИНН», «Адрес места жительства».

Внимание! Для безналичной электронной оплаты необходимо ввести ИНН физического лица.

Укажите ИНН плательщика.

Поле обязательно для заполнения, если не указан адрес места жительства.

Внимание! Для безналичной электронной оплаты необходимо обязательно заполнить ИНН физического лица.

Укажите адрес места жительства (пребывания) плательщика.

Поле обязательно для заполнения, если не указан ИНН.

Все необходимые сведения успешно заполнены.

Нажмите кнопку «Оплатить», чтобы перейти к оплате платежного документа.

Описание сервиса

Интернет-сервис «Уплата налогов, страховых взносов физических лиц» позволяет физическому лицу:

- формировать платежные документы на уплату имущественного, земельного и транспортного налогов;

- формировать платежные документы на уплату налога на доходы физических лиц, на уплату страховых взносов, а также платежные документы на уплату штрафа за несвоевременное представление налоговой декларации по форме № 3-НДФЛ;

- формировать платежные документы на уплату задолженности;

- распечатывать сформированные документы для оплаты в любой кредитной организации или осуществлять безналичную оплату с помощью онлайн-сервисов банков, заключивших соглашение с ФНС России.

- Заходим на сайт госуслуг по адресу https://oplatagosuslug.ru/.

- Нажимаем на «Задолженность по налогам».

service.nalog.ru

Инструкции по онлайн оплате земельного налога

Своевременная оплата налогов на землю помогает избежать начисления пени и различных штрафов. Но что делать, если нет времени на посещение налоговой инспекции, банков и пунктов оплаты? Воспользоваться платежными системами и онлайн-банкингом для оплаты налогов. Сделать это можно на сайте ФНС и госуслуг, систем «Яндекс.Деньги» и «Сбербанк Онлайн».

Напомним, что расчёт земельного налога мы описывали здесь.

Через сайт ФНС

Наиболее популярный способ оплаты – с помощью сайта ФНС. Для оплаты необходимо выполнить следующие действия:

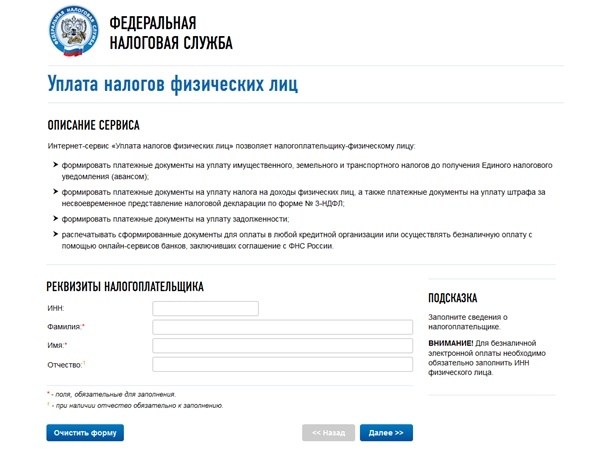

Заполняем форму «Оплата налогов физических лиц», вводя следующие данные:

— ИНН;

— Фамилия;

— Имя;

— Отчество.

Сайт Госуслуг для оплаты земельного налога

Оплатить налог на землю можно и с помощью сайта Госуслуг:

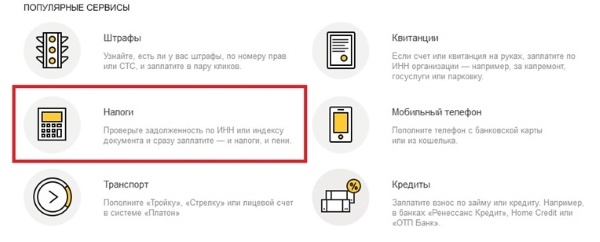

Оплата с помощью сервиса Яндекс.Деньги

Оплатить налог можно и с помощью системы Яндекс.Деньги:

- Заходим в сервис Яндекс.Деньги по ссылке https://money.yandex.ru/new.

- Открываем вкладку «Заплатить вовремя»:

Выбираем раздел «Налоги»:

Через Сбербанк онлайн

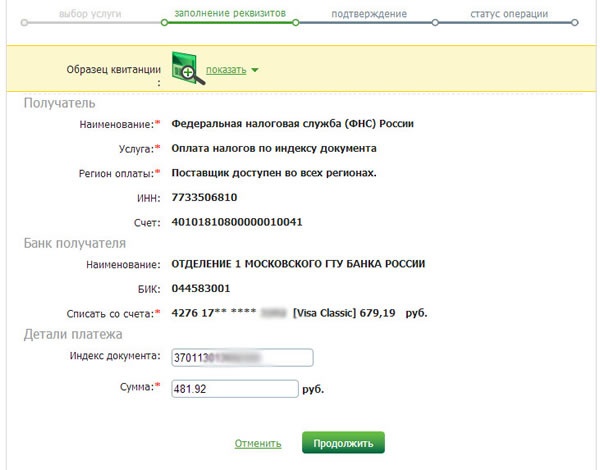

Клиенты Сбербанка могут оплатить налог через систему «Сбербанк-Онлайн»:

- Авторизуемся в системе по ссылке https://online.sberbank.ru/CSAFront/index.do.

- Открываем вкладку «Платежи и переводы».

- Выбираем «Все платежи и переводы».

- Выбираем «Федеральная налоговая служба», после чего откроется окно онлайн оплаты.

- Нажимаем «Поиск и оплата налогов ФНС».

- Выбираем из списка земельный налог.

- Вводим «Индекс документа», после чего нажимаем на «Продолжить».

- Заполняем форму, которая откроется после поиска:

После успешного перевода на форме появится синяя печать с надписью «Исполнено».

Читайте другие статьи о налогах:

Видео: Как оплатить налоги онлайн?

В следующем видео наглядно показано, как можно заплатить земельный, а также транспортный налог через госуслуги:

sovetadvokatov.ruПроверяем уведомления об уплате физлицом транспортного, земельного и имущественного налогов

В какую налоговую инспекцию нужно уплатить имущественный налог, если собственность зарегистрирована в одном городе, а налогоплательщик – в другом? Ответ в Базе знаний службы Правового консалтинга

в интернет-версии системы ГАРАНТ.

Получите бесплатный доступ на 3 дня!Сейчас всем гражданам-владельцам облагаемого налогом движимого и недвижимого имущества налоговые органы рассылают уведомления об уплате имущественных налогов. В них указываются само имущество, налоговая ставка для расчета налога, а также сумма налога. Кроме того, в уведомлении можно найти информацию и о наличии недоимки или переплаты за предыдущие периоды. Но прежде чем оплачивать налог, проверьте, вся ли содержащаяся в уведомлении информация достоверна. Мы расскажем, на что стоит обратить внимание, а также разберем некоторые спорные вопросы по уплате этих налогов.

Получение уведомления и уплата налога

В текущем году уведомления направляют не территориальные налоговые инспекции, а региональные филиалы ФКУ «Налог-сервис» ФНС России». При этом в случае возникновения вопросов по-прежнему нужно будет обратиться в ту налоговую, которая исчислила налог (информация о ней содержится в уведомлении). Рассылка уведомлений началась с 1 апреля 2015 года.

Раньше, до 31 декабря 2014 года, действовало правило, по которому если налогоплательщику уведомление по каким-либо причинам не высылалось, то и налог он не должен был платить. Но с 1 января 2015 года вступило в силу новое положение НК РФ, которое обязывает собственников сообщить в налоговую инспекцию о наличии облагаемого налогом имущества, если по такому имуществу уведомление получено не было. Сделать это нужно в срок до 31 декабря года, следующего за отчетным (п. 2.1 ст. 23 НК РФ).

При обращении в налоговую необходимо будет предоставить копии документов, подтверждающих право собственности на имущество, а также право на применение льгот (если у налогоплательщика есть основания для их применения).

Заявлять в налоговую нужно только в отношении того имущества, по которому ранее уведомлений собственник не получал. За сокрытие такого имущества и неуплату по нему налога в настоящее время ответственности не предусмотрено. Однако уже с 1 января 2017 года за несообщение о наличии облагаемого налогом имущества придется заплатить штраф в размере 20% от суммы налога (п. 3 ст. 129.1 НК РФ в новой редакции, п. 12 ст. 1 Федерального закона от 2 апреля 2014 г. № 52-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации»).

Но ожидать уведомления до конца года вовсе и не обязательно. Сроки рассылки уведомлений можно посмотреть на официальном сайте ФНС России по каждой налоговой инспекции. Если к указанному сроку уведомление так и не получено, то стоит обратиться в налоговую инспекцию по месту постановки на учет имущества (или по месту своего жительства, если речь идет о движимом имуществе) за дубликатом уведомления.

Также в налоговую стоит обратиться и в случае утери уведомления. При этом никаких заявлений писать не нужно – инспекторы при личном визите налогоплательщика распечатают новое уведомление и квитанцию на уплату налога.

Сообщение о наличии объектов недвижимого имущества и (или) транспортных средств, признаваемых объектами налогообложения по соответствующим налогам, уплачиваемым физическими лицами

Итак, уведомление на руках, но прежде чем оплатить его, стоит проверить содержащуюся в нем информацию.

Прежде всего, обратите внимание на период, за который начисляется налог. В соответствии с законодательством налоговые органы имеют право взыскивать налог не более, чем за три года, предшествующих году направления уведомления (абз. 2 п. 4 ст. 397 НК РФ). Таким образом, в 2015 году в уведомлении об уплате налога могут быть указаны только 2012-2014 года. Если же в уведомлении указаны более ранние периоды, то налог за них уплачивать не нужно. Однако во избежание спорных ситуаций рекомендуем обратиться в территориальную налоговую по месту постановки на учет имущества (или в налоговую инспекцию по месту своего жительства при уплате транспортного налога) для корректировки уведомления. При этом нужно заполнить форму заявления, которая прикладывается к уведомлению, или же указать на неточности в личном кабинете налогоплательщика на официальном сайте ФНС России.

Сумма налога также будет зависеть и от того, сколько месяцев в отчетном году собственник владел имуществом. В соответствии с положениями НК РФ если налогоплательщик приобретает (теряет) право собственности на имущество в налоговом периоде, то налог рассчитывается с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых это имущество находилось в собственности налогоплательщика, к числу календарных месяцев в налоговом периоде (п. 3 ст. 362, п. 7 ст. 396, п. 5 ст. 408 НК РФ).

При этом для земельного налога и налога на имущество физлиц действует следующее правило. Если возникновение права собственности на имущество произошло до 15-го числа соответствующего месяца включительно или прекращение права собственности произошло после 15-го числа соответствующего месяца, то месяц возникновения (прекращения) указанного права принимается за полный месяц. Если же наоборот, возникновение права собственности произошло после 15-го числа соответствующего месяца или прекращение права произошло до 15-го числа соответствующего месяца включительно, месяц возникновения (прекращения) права при определении коэффициента не учитывается (п. 7 ст. 396 НК РФ, п. 5 ст. 408 НК РФ).

ВАЖНО ЗНАТЬ

Обратите внимание, что если общая сумма налога составит менее 100 руб., то налоговый орган посылать уведомление не будет. Единственное исключение, если налог начислен за предыдущие налоговые периоды (абз. 3 п. 4 ст. 52 НК РФ). Поэтому, если собственник владеет имуществом, но уведомление в срок не получил, ему стоит обратиться в налоговую инспекцию по месту регистрации имущества для получения уведомления и квитанции на оплату налога.

А вот для расчета транспортного налога все проще – месяц регистрации транспортного средства, а также месяц снятия его с регистрации принимаются за полный месяц. В случае регистрации и снятия с регистрации автомобиля в течение одного календарного месяца указанный месяц также принимается за один полный месяц (п. 3. ст. 362 НК РФ).

Заявление, прилагаемое к уведомлению, стоит заполнить и в случае обнаружения арифметических ошибок, указания неверного объекта налогообложения, ставки или иной информации. После направления заявления следует дождаться ответа налоговой инспекции с откорректированным уведомлением. Зачастую это может занять много времени, ведь в соответствии с законодательством отвечать на письменные заявления госорганы обязаны в течение 30 календарных дней со дня регистрации документа (п. 1 ст. 12 Федерального закона «О порядке рассмотрения обращений граждан Российской Федерации» от 2 мая 2006 г. № 59-ФЗ). НК РФ специального срока для ответа на подобное заявление налогоплательщика не содержит. Поэтому если ошибки, содержащиеся в уведомлении, не влияют на сумму подлежащего уплате налога, мы рекомендуем все же уплатить налог, не дожидаясь ответа инспекции. Ведь если окажется, что ошибки в уведомлении не было, а срок уплаты налога уже наступил, то инспекция начислит пени за просрочку платежа (п. 2 ст. 57, ст. 75 НК РФ).

Напомним, что с 1 января 2015 года установлен единый срок уплаты транспортного, земельного и налога на имущество для физлиц – 1 октября года, следующего за истекшим налоговым периодом (абз. 3 п. 1 ст. 363, абз. 3 п. 1 ст. 397, п. 1 ст. 409 НК РФ). Оплатить налог можно как в отделениях банков, так и на официальном сайте ФНС России в разделе «Заплати налоги».

Рассмотрим наиболее часто встречающиеся спорные ситуации в связи с начислением налогов.

У налогоплательщиков нередко возникает вопрос, как заплатить налог, если транспортное средство находится в угоне. Чтобы не платить налог за угнанную машину, собственник должен предоставить в налоговый орган подлинник справки, выданной органом МВД России (ГУВД, ОВД, УВД и др.) и подтверждающей факт угона (подп. 17.4 Методических рекомендаций по применению главы 28 «Транспортный налог» части второй Налогового кодекса Российской Федерации, далее – Методические рекомендации), и написанное в произвольной форме заявление. Копию справки инспекция также примет, но в этом случае ей придется направить запрос в ОВД для подтверждения ее подлинности. После проверки налоговая пересчитает транспортный налог, скорректировав период нахождения транспортного средства в собственности налогоплательщика. При этом стоит учесть, что месяц, в котором автомобиль был угнан, будет включен в расчет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 9 августа 2013 г. № 03-05-04-04/32382, письмо УФНС России по г. Москве от 21 февраля 2011 г. № 16-15/015742).

БЛАНКИ

Заявление о перерасчете транспортного налога в связи с угоном автомобиля

Заявление о перерасчете транспортного налога в связи с продажей (передачей) другому лицу

Заявление о прекращении регистрации транспортного средства в связи с его продажей (передачей) другому лицу

Случается и такая ситуация, когда автомобиль уже продан, а уведомление об уплате налога на него все же приходит. Прежде всего, стоит проверить за какой именно период рассчитан налог. Ведь в соответствии с законодательством, даже если машина находилась в собственности менее месяца, за нее придется заплатить налог (п. 3. ст. 362 НК РФ). Но бывает и так, что новый покупатель просто не поставил на регистрационный учет автомобиль. В этом случае собственнику необходимо обратиться в любое регистрационное отделение ГИБДД с заявлением о прекращении регистрации транспортного средства в отношении него в связи с продажей другому лицу (п. 5 Правил регистрации автомототранспортных средств и прицепов к ним в государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации). Для этого также потребуется копия договора купли-продажи транспортного средства.

У бывшего собственника нет обязанности сообщать в налоговую о прекращении регистрации транспортного средства в отношении него – это должно сделать отделение ГИБДД (п. 39 Методических рекомендаций). Но если такая информация не поступила, то налогоплательщик может предоставить в налоговый орган полученную в ГИБДД справку о снятии транспортного средства с учета либо копию ПТС с отметкой о новом владельце вместе с заявлением о перерасчете налога.

Наиболее часто встречающейся спорной ситуаций с уплатой этого налога является его неправильный расчет или применение несоответствующей ставки налога.

Чтобы проверить расчет земельного налога, нужно знать кадастровую стоимость участка, а также налоговую ставку. Кадастровую стоимость можно узнать, найдя соответствующий участок на Публичной кадастровой карте или же на сайте Росреестра в разделе «Сервисы» (подраздел «Справочная информация по объектам недвижимости в режиме online»). Также кадастровую стоимость можно найти в кадастровом паспорте земельного участка.

ОБРАЗЕЦ

Заявление о пересмотре кадастровой стоимости, направляемый в комиссию по рассмотрению споров о результатах определения кадастровой стоимости

Что касается налоговых ставок, то их можно узнать на официальном сайте ФНС России. Зависят они от категории земли, узнать которую также можно на Публичной кадастровой карте. Обращаем внимание, что ставки устанавливаются не субъектами федерации, а муниципальными образованиями, поэтому для различных городов, сел, городских и сельских поселений, находящихся в одном регионе, ставки налога могут быть разными.

Если собственник считает, что кадастровая стоимость существенно отличается от рыночной, то первую можно оспорить. Это можно сделать, обратившись в комиссию по рассмотрению споров о результатах определения кадастровой стоимости при территориальном управлении Росреестра или в суд (ст. 24.18 Федерального закона от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации»; далее – Закон № 135-ФЗ). Для обращения в комиссию нужно составить заявление о пересмотре кадастровой стоимости. В соответствии с положениями Закона № 135-ФЗ к заявлению нужно приложить следующие документы:

- справку о кадастровой стоимости земли;

- отчет об оценке рыночной стоимости земельного участка (выдается независимым оценщиком). Стоимость оценки будет зависеть от месторасположения участка и его назначения (например, оценка участка под индивидуальное жилищное строительство в Подмосковье обойдется примерно в 8-15 тыс. руб.);

- положительное экспертное заключение в отношении отчета об оценке рыночной стоимости, подготовленное специалистами саморегулируемой организации оценщиков, членом которой является оценщик (обычно его предоставляет сам же оценщик);

- нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа на землю (например, свидетельство о праве собственности);

- документы, подтверждающие недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости (например, налоговая инспекция исходила из неверной площади участка), в случае, если заявление о пересмотре кадастровой стоимости подается на основании недостоверности указанных сведений (ч. 16 ст. 24.18 Закона № 135-ФЗ).

- пройти в личный кабинет;

- оплатить налоги;

- оплатить госпошлину.

Справку о кадастровой стоимости земли можно получить из государственного кадастра недвижимости, подав заявление в территориальное подразделение Росреестра, многофункциональный центр или заполнив соответствующую электронную форму на сайте Росреестра. В последнем случае ответ на запрос формируется в течение пяти рабочих дней и по выбору заявителя направляется либо на электронную почту, либо на почтовый адрес заявителя, либо в выбранный территориальный офис Росреестра. Услуга эта платная и цена будет зависеть от того, в каком виде будет предоставлен ответ, – в электронном (150 руб.) или на бумаге (400 руб.) 1 .

Рассматривать поданное заявление комиссия будет в течение месяца. После того как решение будет принято, в течение пяти рабочих дней с этого момента заявитель должен быть уведомлен о результатах рассмотрения (абз. 26 ст. 24.18 Закона № 135-ФЗ).

Если комиссия приняла положительное решение и кадастровая стоимость земельного участка была пересмотрена, то расчет земельного налога будет производиться уже по новым данным. Однако тут есть нюанс. В случае изменения кадастровой стоимости по решению комиссии или суда сведения о новой кадастровой стоимости применяются с 1 января календарного года, в котором подано соответствующее заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в государственный кадастр недвижимости новой кадастровой стоимости (абз. 5 ст. 24.20 Закона № 135-ФЗ). Иными словами, если заявление о пересмотре кадастровой стоимости было подано в 2015 году, то (если удалось добиться ее снижения), новая стоимость будет применяться при исчислении имущественных налогов за 2015 и последующие годы (Определение ВС РФ от 6 марта 2015 г. № 304-КГ15-356, письмо ФНС России от 27 марта 2015 г. № БС-4-11/5013@ «О земельном налоге», письмо ФНС России от 26 марта 2015 г. № БС-4-11/4935@ «О земельном налоге», письмо ФНС России от 14 апреля 2015 г. № БС-4-11/6355@ «О земельном налоге»). Пересчитать налог за 2014 год исходя из новой стоимости не получится.

Налог на имущество

С этим налогом сложности также могут возникнуть с выбором налоговой базы и порядком его расчета. Прежде всего стоит учесть, что с 1 января 2015 года регионы могут перейти на исчисление налога на имущество граждан исходя из кадастровой стоимости недвижимости (п. 1 ст. 402 НК РФ, Федеральный закон от 4 октября 2014 г. № 284-ФЗ). Некоторые субъекты федерации уже воспользовались этой возможностью, остальные должны перейти на исчисление данного налога с использованием кадастровой стоимости до 1 января 2020 года.

Однако нововведение будет действовать только для налогов, начисленных за 2015 и последующие годы, налог по предыдущим периодам должен рассчитываться по старым правилам – исходя из инвентаризационной стоимости имущества.

Налог на имущество физлиц за 2015 год будет рассчитываться по кадастровой стоимости в следующих субъектах Российской Федерации: Республики Башкортостан, Бурятия, Ингушетия, Коми, Мордовия, Татарстан, Карачаево-Черкесская Республика, Удмуртская Республика, Амурская, Архангельская области и Ненецкий АО, Владимирская, Ивановская, Магаданская, Московская, Нижегородская, Новгородская, Новосибирская, Пензенская, Псковская, Рязанская, Самарская, Сахалинская, Тверская, Ярославская области, Забайкальский край, Москва, Ханты-Мансийский АО-Югра и Ямало-Ненецкий АО (по данным ФНС России).

Ставки налога зависят от суммарной инвентаризационной стоимости объектов налогообложения и могут устанавливаться представительными органами местного самоуправления в определенных границах (см. табл.)

Таблица. Ставки налога на имущество физических лиц в зависимости от суммарной инвентаризационной стоимости облагаемых объектов (п. 1 ст. 3 Закона РФ от 9 декабря 1991 г. № 2003-I «О налогах на имущество физических лиц»)

Суммарная инвентаризационная стоимость объектов обложения

www.garant.ru

Оплата налогов по ИНН: как оплатить налоги по ИНН онлайн?

Оплата налогов по ИНН предусмотрена на официальном сайте ФНС, в сервисе «Уплата налогов физических лиц». Но прежде чем налоги оплачивать, необходимо узнать об имеющихся у вас задолженностях. Как правильно это сделать, и с какими трудностями вам придется столкнуться при оплате налогов онлайн по номеру ИНН, вы узнаете из нашей статьи.

Как можно оплатить налоги по ИНН онлайн?

ФНС, видимо, очень заинтересована в том, чтобы налоги оплачивались, поэтому создала еще один онлайн-сервис, по которому вы сможете оплатить свои задолженности.

Проходим по ссылке https://service.nalog.ru/tax.do и перед нами открывается страница сервиса, который так и называется «Заплати налоги».

Там есть 2 раздела: для физических и для юридических лиц.

Нас интересует первый. На выбор налогоплательщику предлагается 3 варианта действий:

Мы выбираем «Оплатить налоги» и проходим по этой ссылке.

Как оплатить налоги по ИНН онлайн?

Пройдя по ссылке https://service.nalog.ru/prepay.do, вы окажитесь на страничке сервиса по уплате налогов физических лиц.

С помощью данного сервиса вы сможете:

- Сформировать платежный документ, необходимый для оплаты налогов (транспортный, земельный, на доходы физических лиц и т. д.).

- Сформировать все квитанции по имеющимся задолженностям.

- Оплатить налоги безналичным способом через банки, которые заключили соответствующие соглашения с ФНС, или же наличным способом в любой другой кредитной организации.

Первое, что вам необходимо ввести, – это ФИО налогоплательщика (отчество писать в случае его наличия); далее вводим номер ИНН (не входит в число обязательных реквизитов, если вы будете оплачивать налог через банк, то есть наличным расчетом).

Затем вы выбираете налог, который хотите оплатить, и вводите его сумму.

Далее вводите информацию о месте регистрации (как в паспорте).

После того как вы заполните данные о месте регистрации, откроется окно, в котором вам предложат оплатить выбранный налог. Причем способа оплат 2: наличный и безналичный расчет. Если вы выберите наличный расчет, то можете распечатать квитанцию и оплатить ее в банке. Если хотите оплатить банковской картой, нажимайте безналичный расчет и оплачивайте налог. Но здесь есть небольшой нюанс: онлайн-система поддерживает связь не со всеми банками.

Иные способы оплаты налогов онлайн по номеру ИНН

На сегодняшний день в сети существует довольно много ресурсов, которые позволяют вам сначала узнать свою задолженность по номеру ИНН, а затем и оплатить имеющиеся задолженности по налогам (См. Как узнать (проверить) задолженность по налогам физического лица по ИНН? ) .

Но стоит помнить о том, что сведения, которые выдают данные ресурсы, не являются официальными и не подтверждаются ФНС. То есть вы можете оплатить не те суммы и не в ту организацию; деньги до ФНС просто не дойдут.

Зачем платить налоги?

Налоги – это обязательные платежи в пользу государства. Для каждого вида налогов установлен свой срок оплаты. Если не уложиться в этот срок, то на сумму налога будут начисляться пени.

Спустя некоторое время налоговая инспекция подаст на налогоплательщика-должника в суд, и если тот продолжит игнорировать оплату задолженности и пени, дело попадет в отдел судебных приставов. На должника откроют исполнительное производство. Согласно действующему законодательству, для оплаты налогов неплательщика судебный пристав-исполнитель может даже описать его имущество, находящее в собственности. Более того, если задолженность составляет 10 000 руб. и более, о поездках за границу можно забыть.

Причем если раньше налоговая инспекция рассылала квитанции для оплаты налога заблаговременно, то теперь у нее такой обязанности нет. То есть налогоплательщик должен сам узнавать о своих задолженностях.

Это можно сделать:

На Едином портале государственных услуг есть специальный сервис по бесплатному информированию налогоплательщиков об имеющихся задолженностях и порядках их оплаты. После того как вы нажмете кнопку «Получить услугу», откроется окно по оформлению нового заявления. Нажимаете кнопку «Далее», и даете свое согласие на обработку персональных данных. В следующей вкладке будут представлены ваши персональные данные, которые вы указывали при регистрации на сайте. Проверьте их и введите свой ИНН. Ниже выберете регион проживания. После этого система направит ваш запрос в ФНС, и оттуда придет вся необходимая информация.

Но возможность онлайн-оплаты задолженностей по налогам сервис не предоставляет. Вы можете распечатать квитанцию и отправиться для оплаты в ближайший банк.

Все граждане РФ обязаны платить налоги. Уплата налогов в установленные сроки убережет вас от начисления пени. Каким именно образом вы будете оплачивать задолженности, наличным или безналичным, ФНС не важно. Главное, все сделать вовремя.

nsovetnik.ru