Оглавление:

Налоговый вычет на ребенка по НДФЛ в 2018 году

Налоговый вычет – это сумма, установленная законодательством РФ, уменьшающая налоговую базу. Согласно ст. 218 НКРФ п. 1, пп. 4, лица имеющие несовершеннолетних детей пользуются правом на послабления в плане подоходного налога. Разъяснения по его применению представлены в письме Минфина России от 8 декабря 2011 года N 03-04-05/8-1014.

Налоговый вычет – это сумма, установленная законодательством РФ, уменьшающая налоговую базу. Согласно ст. 218 НКРФ п. 1, пп. 4, лица имеющие несовершеннолетних детей пользуются правом на послабления в плане подоходного налога. Разъяснения по его применению представлены в письме Минфина России от 8 декабря 2011 года N 03-04-05/8-1014.

Кто пользуется правом на налоговый вычет?

Налоговый вычет на ребенка предоставляется родителям, опекунам, усыновителям, чьи дети не достигли 18-летнего возраста. В случае очной формы обучения срок предоставления льготы продлевается до 24-х лет.

Право предоставляется тому родителю, на чьем обеспечении находятся дети. Налоговый вычет на детей с 1 января 2012 года составляет 1400 руб. на первого и второго ребенка и 3000 руб. на каждого последующего.

Изменения налогового вычета на ребенка по НДФЛ с 1 января 2016 года

С 1 января 2016 года стандартный вычет по НДФЛ на каждого ребенка-инвалида родителям и усыновителям увеличили с 3 до 12 тысяч рублей, а опекунам, попечителям и приемным родителям — с 3 до 6 тысяч рублей. Кроме того, в целях применения стандартных вычетов по НДФЛ на детей, вырос предельный порог доходов для всех родителей с 280 до 350 тысяч рублей.

Как рассчитать налоговый вычет?

Сумма вычета является фиксированной и зависит от количества детей. Из начисленной заработной платы вычитается эта сумма, с оставшейся изымается подоходный налог.

Пример: з/п. 20000 руб., ребенок один. 20000 – 1400 = 18600 руб.; 18600*13%= 2418 руб.; Итого к выплате: 20000 – 2418 =17582 руб. При отсутствии детей: 20000 – (20000*13%) = 17400 руб. Таким образом, экономия при наличии одного ребенка составляет 182 руб. Налоговый вычет на детей предоставляется на доходы по ставке 13%.

Какие ограничения на налоговый вычет на ребенка?

Право на детский налоговый вычет прекращается с момента, когда последний потеряли статус «дети». Ребенком считается гражданин РФ до 18 лет. Либо при окончании учебного заведения или переводе на иную форму обучения, нежели очная. При достижении родителем порога заработной платы в 350 тыс. руб. право на льготу перестает существовать.

bs-life.ru

Как рассчитать налог на прибыль в 2018 году

Расчет налога на прибыль — одна из сложнейших бухгалтерских операций. На примере покажем, как рассчитать налог на прибыль, приведем формулу, актуальную ставку и метод начисления.

Расчет налога на прибыль. Популярные вопросы и пошаговая инструкция

Что это за налог и какие суммы им облагаются?

Налог на прибыль юридические лица платят с доходов, уменьшенных на величину расходов. Фирмы обязаны платить процент со своей прибыли в бюджет. Если только они не применяют специальные режимы: УСН, ЕНВД, ЕСХН. Или не ведут игорный бизнес. Специальное налогообложение освобождает юридических лиц от уплаты налога на прибыль. Разберемся, как платить налог на прибыль тем организациям, которые применяют общий налоговый режим.

Кто платит налог на прибыль?

- российские юрлица на общей системе налогообложения;

- иностранные компании, которые работают и зарабатывают в РФ или работают через российское представительство.

- ИП;

- организации на спецрежимах;

- фирмы, ведущие подготовку чемпионата мира по футболу 2018 г.

- используют труд инвалидов;

- производят автомобили;

- работают в особой экономической зоне;

- являются резидентами технополисов и индустриальных парков.

- 20% платят иностранные фирмы без российского представительства, добытчики углеводородного сырья и контролируемые иностранные компании;

- 10% — зарубежные фирмы без представительства в РФ с доходов от сдачи в аренду транспорта и в при международных перевозках;

- 13% — местные организации с дивидендов зарубежных и российских фирм, и с дивидендов от акций по депозитарным распискам;

- 15% — зарубежные организации с дивидендов российских фирм; и все владельцы с доходов по гос. и муниципальным ценным бумагам (ЦБ);

- 9% — с процентов по муниципальным ЦБ и др. доходам из пп 2 п 4 ст 284 НК РФ ;

- 0% ставка для учреждений медицины и образования, резидентов особых экономических зон (ЭЗ), участников региональных инвестиционных проектов, свободной ЭЗ в Крыму и Севастополе, резидентов территории опережающего социально-экономического развития.

- в местный бюджет:

- в федеральный бюджет:

- в федеральный:

- зарплата сотрудников;

- стоимость сырья и оборудования;

- амортизация;

- судебные издержки;

- разница в курсе валют;

- проценты по кредитам;

- и т.д.

- траты необходимо обосновать — доказать экономическую целесообразность;

- первичные документы (книгу учета доходов и расходов, налоговые регистры) нужно верно оформить.

- коммерческие, транспортные, производственные издержки (сырье; зарплата; амортизация; аренда; услуги сторонних юристов; представительские расходы);

- проценты по долгам;

- траты на рекламу (с ограничением — списываются только в размере 1% выручки от продаж);

- траты на страхование;

- траты на исследования (для усовершенствования продукции);

- траты на учебу и подготовку персонала;

- траты на покупку баз данных и компьютерных программ.

- вознаграждения для членов совета директоров;

- взносы в уставный капитал;

- отчисления в резерв ценных бумаг;

- платежи за превышение уровня выбросов в окружающую среду;

- убытки, связанные с хозяйственной деятельностью в коммунально-жилищной и социально-культурной сферах;

- пени и штрафы;

- деньги и имущество, переданные в расчет по кредитам и займам;

- плата за услуги нотариусов свыше тарифа;

- предоплата за товар или услугу;

- погашение кредитов на жилье сотрудников;

- добровольные членские взносы в общественные фонды;

- суммы переоценки ЦБ при отрицательной разнице;

- стоимость имущества, которое отдано безвозмездно, расходы на передачу;

- оплата проезда сотрудников на работу и домой, если она не предусмотрена производственными особенностями и договором;

- пенсионные надбавки;

- путевки на лечение и отдых сотрудников;

- оплата отпусков, которые не предусмотрены законом, но прописаны в договоре с работником;

- оплата спортивных и культурных мероприятий;

- платы за товары личного потребления, покупаемые для работников;

- стоимость подписки на газеты, журналы и прочую литературу, не относящуюся к производству;

- оплата питания работников, если это не предусмотрено законом или коллективным договором.

- кассовый метод;

- метод начисления.

- доходы учитывают в момент поступления в кассу или на расчетный счет фирмы, не раньше;

- расходы учитывают в момент списания со счета или оплаты из кассы, не раньше;

- при уплате налога суммы учитываются по датам поступления или списания.

- доходы учитывают в момент возникновения (по договорам или платежным поручениям), а не при непосредственной оплате;

- расходы учитывают в момент возникновения, а не при списании средств со счетов;

- при уплате налога суммы учитываются по задокументированным датам, даже если оплата по факту произошла позже.

- использовать его запрещено банкам;

- фирмы признают доходы и расходы по факту, только если выручка не превышает 1 млн. руб. за каждый из последних четырех кварталов;

- если при применении метода лимит превышен, то фирма обязана перейти к методу начисления с начала текущего года.

- ООО получило кредит в банке на 500 000 рублей;

- продало игрушки на 1 180 000 рублей с учетом НДС;

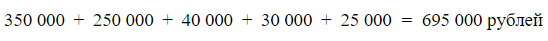

- использовало сырья для производства на 350 000 рублей;

- выплатило зарплату рабочим в сумме 250 000 рублей;

- страховые взносы составили 40 000 рублей;

- провело амортизацию на сумму 30 000 рублей;

- заплатило проценты по кредиту в размере 25 000 рублей;

- хочет учесть прошлогодний убыток в размере 120 000 рублей.

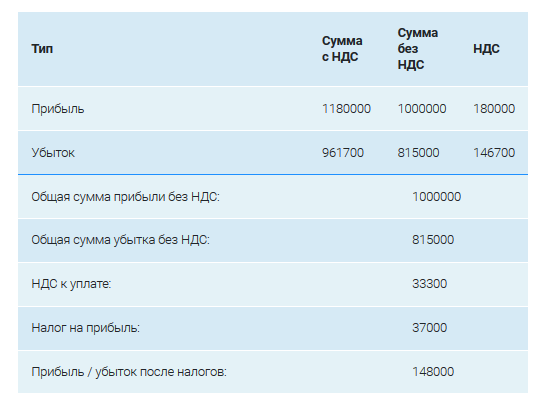

- общую сумму прибыли без НДС;

- общую сумму убытка без НДС;

- НДС к уплате;

- размер налога на прибыль;

- прибыль, оставшуюся на развития бизнеса.

- Взносы в Пенсионный фонд;

- Взносы в Фонд социального страхования (ФСС);

- Взносы в Федеральный Фонд обязательного медицинского страхования (ФФОМС).

- Налог на упрощенку (6% от оборота) = 28123 руб.

- Взносы в ПФ РФ и ФФОМС = 22261,38 руб. с оборота до 300000 руб. и 1% свыше этой суммы, в итоге 22261,38 + 1687,20 = 23948,58 руб.

Каковы ставки налога на прибыль?

Общая ставка равна 20% от прибыли. Из них в 2016 году 2% получал федеральный бюджет, 18% — региональный. Однако 28 декабря 2016 года вступил в силу приказ ФНС РФ N ММВ-7-3/572@ 19 октября 2016 г., который ввел новую форму декларации и изменил порядок распределения процентов между бюджетами. В 2018 году 3% пойдет в федеральную казну, 17% — в региональную. На местном уровне власти могут понизить налоговую ставку, но только в той части, которая пойдет в местный бюджет: 3% прибавляются сверху. Величина ставки в субъекте РФ не может быть ниже 13,5%. Вместе с выплатами, идущими в федеральный бюджет, теперь нижний порог равен 16,5% (13,5 + 3) — он увеличился по сравнению с 2016 годом.

В Москве по ставке 13,5% платят отдельные категории налогоплательщиков, которые:

В Санкт-Петербурге 13,5% с прибыли платят только резиденты особой экономической зоны, которые ведут деятельность на ее территории.

В большинстве регионов ставка понижена хотя бы некоторым видам деятельности.

Кроме основной существуют специальные ставки. Налог на прибыль по таким ставкам полностью направляется в федеральный бюджет.

Они используются для предприятий при наличии определенного статуса или для особых видов дохода:

Как считается текущий налог на прибыль — формула?

Пример. Ваша организация на ОСН и получила доход за календарный год 4 500 000 рублей. При этом расходов понесла на 2 700 000 рублей. Разберемся, как считать налог на прибыль.

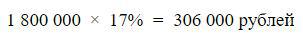

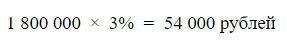

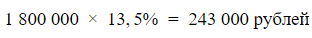

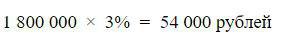

Ваша прибыль: 4 500 000 – 2 700 000 = 1 800 000 рублей. С этой суммы и нужно заплатить. Если региональная ставка в вашей местности основная и равна 18%, то по итогам года вы заплатите:

Если в регионе применяется пониженная ставка в 13,5%, то расчет такой:

На примере видно, что сумма для поступления в федеральный бюджет не меняется — 3% дохода в любом случае попадают туда.

Также можно автоматически рассчитывать налоги в удобном приложении, в этом случае вам не надо следить за изменением ставок, сервис обновляется автоматически, с учетом последних изменения законодательства. Программа предупредит о сроках сдачи отчетности и уплаты налогов, подскажет, что и как нужно сделать.

Авансовые платежи

Налог на прибыль уплачивается авансовыми платежами каждый месяц или квартал, а затем по итогам года. Перечислять авансы поквартально в 2018 году имеют право те компании, чьи доходы от реализации не превысят 15 млн рублей в квартал на протяжении предыдущих 4 кварталов. Остальные юрлица платят авансы ежемесячно. Как рассчитать авансы по налогу на прибыль, мы рассмотрим в отдельной статье. Квартальные авансы рассчитывают из фактического дохода, а ежемесячные — из предполагаемого (на основании данных за предыдущий квартал).

Расходы и доходы

Что считается доходом?

Доход — ваша выручка от основной деятельности (продаж, оказания услуг или выполнения работ) и от дополнительных источников (банковские проценты, сдача в аренду имущества). Доход при расчете налога на прибыль учитывается без НДС и акцизов, подтверждается: счетами, платежными поручениями, записями в книге доходов и расходов, регистрами учета.

Что считается расходами?

Расходы — подтвержденные и обоснованные траты компании. Они бывают связаны с производственной деятельностью:

Но бывают и не связаны с производством:

Какие расходы вычитаются из доходов?

Бухгалтеры внимательно относятся к бумагам, которые подтверждают расходы по налогу на прибыль, поскольку уменьшить доход на затраты можно только при соблюдении условий:

При этом существует перечень затрат, которые при уменьшении базы учитывать нельзя.

Вычитаются из величины дохода:

Какие расходы нельзя вычесть?

Список затрат, которые не уменьшают доход, приведен в статье 270 НК РФ . При расчете налога на прибыль это:

Момент признания доходов и расходов

Момент признания — период времени, в котором отражается доход или затрата в учете по налогу на прибыль. Таких моментов два. Зависят они от способа признания доходов и расходов:

Компания выбирает один из методов, и до 31 декабря (не дожидаясь начала следующего налогового периода) сообщает территориальному органу ФНС России о своем выборе.

Фирмы при применении методов принимают к учету суммы в разные моменты времени. Разберемся в нюансах.

Кассовый метод предполагает, что:

ООО «Колибри» выставили счет на оплату аренды офиса в марте, но оплата произошла только в июне. При кассовом методе бухгалтер ООО «Колибри» отражает расходы на аренду офиса в июне — по факту перевода денег. В налоговом учете этот расход списывается во 2-м квартале. При методе начисления бухгалтер ООО «Колибри» учитывает расход на аренду в марте, тогда, когда фирма должна была ее оплатить. В налоговом учете этот расход отражается в первом квартале.

Метод начисления вправе использовать все предприятия. А вот применение кассового метода ограничено:

Какова налоговая база, если фирма понесла убыток?

Многие бизнесмены задаются вопросом, как рассчитывается налог на прибыль при убытке. Прибыль организации по правилам налогового учета не бывает отрицательной. Даже если по итогам года образовался убыток, налоговая база признается равной нулю. Налог в этом случае тоже нулевой. Регистры налогового учета должны подтверждать правильность расчета налоговой базы. Декларацию подавать обязательно, даже если сумма равна нулю.

Расчет налога на прибыль

Рассмотрим простой пример, чтобы понять, как рассчитывается налог.

ООО «Колибри» производит и продает мягкие игрушки. Посчитаем налог на прибыль, который фирма заплатит за 2018 г., если:

Расходы ООО «Колибри» в 2018 году:

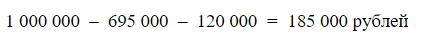

Так как доход считается без учета НДС, то он составит 1 000 000 рублей при ставке НДС 18%. А 180 000 рублей — сумма НДС, которую ООО перечислит государству. Суммы по кредитам налогом на прибыль не облагаются, они просто не включаются в налоговую базу согласно пп. 10 п. 1 ст. 251 НК РФ . Поэтому 500 000 рублей кредита не считаются доходом.

Тогда прибыль ООО «Колибри» в 2018 году:

Это доход минус расходы и минус убыток прошлого года.

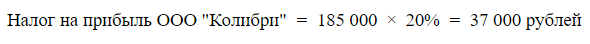

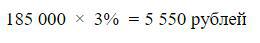

Налог к уплате считают по формуле:

идут в бюджет РФ;

идут в бюджет региона.

Также можно автоматически рассчитать налоги в удобном приложении 1С:БизнесСтарт, вам не надо следить за изменением ставок, сервис обновляется автоматически, с учетом последних изменения законодательства. Программа предупредит о сроках сдачи отчетности и уплаты налогов, подскажет, что и как нужно сделать.

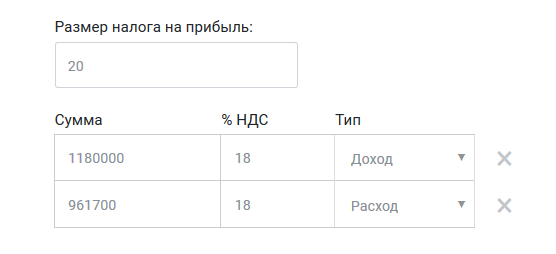

Зачем нужен калькулятор?

Начинающему бизнесмену калькулятор поможет решить, какую схему налогообложения выгоднее использовать. Использование онлайн-калькулятора избавит бухгалтеров и руководителей от трудностей при подсчете денежной суммы к уплате. Внесите данные в строки и наблюдайте результат на экране.

Как рассчитать налог на прибыль для организаций в 2018 на калькуляторе

Для упрощения расчетов вы можете воспользоваться калькулятором, размещенным на сайте ppt.ru.

Сначала выберите размер налога на прибыль (в процентах).

В поле «Доходы» впишите сумму, заработанную за год.

В поле «Расходы» впишите сумму всех затрат вместе с НДС.

Автоматически рассчитать налоги и не только, поможет сервис для предпринимателей «1С:БизнесСтарт».

m.ppt.ru

Какие налоги платят с зарплаты?

В прошлой статье мы рассказали, сколько налогов платят фрилансеры-ИП. Давайте сравним, а сколько налогов платят с зарплаты люди, работающие в офисах? Для расчета возьмем условного сотрудника с начисленной зарплатой 30 тыс. руб. в месяц.

Подоходный налог и не только

Принято считать, что с зарплаты работник платит только подходный налог, который в России составляет 13% от начисленной зарплаты. Остальные налоги и взносы за работника «как бы» уплачивает работодатель. Но это на бумаге, а по факту налоги идут из тех доходов, которые приносит компании работник – и получается, что все налоги и взносы в любом случае платятся из кармана сотрудников. Просто одни налоги сотрудники видят, а другие – нет.

Помимо подходного налога, о котором все знают, с зарплаты платятся:

Разберем по порядку, сколько в итоге Вы заплатите налогов и взносов с зарплаты в 30 тыс. руб.?

Расчет налогов с зарплаты

Представим, что Вам начислили 30 тыс. рублей. Какую сумму налогов и взносов удержат с этой суммы?

Считаем налоги и взносы с зарплаты в 30 тыс. рублей:

13% с начисленной зарплаты

Взносы в Пенсионный фонд

Взносы в ФФОМС (на медицину)

Взносы на страхование от несчастных случаев и профессиональных заболеваний (НС и ПЗ)

от 0,2% (зависит от вида деятельности)

В ряде отраслей взносы на страхование от несчастных случаев могут быть выше, например, если человек работает на опасном производстве. Мы взяли в расчете минимальные тарифы.

Итого с нашей условной зарплаты сотрудник и работодатель заплатят 12960 руб. Работник получит 26100 руб. (30 тыс. – 13% НДФЛ).

Получается, что в сумме выплаченная зарплата и налоги составили 26100 + 12960 = 39060 руб. Из них 26100 руб. получил работник, а 12960 руб. – государство.

Если взять сумму за год, то работник получит 313200 руб., а государство – 155520 руб. В сумме же эти цифры составят 468720 руб.

Сколько заплатит налогов ИП?

Давайте представим, что ту же сумму 468720 руб. Вы заработали как ИП на упрощенке. Сколько налогов Вы заплатите? Считаем:

Но это еще не все! Упрощенцы без работников могут снизить выплату по 6% налогу на сумму взносов в ПФ РФ вплоть до нуля. Таким образом, наш ИП выплатит в ПФ РФ и ФФОМС 23948,58 руб., а налоговой переведет только 4174,42 руб.

В сумме за год всех налогов наш упрощенец заплатит на 28123 руб. Сравните это с суммой налогов человека, работающего в офисе – 155520 руб. Упрощенец с тех же по сути доходов заплатит на 127397 руб. меньше!

Фриланс выгоднее работы в офисе?

Выгодно ли работать фрилансером-ИП на упрощенке? Очень выгодно. Выгодно ли клиентам нанимать фрилансеров? Конечно. Выгодно ли переходить на фриланс из офиса? Да, поскольку Вы можете сэкономленные налоги переложить в свой карман и зарабатывать по сути на 40% больше при том же уровне квалификации.

Полезные статьи по теме:

А если есть возможность оформить ЕНВД, то еще выгоднее. Может кто со мной поспорит, то интернет-торговлю я тоже отношу к фрилансу. Например, интернет-магазин с отправкой товаров почтой наложенным платежом, т.е. без получения предоплаты, может оформиться как разносная торговля без стационарного места, т.е. режим ЕНВД.

Ради интереса рассчитывала для себя. Для Тольятти, если ты работаешь один, за квартал вышло 1800 с копейками.

А в расчет налогов с з/п можно еще НДС добавить. Вы ведь покупаете товары? Значит косвенно оплачиваете НДС, т.к. он учитывается при ценообразовании, а это 18%.

Получается, что если годовой оборот ИП выше 300 000 (к примеру, 310 000 рублей), то ИП платит 1% с 10 тысяч, а не с 310 000, правильно?

Юрий, почти верно. Вы заплатите фиксированный взнос в ПФ РФ + 1% с оборота, превышающего 300 тыс. руб. в год (т.е. с 10 т.р. в Вашем примере).

Подскажите, а уплата налогов — один раз в квартал? Получается, в фонд соц защиты населения нужно уплачивать в конце года достаточно «кругленькую» сумму

Елена, налоги с зарплаты платятся каждый месяц. ИП платят налоги по-разному в зависимости от системы налогообложения. Например, на упрощенке налоги платятся один раз в квартал (3 месяца).

Скажите пожалуйста, имеет ли право ип требовать оплатить налоги в размере 43% от заработной платы вместо 13%?

Раиса, 13% — это НДФЛ (налог на доходы физических лиц). Он удерживается из начисленной работнику зарплаты. Остальные налоги из начисленной зарплаты не удерживаются, а платятся как бы «сверху» и в расчетке Вы их не видите. В расчетке указывают только НДФЛ. Размер налогов определяется государством. Изменить эти налоги работодатель не может.

Здравствуйте.У моего брата з/п с учетом НДС 32тыс.руб.он стоматолог.Какая выйдет чистая з/п на руки?

Автора стать на кол. Взносы во внебюджетные фонды платятся из ФОТ, а не из ФЗ. Называть взносы налогами безграмотно. Налог уплачивается с зарплаты в размере 13%, отчисления в фонды уплачиваются с ФОТ и рассчитываются от зарпаты. Заработная плата лишь база для расчета,но именно с самой начисленной зп отчисления не идут. Отчисления в фонды — дополнительная нагрузка для работодателя.

Хочу открыть ИП и числится там один заработная плата будет 70 т р , открываю для того чтоб взять квартиру в ипотеку . Подскажите какой я буду платить налог?

Антон, покажите работодателя, который берет на себя дополнительную нагрузку 🙂 Все эти взносы по факту идут из тех денег, которые предназначены работнику. Просто одни налоги работники «видят» в расчетке, а другие нет.

Александр, у ИП нет заработной платы. Есть доход или оборот. Сумма налогов зависит от системы налогообложения. Например, на упрощенке есть вариант платить 6% с оборота + фиксированные взносы. Также обращу внимание, что банки могут неохотно выдавать кредиты ИП. Прежде, чем открывать ИП, выясните в банке, есть ли шансы взять ипотеку у ИП-шника.

Линара, если брату начисляют 32 тыс. рублей, то он получит на руки 32 т.р. — 13% НДФЛ = 27840 руб. НДС в зарплате «не сидит», это другой налог.

Сергей, здравствуйте. Я зарабатываю копирайтингом. Хочу открыть ИП для накопления стажа и пенсионных баллов. У меня нет кассового аппарата и официальной бухгалтерии. Смогу ли я при таких условиях стать ИП и нужно ли будет сдавать ежемесячные отчеты, или только налог раз в год? Спасибо.

Я работаю как ИП,но для того чтобы взять ипотеку нужна оф работа. Предлагают знакомые устроить к себе фиктивно в штат нужно ли и там будет делать отчисления в пенсионный фонд?

Ирина, кассовый аппарат нужен только для работы с физическими лицами. Если Вашими клиентами будут ИП или ООО, то касса не нужна. При оформлении ИП потребуется сдавать отчеты. Лучше воспользоваться услугами бухгалтера, чтобы он считать налоги и сдавал декларации. Если у Вас не будет работников, то по-моему, отчет потребуется сдавать один раз в год. Но это не точная информация, что-то могло измениться.

Помимо налогов, у ИП есть другие расходы. Примерный расчет по стоимости содержания ИП в 2018 году можно посмотреть здесь: http://www.kadrof.ru/news/22944

Не совсем правильноведется расчет по ИП. Помимо уплаты 1% от суммы свыше 300 тыс руб, ИП уплачивает фиксированные платежи=23 400 в фпс и 4 590 в омс. А вот если доход выше 300 000 , то к фиксированному платежу добавляется 1% на сумму превышающую 300000

Здравствуйте у меня сотрудник работает на 0.5 ставки и з/п 10000 сколько я заплачу нолога и нужно ли мне вычитать 13% ?

Игорь, про фиксированные взносы в статье есть информация. Однако эти взносы каждый год меняются. Данные в статье уже не актуальны. Информацию по фиксированным взносам за 2018 год можно посмотреть здесь: http://www.kadrof.ru/news/22644

Выгодно ли переходить из офиса на фриланс? Нет не выгодно. Если только вы не крайне востребованный, высококвалифицированный и узкоспециализированный специалист в области с низкой конкуренцией. В любом другом случае вам придется конкурировать с вашими коллегами, часть из которых вообще просто сидит на шее у супруга и готова демпинговать цены чуть ли не до нуля. Отсутствие налогов не означает, что эти деньги пойдут вам в карман. В России это означает, что эти деньги пойдут в прибыль заказчику. Будь ситуация другой, не потребовалось бы вводить минимальный размер оплаты труда.

Павел, те, кто сидят на шее и не хотят работать, конкуренцию никому не составят. Они будут продолжать сидеть на шее и ничего не делать. Если человек разбирается в своем деле и умеет работать, ему выгоднее работать на себя, а не на дядю. Поэтому фриланс для таких специалистов будет намного интереснее, чем работа в офисе. Не говоря о том, что не во всех городах и населенных пунктах вообще есть нормальная работа. А на фрилансе можно искать клиентов через Интернет и выбирать тех, кто готов платить больше.

Это совершенно неграмотная статья.

Ст. 419 НК РФ :

Плательщиками страховых взносов (далее в настоящей главе — плательщики) признаются следующие лица, являющиеся страхователями в соответствии с федеральными законами о конкретных видах обязательного социального страхования:

1) лица, производящие выплаты и иные вознаграждения физическим лицам:

организации;

индивидуальные предприниматели;

физические лица, не являющиеся индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты, медиаторы, нотариусы, занимающиеся частной практикой, арбитражные управляющие, оценщики, патентные поверенные и иные лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой (далее — плательщики, не производящие выплаты и иные вознаграждения физическим лицам).

Физические лица, работающие по трудовому договору не являются плательщиками взносов в фонды социального страхования. То, что Вы, Сергей, говорите, что якобы на практике работодатели уплачивают эти суммы из средств, предназначенных на выплату заработной платы сотрудникам не имеет никакого юридического обоснования, Вы порождаете правовую неграмотность среди населения.

Обязательному включению в трудовой договор, согласно ст. 57 ТК РФ, подлежат условия заработной платы. Заработная плата работника может указываться как с вычетом НДФЛ, поскольку это все равно обязанность работодателя перечислять НДФЛ в бюджет (по ст. 226 НК РФ, работодатель является налоговым агентом по уплате данного налога), так и без вычета. НО. Ни в коем случае из заработной платы, указанной в трудовом договоре, не может вычитаться суммы, подлежащие уплате в фонды социального страхования. Если работодатель вычитает более 13% от заработной платы (то есть сумма НДФЛ), указанной в трудовом договоре, или уже в самом трудовом договоре сумма заработной платы, причитающейся работнику, указана за вычетом более 13%, это является НАРУШЕНИЕМ ЗАКОНОДАТЕЛЬСТВА со стороны работодателя. Таким образом, пример, приведенный в статье, с неким работником, который имеет заработную плату 30 тыс. руб., настолько нелеп, что повергает меня в глубокий шок.

Вы, Сергей, отвечая на комментарий Антона, вероятно, имели в виду стремление работодателей минимизировать расходы, согласна с тем, что такая тенденция существует, это ведет к тому, что работодатели не желают платить высокие заработные платы, тем не менее, заработная плата не может быть ниже МРОТ.

Подведя итог, хочу сказать, что не стоит путать экономическое и юридическое. В данной статье написана откровенная чушь. Прошу посетителей сайта не принимать всерьез информацию, изложенную в данной статье. Лучше обратитесь к юрисконсульту.

Ксения, давайте проще. Работник создает продукт, который затем работодатель продает клиентам. Так? Далее с зарплаты работодатель платит налоги и взносы в бюджет. Так? Все верно, работник в своей расчетке увидит только НДФЛ 13%. Но по факту труд облагается и другими взносами, которые в сумме составляют существенную часть от того, что работник получает на руки. Т.е. труд облагается не только НДФЛ, но и другими взносами, размер которых существенно больше 13%. И по факту эти взносы идут с тех денег, которые работник генерирует своим трудом. Просто он не видит, сколько по факту уходит в разные фонды, а видит в своей расчетке только НДФЛ 13%.

Сергей, проще-то мы всегда сможем. Просто приведу пример из моей практики. Ко мне обратился клиент иностранный гражданин, работающий по трудовому договору в РФ. В силу того, что клиент не гражданин РФ как-то так уж вышло, что он не был зарегистрирован в системе обязательного медицинского страхования (хотя по ФЗ «Об ОМС в РФ» № 326-ФЗ должен был). Далее ему потребовалась медицинская помощь, но ему в связи с отсутствием полиса ОМС отказали. С такой проблем ко мне он и пришел. Так вот клиент мне говорит «я же плачу налоги со своей заработной платы, почему мне отказывают в оказании мед. помощи?». Это есть ни что иное, как следствие правовой неграмотности: уплата налогов с заработной платы еще не означает, что идут взносы на медицинское, пенсионное страхование. И поэтому не следует приравнивать понятие налога к понятию взносов (сборов), это может обернуться весьма неприятными последствиями, когда в реальности столкнетесь с этой разницей. Вы, Сергей, пишете «труд облагается». Труд он ни чем не облагается, облагается доходы, полученные вследствие осуществления трудовой деятельности. Система социального страхования и налогообложение это совершенно разные вещи. Я уже поняла, что автор статьи крайне далек от юриспруденции, и мысль, высказываемая в статье совершенна неясна, лишь запутывает простых граждан. В общем, Сергей, желаю развивать свои познания в юриспруденции!

Взяла 2-ндфл у предприятия за 3 года, и везде сумма около 50000-70000, хотя на руки получаю 25000, и раз в 3 месяца премия около 10000. Это предприятие отмывает деньги или сумма других налогов «сверху» входит в сумму ,указанную в справке, поэтому она такая огромная?

я оплачиваю с официальной зарплаты 13% подоходного налога

обязательно ли платить взносы в Пенсионный фонд, в ФСС,в ФФОМС (на медицину), на страхование от несчастных случаев и профессиональных заболеваний (НС и ПЗ)

www.kadrof.ru