Оглавление:

Расчет налога и формирование отчетности при УСН в «1С:Бухгалтерии 8» ред. 3.0

Продолжается отчетная кампания по итогам 2014 года. Как рассчитать налог, уплачиваемый при УСН, с учетом исчисленных авансовых платежей, и как выверить сальдо расчетов с бюджетом? Как перенести убыток на будущее? Как уменьшить сумму налога на уплаченные страховые взносы? Как заполнить новую декларацию по УСН? Ответы на эти и другие вопросы вы найдете в очередной статье цикла, посвященного особенностям бухгалтерского и налогового учета в «1С:Бухгалтерии 8» (ред. 3.0) при применении упрощенной системы налогообложения*.

Порядок уплаты налога и представления отчетности при УСН

Напоминаем, что согласно статье 346.19 НК РФ отчетными периодами по налогу, уплачиваемому при применении упрощенной системы налогообложения (УСН), признаются I квартал, полугодие и девять месяцев, а налоговым периодом — календарный год.

Для вновь созданных организаций и индивидуальных предпринимателей (ИП), изъявивших желание применять упрощенку, налоговым периодом будет являться период с даты постановки их на учет в налоговом органе до 31 декабря.

Для налогоплательщиков, перешедших с уплаты ЕНВД на УСН в течение календарного года, налоговым периодом будет являться период с даты начала применения упрощенной системы налогообложения до 31 декабря этого года (п. 2 ст. 346.13 НК РФ).

Не позднее 25 числа первого месяца, следующего за истекшим отчетным периодом, налогоплательщики должны уплатить сумму авансового платежа по налогу, а по окончании налогового периода — исчислить и уплатить налог (ст. 346.21 НК РФ), а также представить в налоговые органы декларацию по УСН (ст. 346.23 НК РФ) в следующие сроки:

- для организаций — не позднее 31 марта года, следующего за истекшим налоговым периодом;

- для ИП — не позднее 30 апреля года, следующего за истекшим налоговым периодом.

- определяется налоговая база — сумма доходов, уменьшенная на величину расходов (доходы и расходы рассчитываются нарастающим итогом);

- налоговая база умножается на ставку налога, установленную субъектом РФ (п. 2 ст. 346.20 НК РФ);

- полученная сумма авансового платежа уменьшается на сумму авансового платежа по налогу, исчисленного ранее за предыдущий отчетный период.

- в I квартале — 13 636 руб.;

- во II квартале — 6 155 (19 791 — 13 636) руб.;

- в III квартале — 0 (19 136 — 19 791) руб.

- определяется сумма налога в общем порядке, исходя из ставки налога и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом;

- определяется сумма минимального налога;

- из сумм налога, исчисленного в общем порядке, и минимального налога выбирается наибольшая;

- выбранная наибольшая сумма налога уменьшается на суммы авансовых платежей по налогу, исчисленных ранее за предыдущие отчетные периоды.

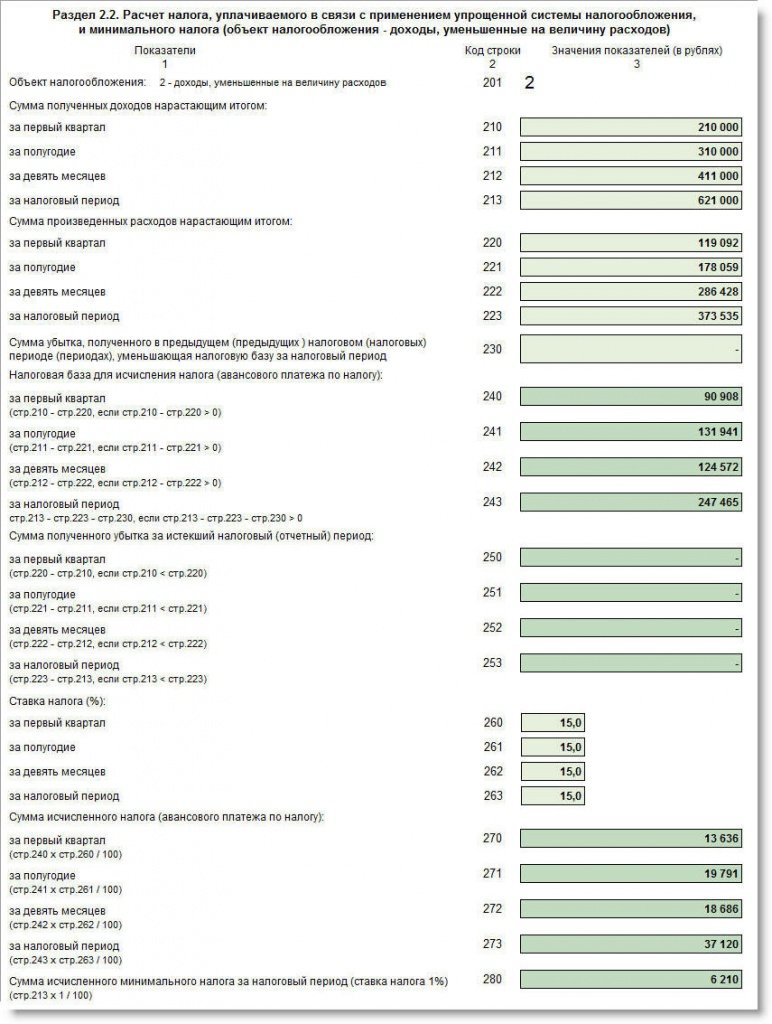

- налог, исчисленный в общем порядке: (621 000 — 373 535) х 15 % = 37 120 руб.;

- минимальный налог: 621 000 х 1 % = 6 210 руб.;

- налог, подлежащий уплате по результатам налогового периода: 37 120 — 19 791 = 17 329 руб.

Если налогоплательщик прекратил деятельность, переведенную на УСН, то декларацию он должен представить не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена деятельность.

Если же налогоплательщик утратил право на УСН, то декларацию он должен подать не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право на этот спецрежим. В эти же сроки уплачивается налог.

За 2014 год ИП и организации на УСН должны отчитаться по новой форме декларации, утв. приказом ФНС России от 04.07.2014 № ММВ-7-3/352@.

В отличие от прежней формы декларации, которая включала два раздела, новая форма состоит из пяти разделов.

Такое различие обусловлено тем, что теперь налогоплательщики с объектом налогообложения «доходы» должны заполнять разделы 1.1 и 2.1 декларации, а налогоплательщики с объектом «доходы, уменьшенные на величину расходов» — разделы 1.2 и 2.2 декларации.

Кроме того, новая форма дополнена разделом 3, в котором следует отражать сведения о целевом использовании имущества, работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования.

В «1С:Бухгалтерии 8» (ред. 3.0) новая форма декларации по УСН доступна в едином рабочем месте 1С-Отчетность (раздел Отчеты).

Для составления декларации по УСН в 1С-Отчетности предназначен регламентированный отчет с наименованием Декларация по УСН, открыть который можно из группы отчетов Налоговая отчетность (если выбрать группировку видов отчетов по категориям) или из группы отчетов ФНС (если выбрать группировку видов отчетов по получателям). Декларация, за исключением раздела 3, заполняется автоматически по данным налогового учета.

Подробнее о новой форме декларации по налогу, уплачиваемому при упрощенной системе налогообложения, см. в справочнике «Отчетность по налогу, уплачиваемому при УСН» в разделе «Отчетность» — «УСН».

Налог при УСН с объектом «доходы минус расходы»

Расчет авансовых платежей

Согласно пунктам 4 и 5 статьи 346.21 НК РФ налогоплательщики-упрощенцы, выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, рассчитывают авансовые платежи, уплачиваемые в течение года за отчетный период (I квартал, полугодие, 9 месяцев календарного года), следующим образом:

В «1С:Бухгалтерии 8» (ред. 3.0) расчет авансового платежа по налогу, уплачиваемому при УСН, осуществляется в последнем месяце каждого отчетного периода регламентной операцией Расчет налога УСН. В результате выполнения этой регламентной операции формируется бухгалтерская проводка:

Дебет 99.01.1 Кредит 68.12 — на сумму исчисленного налога к уплате (авансового платежа).

Расшифровку расчета можно посмотреть в одноименной справке-расчете.

Рассмотрим порядок исчисления авансовых платежей по налогу УСН на следующем примере.

ООО «Ромашка» применяет УСН с объектом «доходы, уменьшенные на величину расходов», исчисляет налог по ставке 15 %. Рассчитанные нарастающим итогом доходы, расходы, налоговая база и авансовые платежи за отчетные периоды 2014 года приведены в следующей таблице:

Отчетный период 2014 года

Налоговая база (руб.)

Сумма авансового платежа (руб.)

Исходя из условий примера, сумма авансового платежа к уплате составит:

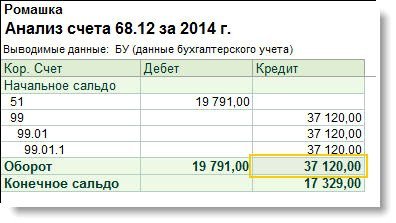

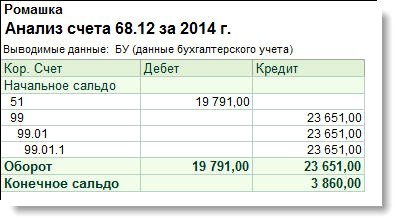

Обращаем ваше внимание, что в бухгалтерском учете авансовые платежи, исчисленные в предыдущих отчетных периодах, не корректируются в сторону уменьшения (рис. 1).

Рис. 1. Исчисленные авансовые платежи по данным бухгалтерского учета

Налог, исчисленный в общем порядке, и минимальный налог

Минимальный налог — это обязательный минимальный размер налога, уплачиваемого при УСН с объектом «доходы, уменьшенные на величину расходов». Минимальный налог составляет 1 % от суммы доходов за налоговый период (п. 6 ст. 346.18 НК РФ).

Налогоплательщик обязан уплатить минимальный налог в тех случаях, когда сумма налога, исчисленного за налоговый период в общем порядке, меньше величины минимального налога или, когда по итогам года получен убыток, и сумма налога, исчисленного в общем порядке, равна нулю. Таким образом, по окончании налогового периода, налог, подлежащий уплате за год, рассчитывается следующим образом:

Обращаем внимание, что подлежащий уплате минимальный налог и налог (авансовый платеж), исчисленный в общем порядке, уплачиваются на разные КБК. Чтобы зачесть уплаченные авансовые платежи в счет уплаты минимального налога, необходимо представить в налоговый орган соответствующее заявление не позднее, чем за 10 рабочих дней до последнего дня срока уплаты налога за год (письмо Минфина России от 21.09.2007 № 03-11-04/2/231, п. 6 ст. 6.1, п. 4 ст. 78 НК РФ).

Образовавшуюся разницу между уплаченным минимальным налогом и суммой налога, исчисленного в общем порядке, можно включить в расходы в следующих налоговых периодах, в том числе эту разницу можно включить в сумму убытков, которые переносятся на будущее (п.п. 6, 7 ст. 346.18 НК РФ).

Необходимо иметь в виду, что разницу можно включить в расходы только при исчислении налоговой базы по итогам следующего налогового периода, то есть по итогам года (письма Минфина России от 22.07.2008 № 03-11-04/2/111, ФНС России от 14.07.2010 № ШС-37-3/6701@).

Организация ООО «Ромашка» (УСН, «Доходы, уменьшенные на величину расходов») по итогам 2014 года признала доходы в сумме 621 000 руб. и расходы в сумме 373 535 руб., исчислила и уплатила в предыдущих отчетных периодах авансовые платежи в сумме 19 791 руб.

В программе регламентная операция Расчет налога УСН, которая выполняется в последнем месяце налогового периода (за декабрь 2014 года), рассчитает:

После проведения регламентной операции в регистр бухгалтерии будет внесена запись:

Дебет 99.01.1 Кредит 68.12 — на сумму исчисленного налога (17 329 руб.).

В разделе 2.2 налоговой декларации по УСН налог, исчисленный в общем порядке, отразится в строке 273, а минимальный налог — в строке 280 (рис. 2):

Рис. 2. Раздел 2.2 налоговой декларации по УСН (Пример 2)

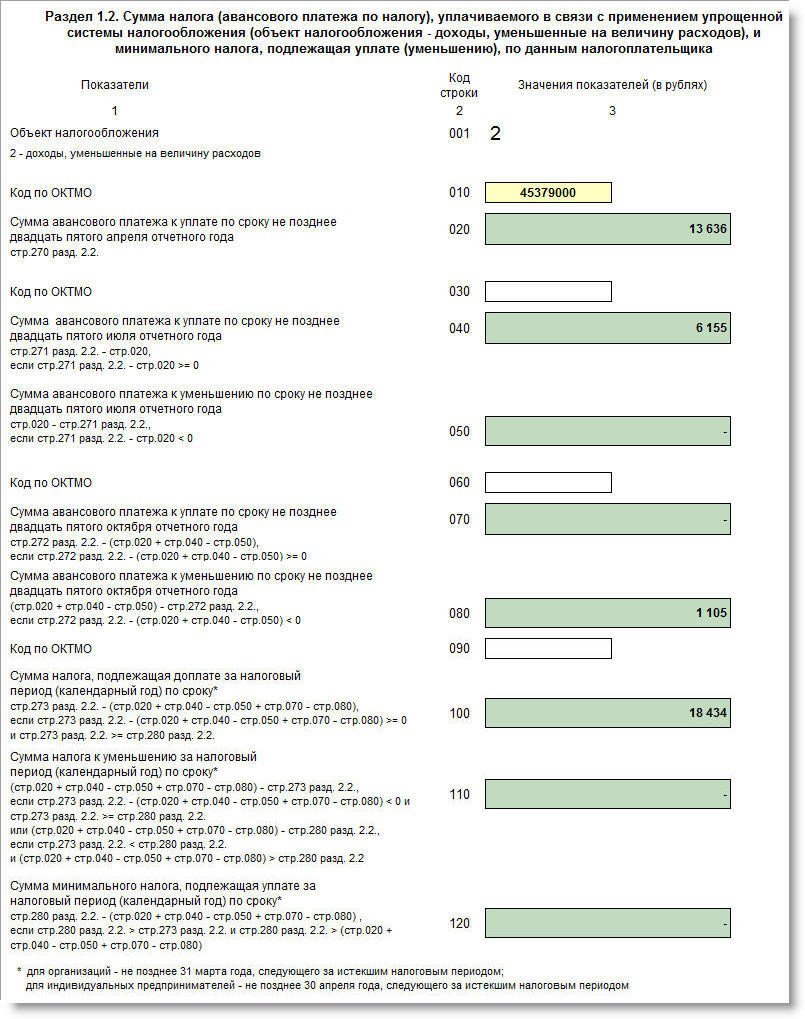

В строке 100 «Сумма налога, подлежащая доплате за налоговый период (календарный год)» раздела 1.2 декларации отразится сумма 18 434 руб. (рис. 3).

Рис. 3. Раздел 1.2 налоговой декларации по УСН (Пример 2)

Обратите внимание, что эта сумма не соответствует сумме проводки (17 329 руб.), которая сформировалась при расчете налога к уплате за год при выполнении регламентной операции за декабрь 2014 года. Это произошло именно потому, что в бухгалтерском учете начисленные авансовые платежи не корректировались в сторону уменьшения по результатам 9 месяцев. В декларации сумма уменьшения (1 105 руб.) указана в строке 080 «Сумма авансового платежа к уменьшению по сроку не позднее двадцать пятого октября отчетного года» раздела 1.2.

Сопоставим данные бухгалтерского и налогового учета: сумма исчисленного налога по декларации соответствует данным бухгалтерского учета, а конечное сальдо отражает реальную картину по задолженности в бюджет (рис. 4).

Рис. 4. Исчисленный налог к уплате по данным бухгалтерского учета

Рассмотрим теперь, как в программе отражается ситуация, когда сумма минимального налога превышает сумму налога, исчисленного в общем порядке.

Регламентная операция Расчет налога УСН за декабрь 2014 года, рассчитает:

- налог, исчисленный в общем порядке: (386 000 — 373 535) х 15 % = 1 870 руб.;

- минимальный налог: 386 000 х 1 % = 3 860 руб.;

- налог, подлежащий уплате: 3 860 руб.

- налоговая база в последующих отчетных и налоговом периодах не может уменьшаться, поэтому предполагается, что сторнировать ранее начисленные авансовые платежи не придется;

- не нужно рассчитывать минимальный налог и сравнивать его с налогом, исчисленным в общем порядке;

- не нужно переносить убытки на будущее и т. д.

- является ли налогоплательщик организацией или ИП;

- имеет ли ИП наемных работников;

- совмещает ли налогоплательщик УСН и другие спецрежимы и т. д.

- рассчитает сумму налога: 210 000 х 6 % = 12 600 руб.;

- автоматически определит максимально допустимое уменьшение налога (50 %) и фактическое уменьшение налога, исходя из сумм уплаченных страховых взносов: 6 300 руб. (6 300 Дебет 99.01.1 Кредит 68.12 — на сумму исчисленного налога (6 300 руб.).

- рассчитает сумму исчисленного налога: 162 000 х 6 % = 9 720 руб.;

- автоматически определит максимально допустимое уменьшение налога (100 %) и фактическое уменьшение налога, исходя из сумм уплаченных страховых взносов: 9 720 руб. (9 720

Дебет 99.01.1 Кредит 68.12 — на сумму исчисленного минимального налога (3 860 руб.).

Допустим, ООО «Ромашка» представила в ИФНС в положенный срок заявление о зачете уплаченных авансовых платежей в сумме 3 860 руб. в счет уплаты минимального налога. В таком случае уплачивать минимальный налог организации не придется.

В разделе 2.2 налоговой декларации по УСН налог, исчисленный в общем порядке, отразится в строке 273, а минимальный налог — в строке 280.

В строках 080 и 110 «Сумма авансового платежа к уменьшению. » раздела 1.2 декларации отразятся суммы 4 855 руб. и 11 076 руб. соответственно.

Таким образом, общая сумма переплаты в бюджет, согласно декларации, составляет 15 931 руб.

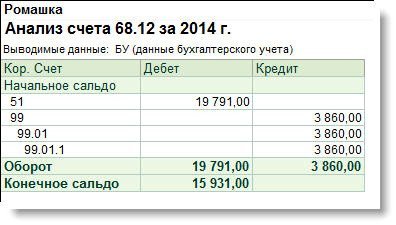

Поскольку в настоящее время в программе ранее начисленные авансы автоматически не корректируются, то данные бухгалтерского учета не будут соответствовать налоговому расчету (рис. 5).

Рис. 5. Исчисленный налог и сальдо расчетов с бюджетом по данным бухгалтерского учета до корректировки

Для того чтобы сформировать верное сальдо расчетов с бюджетом, необходимо сторнировать начисленные в предыдущих отчетных периодах авансовые платежи с помощью документа Операция, введенная вручную (раздел Операции). Перед этим рекомендуется выполнить с налоговым органом сверку расчетов по налогу.

В документ Операция, введенная вручную необходимо внести следующую запись:

СТОРНО Дебет 99.01.1 Кредит 68.12 — на сумму начисленных авансовых платежей (19 791 руб.).

После проведения документа сумма исчисленного налога по декларации и сумма переплаты в бюджет будет соответствовать данным бухгалтерского учета (рис. 6).

Рис. 6. Исчисленный налог и сальдо расчетов с бюджетом по данным бухгалтерского учета после корректировки

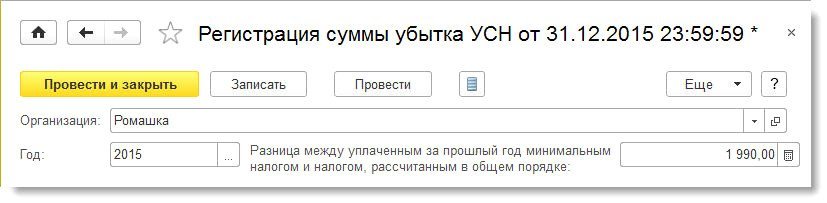

Рассчитаем разницу между уплаченным минимальным налогом и суммой налога, исчисленного в общем порядке:

3 860 — 1 870 = 1 990 руб.

Исчисленную разницу включим в расходы 2015 года. Для этого воспользуемся документом Регистрация суммы убытка УСН из раздела Операции (рис. 7).

Рис. 7. Включение в расходы 2015 года разницы между уплаченным минимальным налогом и суммой налога, исчисленного в общем порядке

Указанная разница отразится в строке 030 Раздела I Книги учета доходов и расходов (КУДиР) за 2015 год и уменьшит налоговую базу 2015 года.

Рассмотрим теперь, как в программе «1С:Бухгалтерия 8» редакции 3.0 отражается ситуация, когда организацией получен убыток.

Регламентная операция Расчет налога УСН за декабрь 2014 года, рассчитает минимальный налог: 311 000 х 1 % = 3 110 руб., который подлежит уплате по результатам налогового периода.

Дебет 99.01.1 Кредит 68.12 — на сумму исчисленного минимального налога (3 110 руб.).

Допустим, ООО «Ромашка» представила в ИФНС в положенный срок заявление о зачете уплаченных авансовых платежей в сумме 3 110 руб. в счет уплаты минимального налога.

В таком случае, уплачивать минимальный налог организации не придется.

В строке 253 «Сумма полученного убытка за истекший налоговый период» раздела 2.2 декларации отразится сумма убытка (62 535 руб.), а в строке 280 — сумма минимального налога — (3 110 руб.).

Общая сумма переплаты в бюджет, согласно строкам 080 и 110 раздела 1.2 декларации, составляет 16 681 руб.

Для того чтобы сумма исчисленного налога по декларации соответствовала данным бухгалтерского учета, необходимо вручную сторнировать начисленные в предыдущих отчетных периодах авансовые платежи, предварительно выполнив с налоговым органом сверку расчетов с бюджетом по налогу.

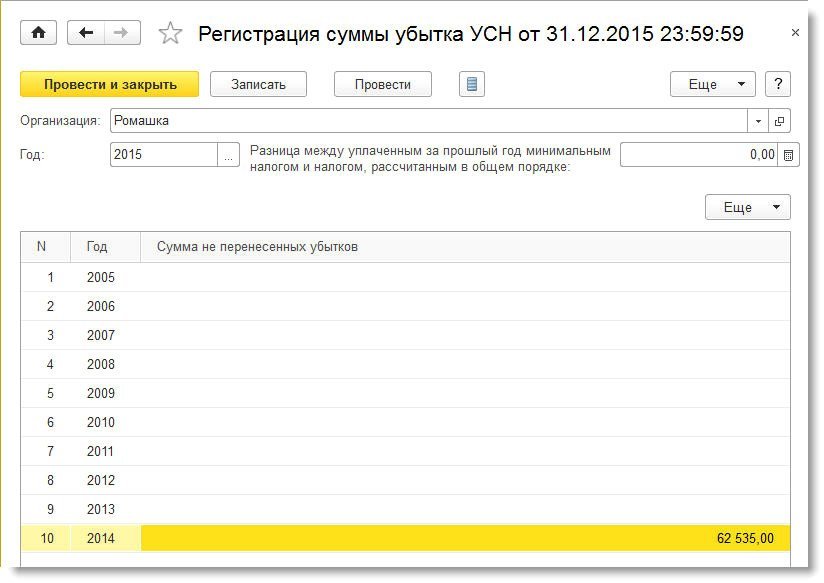

Полученный в 2014 году убыток в сумме 62 535 руб. можно перенести на будущее с помощью документа Регистрация суммы убытка УСН из раздела Операции (рис. 8).

Рис. 8. Перенос убытка 2014 года на будущее

Указанная сумма убытка отразится в строке 110 Раздела III Книги учета доходов и расходов (КУДиР) и уменьшит налоговую базу 2015 года.

Подробнее об особенностях определения налоговой базы по УСН при получения убытка см. в справочнике «Упрощенная система налогообложения» в разделе «Налоги и взносы».

Налог при УСН с объектом «доходы»

Уменьшение налога при УСН с объектом «доходы»

На первый взгляд, кажется, что исчислять авансовые платежи и налог, уплачиваемый в связи с применением УСН с объектом «доходы», проще:

При этом Налоговый кодекс позволяет уменьшать налог при УСН с объектом «доходы» на сумму расходов, указанных в пункте 3.1 статьи 346.21 НК РФ (страховые взносы в ПФР, ФСС и ФФОМС, пособия по временной нетрудоспособности за счет работодателя и т. д.). Обращаем ваше внимание, что, начиная с 2015 года, к суммам расходов, установленных пунктом 3.1, добавляются суммы торгового сбора*.

Примечание:

* О торговом сборе, который вводится с 2015 года, читайте в № 2 (февраль), стр. 4 «БУХ.1С» за 2015 год.

Налог можно уменьшить на сумму страховых взносов, даже если они начислены за прошлые периоды, а уплачены в текущем (письма Минфина России от 07.02.2014 № 03-11-11/5124, от 13.01.2014 № 03-11-11/252).

Признание суммы, на которую можно уменьшить налог, зависит от множества факторов:

Рассмотрим, как эти факторы влияют на уменьшение налога при УСН с объектом «доходы».

Для организаций сумма налога (авансовых платежей) не может быть уменьшена более чем на 50 процентов.

Предприниматели, которые не производят выплаты и иные вознаграждения физическим лицам (в том числе и выплаты по договорам гражданско-правового характера), уменьшают сумму налога (авансовых платежей) на уплаченные за себя страховые взносы в ПФР и ФФОМС в фиксированном размере, и ограничение в 50 процентов на них не распространяется (письмо Минфина России от 23.09.2013 № 03-11-09/39228).

Что касается ИП, у которых есть наемные работники, то они уплачивают страховые взносы как за физических лиц, так и за самих себя (в ПФР и ФФОМС в фиксированном размере). Такие ИП вправе уменьшить налог и на те, и на другие платежи по взносам, но сумма налога (авансовых платежей) не может быть уменьшена более чем на 50 процентов (письма Минфина России от 30.05.2014 № 03-11-11/25910, от 05.05.2014 № 03-11-11/20974).

Причем, ограничение в 50 процентов действует в течение всего налогового периода, в котором производились выплаты физическим лицам (письмо Минфина России от 13.05.2013 № 03-11-11/158).

Напоминаем, что взносы в ПФР и ФФОМС за текущий год для ИП необходимо уплатить до 31 декабря текущего года (взносы в ПФР с величины дохода, превышающего 300 тыс. рублей, правомерно перечислить в срок не позднее 1 апреля следующего года). Взносы, можно уплатить единовременно в полной сумме либо перечислять частями в течение года.

Обратите внимание, что не предусмотрен перенос на следующий год части суммы фиксированного платежа, не учтенной при уменьшении суммы налога, уплачиваемого в связи с применением упрощенной системы налогообложения, из-за недостаточности суммы исчисленного налога (письмо Минфина России от 20.03.2014 № 03-11-11/12248).

Если налогоплательщик совмещает УСН и ЕНВД, и работники заняты в обоих видах деятельности, то расходы по уплате страховых взносов, пособий по временной нетрудоспособности и платежи по договорам добровольного личного страхования, которые произведены в отношении этих работников, распределяются между спецрежимами нарастающим итогом с начала года ежемесячно исходя из суммы доходов, полученных также нарастающим итогом с начала года (письмо Минфина России от 29.03.2013 № 03-11-11/121).

Предприниматель, совмещающий УСН с объектом «доходы» и ЕНВД, может уменьшить налог при УСН на всю сумму уплаченных за себя страховых взносов, если он привлекает работников только для осуществления деятельности, переведенной на ЕНВД (письмо ФНС России от 29.05.2013 № ЕД-4-3/9779@).

Индивидуальный предприниматель, совмещающий два специальных налоговых режима (ЕНВД и УСН) с объектом «доходы» и не имеющий наемных работников, вправе по своему усмотрению уменьшать сумму ЕНВД и сумму налога, уплачиваемого при УСН, на всю сумму уплаченных за себя страховых взносов (письма Минфина России от 17.11.2014 № 03-11-09/57912, от 26.05.2014 № 03-11-11/24975).

Предприниматель, совмещающий ЕНВД и УСН с объектом налогообложения «доходы» и имеющий наемных работников в обоих видах деятельности, имеет право уменьшить налог по УСН на сумму страховых взносов на обязательное пенсионное и медицинское страхование, уплаченных как за себя, так и за работников одновременно, но не более чем на 50 процентов (письма Минфина России от 08.05.2014 № 03-11-11/21931, от 27.01.2014 № 03-11-11/2826).

Если ИП, у которого нет работников, совмещает УСН с патентной системой налогообложения, то он вправе уменьшить налог (авансовый платеж по налогу) при УСН на всю сумму уплаченных за себя взносов в ПФР и ФФОМС, при этом уменьшение налога при ПСН нормами НК РФ не предусмотрено (письмо Минфина России от 10.02.2014 № 03-11-09/5130, письмо ФНС России от 05.03.2014 № БС-4-11/3607).

Уменьшение суммы налога на сумму выплаченных пособий по временной нетрудоспособности за счет работодателя (за первые три дня) производится без уменьшения суммы пособия на сумму исчисленного с нее налога на доходы с физических лиц (письмо Минфина России от 11.04.2013 № 03-11-06/2/12039).

Теперь рассмотрим на конкретных примерах, как в «1С:Бухгалтерии 8» (ред. 3.0) отражается уменьшение суммы налога. Отметим, что программа умеет автоматически определять максимально допустимое уменьшение налога (50 % или 100 %) для ИП в зависимости от наличия выплат физическим лицам. Для этого предназначен признак Используется труд наемных работников, который устанавливается пользователем в форме элемента справочника Организации.

Регистрация сумм произведенных расходов за отчетный (налоговый) период осуществляется посредством документа Запись книги доходов и расходов УСН из раздела Операции. Документ необходимо записывать до расчета налога (авансового платежа).

Регламентная операция Расчет налога УСН за март 2014 года:

Прежде чем выполнять регламентную операцию Расчет налога УСН необходимо зарегистрировать суммы произведенных расходов за 4 квартал при помощи документа Запись книги доходов и расходов УСН из раздела Операции.

Регламентная операция Расчет налога УСН за декабрь 2014 года:

Налог, уплачиваемый при УСН: что нового

Начиная с 2015 года, для упрощенцев Республики Крым и города федерального значения Севастополя Федеральным законом от 29.11.2014 № 379-ФЗ установлены пониженные ставки налога. Указанное изменение отражено в «1С:Бухгалтерии 8» (ред. 3.0) начиная с релиза 3.0.37.5. Теперь ставку налога УСН в учетной политике можно менять и для объекта налогообложения «доходы минус расходы» и для объекта «доходы». Указанная ставка учитывается при автоматическом расчете налога.

Еще одно изменение — «налоговые каникулы» для предпринимателей. Это налоговые льготы, предусмотренные для отдельных предпринимателей, применяющих УСН или патентную систему налогообложения. Новые положения предусмотрены Федеральным законом от 29.12.2014 № 477-ФЗ и дают право субъектам РФ устанавливать на два года налоговые ставки 0 % при применении УСН и ПСН для тех предпринимателей, которые зарегистрировались впервые после вступления в силу законов субъектов РФ и осуществляют деятельность в производственной, социальной и научной сфере. В указанных законах могут быть установлены ограничения на применение ставки 0 % по численности работников, предельному размеру доходов от реализации.

Действовать «налоговые каникулы» будут с 2015 года до начала 2021 года. Подробнее читайте в материале «Налоговые каникулы» для индивидуальных предпринимателей».

buh.ru

Как ИП на УСН и ЕНВД учитывать взносы при расчете налогов в 2016 году?

Уплаченные индивидуальным предпринимателем фиксированные взносы можно учесть при расчете налога по УСН и ЕНВД. Чтобы сделать это, необходимо полностью оплатить обязательную часть фиксированных взносов (23 153, 33 руб.) до 31 декабря 2016 года — поквартально или единовременно.

При УСН «доходы» (6 %) рассчитанный налог (авансовый платеж) можно уменьшить на сумму фиксированных взносов, фактически уплаченных на текущую дату. ИП без сотрудников вправе уменьшить налог на уплаченные взносы на 100 %. ИП с сотрудниками также может уменьшить налог на фиксированные взносы за себя и за сотрудников, но не более чем на 50 %.

При УСН «доходы минус расходы» (15 %) уплаченные индивидуальным предпринимателем фиксированные взносы полностью включаются в расходы в размере фактически уплаченной суммы. Важна дата уплаты взносов! Включить их в расходы можно только в том периоде, в котором они уплачены.

Рассчитывайте налоги и взносы легко и быстро в онлайн-сервисе Контур.Бухгалтерия. Сервис автоматически подготовит и отправит через интернет отчетность в ФНС, ПФР, ФСС и Росстат. Решите свои вопросы по сдаче отчетности СЗВ-М и 6-НДФЛ одним кликом.

Получите комплексное решение бухгалтерской отчетности: автоматически формируйте и отправляйте отчеты через интернет

При ЕНВД рассчитанный налог уменьшается на сумму уплаченных фиксированных взносов. Здесь также имеет значение дата уплаты взносов. Они уменьшают налог того квартала, в котором они были уплачены. ИП без сотрудников уменьшают налог по ЕНВД на сумму уплаченных взносов полностью на 100 %. ИП с сотрудниками в расчете ЕНВД фиксированные страховые взносы не учитывают.

Налог можно уменьшить и на уплаченную дополнительную часть взноса (1 % от доходов свыше 300 рублей). Но для этого сумму налога необходимо уплатить по завершении бухгалтерского года, то есть до 1 апреля года, следующего за отчетным. Дополнительный взнос можно уплачивать и в течение 2016 года.

Страховые взносы в виде 1% от суммы превышения дохода индивидуальные предприниматели могут уплачивать с момента превышения дохода в течение текущего года.

В понятие «фиксированный платеж» также включаются страховые взносы, уплачиваемые в размере 1% от суммы дохода индивидуального предпринимателя, превышающей 300 000 рублей.

Индивидуальные предприниматели, не производящим выплат и иных вознаграждений физическим лицам, в состав расходов включают суммы уплаченных ими страховых взносов в виде фиксированного платежа, в том числе суммы страховых взносов, уплаченные в связи с превышением годового дохода индивидуального предпринимателя (письмо Минфина от 28 января 2015 г. N 03-11-11/2894).

kontur.ru

Расчет налога УСН ИП без работников и его уменьшение на страховые взносы

Вот и закончился первый квартал 2014 года, пришло время оплачивать авансовый платеж в Налоговую. Как рассчитать налог по УСН для ИП без работников? Можно ли уменьшить налог на страховые взносы в 2014 году и на сколько? Когда уплачивать?

Сразу отмечу, что расчет и все примеры в данной статье пойдут для ИП на УСН 6% доходы без работников.

Налог по УСН исчисляется нарастающим итогом — за 1 квартал, полугодие, 9 месяцев и год. Первые три платежа являются авансовыми, последний платеж — это годовой налог (понятия авансового платежа за год или 4 квартал не существует). Налог по УСН платится авансовыми платежами за каждый квартал до 25 числа месяца следующего за кварталом. Налог по УСН за год платится до 30 апреля год следующего за налоговым периодом, то есть в следующем календарным году.

Итого, когда платим?

за 1 квартал — до 25 апреля 2014 года

за полугодие — до 25 июля 2014 года

за 3 квартал — до 25 октября 2014 года

за 2014 год — до 30 апреля 2015 года

Чтобы рассчитать налог при УСН (6%) необходимо умножить все доходы, поступившие на расчетный счет и в кассу, на 6%.

Формула расчета для налога УСН 6% такая:

1. Авансовый платеж за 1 квартал = (Сумма доходов за 1 квартал) Х 6%

2. Авансовый платеж за 2 квартал (полугодие) = (Сумма доходов за 1 и 2 кварталы) Х 6% – (Авансовый платеж за 1 квартал)

3. Авансовый платеж за 3 квартал = (Сумма доходов за 1,2 и 3 кварталы) Х 6% — (Авансовые платежи за 1 и 2 кварталы)

4. Налог по УСН за год = (Общая сумма доходов за весь год) Х 6% — (Авансовые платежи за 1,2 и 3 кварталы)

На сколько можно уменьшить авансовый платеж?

ИП на УСН (6%) без сотрудников имеет право уменьшить налог за счет уже уплаченных фиксированных взносов на 100%. Здесь важно заранее и поквартально оплачивать фиксированный взнос в ПФР и ФФОМС!

Т.е. сначала оплачиваем фиксированный взнос в ПФР и ФФОМС (разбив на кварталы фиксированные взносы 20 727, 53 руб/4= 5181,88 руб ) —

до конца квартала оплатили 5181,88 руб.

В начале следующего за кварталом месяца подсчитываем 6% от дохода, полученного за этот период.

Вычитаем от полученной суммы (этих 6%) все 5181,88 руб.

Оплачиваем авансовый платеж в размере этого остатка — до 25 числа.

Например,

за 1 квартал доход ИП составил 100 000 руб.

6% от 100 тыс. = 6 000 руб. — получаем налог УСН 6%

уже оплачен квартальный взнос в ПФР — 5181,88 руб.

значит, осталось оплатить 6 000 руб. — 5181,88 руб. = 818,12 руб.

итого, до 25 апреля оплачиваем в налоговую 818,12 руб.

Формула расчета для налога УСН 6% в течении года такая:

1. Авансовый платеж за 1 квартал = (Сумма доходов за 1 квартал) Х 6% — (Фиксированные взносы за 1 квартал)

2. Авансовый платеж за 2 квартал = (Сумма доходов за 1 и 2 кварталы) Х 6% — (Фиксированные взносы за 1 и 2 кварталы) – (Авансовый платеж за 1 квартал)

3. Авансовый платеж за 3 квартал = (Сумма доходов за 1,2 и 3 кварталы) Х 6% — (Фиксированные взносы за 1,2 и 3 кварталы) – (Авансовые платежи за 1 и 2 кварталы)

4. Налог по УСН за год = (Общая сумма доходов за весь год) Х 6% — (Фиксированные взносы за 1,2,3 и 4 кварталы) — (Авансовые платежи за 1,2 и 3 кварталы)

Задержка платежа грозит взысканием пеней. Размер пени рассчитывается как процент, который равен 1/300 ставки рефинансирования, от перечисленной не в полном объеме либо частично суммы взноса, либо налога за каждый день просрочки ( ст.75 НК РФ ).

За неуплату налога предусмотрен штраф в размере

от 20% до 40% суммы неуплаченного налога ( ст. 122 НК РФ ).

ana-sm.com