Оглавление:

УФАС Татарстана: «Росгосстрах» и РСА создали дефицит на региональном рынке ОСАГО

Российский союз автостраховщиков (РСА) и СК «Росгосстрах» создали дефицит на рынке ОСАГО в Татарстане, сообщили в пресс-службе татарстанского УФАС.

Поводом для возбуждения дела стали поступавшие на протяжении прошлого года жалобы граждан на отказ и уклонение страховщиками от заключения договоров ОСАГО. В качестве причин страховщики указывали в том числе на отсутствие бланков страховых полисов.

«Установлено, что в то время как в 2014 году 30% всех заключенных полисов ОСАГО на территории Республики Татарстан приходилось на долю «Росгосстраха», в 2016 году доля договоров общества на рынке оказания услуг обязательного страхования гражданской ответственности составила лишь 16%. Последствием такого сокращения количества заключенных договоров явилось создание дефицита на рынке ОСАГО», — говорится в релизе.

По словам представителя «Росгосстраха», на территории республики в 2016 году действовало порядка 59 агентств — офисов и отделений страховой компании. Из них лишь 18 на протяжении 2015—2016 годов обеспечивали бесперебойное предоставление необходимых услуг. Кроме того, из-за обновления кадрового состава не все сотрудники офисов продаж были обеспечены доверенностями. Однако страховая компания не направляла в татарстанское УФАС подтверждающие эту информацию документы.

В ведомстве отметили, что в 2016 году «Росгосстрах» запросил значительно меньшее количество бланков полисов ОСАГО, а в РСА знали об этом.

«Комиссия Татарстанского УФАС России пришла к выводу, что подобные действия ПАО СК «Росгосстрах» и Российского союза автостраховщиков обусловлены наличием договоренностей между ними. Такое соглашение не только обеспечило невозможность заключения договора ОСАГО в момент обращения гражданина, но и привело к ограничению конкуренции: иные страховые организации вынуждены были заключать договоры в том количестве, которое ранее обеспечивал «Росгосстрах», а в случае достижения необходимого показателя страховой организации — конкуренту приходилось необоснованно отказывать в заключении договора по причине отсутствия бланков полисов», — отмечается в релизе.

ПАО СК «Росгосстрах» – универсальная компания, головная компания в структуре крупнейшей российской страховой группы «Росгосстрах». В 2017 году компания заняла шестое место на страховом рынке РФ по размеру собранной премии и второе место по сборам в сегменте ОСАГО. В структуре страхового портфеля по итогам 2017 года наиболее существенные доли приходятся на ОСАГО (39,34%), каско (22,03%), страхование имущества граждан (20,6%). Компания имеет более 2000 офисов в 85 регионах страны. Головной офис расположен в Москве. До конца 2016 года компания контролировалась братьями Хачатуровыми. В 2017 году ПАО СК «Росгосстрах» перешло под управление Банка «ФК Открытие», основным инвестором которого в августе стал Банк России.

www.banki.ru

Росгосстрах в Заинск

Мы постарались собрать всю информацию об офисах компании Росгосстрах в городе Заинск, чтобы вы смогли выбрать тот офис который будет ближе всего к Вам.

Калькулятор ОСАГО компании Росгосстрах в Заинск на 2018 год

Стоимость ОСАГО в компаниях:

Хотите сраснить результаты с результатами в 44 других компаниях?

Результаты полученные на калькуляторе будут сохранены в Вашем личном кабинете.

Вы всегда сможете их посмотреть и сделать еще один расчет

Сколько будет стоить ОСАГО на следующий год

На следующий год стоимость ОСАГО составит:

Из чего состоит расчет стоимости ОСАГО:

Оформить полис ОСАГО онлайн

С 1 января 2017 года страховые компании обязаны обеспечить возможность заключения договора ОСАГО в электронном виде с каждым лицом, обратившимся с заявлением о заключении такого договора.

Купленный online через интернет сраховой полис ОСАГО — называется электронным полисом или ЕОСАГО и является полноценным аналогом его бумажной версии.

Офисы Росгосстрах в Заинске

Заинск, улица Крупской, 8А. Росгосстрах

Заинский. Росгосстрах

- Услуги:

- ОСАГО

- КАСКО

- Зеленая карта

Калькулятор делает расчет стоимости полиса ОСАГО и сравнивает цены в других страховых компанияю найденных в Заинск чтобы вам было удобно определить самую выгодную для вас компанию. Все расчеты производятся по тарифам 2016 года.

Онлайн расчет стоимости полиса ОСАГО калькулятор 2016 года. Продажа электронных полисов ОСАГО на текущий момент саботируется большинством страховых компаний то есть не работает и все соответствующие разделы на сайтах компаний в интернете не работают.

Что нужно для страхования

Для покупки полиса ОСАГО необходимо:

- Гражданский паспорт

- Свидетельство о регистрации или паспорт транспортного средства

- Водительские удостоверения лиц, допущенных к управлению транспортным средством

- Диагностическая карта прохождения ТО

Пройти техосмотр можно в аккредитованном пункте технического осмотра вне зависимости от места регистрации транспортного средства. Как пройти техосмотр автомобиля.

www.driver-helper.ru

Росгосстрах татарстан осаго

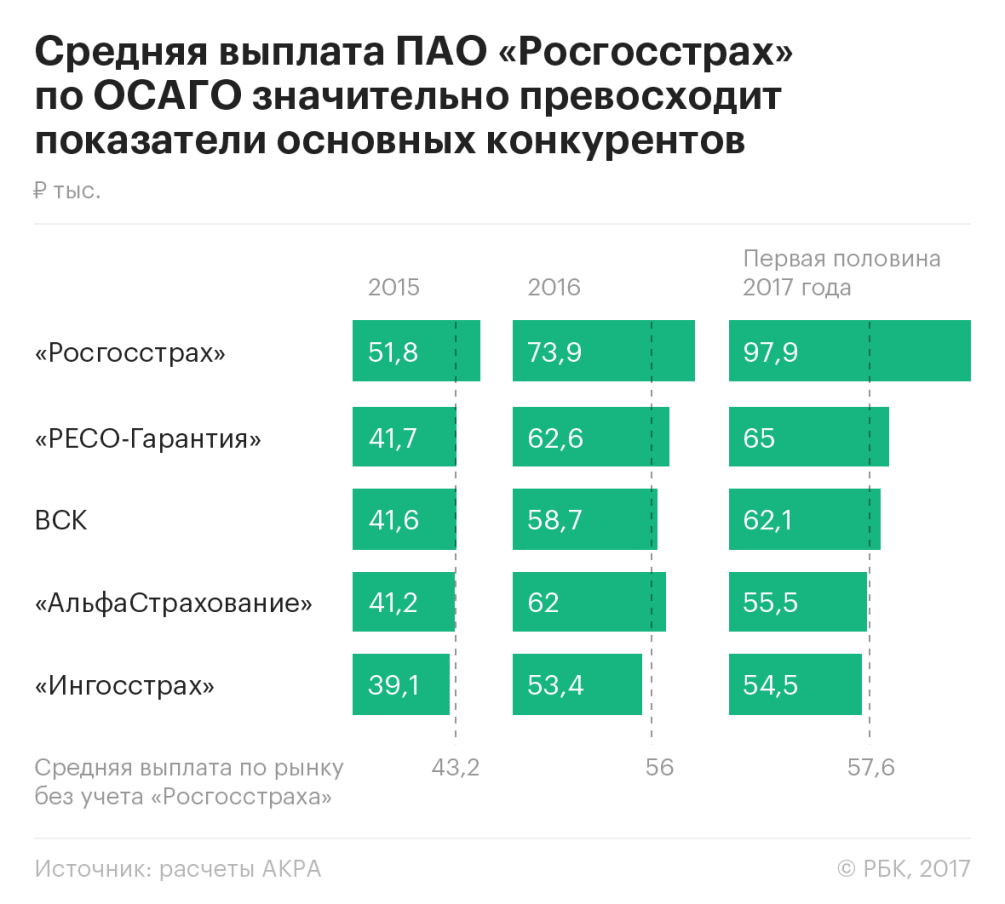

Средняя выплата «Росгосстраха» по обязательному страхованию гражданской ответственности владельцев транспортных средств (ОСАГО) в первом полугодии 2017 года превышала среднюю выплату по рынку на 70% и составляла 98 тыс. руб., говорится в отчете АКРА «Финансовые институты. Страхование».

Как отмечает рейтинговое агентство, среднерыночная выплата составляла в указанный период 57,6 тыс. руб. В агентстве указывают, что если бы средняя выплата «Росгосстраха» совпадала с показателями конкурентов, за последние полтора года страховщик сэкономил бы на выплатах около 42 млрд руб.

В декабре 2016 года источники на страховом рынке сообщали РБК о возможности приобретения СК «Росгосстрах» холдингом «Открытие». Сделка официально почти полгода не признавалась сторонами. Вместе с тем средства «Открытие» предоставляло группе «Росгосстраха» и без оформления юридического контроля. Совокупно объем выделенных «Открытием» «Росгосстраху» средств в первом полугодии составлял 40 млрд руб. 29 августа ЦБ объявил о санации «ФК Открытие» вместе с рядом его активов, в том числе компанией «Росгосстрах», через Фонд консолидации банковского сектора. Согласно последним данным, ЦБ оценивает затраты на санацию группы банка «Открытие» в 450 млрд руб.

Увеличение выплат произошло несмотря на то, что «Росгосстрах», являющийся одним из крупнейших игроков на рынке ОСАГО, столкнувшись с высокой убыточностью этого рынка, начал сокращать на нем свою долю. Так, если в 2016 году доля этого страховщика на рынке ОСАГО составляла 24%, то в первой половине 2017 года — 20%. При этом раньше, несмотря на большую долю рынка, разрыв со средней по рынку выплатой был меньше. По оценкам экспертов АКРА, в 2016 году — 32% против текущих 70%.

Аналитики АКРА не понимают причины резкого отрыва средней выплаты «Росгосстраха» по ОСАГО от показателей по рынку.

Некоторый отрыв по сравнению со среднерыночными показателями наблюдался у «Росгосстраха» по сравнению с конкурентами и ранее в последние годы, но был объясним лидирующей позицией компании в этом сегменте, говорит директор группы рейтингов финансовых институтов АКРА Алексей Бредихин. «Разница в средней выплате со среднерыночными показателями объяснялась спецификой самого портфеля ОСАГО страховщика: у «Росгосстраха» большее присутствие в проблемных регионах, где наблюдается большая доля автоюристов. Кроме того, это также объяснялось тем, что страховая компания владела 35% всего рынка ОСАГО», — поясняет он. «Однако сейчас мы не можем объективно оценить причины настолько возросшей средней выплаты у страховщика», — заключает Бредихин.

При этом в АКРА отмечают, что именно увеличение выплат по ОСАГО является триггером роста убытков страховщика. «Несмотря на то что причины столь существенного отрыва средней выплаты «Росгосстраха» от среднерыночных показателей не до конца ясны, отрицательный финансовый результат компании во многом можно объяснить именно этим фактором», — говорится в отчете. Как следует из отчетности компании по МСФО, в первом полугодии 2017 года ее чистый убыток вырос почти трехкратно и достиг 23,6 млрд руб.

В «Росгосстрахе» РБК заявили, что на рынке «существует разная практика учета и отражения страховых выплат». «Росгосстрах» всегда показывает страховые выплаты в целом, включая все выплаты по судам, которые и дают основную динамику. В ряде других компаний выплаты по судам могут не показываться как страховые выплаты, а относятся на другие статьи. В связи с этим сравнение данных по выплатам одной компании со средними показателями по всему рынку не вполне корректно», — заявили в пресс-службе «Росгосстраха».

Также в компании заявили, что выполняли «свою социальную функцию по обеспечению граждан полисами ОСАГО даже в так называемых токсичных регионах, где убыточность превышала несколько сотен процентов». За счет «завышения выплат мошенниками-автоюристами в токсичных регионах и подтверждения их позиции в местных судах «Росгосстрах» принял на себя основное бремя убыточности ОСАГО», добавили в компании.

Сейчас ситуация гораздо лучше, чем в первом полугодии, благодаря принятой в мае программе исправления ситуации, уверяют в компании. Она «позволила уже сегодня обеспечить более эффективное противостояние мошенникам-автоюристам как в судах, так и путем уголовного преследования, а также удерживать долю компании в токсичных регионах от необоснованного роста. Уже осенью 2017 года нам удалось снизить как число судебных исков (и, соответственно, выплат по ним), так и общую среднюю величину выплаты в текущем периоде», — подытожили в «Росгосстрахе».

Выплаты компаний через суды действительно существенно большие, чем те, которые урегулируются обычно в досудебном порядке, говорит управляющий директор НРА Павел Самиев: «Последние полтора-два года статистика судебной средней выплаты растет». Кроме того, компании сами решают, как отражать показатели выплат по судам с учетом того, что туда входит не только выплата по страховому случаю, но и судебные издержки, штрафы и прочие расходы, которые платит компания, эти суммы могут быть отражены и в расходах компании, добавляет Самиев. «Судебные выплаты — специфическая вещь, но все понимают реальную экономику и то, что, если сравнивать выплаты судебные и досудебные, по первым сумма гораздо выше», — заключает он.

В частности, по данным РСА за первое полугодие 2017 года, объем страховых выплат по суду составил 7,9 млрд руб. и вырос по сравнению с прошлым годом на 36%, накладные расходы (нестраховые выплаты) через суды — 8,7 млрд руб., продемонстрировав рост на 55%. Если в 2011 году доля нестраховых выплат составляла 15%, сейчас превышает 50%, отмечают в РСА. Там также добавили, что доля общей суммы судебных выплат в общей сумме всех оплаченных убытков по ОСАГО — 14,5% за первое полугодие 2017 года

В судебные расходы входят взысканные с компаний через суд суммы страховых возмещений, а также нестраховые выплаты (накладные расходы) — штрафы по закону о защите прав потребителей, оплата услуг экспертизы и экспертов, пени.

«Цифры Росгосстраха могут отражать долю токсичных регионов по судам, где учитываются еще издержки, неустойки и все, что юрист сможет доказать», — поясняет президент Гильдии актуариев Владимир Новиков. С управленческой точки зрения это дает правильную картину, заключает он.

Впрочем, вопросы у АКРА это объяснение не снимает. Как отмечает Бредихин, система «Единый агент», созданная в прошлом году, должна была выравнять бремя выплат в токсичных регионах между всеми страховщиками ОСАГО.

Механизм «единого агента» заключается в том, что компании, которые имеют в токсичных регионах филиалы, могут продавать не только свои полисы, но и заключать договоры от имени других страховщиков ОСАГО. У каждого автовладельца есть номер ПТС, он случайным образом закрепляется за какой-либо из страховых компаний, чьи полисы реализует агент. Эта мера предполагает выдачу полисов всех страховых компаний в режиме жребия без возможности уклоняться от оформления страховки.

Ряд экспертов также считают, что такой рост выплат у «Росгосстраха» не может быть объяснен только спецификой учета судебных издержек. Еще одной возможной причиной сложившейся финансовой ситуации они называют недобросовестность отдельных сотрудников.

«На фоне ситуации в компании, где происходит расбалансировка в руководстве и у головного центра теряется контроль на какое-то время над своими филиалами, тем более в компании с огромной корневой системой в регионах, вполне можно допустить тот факт, что директора филиалов в токсичных регионах могут недобросовестным образом повышать страховую выплату через суды, намеренно занижая ее до этого», — говорит партнер FMG Group Михаил Фаткин.

Возможна ситуация, когда директора филиалов являются одновременно фактическими, но не юридическими бенефициарами компаний, представляющих юридические услуги автоюристов, либо защищающих интересы клиентов, — предполагает Фаткин. «Что в этом случае делает директор филиала в токсичном регионе? Он намеренно занижает сумму выплаты клиента по страховому случаю, тем самым отчитывается перед головной компанией, что он экономит денежные средства, в результате чего клиент идет в суд с правом обжалования решения и проведения независимой экспертизы. Но при этом недобросовестный директор филиала через подставных лиц может представлять интересы этого же клиента либо выкупить у него право требования по страховому случаю и через суд успешно проиграть самому себе и тем самым вытащить из компании повышенные выплаты в свой карман, так как чаще всего судебная экспертиза оценивает сумму ущерба выше, чем это сделала компания. Кроме того, компания также выплачивает расходы на эту экспертизу, юристов, платит штраф и пр.», — поясняет он.

Однако формально это невозможно назвать мошенничеством, утверждает Фаткин. «Практически никогда судебное решение не может быть признано мошенническим действием. Есть в некоторой степени лукавство, но это не мошенничество, потому что деньги законно проходят из одного кармана в другой», — отмечает юрист. По факту владельцем «Росгосстраха» сейчас является ЦБ в лице ФКБС, санирующего «Открытие», и люди, работающие на страховщика, понимают, что завтра их могут лишить их должностей, поэтому директора филиалов, возможно, перестали бороться за интересы компании, а борются за интересы автоюристов, с которыми могут быть связаны, полагает он.

Кроме того, можно допустить, что компания намеренно учитывает судебные издержки в страховых выплатах для маркетингового хода, полагает руководитель практики финансовых расследований и противодействия коррупции «ФБК Право» Александр Сотов. «Благодаря этому приему размер выплат в пользу клиентов, о которых отчитывается компания, оказывается больше, чем на самом деле, и это может помочь в привлечении новых страхователей», — поясняет юрист.

www.rbc.ru

Автоюристы наступают: «Росгосстрах» за квартал потерял в Татарстане на ОСАГО 240 млн. рублей

До «нулевого» сальдо осталось 150 млн. — сборы ОСАГО выросли на 37% до 1,55 млрд. рублей, а выплаты — на 44% до 1,4 млрд. рублей

«Росгосстрах» больше не первый — компания впервые уступила лидерство в сегменте ОСАГО в Татарстане. Страховщики не стесняются в выражениях в адрес так называемых автоюристов, за потакание которым несколько судей в республике были сняты с работы. Об итогах первого квартала на рынке ОСАГО и о ситуации в РТ глазами исполнительного директора российского союза автостраховщиков Евгения Уфимцева — в обзоре «БИЗНЕС Online».

Игорь Юргенс заявил, о планах создания государственной страховой компании Фото: ©Андрей Веселков, CC BY-SA 3.0, commons.wikimedia.org

Игорь Юргенс заявил, о планах создания государственной страховой компании Фото: ©Андрей Веселков, CC BY-SA 3.0, commons.wikimedia.org

В ЗАХВАЧЕННЫЕ АВТОЮРИСТАМИ РЕГИОНЫ ОТПРАВИЛИ «АГЕНТА»

Сколько копий бы ни было сломано вокруг ОСАГО, накал дискуссии не думает снижаться. Громом среди ясного неба во вторник, 7 июня, прозвучало заявление президента российского союза автостраховщиков Игоря Юргенса, который «вынес сор» с закрытого совещания Центробанка со страховщиками. «Директор департамента страхового рынка [ЦБ Игорь Жук] сказал: или вы с агентом РСА уже как-то решите проблему в ОСАГО, или мы перейдем к плану „Б“. Один из вариантов плана „Б“ — это создание государственной страховой компании», — сообщил Юргенс.

ЦБ поспешил выступить с опровержением: мол, никакой госкомпании по ОСАГО создавать не планируется, но вопрос с проблемными регионами остается открытым. Напомним, с 1 июня в Краснодарском крае, Ростовской, Волгоградской, Челябинской и Мурманской областях должна была заработать единая агентская структура по продаже полисов ОСАГО. Такая система полисов предполагает, что страховщики будут продавать полисы всех компаний, являющихся членами РСА. А сколько конкретно полисов каждая компания положит в общий котел для проблемных субъектов РФ, будет рассчитываться исходя из ее доли на рынке. Однако запуск системы был отложен на месяц — слишком уж много надо устранить противоречий и согласовать интересов.

Напомним, проблемными регионы считаются из-за обилия мошеннических схем по ОСАГО. Страховщики же пытаются минимизировать потери всеми правдами и неправдами, тоже не всегда законными. В частности, в ходе последнего мониторинга ОНФ выяснилось, что 80% страховых компаний в Краснодарском крае навязывают дополнительные услуги на суммы от 1 тыс. до 10 тыс. рублей, в 70% компаний присутствуют очереди более чем в 100 человек, а где-то полисы просто отсутствуют.

Пока автолюбители заваливали жалобами контролирующие инстанции, сами страховщики перестали подбирать лексику, говоря об автоюристах. Что, в общем-то, понятно: те в ряде регионов попросту «потеряли берега». Так, весной широкую известность получила история, когда четверо юристов из противоборствующих группировок устроили драку со стрельбой на окраине Ростова-на-Дону, аккурат возле регионального центра урегулирования убытков компании «Росгосстрах». На прошлой неделе тот же город стал свидетелем пламенной речи гендиректора РГС Дмитрия Маркарова. «. Это псевдоюристы, мошенники и, не побоюсь этого слова, паразиты. Паразитов в простонародье называют глистами. Эти паразиты высасывают соки из системы ОСАГО, обогащаясь и на этом строя свой бизнес. Также они вовлекают и развращают в этом бизнесе представителей правоохранительных органов и судебной системы и, паразитируя на этой отрасли, могут привести к ее гибели», — заявил он на пресс-конференции в ЮФУ.

Масштаб аналогичной проблемы в Татарстане обрисовал президент союза страховщиков РТ Рустэм Сабиров. В подготовленной для нашего издания статье он дал подробные пояснения относительно схем работы автоюристов и целых мошеннических сообществ, паразитирующих на ОСАГО.

Татарстан давно и заслуженно пользуется славой рискованного для страховщиков ОСАГО региона

Татарстан давно и заслуженно пользуется славой рискованного для страховщиков ОСАГО региона

«В КАЗАНИ ДВОИХ СУДЕЙ ОТСТРАНИЛИ ОТ РАБОТЫ»

Что ж, республика давно и заслуженно пользуется славой рискованного для страховщиков ОСАГО региона, а 1 июня удостоилась отдельного упоминания в интервью Юргенса порталу Банки.ру. Позволим себе процитировать его фрагмент.

— Мы проехали четыре региона: Краснодар, Волгоград, Ростов и Казань. Специалисты из ЦБ, я и наши коллеги из страховых компаний. Встречались с главами администраций и губернаторами. Картина везде одинаковая. Сначала на нас грубый наезд: «Доколе вы не будете торговать полисами ОСАГО?» Потом мы показываем им факты и статистику: «А как у вас торговать? 300 процентов убыточности. Почему в Москве и Петербурге нет никаких вопросов?» И заканчивается разговор тем, что нам обещают навести порядок. В Краснодаре обещание навести порядок было уже полтора месяца назад, с тех пор действий — ноль. В Казани двоих судей отстранили от работы.

— Из-за решений в пользу недобросовестных автоюристов?

— Конкретно по этому поводу я лично с премьером Татарстана разговаривал об этом. Он проблему видит, чувствует. Мы этот материал 25 мая передали главе Верховного суда Вячеславу Лебедеву, на встрече по обзору деятельности судов по обязательным видам страхования, — пояснил Юргенс.

Краснодар, Волгоград, Ростов, в компанию к которым затесалась Казань — это как раз те три региона, из-за которых РСА и затеял создание единого агента. Причем уже на ранней стадии прозвучала оговорка: «впоследствии решением Центробанка и президиума РСА агент может появиться и в других регионах», где ОСАГО станет для страховщиков невыгодным. Что ж, в Челябинске и Мурманске процесс уже запущен, на очереди — Татарстан?

«ТАТАРСТАН — ОДНА ИЗ ТЕХ ТЕРРИТОРИЙ, КОТОРЫЕ ПЫТАЮТСЯ СРАБОТАТЬ НА УПРЕЖДЕНИЕ»

«В ближайшее время не планируется. Казань — один из немногих регионов, где властями предпринимаются попытки решить проблему с автоюристами. Например, нам известно, что ряд судей был снят с работы», — кратко ответили на наш запрос в пресс-службе всероссийского союза страховщиков, главой которого также является Юргенс.

Мы связались с исполнительным директором РСА Евгением Уфимцевым, который уточнил, что не присутствовал на майской встрече со страховщиками в РТ, но сказал, что введение единого агента по ОСАГО в республике не рассматривается. Также он обрисовал сложившуюся ситуацию.

«Там ситуация сложная. Игорь Юрьевич с коллегами из ЦБ, страховщиками выезжал. Татарстан — это как раз одна из тех территорий, которые пытаются сработать на упреждение, то есть побороть автоюристов, чтобы проблем по страхованию не возникло. Но ситуация в Татарстане не такая плохая, как на юге, она может быть исправлена. Мне кажется, совещание, которое там прошло, показало, что администрация серьезно настроена для того, чтобы ситуацию исправить, чтобы страховщики с удовольствием там работали, страхователю нормально выплачивали, при этом чтобы автоюристам не платить», — пояснил он «БИЗНЕС Online».

По его словам, Татарстан не относится к региону, который бы попадал даже в Топ-10 проблемных. «Есть регионы, которые значительно хуже, чем Татарстан. Я считаю, что республика в среднем положении. Есть регионы, тот же Мурманск или Иваново, или Ульяновск, есть небольшие регионы, в которых такие ситуации происходят. Но, к сожалению, в республике есть отдельные города, где ситуация критична, например Набережные Челны», — сказал исполнительный директор РСА.

СБОРЫ ВЫРОСЛИ БОЛЕЕ ЧЕМ НА ТРЕТЬ — СПАСИБО ТАРИФАМ

Попробуем разобраться, насколько обоснованны жалобы страховщиков на трудную жизнь. Центробанк на днях обнародовал статистику их деятельности в первом квартале 2016 года. В целом по стране сборы ОСАГО выросли на 35,4% до 49,7 млрд. рублей по сравнению с аналогичным периодом прошлого года, в Татарстане и того больше — на 37,3% до 1,55 млрд. рублей.

Вот только главной причиной впечатляющей динамики стал банальный рост цен, точнее, стремительный подъем тарифов ОСАГО — на 40 — 60% в апреле 2015 года. «Фактически ОСАГО стало единственным ярко выраженным драйвером рынка в регионе. К сожалению, этот драйвер чисто ценовой и не связан с резким повышением страховой культуры населения или принципиальными изменениями на рынке добровольного страхования. Однако вместе с тем повышение тарифов осенью 2014 года и в апреле 2015 года буквально спасло рынок от коллапса», — говорит Игорь Волчков, директор филиала СПАО «Ингосстрах» в Республике Татарстан.

Любопытно, что при выросших сборах количество заключенных договоров «автогражданки» в России (по РТ отдельных данных нет) сократилось на 7,5% с 8,4 млн. в январе-марте прошлого года до 7,77 млн. в первом квартале нынешнего. Это лишний раз подтверждает, что и в тревожных заявлениях страховщиков о массовом хождении липовых полисов есть сермяжная правда, ведь автопарк легковушек в стране вовсе не убывает: если на 1 января 2015 года он насчитывал 40,85 млн. единиц, то год спустя он подрос до 40,9 млн. машин.

Несмотря на общий «экстенсивный» рост премий, ведущие игроки отрасли шагали вовсе не в ногу. У бывшего лидера рынка, традиционно крупнейшего получателя премий ОСАГО «Росгосстраха», сборы сократились на 35% до 214 млн. рублей. Причем это именно местная фишка — на федеральном уровне компания сохранила пальму первенства за собой. В масштабах всей страны РГС за январь-март текущего года собрал 13,95 млрд. рублей премий ОСАГО — всего на 0,9% больше, чем за аналогичный период прошлого года, но этого оказалось достаточно для лидерства в общем зачете.

Директор филиала РГС в РТ Альберт Ишбулатов объясняет падение сборов в годовом разрезе ситуацией, сложившейся в начале 2015 года, когда многие страховщики накануне роста тарифов заняли выжидательную позицию. «В первом квартале 2015 года большинство компаний в республике искусственно сдерживали продажи ОСАГО, и основная нагрузка ложилась на «Росгосстрах» — к нам перетекали клиенты из других компаний. После повышения тарифов в апреле 2015 года те, кто до этого отказывал страхователям в заключении договоров, начали вновь наращивать продажи, постепенно увеличивая свою долю ОСАГО в регионе», — сказал он.

Также Ишбулатов отмечает крайне высокие требования ЦБ и выросшую ответственность за ненадлежащее заключение договоров. «Поэтому страховые компании предпринимают все меры для того, чтобы продажу ОСАГО осуществляли только наиболее высококвалифицированные специалисты с целью исключения ошибок при оформлении. В том числе «Росгосстрах», озабоченный сохранением высокого качества сервиса, вынужден отказываться от наиболее убыточного и менее качественного канала продаж в лице брокеров», — сообщил он нашему изданию. Также директор филиал РГС говорит, что даже застрахованные по каско клиенты все чаще идут за выплатами в рамках ОСАГО. «Если раньше они предпочитали урегулировать убытки в рамках каско, то с расширением лимитов по ОСАГО и увеличением стоимости каско они стали чаще обращаться за выплатой за счет виновника ДТП», — рассказал Ишбулатов «БИЗНЕС Online».

Тем временем фавориты гонки, «Наско» и «Итиль Армеец», резко прибавили в РТ — их сборы выросли на 73% и 84% до 312 млн. рублей и 246 млн. рублей. Так что компании с легкостью объехали экс-чемпиона и заняли соответственно первое и второе место нашего рейтинга. А самую крутую относительную динамику демонстрирует «Ингосстрах»: объем премий у него взлетел в 17,4 раза до 65,3 млн. рублей. Правда, такой рывок стал возможен лишь благодаря низкой стартовой позиции. Напомним, что после того, как «новая метла» Волчков возглавил местное отделение в начале прошлого года, до третьего квартала компания планомерно расчищала портфель и лишь затем начала его наращивать. В итоге за год «Ингосстрах» поднялся с 25-го на 8-е место по сборам, и это не предел — в российском первенстве он занимает призовое третье место.

Почти в два раза ускорился и крупнейший страховщик имущества юрлиц — «Согаз», собравший за квартал 41,5 млн. рублей. В России компания занимает 6-е место в секторе «автогражданки», но татарстанский филиал, возглавляемый Ильдаром Камалетдиновым, на лидирующие позиции по ОСАГО явно не претендует, замыкая первую десятку.

Компания «Согласие», подконтрольная Михаилу Прохорову, нарастила сборы ОСАГО в республике в 2,8 раза до 30,4 млн. рублей. Интереснее всего фон, на котором был достигнут такой прогресс. Главному акционеру в первом квартале пришлось пополнить капитал страховщика на 2,4 млрд. рублей для покрытия убытков — чистый отток средств от операционной деятельности в прошлом составил 6,7 млрд. рублей. Причем потери «Согласия» сложились как раз из-за высокой убыточности автострахования на фоне планового сокращения бизнеса, говорится в ежеквартальном отчете. А гендиректор «Согласия» Майя Тихонова объясняет убытки не только последствиями кризисных явлений в экономике и нестабильностью на финансовых рынках, но и — да-да — все тем же массовым распространением автоюристов.

НАЖАВШЕГО НА ТОРМОЗ РГС НАГНАЛИ ВЫПЛАТЫ

Теперь по традиции перевернем медаль обратной стороной и посмотрим на страховые возмещения по ОСАГО. В Татарстане они прибавили 44,1% до 1,39 млрд. рублей, в целом по России компенсации увеличились на 35,5% до 35,57 млрд. рублей. Как видим, выплаты в республике росли на 8,6 п. п. быстрее, чем в среднем по стране, и на 6,8 п. п. быстрее сборов. В абсолютном выражении динамика выплат обогнала премии на 3 млн. рублей, сократив положительное сальдо сборов и возмещений до 163 млн. рублей по итогам первого квартала.

«Выплаты по ОСАГО увеличились еще в большей степени, чем сборы, так что многие эксперты уже сейчас говорят о потенциальном слиянии сегментов ОСАГО и каско, чему препятствует только отсутствие свободного тарифа в ОСАГО. Рынок давно ждал таких изменений. В свете сказанного важно не упустить то, что было достигнуто. Уже по итогам 2015 года, по оценкам ЦБ, убыточность по ОСАГО перешагнула 100 процентов», — говорит Волчков.

Главным виновником взрывного роста выплат в Татарстане стал бывший лидер рынка РГС: у него компенсации автовладельцам увеличились на две трети, достигнув 455 миллионов. Для сравнения, занявшая второе место по этому показателю «Наско» увеличила возмещения только на 59 млн. рублей до 184 млн. рублей, а общий объем выплат у нее оказался в 2,5 раза скромнее.

Если же оценить результаты на промежуточном финише, то по соотношению сборов и выплат явным аутсайдером опять-таки оказался РГС, получивший отрицательное сальдо 241 млн. рублей против положительного сальдо 57 млн. рублей годом ранее. И это нельзя считать исключительно проблемой местного филиала. Аналогичная картина в масштабах страны, где компания по ОСАГО ушла в минус на 1,45 млрд. рублей, не считая платы за аренду, ЖКХ, зарплаты сотрудникам и прочих сопутствующих расходов.

«Росгосстрах» в республике оказался не единственным игроком, свалившимся в «красную зону»: минус 28 млн. рублей зафиксировала ВСК, которая в прошлом году за тот же период сработала в плюс на 8,4 млн. рублей. С РГС компанию объединяет то, что оба страховщика относятся к крупным федеральным игрокам и в 2015 году придерживались политики расширения портфеля. Но есть и существенное отличие: на общероссийском уровне у ВСК в январе-марте образовалось положительное сальдо сборов и премий в размере 1,64 млрд. рублей. Так что уход в минус — чисто региональный нюанс, который должен учитывать директор казанского филиала ВСК Константин Таранец.

Также на 3 млн. до минус 15,9 млн. рублей ухудшился баланс по ОСАГО у страховой группы МСК. Однако тому есть веское основание: компания основательно зачищала портфель, в основном проводя выплаты по заключенным ранее договорам и не заключая новых. Напомним, что в декабре 2015 года «ВТБ Страхование» заявило о присоединении СГ «МСК». К концу текущего года бренд СГ МСК окончательно уйдет с рынка, сообщил гендиректор «ВТБ страхования» Геннадий Гальперин. Решение продиктовано «естественной необходимостью консолидировать страховые активы группы ВТБ в единую компанию». Весь бизнес МСК перейдет к «ВТБ страхованию», а неэффективный бизнес будет потихоньку сворачиваться.

Нажмите на таблицу, чтобы загрузить полностью

КРИЗИС НАЗНАЧЕН НА 2017 ГОД?

Заявления страховщиков об убыточности ОСАГО можно считать пиар-компанией по защите собственных интересов. Однако на прошлой неделе аналитическое кредитное рейтинговое агентство (АКРА) опубликовало исследование, согласно которому убыточность «автогражданки» действительно вскоре может превысить критический уровень. Причины — расширение страхового покрытия, деятельность автоюристов и увеличение стоимости запчастей и работ в результате инфляционного давления и ослабления рубля. При этом частота страховых случаев практически не меняется.

В результате средний убыток в период с третьего квартала 2013 года по первый квартал 2016-го ежеквартально возрастал на 4,3% (оценки АКРА основаны на расчетных значениях средней премии, частоты и динамики среднего убытка). Из-за постоянного увеличения средней суммы потерь за последние два года убыточность по заключаемым договорам выросла с 65% до 78%.

К слову, по договорам, заключенным в первом квартале текущего года, убыточность оценивается АКРА уже в 78%. При сохранении тенденции средний убыток по договорам, которые будут заключены в первом квартале 2017 года, составит 80 тыс. рублей. При этом уровень убыточности по всему сегменту достигнет 94%, а комбинированный коэффициент — превысить 118%, уверены аналитики агентства.

СТРАХОВЩИКИ РАССЧИТЫВАЮТ НА РАСПЛАТУ «НАТУРОЙ»

При этом эксперты довольно высоко оценивают последние предложения страховщиков. Деятельность единого агента РСА, говорится в исследовании, позволит снять проблему нехватки полисов в проблемных регионах и по-братски поделить «апельсин» убытков среди широкого круга компаний. АКРА также позитивно оценивает инициативы по урегулированию убытков в натуральной форме. «Выплаты в натуральной форме, на наш взгляд, могут стать эффективным средством для сокращения мошенничества. Упорядочение правоприменения и приведение компаниями процесса урегулирования убытков в соответствие с требованиями судов ограничит доходы автоюристов и размер штрафных санкций, налагаемых на страховщиков», — подчеркивается в исследовании.

Напомним, президент Владимир Путин поручил правительству вместе с Банком России к 1 октября 2016 года подготовить предложения по совершенствованию ОСАГО. Им предстоит продумать, как перестроить систему и сделать наиболее распространенной формой возмещения по этому виду страхования ремонт автомобиля, а не денежную компенсацию. Это поручение содержится в списке, утвержденном по итогам программы «Прямая линия с Владимиром Путиным», которая прошла 14 апреля. То, что сегодня страховщики ратуют за неденежную форму расчетов, выглядит иронией судьбы. Некогда они сами же опустили ниже плинтуса имидж «натурального» урегулирования убытков. Не секрет, что компании в погоне за лишним рублем нередко отправляли клиентов ремонтировать авто в аффилированные с ними «эконом-мастерские», порой гаражного типа. Неудивительно, что у водителей, помнящих эти времена, до сих пор остался от них осадок.

Тем не менее можно со значительной долей уверенности предположить, что большинство инициатив страховщиков заработает уже в этом году (в противном случае мы рискуем услышать очередные требования повысить тарифы ОСАГО). Также напомним, что с 1 июля компании начнут выдавать модернизированные полисы ОСАГО. Вице-президент РСА Сергей Ефремов сообщил, что новые бланки обеспечены дополнительной защитой, в том числе металлизированными нитями. По его оценке, изготовление поддельных бланков в промышленных масштабах потребует от мошенников нескольких лет на подготовку фальшивок.

Не отказываются страховщики и от другой новаторской идеи. В конце 2015 года в РСА заявляли, что проект, предполагающий автоматическую проверку наличия полиса ОСАГО с помощью видеокамер, запустится в начале 2016 года, но пока только в Москве, Казани и ряде других крупных городов. Впоследствии эта система должна была распространиться на всю страну. Потом реализацию проекта отложили на отдаленную перспективу, но в июне о нем вновь заговорили в МВД, которое изначально обеими руками голосовало за идею. «Сейчас активно прорабатывается вопрос об автоматической фиксации таких правонарушений, как нестрахование своей ответственности. Мы зафиксируем в автоматическом режиме не только превышение скоростного режима, но, наверное, скоро перейдем к тому, чтобы при помощи автоматической фиксации выявлять отсутствие страхования», — заявил замначальника ГУ по обеспечению безопасности дорожного движения МВД Владимир Кузин, попутно сравнив эту систему с небезызвестным «Платоном».

Наконец, сейчас готовятся уточнения в порядок претензионной работы — по срокам, по форме подачи документов, по предоставлению ТС на осмотр, а также нововведения по институту экспертов-техников.

Скользким пока остается вопрос о размере выплат по ОСАГО, которые пока еще практикуются и в денежной форме

Скользким пока остается вопрос о размере выплат по ОСАГО, которые пока еще практикуются и в денежной форме

В ПОМОЩЬ ВОДИТЕЛЯМ — БОНУС-МАЛУС И ПЕРИОД ОХЛАЖДЕНИЯ

Что касается защиты прав самих автовладельцев, то ЦБ уверяет, что будет тщательно контролировать этот вопрос. Этому, в частности, должен способствовать «период охлаждения» сроком 5 дней, в течение которых клиент имеет право отказаться от навязанной ему «добровольной» дополнительной страховки. Как уверяют сами страховщики, система действует уже с октября 2015-го, но с 1 июня она утверждена на уровне указания Банка России и носит более широкий характер, касаясь не только системы ОСАГО, но и других видов страхования.

Добропорядочным водителям готовят и другой «пряник». РСА с 1 января запустит новую систему присвоения коэффициента бонус-малус. Он будет присваиваться не страховой компанией, а самим союзом автостраховщиков, причем не с момента заключения договора, а с начала календарного года. Если по истечении календарного года по договору ОСАГО не было убытков, коэффициент снизится на 0,5. При этом предусмотрен переходный период: так, если человек не стал виновником ДТП ни по одному из полисов ОСАГО, ему будет присвоен один, но самый минимальный коэффициент. Напротив, если водитель совершил аварию и принес убыток по любому из полисов за последний год, ему присвоят повышенный коэффициент. Юрлицам будет присваиваться одна оценка на весь автопарк, и если хоть одна машина попадет в аварию по вине водителя компании, коэффициент вырастет для всего парка, пишет «Российская газета».

Скользким пока остается вопрос о размере выплат по ОСАГО, которые пока еще практикуются и в денежной форме. Еще свежа в памяти апрельская история, когда татарстанское УФАС признало незаконными справочники, которыми оперируют страховые компании при своих расчетах. Как заявили антимонопольщики, реальные рыночные цены на автомобильные запчасти и материалы были занижены в среднем на 30%. РСА, разумеется, эти обвинения отверг. А с 1 июня в стране начали действовать новые справочники по ремонту в ОСАГО — в них освежили информацию о средней стоимости запчастей, материалов и нормо-часа работ. По данным российского союза автостраховщиков, цена на запчасти с декабря прошлого года выросла примерно лишь на 5%. Однако председатель федерации автовладельцев России Сергей Канаев заявил в эфире Радио «Комсомольская правда», что новые справочники выгодны в первую очередь самим страховщикам. «Корректировка, конечно, была. Но обидно то, что, когда курс увеличивался, страховщики не собирались корректировать в данном случае этот справочник, мы об этом говорили в течение года. Как только курс начал падать, тут же страховщики взялись его корректировать. То, что они говорят о 5-процентном повышении стоимости, мне кажется, давно компенсировано тем, когда курс доллара повышался, там было занижение до 50 процентов», — считает эксперт.

Резюмируя сказанное, можно констатировать, что в ближайшие месяцы баланс на рынке ОСАГО начнет меняться, причем самым серьезным образом. Выстоят ли ведущие игроки против ускоряющихся выплат, будет ли нынешняя динамика РГС исключением или же весь сектор накроет волна убытков, мы узнаем из очередных отчетов регулятора по страховому рынку.

«ЛИБЕРАЛИЗАЦИЯ ТАРИФОВ ОСАГО — НАИБОЛЕЕ ПЕРСПЕКТИВНЫЙ И ЗАКОНОМЕРНЫЙ ШАГ»

Игорь Волчков — директор филиала СПАО «Ингосстрах» в Республике Татарстан:

— На наш взгляд, либерализация тарифов ОСАГО — наиболее перспективный и закономерный шаг развития рынка. ОСАГО является ярко выраженным инфляционным видом страхования, поэтому нуждается в постоянном мониторинге макроэкономической ситуации и «подстраивании» тарифов, которое может производиться как в сторону увеличения, так и в сторону понижения ставки. Именно рыночные механизмы свободного ценообразования позволят сегменту ОСАГО оперативно реагировать на на быстро изменяющиеся внешние условия.

Одна из главных проблем на рынке ОСАГО — рост мошенничества. Это и увеличение количества поддельных полисов, и деятельность недобросовестных автоюристов, зарабатывающих на страховщиках и страхователях сотни миллионов рублей. Система электронных полисов ОСАГО, несмотря на правильность самой идеи, к сожалению, на практике создала новые риски мошенничества, выражающиеся сейчас в массовой закупке полисов в убыточных, «токсичных» регионах. Другая проблема — позиция судов, которые в большинстве случаев разбирательств по умолчанию становятся на сторону страхователя, игнорируя принцип процессуального равноправия сторон. В настоящий момент страховое сообщество во главе с ВСС продолжает работу над данными проблемами. В частности, перспективным представляется введение приоритета «натуральной» формы возмещения по договорам ОСАГО над денежной, а также постепенная замена всех бланков полисов ОСАГО на новые, которая начнется с 1 июля 2016 года.

«ЕСЛИ СЕЙЧАС ОТПУСТИТЬ ТАРИФ, ОН ВЗЛЕТИТ ДО КОСМИЧЕСКИХ ВЫСОТ, И РЫНОК ОСАГО ПРОСТО РУХНЕТ»

Альберт Ишбулатов — директор филиала компании «Росгосстрах» в Республике Татарстан:

— Убыточность компаний по ОСАГО значительно выше, чем это могло бы быть в силу реальной аварийности, потому что у этого процесса есть еще и субъективные факторы. И таким фактором прежде всего являются автоюристы, которые благодаря пробелам в законодательстве в буквальном смысле выносят с рынка деньги. Кризис, который случился в страховании, начался еще до кризиса в экономике и как раз был обусловлен таким вот эгоизмом личностей, паразитирующих на системе.

На фоне общего положения дел на рынке ОСАГО одна отдельно взятая компания, как бы она ни называлась, не может изменить ситуацию — для этого требуются соответствующие законодательные изменения.

Изменение системы ценообразования в ОСАГО, безусловно, необходимо. Однако в текущей ситуации пока рано говорить о полной свободе тарифов. Мы поддерживаем идею о доработке существующей системы поправочных коэффициентов, которая позволит формировать более справедливую стоимость полиса для каждого конкретного водителя, а также о поэтапном расширении границ тарифного коридора. Но если в существующих условиях отпустить тариф, он взлетит до космических высот, и рынок ОСАГО просто рухнет. Никакой тариф не поможет, пока рынок не будет очищен от недобросовестных страховщиков и пока не будут закрыты дырки, которые существуют в законодательстве. Прежде всего я имею в виду негативную судебную практику, которая сегодня является главным драйвером роста убыточности. Если эта проблема не будет решена, то свободный тариф приведет, с одной стороны, к демпингу тех, кто уже стоит одной ногой на выходе с рынка, а с другой стороны, нагрузка ляжет на добросовестных потребителей.

Прежде всего должны быть приняты законодательные меры в отношении ограничения деятельности автоюристов, которые являются самым главным злом для рынка ОСАГО, непрерывно увеличивая его убыточность. По данным РСА, в 2015 году компании выплатили по суду 18,4 миллиарда рублей возмещений по ОСАГО, из них 10 миллиардов рублей осели в карманах посредников. Убыточность по ОСАГО в ряде регионов доходит до 130 процентов.

«ПРОБЛЕМУ АВТОЮРИСТОВ МОЖНО РЕШИТЬ ДЕЙСТВИЯМИ НА РЕГИОНАЛЬНОМ УРОВНЕ»

Евгений Уфимцев — исполнительный директор РСА:

— Проблему автоюристов можно решить не только поправками, которые мы разрабатываем, но и некоторыми действиями на уровне субъекта, администрации. Например, когда по непонятной причине дается доступ для автоюристов и они получают информацию с места ДТП, выезжают на место ДТП быстрее всех и обманывают людей, выкупая право требования за смешные деньги, а потом потребитель не получает реальных выплат от страховщика и думает, что страховщики плохие. Это как одна из тем.

Вторая тема — дорогие услуги экспертов, которые на местном уровне могут ограничивать либо саморегулируемые организации, либо сами суды эти действия (то есть дороговизну). Есть четкое разъяснение пленума Верховного суда, что услуги представителя должны быть соразмерны. Это то, что начал делать, например, Краснодар, когда они услуги представителей и адвокатов сделали соразмерными, то есть такие действия могут быть на местном уровне и могут быть решены. Мне кажется, что администрация поняла, что и их действия могут привести к тому, чтобы ситуация исправилась.

m.business-gazeta.ru