Оглавление:

Возврат денежных средств в бюджетном учреждении проводки

Дата публикации 09.06.2018

Использован релиз 1.0.51.9

Возврат денег из кассы на лицевой счет

Работник бюджетного учреждения «Министерство транспорта и дорожного хозяйства» (подотчетное лицо) вернул в кассу остаток наличных денег, выданных ему на приобретение проездных документов. Деньги в сумме 50 руб. сданы из кассы на лицевой счет, открытый в органе казначейства.

Входящий

Исходящий

Внутренний

Объявление на взнос наличными (ф. 0402001)

Выписка из лицевого счета получателя бюджетных средств (ф. 0531759)

Приложение к Выписке из лицевого счета получателя бюджетных средств (ф. 0531778)

1. Сдача наличных денег на счет № 40116

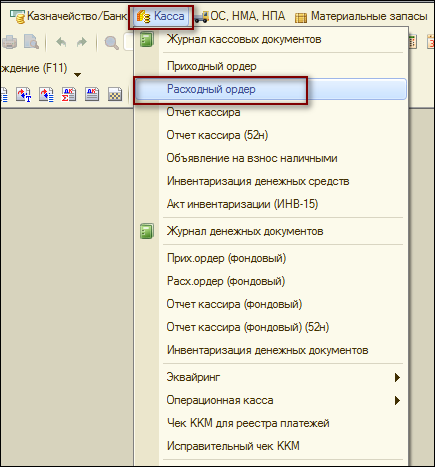

1.1. Для оформления возврата наличных денег из кассы на лицевой счет в казначействе применяется документ Расходный ордер из меню Касса (рис. 1).

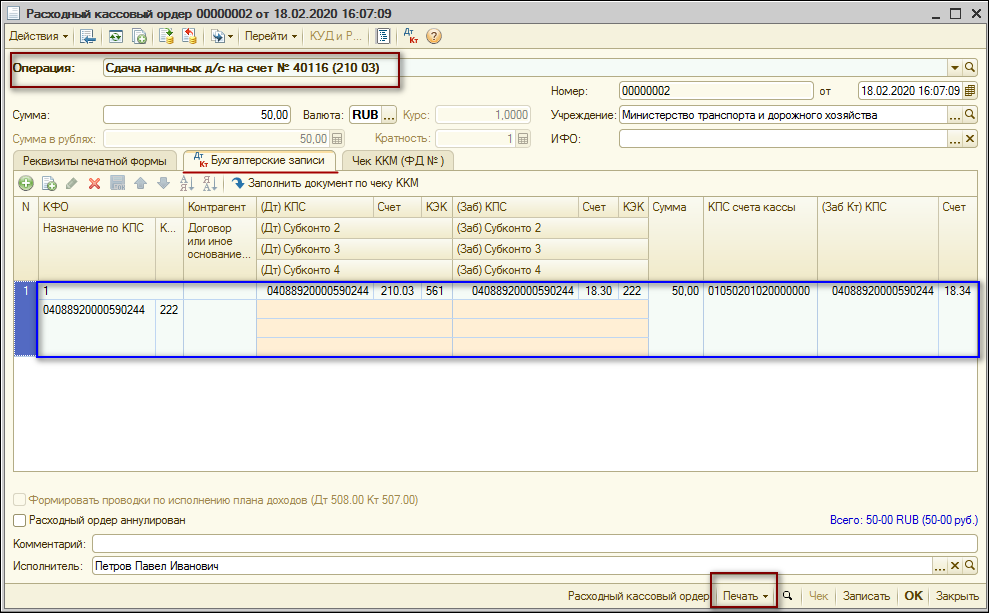

1.2. Для корректного формирования бухгалтерской записи в шапке документа выбирается Операция – Сдача наличных д/с на счет № 40116 (210 03) и указывается Сумма документа (рис. 2).

Закладка Реквизиты печатной формы заполняется для формирования печатной формы документа.

На закладке Бухгалтерские записи указываются:

- КФО;

- Назначение по КПС (используется для формирования вторых записей по забалансовым счетам 17, 18) – вид КРБ;

- КЭК;

- Забалансовый счет по дебету – 17.30 (автоматически указывается счет 18.30, его можно изменить);

- Сумма текущей проводки;

- КПС счета кассы – вид КИФ.

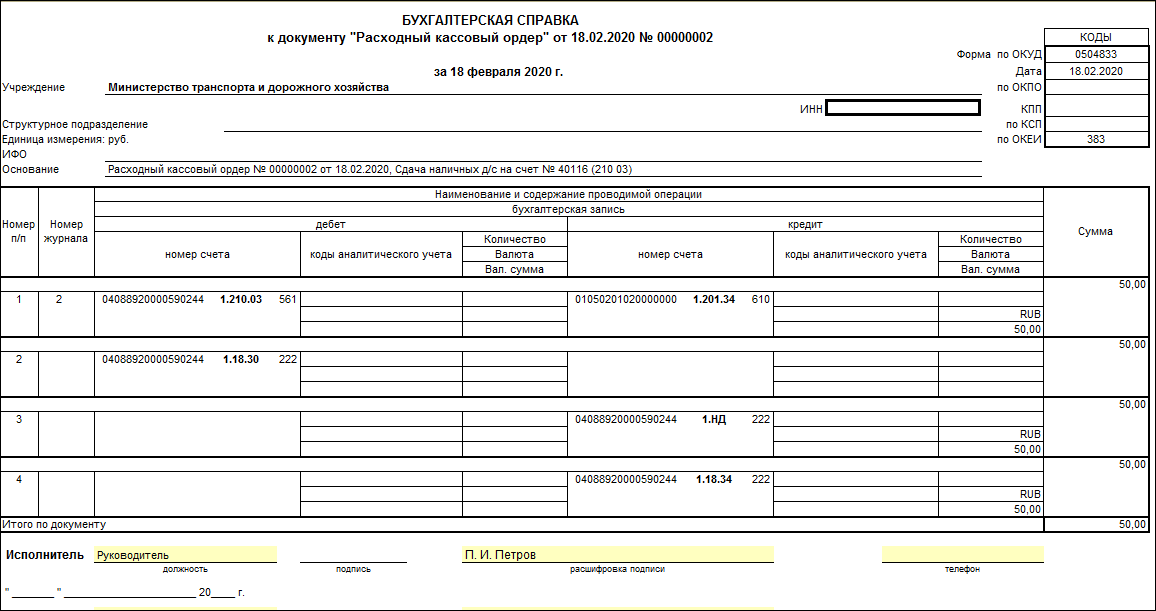

1.3. После проведения документа можно распечатать Расходный кассовый ордер или Бухгалтерскую справку (ф. 0504833) нажатием на соответствующую кнопку или кнопку Печать (рис. 3).

2. Зачисление денежных средств на лицевой счет

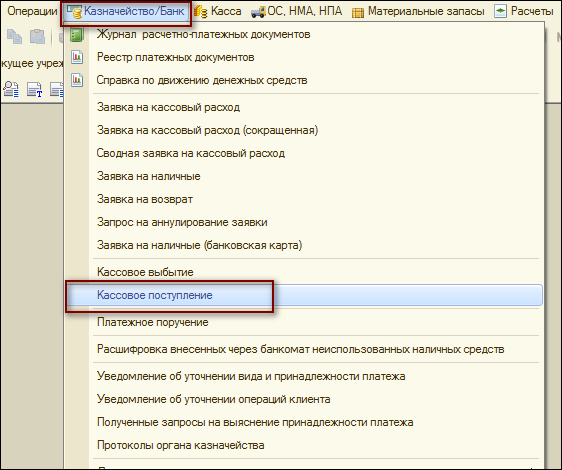

2.1. Для отражения поступления денежных средств на лицевой счет применяется документ Кассовое поступление из меню Казначейство/Банк (рис. 4).

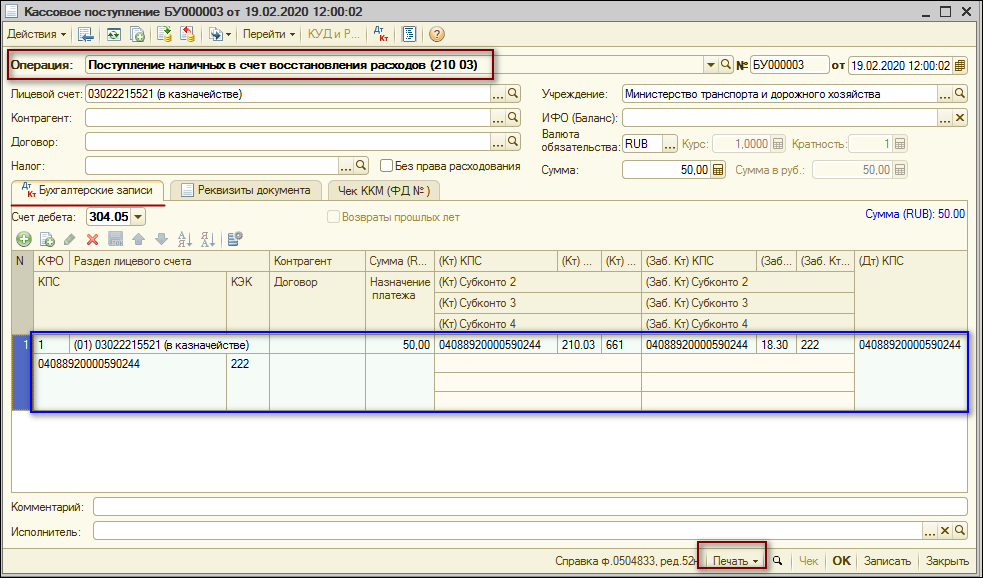

2.2. Для корректного формирования бухгалтерской записи в шапке документа (рис. 5) выбирается Операция – Поступление наличных в счет восстановления расходов (210 03) и указываются Лицевой счет, Сумма документа.

На закладке Бухгалтерские операции в шапке документа выбирается Счет дебета – 304.05, в табличной части указываются:

2.3. После проведения документа можно просмотреть сформированные проводки и распечатать Бухгалтерскую справку (ф. 0504833) при нажатии на соответствующую кнопку или на кнопку Печать (рис. 6).

its.1c.ru

Бюджетное учреждение обязано перечислять в доход бюджета денежные средства, полученные на лицевой счет от оператора электронной площадки, удержанные в соответствии с положениями части 13, 27 ст. 44 Федерального закона от 05.04.2013 N 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд». Какими проводками и по каким КВР и КОСГУ отражать в учете поступление денежных средств в учреждение и возврат денежных средств в доход бюджета?

Рассмотрев вопрос, мы пришли к следующему выводу:

В бухгалтерском учете бюджетного учреждения сумма обеспечения заявки, удержанная оператором электронной площадки в пользу заказчика в соответствии с ч.ч. 13, 27 ст. 44 Закона N 44-ФЗ и зачисленная на лицевой счет отражается с применением счета 2 209 40 000 «Расчеты по суммам принудительного изъятия».

Обоснование вывода:

В соответствии с п. 3 ст. 298 ГК РФ, п. 10 ст. 9.2 Федерального закона от 12.01.1996 N 7-ФЗ бюджетные учреждения вправе самостоятельно (без согласия собственника) распоряжаться любым поступающим в их распоряжение имуществом, в том числе и денежными средствами, и отвечают им по своим обязательствам, за исключением особо ценного движимого имущества, закрепленного за ним собственником или приобретенного за счет средств, выделенных ему собственником на приобретение такого имущества, а также недвижимого имущества.

Такие доходы признаются собственными доходами бюджетных учреждений, подлежат отражению по коду финансового обеспечения «2» и расходуются в общеустановленном порядке.

По общему правилу денежные средства, внесенные в качестве обеспечения заявок в случаях, предусмотренных ч.ч. 13, 27 ст. 44 Федерального закона от 05.04.2013 N 44-ФЗ (далее — Закон N 44-ФЗ), перечисляются на счет, который указан заказчиком и на котором в соответствии с законодательством РФ учитываются операции со средствами, поступающими заказчику. Исходя из этого следует, что удержанное оператором электронной площадки в пользу заказчика согласно ч.ч. 13, 27 ст. 44 Закона N 44-ФЗ обеспечение заявки, зачисленное на счет бюджетного учреждения, подлежит отражению по виду финансового обеспечения «2» по статье аналитической группы подвида доходов бюджетов 140 «Суммы принудительного изъятия» и статье 140 «Суммы принудительного изъятия» КОСГУ».

Однако в письме Минфина России от 26.05.2015 N 02-08-12/30332 специалистами было разъяснено, что перечисление оператором электронной площадки, удержанного в соответствии с ч.ч. 13, 27 ст. 44 Закона N 44-ФЗ обеспечения заявки, является исполнением предусмотренной Законом N 44-ФЗ административной санкции, примененной к участникам электронного аукциона за неисполнение ими требований законодательства РФ о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд.

Согласно бюджетному законодательству РФ средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, иные суммы принудительного изъятия, относятся к неналоговым доходам бюджетов бюджетной системы РФ (п. 3 ст. 41 БК РФ). В связи с чем обеспечение заявки, удержанное в качестве штрафа оператором электронной площадки и перечисленное на лицевой счет бюджетного учреждения, следует перечислить в доход соответствующего бюджета бюджетной системы РФ (смотрите также письмо Минфина России от 27.01.2015 N 02-02-04/2786).

На основании вышеизложенного можно сделать вывод, что после зачисления на лицевой счет бюджетного учреждения удержанной оператором электронной площадки суммы учреждением может быть принято решение о перечислении поступивших средств в доход бюджета. При принятии данного решения перечисление отражается путем отнесения затрат на финансовый результат текущего года по коду видов расходов 853 «Уплата иных платежей» со статьей 290 «Прочие расходы» КОСГУ. Несмотря на то, что в Указаниях, утвержденных приказом Минфина России от 01.07.2013 N 65н, такие расходы прямо не поименованы, их можно отразить по КВР 853 как аналогичные по своему экономическому содержанию расходы, отнесенные к этому элементу. При этом в соответствии с Сопоставительной таблицей, доведенной информацией Минфина России от 04.09.2017, для конкретной операции код видов расходов 853 следует отразить в увязке со статьей 290 «Прочие расходы» КОСГУ.

Таким образом, в соответствии с положениями Инструкции, утвержденной приказом Минфина России от 16.12.2010 N 174н, в учете бюджетного учреждения рассматриваемая хозяйственная ситуация может быть отражена следующими корреспонденциями счетов:

1. Дебет 2 209 40 560 Кредит 2 401 10 140

— начислены доходы бюджетного учреждения на сумму обеспечения;

2. Дебет 2 201 11 510 (Увеличение забалансового счета 17, АнКВД 140, 140 КОСГУ) Кредит 2 209 40 660

— отражено поступление доходов от принудительного изъятия;

3. Дебет 2 401 20 290 Кредит 2 303 05 730

— начислена задолженность перед бюджетом;

4. Дебет 2 303 05 830 Кредит 2 201 11 610 (Увеличение забалансового счета 18, КВР 853, 290 КОСГУ)

— перечислена сумма в доход бюджета, поступившая на лицевой счет учреждения от оператора электронной площадки.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Емельянова Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Суховерхова Антонина

29 декабря 2017 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

www.garant.ru

Работник образовательного бюджетного учреждения в 2017 году вернул излишне выплаченные денежные средства (ему начислялись надбавки, которые не были ему положены в силу закона, однако в приказ соответствующие изменения не были внесены), начисленные в период с 2014 по 2016 год. Излишне выплаченные денежные средства были выявлены в ходе внутренней проверки. Сотрудник добровольно вносит в кассу излишне выплаченные суммы. Нужно ли возвращать денежные средства в бюджет государства? Какие необходимо сделать бухгалтерские проводки при возврате физическим лицом денежных средств на лицевой счёт учреждения, а также при возврате денежных средств в доход государства (бюджет)? Как рассматриваемые операции отражаются в Отчете об исполнении учреждением плана его финансово-хозяйственной деятельности (форма 0503737)?

Рассмотрев вопрос, мы пришли к следующему выводу:

Операции по суммам неправомерно начисленных и перечисленных работнику выплат отражаются с применением счета 209 30 «Расчеты по компенсации затрат».

При формировании Отчета об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737) операция по внесению в кассу денежных средств в погашение задолженности по компенсации затрат учреждения отражается в графе 7 по соответствующей строке раздела «Доходы учреждения» в положительном значении (со знаком «плюс») и по строке 710 в отрицательном значении (со знаком «минус»).

При выявлении в текущем финансовом году фактов осуществления неположенных выплат за счет средств субсидии, доведенной в целях выполнения государственного задания прошлых отчетных периодов, обязанности по возврату указанных сумм в бюджет у учреждения не возникает.

Обоснование вывода:

Детальный порядок отражения в бухгалтерском учете операций, связанных с возмещением переплат и неположенных выплат физическим лицам (в том числе по заработной плате), действующими нормативными правовыми актами не определен. Следовательно, этот порядок может быть разработан бюджетным учреждением самостоятельно и утвержден в составе учетной политики (п. 6 Инструкции, утвержденной приказом Минфина России от 01.12.2010 N 157н, далее — Инструкция N 157н).

Применяемой организациями госсектора в настоящее время методологией бухгалтерского учета для отражения расчетов, связанных с возмещением переплат и неположенных выплат, предусмотрена возможность применения одного из вариантов:

1. Корректировка ранее произведенных начислений способом «Красное сторно»;

2. Начисление доходов в виде компенсации затрат.

При этом для применения способа «Красное сторно» в целях корректировки начислений необходимым является одновременное выполнение следующих условий:

— переплата является следствием счетной ошибки*(1) и выявлена до истечения срока, установленного ст. 137 ТК РФ для принятия работодателем решения об удержании излишне выплаченных сумм из будущих начислений по заработной плате;

— получатель выплаты не оспаривает удержание.

В рассматриваемой ситуации задолженность по расчетам, связанным с возмещением неположенных выплат, подлежит отражению путем начисления доходов в виде компенсации затрат учреждения с использованием счета 0 209 30 000 «Расчеты по компенсации затрат» (п.п. 220, 221 Инструкции N 157н, п.п. 107, 109 Инструкции, утвержденной приказом Минфина России от 16.12.2010 N 174н).

Все законно полученные в рамках деятельности со средствами субсидий доходы поступают в самостоятельное распоряжение бюджетных учреждений (п. 3 ст. 298 ГК РФ). Возможность самостоятельного распоряжения полученными денежными средствами является основанием для учета «доходной» операции в рамках вида деятельности «2». При этом специалисты уполномоченных органов прямо указывают, что в рамках вида финансового обеспечения «4» могут учитываться только доходные операции в сумме:

— полученной субсидии на выполнение задания;

— возврата дебиторской задолженности прошлых лет, образовавшейся в период деятельности учреждения в качестве получателей бюджетных средств.

Соответственно, доходы от компенсации расходов учреждения в части неположенных выплат отражаются в учете по КФО «2».

В дальнейшем данными денежными средствами учреждение может распорядиться по своему усмотрению, в том числе направить их на исполнение обязательств, связанных с выполнением государственного задания. Соответствующее направление расходования должно быть предусмотрено планом финансово-хозяйственной деятельности учреждения согласно требованиям, установленным приказом Минфина России от 28.07.2010 N 81н.

Обязанность по возврату в доход бюджета средств остатка субсидий на выполнение государственного задания прошлых лет возникает у учреждения в случае недостижения показателей, характеризующим объем выполнения государственного задания (ч. 17 ст. 30 Федерального закона от 08.05.2010 N 83-ФЗ). При выявлении в текущем финансовом году фактов осуществления неположенных выплат за счет средств субсидии, доведенной в целях выполнения государственного задания прошлых отчетных периодов, обязанности по возврату указанных сумм в бюджет у учреждения не возникает.

В рассматриваемой ситуации в бухгалтерском учете бюджетного учреждения могут быть отражены следующие корреспонденции счетов:

1. Дебет 2 209 30 560 Кредит 2 401 10 130

— отражено начисление задолженности в сумме излишне начисленных выплат;

2. Дебет 2 201 34 510 Кредит 2 209 30 660,

одновременно увеличение по забалансовому счету 17 (130 АнКВД, 130 КОСГУ)

— отражено погашение задолженности путем внесения денежных средств в кассу учреждения.

Операции по внесению наличных денежных средств на лицевой счет бюджетного учреждения отражаются в общеустановленном порядке.

При формировании Отчета об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737) операция по внесению в кассу денежных средств в погашение задолженности по компенсации затрат учреждения отражается в графе 7 по соответствующей строке раздела «Доходы учреждения» в положительном значении (со знаком «плюс») и по строке 710 в отрицательном значении (со знаком «минус») (абзац восьмой п. 42, абзацы восемнадцатый, двадцать первый п. 44 Инструкции, утвержденной приказом Минфина России от 25.03.2011 N 33н).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Киреева Анна

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

2 ноября 2017 г.

————————————————————————-

*(1) Понятие счетной ошибки раскрывается в письме Федеральной службы по труду и занятости от 01.10.2012 N 1286-6-1.

Возврат денежных средств в бюджетное учреждение

Вопрос-ответ по теме

В подведомственном бюджетном учреждении в начале текущего года прошла проверка счетной палаты по эффективности использования средств бюджета города в 2014 г. Выявили объемы работ по текущему ремонту помещения отраженные в акте выполненных работ, но фактически не сделанные на сумму 54 тыс. руб. В решении по проверке постановили вернуть учреждению излишне уплаченные средства в бюджет города. Учреждению в 2014 году на оплату работ по текущему ремонту выделялась субсидия на иные цели. Подрядчик вернул излишне полученную сумму на л/с бюджетного учреждения в июне т.г. Учреждение вернуло эти средства на л/с администратора доходов.Вопросы:1. Какими проводками бухгалтерскими должны отражать этот возврат бюджетное учреждение и его учредитель, он же администратор доходов?2. как этот возврат должен отобразиться в форме 0503737 бюджетного учреждения и в формах 0503121 и 0503127 учредителя -администратора доходов?

В соответствии с приведенным материалом, перечисление средств субсидии на иные цели, которые вернул Подрядчик, в доход бюджета (администратору доходов) отразите в учете проводкой: Дебет 5.205.81.560 Кредит 5.201.11.610 (Одновременно уменьшение забалансового счета 17 по коду КОСГУ 180). А так как ранее бюджетное учреждение отразило в учете начисление целевой субсидии на дату утверждения Отчета об использовании субсидий в сумме подтвержденных расходов, то аналогично возврату субсидии на выполнение госзадания, бюджетное учреждение должно отразить в учете сторнирование способом «красное строно» начисленной суммы целевой субсидии, которую вернул Подрядчик, проводкой: Дебет 5.205.81.560 Кредит 5.401.10.180 — сторнирован доход от получения субсидии на иные цели при возврате в бюджет (на основании Справки ф. 0504833). Возврат в доход бюджета целевой субсидии в данной ситуации так же как и возврат неиспользованного остатка отражается по статье КОСГУ 180 «Прочие доходы» со знаком минус. Поэтому указанную операцию также со знаком минус отразите в Отчете об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737) в разделе 1 «Доходы учреждения» по строке 104. Такие разъяснения приведены в пункте 4.5.2 письма от 29 декабря 2014 г. Минфина России № 02-02-07/68722 и Казначейства России № 42-7.4-05/2.1-823.

В учете Учредителя – администратора доходов:

В соответствии с приведенным материалом, так как возврат средств субсидии производится в следующем году, то в учете сделайте проводки: Дебет 1.205.81.560 Кредит 1.206.41.660 – трансформация неиспользованного остатка целевой субсидии прошлых лет; Дебет 1.210.02.180 Кредит 1.205.81.660– отражен возврат целевой субсидии в доход бюджета. А так как ранее Учредитель отразил в учете начисление целевой субсидии на основании предоставленного бюджетного учреждения Отчета об использовании субсидий, то Учредитель должен отразить в учете сторнирование способом «красное строно» начисленной суммы целевой субсидии, проводкой: Дебет 1.401.20.241 Кредит 1.302.41.730 — сторнирована начисленная субсидия на иные цели; Дебет 1.302.41.830 Кредит 1.206.41.660 – сторнирован зачет предоставленной целевой субсидии. Поэтому в Отчете по форме 0503127 и Отчету по форме 0503121 возврат субсидии администратор доходов должен отразить как поступление доходов по подстатье КОСГУ 180.

m.budgetnik.ru

Бюджетный учет полученных от ФСС средств

Уточните, пожалуйста, дебиторская задолженность образовалась в рамках исполнения бюджетной сметы?

Добрый день! Мы бюджетное учреждение, дебиторская задолженность образовалась в рамках исполнения плана ФХД. Наше финансирование осуществляется выделением субсидии на выполнение муниципального задания. Средства от ФСС получены на лицевой счет и сразу перечислены в доход бюджета, из которого финансировались эти расходы. По моему понятию, средства всего лишь прогнались через наш лицевой счет и не должны ни как отразиться на отношениях с учредителем. А в результате таких провод образуется сальдо либо на счете 303.05 либо на 401.10, что влечет дебиторскую задолженность учредителя по выделению субсидии 2015 года в форме 0503769. Может быть дело в том, что были письма Минфина РФ от 22.12.2011 N 02-06-07/5236, № 02-06-07/1546 от 25.04.2011г., где сказано:

II. Реализация положений законодательства по предоставлению бюджетным учреждениям из бюджета субсидий

4. При принятии учредителем решения о предоставлении бюджетному учреждению с 1 января 2011 года субсидии из соответствующего бюджета бюджетной системы Российской Федерации в соответствии с пунктом 1 статьи 78.1 Бюджетного кодекса Российской Федерации формирование входящих остатков по активам, обязательствам и финансовым результатам производится по состоянию на 1 января 2011 года в следующем порядке.

4.1. В межотчетный период — по факту отражения бюджетным учреждением на счетах бюджетного учета операций по закрытию показателей счетов в рамках завершения 2010 года и до отражения на счетах Единого плана счетов бухгалтерского учета операций 2011 года, на основании Справки (ф. 0504833) формируются входящие остатки по счетам Единого плана счетов и Плана счетов бухгалтерского учета, утвержденного Приказом Минфина России от 16 декабря 2010 г. № 174н «Об утверждении Плана счетов бухгалтерского учета бюджетных учреждений и Инструкции по его применению» (далее — План счетов бюджетных учреждений).

Исходящие остатки по счетам переносятся в межотчетный период с учетом соответствия счетов Плана счетов бюджетного учета, утвержденного Приказом № 148н, счетам Единого плана счетов и Плана счетов бюджетных учреждений:

— исходящие остатки по остальным счетам, содержащим в 18 разряде номера счета код вида деятельности 1 — бюджетная деятельность, переносятся на счета, содержащие в 18 разряде номера счета код вида финансового обеспечения (деятельности) 4 — субсидии на выполнение государственного (муниципального) задания;

— при этом дополнительно:

— в сумме исходящих остатков, числящихся по соответствующим счетам аналитического учета счета 120500000 «Расчеты по доходам», 120900000 «Расчеты по недостачам», по дебету соответствующих счетов аналитического учета счета 130300000 «Расчеты по платежам в бюджет» в составе входящих остатков бюджетного учреждения отражается его задолженность по перечислению в доход бюджета денежных средств, поступивших от дебиторов прошлых лет — по дебету счета 440130000 «Финансовый результат прошлых отчетных периодов» и кредиту счета 430305000 «Расчеты по прочим платежам в бюджет».

Но наше учреждение открылось в декабре 2011года с КФО — 4, сальдо расчетов с ФСС нет и дополнительную проводку 401.30-303.05 мы не делали.

Может такую проводку следовало дать 31.12.2014г в сумме задолженности ФСС по состоянию на 01.01.2015г. Но бюджетные инструкции не содержат таких рекомендаций. Как же правильно?

www.buhonline.ru