Расчет авансовых платежей по налогу на имущество

Актуально на: 3 октября 2017 г.

Налоговый расчет по авансовому платежу по налогу на имущество организаций

Налоговый расчет по авансовому платежу по налогу на имущество организаций

Мы рассказывали в нашей консультации о новой форме налоговой декларации по налогу на имущество организаций, которую нужно будет представить по итогам 2017 года. О новом отчете по авансовым платежам по налогу на имущество расскажем в этом материале.

Налог на имущество: авансовые платежи 2017

Если законом субъекта РФ не предусмотрено иное, налогоплательщики налога на имущество в течение года исчисляют и уплачивают авансовые платежи (п. 2 ст. 383 НК РФ).

Формулу авансового платежа по налогу на имущество организаций мы приводили в нашей отдельной консультации.

Срок сдачи Расчета

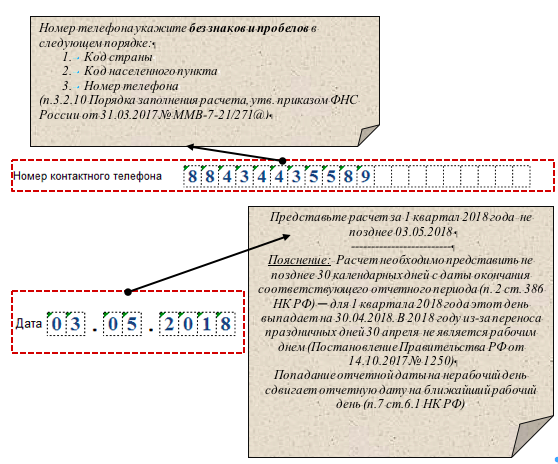

Налоговый Расчет представляются не позднее 30 календарных дней с даты окончания отчетного периода (квартала) (п. 2 ст. 386 НК РФ). Если последний день сдачи Расчета придется на выходной или нерабочий праздничный день, представить форму можно будет в следующий за таким днем первый рабочий день (п. 7 ст. 6.1 НК РФ).

Необходимо учитывать, что законами субъектов РФ отчетные периоды по налогу на имущество могут не устанавливаться (п. 3 ст. 379 НК РФ).

Уплата авансовых платежей по налогу на имущество

Порядок и сроки оплаты авансового платежа по налогу на имущество устанавливаются законами субъекта РФ.

К примеру, в г. Москве и Московской области по налогу на имущество организаций авансовые платежи по итогам квартала уплачиваются не позднее 30 календарных дней с даты окончания соответствующего квартала (п. 2 ст. 3 Закона г. Москвы от 05.11.2003 № 64, п. 2 ст. 2 Закона Московской области от 21.11.2003 № 150/2003-ОЗ ). А, например, в Ленинградской области сумму авансового платежа по налогу на имущество необходимо перечислить не позднее 35 рабочих дней после окончания квартала (п. 3 ст. 2 Областного закона Ленинградской области от 25.11.2003 № 98-оз ).

Авансовые платежи по налогу на имущество: бланк

Форма Налогового расчета по авансовому платежу по налогу на имущество организаций утверждена Приказом ФНС от 31.03.2017 № ММВ-7-21/271@ .

Налоговый Расчет состоит из следующих листов и разделов:

Авансовый платеж налога на имущество: бланк (образец)

Налоговые расчеты по налогу на имущество обязаны сдавать те организации, у которых есть имущество, признаваемое объектом налогообложения (п. 1 ст. 373, п. 1 ст. 386 НК РФ). Поэтому если таких объектов нет, по авансовым платежам по налогу на имущество нулевой расчет сдавать не нужно.

А Расчет по авансовым платежам по налогу на имущество почему иногда нужно сдавать, даже если суммы налога к уплате нет? Это возможно в том случае, если все имущество, которое является объектом налогообложения, имеет нулевую остаточную стоимость или является льготируемым. В этом случае обязанность сдавать даже нулевой расчет остается (Письма ФНС от 08.02.2010 № 3-3-05/128 , от 15.12.2011 № ЕД-21-3/375 ).

Порядок заполнения Расчета по авансовому платежу приведен в Приложении № 6 к Приказу ФНС от 31.03.2017 № ММВ-7-21/271@.

Когда начинает действовать новая форма?

Приказ ФНС от 31.03.2017 N ММВ-7-21/271@, утвердивший новую форму Расчета, применяется начиная с представления налоговой декларации по налогу на имущество организаций за налоговый период 2017 года (п. 3 Приказа ФНС от 31.03.2017 № ММВ-7-21/271@ ). Это значит, что новую форму Расчета налогоплательщики обязаны применять с 1-го квартала 2018 года.

В то же время, налоговым органам рекомендовано принимать налоговые расчеты по авансовым платежам по новой форме уже с 1-го квартала 2017 года (Письмо ФНС от 14.04.2017 № БС-4-21/7145 ).

Поэтому налогоплательщики сами решают, сдавать ли авансовый Расчет по новой форме или по прежней форме, утвержденной Приказом ФНС от 24.11.2011 № ММВ-7-11/895 .

Необходимо учитывать при этом, что если налогоплательщик решит в 2017 году использовать новую форму Расчета, то сдавать уточненки за отчетные периоды 2017 года нужно будет также по новой форме.

glavkniga.ru

Оформлять или нет вашей компании расчет по окончании 1 кв-ла 2018 года, можно узнать из соответствующего регионального НПА. Если вы обязаны его представлять, рекомендуем вам:

- Детально изучить последнюю редакцию регионального НПА по налогу на имущество ─ ведь с 2018 года большая часть регионов откорректировали «имущественные» законы в связи с отменой федеральной льготы по «движимости».

- в список льготников (полностью освобожденных от налога на имущество) ООО «Аллегро» не попало;

- имущество, облагаемое по пониженной ставке, у фирмы отсутствует (например, по ставке 0,1% в РТ облагается стоимость активов, предназначенных для осуществления инвестиционной деятельности и др.);

- по активам, базу по которым облагают по кадастровой стоимости, в 2018 году применяется ставка 2%.

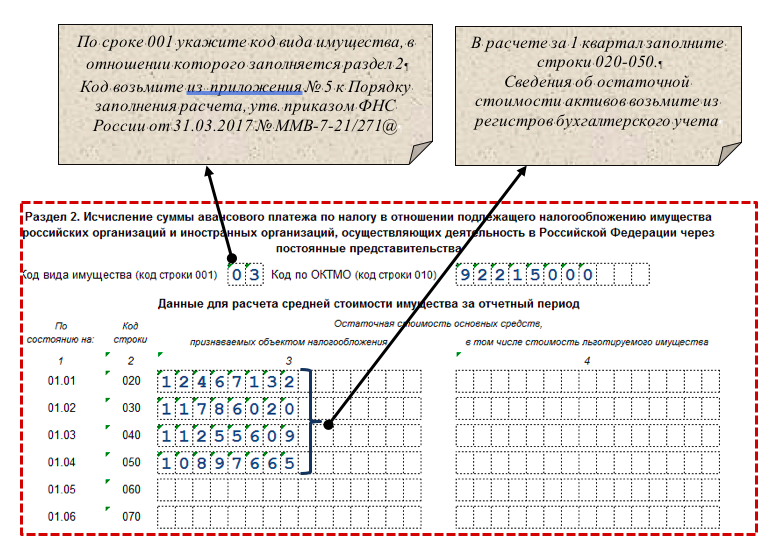

- на 01.03.2018: 11 255 609 руб.

- на 01.04.2018: 10 897 665 руб.

- Определение средней стоимости активов:

- принятым на учет с 01.01.2013;

- Исходя из кадастровой стоимости недвижимости:

- Исходя из средней стоимости имущества за отчетный период:

- пониженной ставки по налогу на движимое имущество власти не предусмотрели ─ расчет придется вести исходя из установленного законом максимума в 1,1%;

- ставка налога на имущество (рассчитываемого исходя из средней стоимости активов) установлена в размере 2,2%;

- на 01.02.2018: 11 786 020 руб.

Сначала необходимо собрать сведения:

где АПк ─ аванс, рассчитываемый от кадастровой стоимости;

СНср ─ ставка налога (для активов, базу по которым исчисляют в виде их средней стоимости за отчетный период).

А теперь попробуем рассчитать АПк, АПср и итоговую сумму «имущественных» обязательств.

Пример расчета авансов

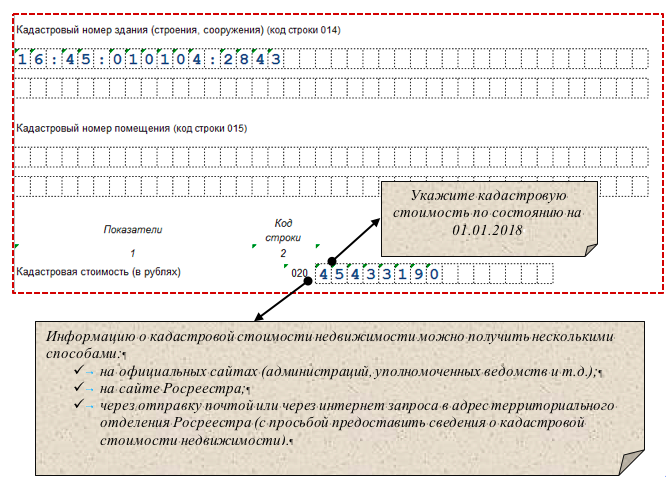

Активы ООО «Аллегро» территориально расположены в Республике Татарстан. На его балансе есть торговый офис (кадастровая стоимость 45 433 190 руб.) и иные активы.

Специалисты ООО «Аллегро», в обязанности которых входит исчисление налога на имущество и оформление отчетности по нему, изучили законы РТ от 22.12.2017 № 97-ЗРТ, от 28.11.2003 № 49-ЗРТ и выяснили, что:

По данным бухучета остаточная стоимость движимых активов (налог по которым определяют исходя из средней стоимости за отчетный период):

АП = ¼ х (45 433 190 х 2% + 11 601 607 х 1,1%) = 259 070 руб.

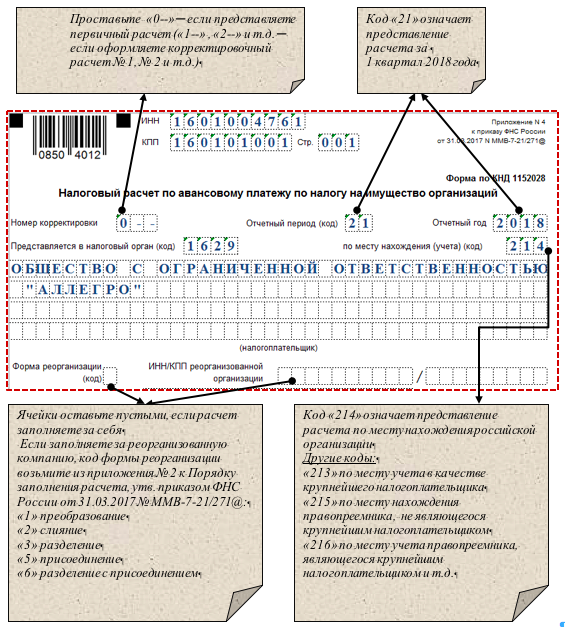

ООО «Аллегро» отчитается по авансам в ИФНС в электронной форме ─ п. 3 ст. 80 НК РФ (среднесписочная численность сотрудников компании за 2017 год превышает 100 чел.).

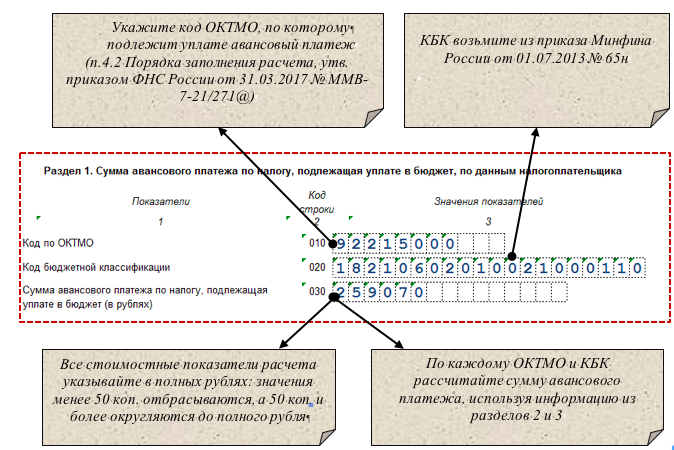

В составе этого раздела несколько одинаковых блоков (строки 010-030) для авансов, рассчитанных по разным ОКТМО и КБК. Разд. 1 заполняют в последнюю очередь (на заключительном этапе оформления расчета) и представляет собой итоговый результат всех исчислений, произведенных в разд. 2 и 3:

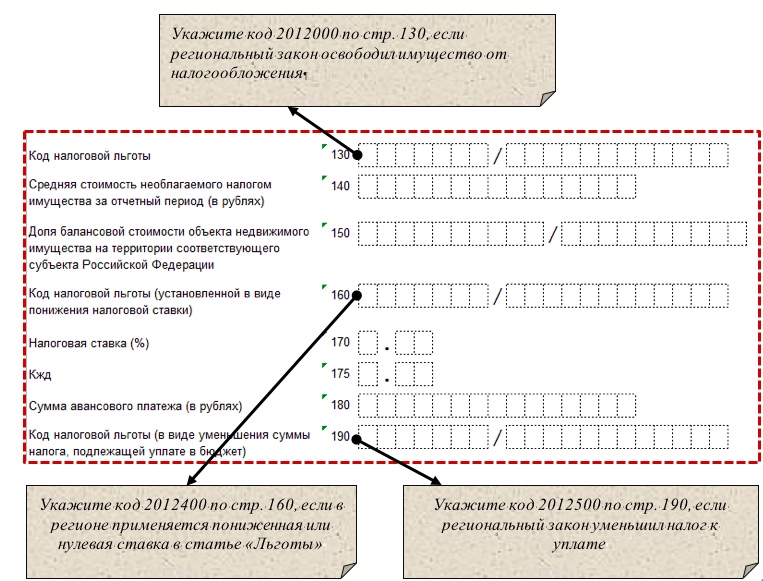

Большинство компаний рассчитывают свои «имущественные» обязательства в этом разделе. Он включает все необходимые сведения для исчисления авансов: об остаточной стоимости активов, кодах льгот, реквизитах соответствующих региональных НПА и т.д.

Рекомендации по заполнению раздела смотрите ниже:

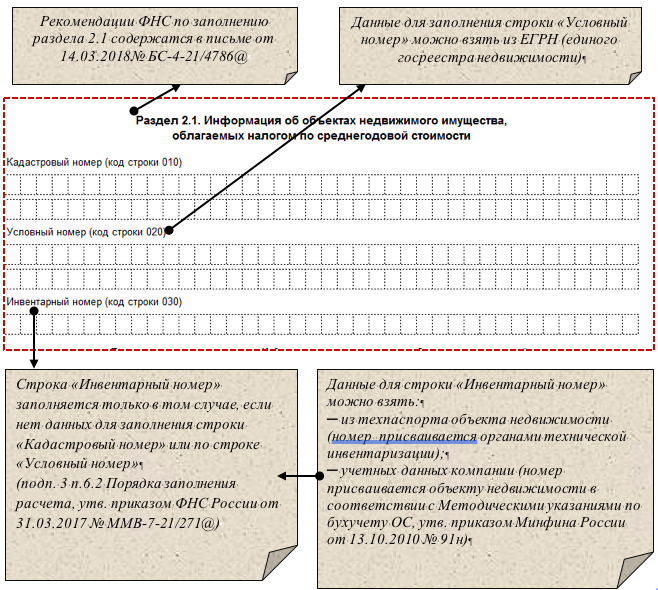

Он является продолжением разд. 2 ─ в нем отсутствуют расчеты, упоминание о ставках и льготах. Раздел информирует налоговиков о недвижимости компании, налоговой базой в отношении которой признается средняя стоимость за период (сумму «имущественного» аванса по таким активам определяют в разд. 2):

по сроку владения в 1 кв-ле 2018 года

Авансы по налогу на имущество за 1 квартал 2018 года придется рассчитывать не всем. Для кого предусмотрена данная обязанность и как оформить расчет по авансам, расскажет наша статья. Также вы можете посмотреть на образец расчет аавансового платежа по налогу на имущество за 1 квартал 2018 и узнать про актуальный бланк и сроки сдачи.

КСИ ─ кадастровая стоимость имущества;

СНкс ─ ставка налога (для недвижимости с базой в виде кадастровой стоимости).

где АПср ─ аванс, рассчитываемый от средней стоимости активов;

ООО «Аллегро» образовалось в 2016 году, и на ее балансе кроме торгового офиса (недвижимости, облагаемой налогом на имущество исходя из кадастровой стоимости) числятся только движимые активы разных амортизационных групп (их облагают налогом в 2018 году исходя из регионального законодательства по ставке 1,1%).

Расчет «имущественных» обязательств ООО «Аллегро» за 1 кв-л 2018 года:

ССА = (12 467 132 + 11 786 020 + 11 255 609 + 10 897 665) / 4 = 11 601 607 руб.

- Расчет авансовых платежей (АП):

Коротко напомним об основных правилах его оформления. Если у вас есть опыт заполнения налоговых расчетов и деклараций, оформить этот лист можно по аналогии с ними. За исключением отдельных нюансов, о которых мы сейчас расскажем.

Затруднения могут вызвать разнообразные коды ─ наиболее насыщена ими верхняя часть листа. На рисунке ниже расшифрованы отдельные коды и вызывающие затруднение при заполнении поля:

На титульном листе есть еще несколько полей, на которых остановимся отдельно ─ требования к их заполнению различают для разных налоговых деклараций и расчетов. К таким полям относятся «Номер контактного телефона» и «Дата»:

Эти поля не являются существенными (они не отражают такие важные показатели расчета, как сумма аванса, код льготы и т. д.), однако законодательно установленные правила заполнения данного документа игнорировать не стоит.

Указанные в этом разделе сведения подтверждают подписью уполномоченного лица компании (руководителя или представителя по доверенности) с указанием даты подписания.

В разд. 3 подсчитывают «имущественные» обязательства компании исходя из кадастровой стоимости недвижимых активов:

Скорректируйте кадастровую стоимость актива, если или владели им не все месяцы отчетного периода или вам принадлежит только его часть.

Эта операция следующим образом отразится на сумме аванса обеих компаний:

buhguru.com

Расчет авансовых платежей по налогу на имущество за 1 квартал 2018 года

Как узнать, нужно ли рассчитывать авансы и заполнять отчет

- Ознакомиться с формой налогового расчета и правила его заполнения, утвержденные приказом ФНС России от 31.03.2017 № ММВ-7-21/271@.

СРОК СДАЧИ РАСЧЕТА АВАНСОВОГО ПЛАТЕЖА ПО НАЛОГУ НА ИМУЩЕСТВО ЗА 1 КВАРТАЛ 2018 ГОДА – НЕ ПОЗДНЕЕ 3 МАЯ 2018 ГОДА

Технология расчета авансов и оформления отчета

ВАЖНО! Максимальную ставку применяют только в том случае, если региональные власти не предусмотрели пониженные ставки или льготы. В расчете авансов не участвует стоимость имущества, включенного в 1 или 2 амортизационную группу (подп. 8 п. 4 ст. 374 НК РФ). Максимальная ставка налога на имущество исходя из кадастровой стоимости не может превышать 2% (п. 1.1 ст. 380 НК РФ), но у региональных властей есть возможность ее снижения.

Собрав сведения, рассчитайте авансы отдельно:

ССА ─ средняя стоимость активов за квартал;

На перечисление аванса по налогу на имущество по закону РТ № 49-ЗРТ отводится 1 месяц и 5 дней с момента окончания квартала ─ с учетом переносов крайняя отчетная дата за 1 кв-л 2018 года выпадает на 07.05.2018.

Далее остановимся на нюансах оформления отчета по авансам по налогу на имущество.

Титульный лист

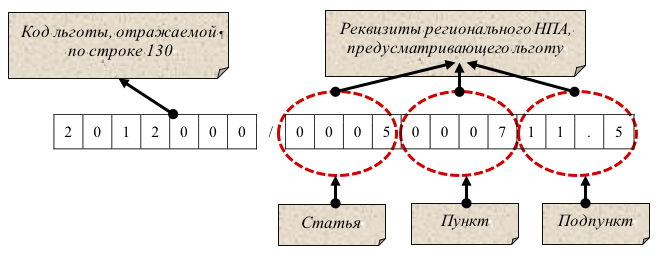

Предусмотренные для кода налоговой льготы строки (130, 160, 190) состоят из двух частей. Если в первой части вы указываете код льготы, вторая часть строки должна содержать ссылку на подпункт, подпункт и статью регионального закона (в котором описана соответствующая льгота):

Так может выглядеть строка 130, если ваша льгота установлена подп. 11.5 п. 7 ст. 5 регионального НПА.

Пример.

ПАО «ТанДем» владеет половиной торгового центра (ТЦ) кадастровой стоимостью 145 398 766 руб. 2 марта 2018 года свою долю ПАО «ТанДем» продало ООО «Торговый Дом».