Аренда у физического лица: НДФЛ

Актуально на: 22 января 2018 г.

Если организация арендует у физлица (не являющегося ИП) помещение, то она является налоговым агентом по НДФЛ в отношении этого физлица-арендодателя. То есть она должна исчислить НДФЛ с дохода в виде арендной платы, удержать налог при выплате дохода физлицу и перечислить его в бюджет (п. 2 ст. 226, ст. 228 НК РФ). Перекладывать уплату НДФЛ на самого арендодателя – физлицо нельзя. И неважно, что при этом будет записано в договоре аренды с физическим лицом. НДФЛ в любом случае должен платить арендатор – организация (Письмо Минфина России от 27.08.2015 №03-04-05/49369 ).

НДФЛ при сдаче в аренду

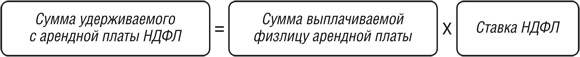

Начисление НДФЛ с аренды производится при каждой выплате дохода физлицу по следующей формуле:

Ставка НДФЛ равна:

- если арендодатель – резидент РФ – 13%;

- если арендодатель – нерезидент РФ – 30%.

А физлицу арендная плата перечисляется уже за минусом удержанной суммы налога.

Уплата НДФЛ в бюджет

Удержанный организацией налог перечисляется в бюджет не позднее дня, следующего за днем выплаты физлицу арендной платы (п. 6 ст. 226 НК РФ).

КБК по НДФЛ при аренде — 182 1 01 02010 01 1000 110. То есть такой же, как при перечислении НДФЛ за сотрудников организации.

Отчетность при аренде у физлица

На арендодателя-физлицо нужно завести отдельный налоговый регистр по НДФЛ и по итогам года в общем порядке подать в ИФНС справку 2-НДФЛ . В ней нужно отразить доход в виде арендной платы, сумму исчисленного, удержанного и перечисленного в бюджет НДФЛ.

Код дохода в 2-НДФЛ при аренде у физлица – 1400.

Кроме того, информация по физлицу-арендодателю включается в ежеквартальный отчет 6-НДФЛ.

Страховые взносы при аренде помещения у физлица

Сумма выплачиваемой физлицу арендной платы страховыми взносами в ПФР, ФСС и ФФОМС не облагается (п.4 ст.420 НК РФ).

НДФЛ с других выплат при аренде

Если организация возмещает физлицу-арендодателю стоимость коммунальных услуг, которая зависит от фактического потребления арендатором и учитывается по счетчикам (электроэнергия, газ, водоснабжение), то возмещаемая сумма облагаемым доходом физлица не является. И, следовательно, с нее НДФЛ удерживать не нужно (Письмо Минфина от 17.04.2013 № 03-04-06/12985 ).

glavkniga.ru

Налог с аренды помещения для ИП

Частные предприниматели, как и физические лица, могут сдавать в аренду свое имущество. В этом случае предприниматель должен оплачивать налог с аренды помещения для ИП. О порядке выплаты расскажем в статье.

Аренда как вид деятельности ИП

Если предприниматель при регистрации ИП выбрал видом своей деятельности аренду имущества, он должен также выбрать для себя приемлемый вариант налогообложения. Для таких случаев законодательством предусмотрены статьи 249 и ст. 250 НК РФ, которые регулируют действия предпринимателя по сдаче имущества в аренду в условиях упрощенки (УСН).

Предприниматель может выбрать также общую систему налогообложения, но в этом случае он должен быть готов к дополнительной уплате НДС и НДФЛ. Сумма, которую получает ИП ежемесячно от сдачи помещения, должна быть прописана в договоре аренды. Поэтому ему следует быть максимально корректным, так как в противном случае затраты, совершенные предпринимателем в процессе аренды, нельзя будет вычесть из суммы налогооблагаемого дохода от сдачи помещения.

Сдача в аренду нежилого помещения предполагает такие же траты по налогам для предпринимателя, как и сдача помещения, пригодного для жилья.

Оплата налога на имущество при упрощенке

ИП на упрощенке может рассматривать два варианта отчисления налога в бюджет:

- Вид налогообложения, рассчитанный на доходы по ставке 6%.

- Вид налогообложения, рассчитанный на доходы с вычетом расходов на имущество, с процентной ставкой 15% от оставшейся после вычета расходов суммы.

Если в договоре аренды прописано, что за оплату коммунальных и других услуг отвечает арендодатель, эти затраты можно включить в перечень расходов по содержанию имущества. День, когда предприниматель получает от арендатора деньги за аренду, юридически считается днем получения дохода за аренду помещения.

Стоит учесть, что ИП на упрощенке избегает таких процедур, как:

Естественно, эти условия касаются только имущества, которое входит в состав деятельности ИП. Порядок и сроки оплаты налога на имущество ИП регламентированы. Предприниматель должен успеть оплатить его до 30 апреля. По страховым платежам арендодатель на упрощенке может заплатить до 31 декабря.

Сдача имущества в аренду несет для ИП некоторые привилегии перед остальными физическими лицами, так как ИП платит только 6% от дохода аренды (остальные физлица – 13%). Процедура оплаты налогов на имущество не занимает у предпринимателя много времени, так как это можно сделать платежным поручением или наличными деньгами через банк.

Есть одно условие, которое нужно учитывать: оплату по налогам предприниматель должен осуществить лично. Если это по каким-либо причинам не получается сделать, нужно заблаговременно оформить доверенность по оплате на третье лицо.

zhazhda.biz

Уплата налогов при сдаче в аренду имущества юридическому лицу

Физическое лицо сдает в аренду нежилое помещение (парикмахерская),принадлежащее ему на праве собственности.Арендатор-Юридическое лицо. Аренда долгосрочная. Собственник помещения и директор предприятия-арендатора одно и то же лицо. Вопрос: какие последствия возникают у физического лица? Какой налог с доходов? Как оптимизировать? Обязательно ли регистрироваться физическому лицу предпринимателем? Какие последствия возникают при сдаче в аренду за 1 руб? Предприятие на УСНО 6%.

сообщаем следующее: С доходов учредителя от сдачи имущества в аренду НДФЛ должен удержать арендатор, если сам учредитель не является предпринимателем. Дело в том, что с выплачиваемой арендной платы вам нужно исчислить, удержать и перечислить НДФЛ (подп. 4 п. 1 ст. 208, п. 1 и 2 ст. 226 НК РФ). Аналогичное мнение у Минфина и ФНС России (см. письма от 01.06.2011 № 03-04-06/3-127 и от 09.04.2012 № ЕД-4-3/5894@). Чиновники отмечают, что с арендной платы, выплачиваемой физическому лицу, исчислять и уплачивать НДФЛ должен арендатор, если им выступает организация.

Но если ваш учредитель сдает в аренду объекты недвижимости на постоянной основе, то, скорее всего, здесь можно говорить о наличии в его действиях признаков предпринимательской деятельности. Поэтому в подобной ситуации ему безопаснее стать предпринимателем. А в документах, поданных на регистрацию, указать тот вид деятельности, которым будет заниматься, например «сдача внаем собственного недвижимого имущества» (ОКВЭД 70.2). Налоги с полученного дохода учредитель-предприниматель будет платить сам в зависимости от выбранной системы налогообложения. Если это УСН с объектом доходы, единый налог за год составит 6% от полученных доходов (ст. 346.20 НК РФ). А если это общая система, то предприниматель будет платить НДФЛ по ставке 13%. *

Предпринимателями являются физлица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица (ст. 11 НК РФ). А учредить общество с ограниченной ответственностью может как юридическое, так и физическое лицо (п. 1 ст. 7 Федерального закона от 08.02.98 № 14-ФЗ). Получается, что физлицо, будучи учредителем общества, может одновременно иметь статус индивидуального предпринимателя, никаких запретов законодательством в отношении этого не предусмотрено.

Если инспекции удастся доказать заинтересованность в получении какой-либо необоснованной налоговой выгоды и не подтвердит документально создание условий для ухода от налогов, то у нее будут законных оснований для доначисления налогов исходя из доходов, определенных на основании рыночных цен на аналогичные услуги.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Рекомендация: Способ, позволяющий гражданину сэкономить на уплате налогов при сдаче в аренду собственного имущества

Гражданин, предоставляющий свое имущество в аренду (например, квартиру), может сэкономить на уплате налогов, если зарегистрируется в качестве предпринимателя, применяющего упрощенную систему налогообложения с объектом «доходы».

Контролирующие ведомства полагают, что гражданин, сдающий в аренду недвижимое и иное имущество, может уплачивать налоги по УСН после регистрации в качестве предпринимателя при условии, что в свидетельстве о госрегистрации будет указан вид деятельности «операции с недвижимым имуществом, аренда и предоставление услуг». Обоснование

Ведомства руководствуются положениями пункта 1 статьи 23 Гражданского кодекса РФ, согласно которым «гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя».

Но граждане, заключающие сделки по аренде и (или) купле-продаже принадлежащего им имущества, не обязаны получать статус индивидуального предпринимателя. «Это связано с тем, что доходы, получаемые физическими лицами от сдачи в аренду и (или) реализации движимого или недвижимого имущества, указаны в статье 208 Налогового кодекса РФ как самостоятельный вид доходов, являющийся объектом налогообложения НДФЛ» (письмо УФНС России по г. Москве от 25 января 2008 г. № 18-12/3/005988).

Таким образом, закон связывает необходимость регистрации физического лица в качестве индивидуального предпринимателя с осуществлением им деятельности особого рода, а не просто с совершением возмездных сделок (письмо Минфина России от 22 сентября 2006 г. № 03-05-01-03/125). Предпринимательской деятельностью признается самостоятельная деятельность, осуществляемая на свой риск и направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг (п. 1 ст. 2 ГК РФ).

Критериями отнесения деятельности гражданина к предпринимательской могут служить:

- изготовление или приобретение имущества с целью последующего извлечения прибыли;

- учет операций, связанных с осуществлением сделок;

- взаимосвязанность всех совершенных в определенный период сделок;

- устойчивые связи с продавцами, покупателями, прочими контрагентами.

Важно, что согласно Закону от 8 августа 2001 г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» физические лица вправе осуществлять в качестве предпринимателей только те виды экономической деятельности, которые указаны в их свидетельстве о государственной регистрации индивидуального предпринимателя. Если гражданин не зарегистрировал осуществление деятельности в качестве предпринимателя, например, по виду ОКВЭД 70.20 «Сдача внаем собственного недвижимого имущества», то его доходы от сдачи имущества в аренду будут облагаться НДФЛ, как у частного лица (письмо МНС России от 6 июля 2004 г. № 04-3-01/398). *

Руководствуйтесь официальной позицией, фактически допускающей два варианта налогообложения доходов от сдачи имущества граждан в аренду. В случае если соблюдаются критерии, установленные для отнесения деятельности к предпринимательской, гражданин вправе уплачивать налоги на эти доходы как предприниматель. Но гражданин также вправе извлекать доходы от принадлежащего ему на праве собственности имущества без регистрации предпринимательской деятельности. В деталях

Регистрация в качестве предпринимателя на упрощенке с объектом «доходы» имеет следующие положительные моменты.

Во-первых, ставка налога, уплачиваемого при применении упрощенки с объектом «доходы», составляет 6 процентов, в то время как ставка налога на доходы физических лиц – 13 процентов. Правда, предприниматель обязан уплачивать страховые взносы из расчета стоимости страхового года. Но он сможет в полном объеме уменьшить единый налог на сумму уплаченных страховых взносов (подп. 3 п. 3.1 ст. 346.21 НК РФ). То есть чем выше сумма арендной платы, тем выгоднее гражданину регистрироваться в качестве предпринимателя, применяющего упрощенку с объектом «доходы».

Во-вторых, у проверяющих не будет повода привлечь гражданина к ответственности за осуществление предпринимательской деятельности без регистрации. За отсутствие такой регистрации положен штраф в размере от 500 до 2000 руб. (п. 1 ст. 14.1 КоАП РФ). Однако суды не поддержат инспекторов, если имущество приобретено для личных нужд и временно сдается в аренду. В этом случае регистрироваться в качестве предпринимателя не нужно (п. 2 постановления Пленума ВС РФ от 18 ноября 2004 г. № 23).

2. Статья:Учредитель хочет сдать фирме в аренду свою недвижимость

Когда учредителю нужно регистрироваться в качестве предпринимателя

Если у вас «упрощенка» с объектом доходы

Данный материал будет интересен бухгалтерам фирм и их учредителям — физическим лицам, планирующим сдавать собственную недвижимость в аренду.

Если учредитель-гражданин предлагает своей фирме помещение в аренду, возникает вопрос: а вправе ли он просто так сдавать имущество, или прежде ему нужно стать предпринимателем? Напомним, зарегистрироваться в качестве предпринимателя необходимо, если ведется предпринимательская деятельность (п. 1 ст. 23 ГК РФ). При этом предпринимательской является самостоятельная деятельность, которая осуществляется на свой риск и направлена на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг (п. 1 ст. 2 ГК РФ). Предпринимательством могут заниматься лица, зарегистрированные в установленном порядке.

Соответственно главный вопрос звучит так: какие действия гражданина могут содержать признаки предпринимательской деятельности? ФНС в письме от 25.02.2013 № ЕД-2-3/125@ перечисляет следующие признаки:

— изготовление или приобретение гражданином имущества с целью последующего извлечения прибыли от его использования или реализации;

— ведение гражданином учета хозяйственных операций, связанных с осуществлением им сделок;

— взаимосвязь всех сделок, совершенных гражданином в течение определенного периода времени;

— наличие устойчивых связей с продавцами, покупателями либо прочими контрагентами.

Как видите, данные факты довольно обширны. А инспекторы только при наличии достаточных оснований могут посчитать, что в действиях гражданина есть признаки предпринимательской деятельности, и потребовать, чтобы он зарегистрировался как бизнесмен (письмо УФНС России по г. Москве от 27.09.2012 № 20-14/091304@). То есть если гражданин один раз совершил какую-либо сделку, он не обязан становиться предпринимателем. *

Разовые сделки, в том числе по сдаче имущества в аренду, не являются предпринимательской деятельностью. Однако налоги с дохода платить нужно все равно.

Что касается именно сдачи недвижимости в аренду, то ФНС России выпустила письмо от 08.02.2013 № ЕД-3-3/412@. В нем сказано, что гражданин, предоставляющий в аренду принадлежащую ему квартиру или иное недвижимое имущество, может не регистрироваться как предприниматель. Главное, чтобы с полученного дохода был уплачен НДФЛ.

Но если ваш учредитель сдает в аренду сразу несколько объектов недвижимости, то, скорее всего, здесь можно говорить о наличии в его действиях признаков предпринимательской деятельности. Поэтому в подобной ситуации ему безопаснее стать предпринимателем. А в документах, поданных на регистрацию, указать тот вид деятельности, которым будет заниматься, например «сдача внаем собственного недвижимого имущества» (ОКВЭД 70.2). Налоги с полученного дохода учредитель-предприниматель будет платить сам в зависимости от выбранной системы налогообложения. Если это УСН с объектом доходы, единый налог за год составит 6% от полученных доходов (ст. 346.20 НК РФ).А если это общая система, то предприниматель будет платить НДФЛ по ставке 13%. *

Можно ли одновременно быть учредителем ООО и зарегистрированным индивидуальным предпринимателем

Предпринимателями являются физлица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица (ст. 11 НК РФ). А учредить общество с ограниченной ответственностью может как юридическое, так и физическое лицо (п. 1 ст. 7 Федерального закона от 08.02.98 № 14-ФЗ). Получается, что физлицо, будучи учредителем общества, может одновременно иметь статус индивидуального предпринимателя, никаких запретов законодательством в отношении этого не предусмотрено. *

ИП сдает в аренду нежилую недвижимость

Вопрос-ответ по теме

Физлицо, не имеющее статус ИП, сдавало в течение полутора лет нежилое помещение в аренду юрлицу. Арендатор — налоговый агент, удерживал и перечислял в бюджет НДФЛ. Затем, физлицо получает статус ИП, для ведения деятельности, не связанной со сдачей недвижимого имущества в аренду. При этом договор аренды, заключенный ранее, продолжает действовать, так как срок аренды не истек. Должно ли физлицо начать учитывать доходы от аренды в доходах ИП, и соответственно известить арендатора и внести изменения в договор аренды, или может оставить все как есть, и до какого момента?

Поскольку вы сдаете нежилое помещение, то лучше считать сдачу в аренду предпринимательской деятельностью. Для этого заключить новый договор аренды от имени ИП.

Гражданин вправе сдавать личную недвижимость в аренду (п. 2 ст. 209 ГК РФ). Регистрироваться в качестве ИП нужно, только если сдача в аренду становится предпринимательской деятельностью. Но в законодательстве не уточняется, когда сдача в аренду считается коммерческой деятельностью.

По общему правилу гражданин занимается предпринимательством, если регулярно получает от имущества прибыль (ст. 2 ГК РФ). Например, он купил квартиру, чтобы сдавать ее в аренду. Тогда деятельность направлена на систематическое получение прибыли. А значит, собственнику нужно зарегистрироваться как ИП (письмо ФНС России от 25.02.2013 № ЕД-2-3/125@).

Другая ситуация — гражданин получил квартиру в наследство. Собственник проживает в другой квартире. А недвижимость, которую он получил в наследство, стал сдавать в аренду. В такой ситуации суды приходят к выводу, что предпринимательской деятельности нет (п. 2 постановления Пленума ВС РФ от 18.11.2004 № 23).

И даже если у гражданина в собственности несколько жилых помещений, то их сдача в аренду не всегда является предпринимательской деятельностью. Ведь собственник не обязательно станет сдавать все помещения в аренду регулярно, получая систематическую прибыль.

Иначе обстоят дела с нежилой недвижимостью. Сдавая ее в аренду, собственник, как правило, ведет предпринимательскую деятельность. Потому что изначально такое имущество обычно покупают, чтобы извлекать прибыль. Такой вывод следует из арбитражной практики. Примеры: апелляционные определения Ульяновского областного суда от 29.04.2014 № 33-1278/2014 и Архангельского областного суда от 22.07.2013 № 33-3671.

Добавим, если граждан занимается предпринимательством, но не зарегистрировался как ИП, то чиновники доначислят страховые взносы. Кроме того, за деятельность без регистрации ИП инспекторы оштрафуют на сумму от 500 до 2000 руб. (ст. 14.1 КоАП РФ). Возможно и уголовное дело, если доходы от аренды превысили 1,5 млн руб. (ст. 171 УК РФ).

Какие налоги и взносы платить собственнику при сдаче в аренду

Собственник не зарегистрировался как ИП

Собственник зарегистрировался как ИП

www.26-2.ru

Налогообложение при сдаче физическим лицом нежилого помещения в аренду

Все знают, что сдача в аренду нежилого помещения физическим лицом предусматривает налогообложение прибыли. Но платить налоги с такого вида дохода обычные граждане не привыкли. Для многих даже заключение соглашения с будущим пользователем кажется лишь простой формальностью. Тем не менее, платить налог нужно обязательно.

Общие сведения

Собственник имеет право распоряжаться недвижимостью по своему усмотрению, включая получение прибыли. Поэтому он вправе сдавать в аренду нежилое помещение и получать с этого доход. Чаще всего такие помещения у физического лица арендуют ИП или организации.

Предоставление помещения осуществляется на основании договора. Сроки аренды могут быть любыми, главное, чтобы они не превышали 5 лет. Если договор заключается на срок более 1 года, то документ должен быть зарегистрирован соответствующим образом. Также важно знать, что сдача в аренду любого нежилого помещения физическим лицом предусматривает налогообложение полученного дохода.

Соглашение при аренде недвижимости играет большую роль. На основании этого документа налоговые органы могут проверять размер дохода плательщика. Многие пользуются тем, что доказать реальный доход очень сложно, особенно, если происходит расчет наличными. Поэтому существенно занижают стоимость аренды, указанную в документе.

Соглашение при аренде недвижимости играет большую роль. На основании этого документа налоговые органы могут проверять размер дохода плательщика. Многие пользуются тем, что доказать реальный доход очень сложно, особенно, если происходит расчет наличными. Поэтому существенно занижают стоимость аренды, указанную в документе.

Допустим, указана цена в 20 тыс. рублей, хотя на самом деле лицо арендовало помещение за 50 тыс. рублей. Казалось бы, платить придется 13% от 20 тысяч. Но если налоговые органы узнают о разнице, то нужно будет заплатить большой штраф. К тому же, арендатор может отказаться платить оговоренную сумму. А доказать что-либо будет невозможно.

Особое внимание следует уделить условиям сделки, а также порядку расторжения договора аренды.

Платить НДФЛ физ. лицо обязано ежегодно, пока помещение сдается внаем. НДФЛ с аренды составляет фиксированную сумму. В 2018 году, как и ранее, – 13% от дохода. Например, собственник сдает ИП нежилой объект недвижимости за 120 тыс. рублей в месяц. Соглашение об аренде оформлено на 1 год.

Значит, за этот налоговый период собственник получит доход в размере 1 млн 440 тыс. рублей. 187 тыс. 200 рублей он обязан перечислить ИФНС как подоходный налог. Для этого оформляется и подается соответствующая декларация. Если сдача помещения осуществляется юридическому лицу, то именно организация платит НДФЛ за физ. лицо.

kvadmetry.ru