Оглавление:

Переход на ЕНВД в 2017–2018 годах (заявление и порядок)

Переход на ЕНВД в 2017-2018 годах носит добровольный характер. Компании и предприниматели могут задуматься о переходе на ЕНВД при соблюдении условий, предусмотренных законодательством. Подробнее о том, в какие сроки можно перейти на вмененку, куда подавать документы для перехода и выгодно ли применять данный спецрежим, читайте на нашем сайте.

Что такое ЕНВД

Аббревиатура ЕНВД расшифровывается как «единый налог на вмененный доход». Это специальный режим налогообложения, популярный у малого бизнеса в силу того, что на вмененке вместо нескольких налогов фирма или ИП платят один единственный налог – вмененный, рассчитанный не с фактического дохода налогоплательщика, а с предполагаемого.

Почему ЕНВД является наиболее удобным и простым режимом налогообложения? На вмененке легко готовить отчетность – 4 раза в год сдается декларация, цель которой – подтвердить показатели, используемые для расчета вмененного налога. И без того небольшой единый вмененный налог можно снизить на сумму страховых взносов с оплаты труда работников и на платежи ИП в фонды за себя. На вмененке пока еще можно работать без кассового аппарата – достаточно только БСО.

О том, как изменится для «вмененщика» ситуация в отношении кассового аппарата с середины 2018 года, читайте в материале «Применение онлайн-кассы для ЕНВД (нюансы)».

Однако ЕНВД могут применять не все налогоплательщики, а только занятые в определенных видах деятельности, установленных законодательством. С 2013 года ЕНВД перестал быть обязательным режимом налогообложения при оказании бытовых и некоторых других услуг. При этом региональные власти могут вносить изменения в работу ЕНВД, вплоть до полной отмены спецрежима. С 2016 года они также вправе снижать ставку налога.

Помимо вмененки законодательство РФ предлагает и другие режимы налогообложения. О том, как выбрать наиболее оптимальный из них, читайте в статье «Как организации выбрать режим налогообложения: ОСН, УСН или ЕНВД?».

А подробнее о самых распространенных налоговых режимах расскажет материал «Виды систем налогообложения: УСН, ЕНВД или ОСНО».

Как видим, вмененка имеет определенные преимущества, однако не для всех налогоплательщиков она является самым выгодным режимом налогообложения. Разобраться с нюансами ЕНВД вам поможет материал «Система налогообложения ЕНВД: плюсы и минусы вмененки».

Законодательством РФ установлены определенные критерии перехода на ЕНВД. В частности, НК РФ устанавливает ограничение по числу сотрудников, доле участия других компаний в УК фирмы.

Об ограничении по численности работников при совмещении ЕНВД И ПСН можно прочитать в публикации «Каков предел численности работников у ИП, совмещающего ЕНВД и ПСН?».

Кроме того, вмененка не используется в деятельности по договорам доверительного управления и простого товарищества, а также если компания относится к крупнейшим. Если же подобных ограничений нет и данный спецрежим разрешен к применению на территории муниципального образования, ЕНВД можно смело применять.

У ИП и небольших компаний в 2017-2018 годах есть выбор путей минимизации налогов и отчетности: можно платить сельскохозяйственный налог, применять вмененку, упрощенку или остаться на общей системе налогообложения. А предприниматели могут работать еще и на патенте. В этой статье мы подготовили таблицу для сравнения доступных для коммерсанта налоговых режимов.

Но не следует забывать, что в различных регионах нашей страны существуют нюансы для перехода на спецрежимы. Например, вмененка в ряде субъектов РФ отменена, а патент можно купить не только на виды деятельности, перечисленные в НК РФ, но и на дополнительные, введенные местным законодательством.

Как и предприниматели, общества с ограниченной ответственностью могут использовать вмененку при условии, что в регионе работы общества введен данный налог. Насколько выгодно обществам платить вмененный налог, читайте в статье «Плюсы и минусы режима ЕНВД для ООО».

Уведомление о переходе на ЕНВД и бланк заявления

Решив перейти на ЕНВД, необходимо проделать подготовительную работу: ознакомиться с плюсами и минусами режима, свериться с региональными нормативными актами, уточнить, доступен ли данный спецрежим в вашем субъекте РФ, подсчитать налоговую нагрузку. Алгоритм действий по осуществлению перехода на ЕНВД вы найдете в этой статье.

Переход на вмененку носит заявительный характер, то есть налогоплательщик должен предоставить в налоговую инспекцию заявление на переход на ЕНВД как в 2017-м, так и в 2018 году. О том, как это сделать, подробно рассказывает статья «Порядок подачи заявления о переходе на ЕНВД (вмененку)». Здесь же вы можно скачать бланк заявления о переходе на ЕНВД.

В результате подачи заявления о переходе на ЕНВД предприниматель или организация получают соответствующее уведомление, которое подтверждает право налогоплательщика применять данный спецрежим. Переход на ЕНВД компания осуществляет единожды. Если она планирует и далее работать на вмененке, то подавать каждый год заявление в налоговую инспекцию не нужно.

Перед переходом на ЕНВД фирма может работать на общем режиме налогообложения, упрощенке или другом спецрежиме. Подробнее о том, как заполнить бланк заявления на переход на ЕНВД в 2017-2018 годах, читайте в материале «Переход с ОСНО на ЕНВД: порядок, правила, сроки».

Переход на ЕНВД с УСН для бухгалтеров не представляет сложности, поскольку на обоих режимах не платят налог на добавленную стоимость, с которым и возникает обычно больше всего вопросов. Подробности перехода на ЕНВД с упрощенки подробно освещены в статье «Порядок перехода на ЕНВД с УСН (с упрощенки на вмененку)».

Бухгалтерская служба любой компании должна следить за всеми нововведениями в законодательстве, особенно за теми, которые чиновники только планируют принять.

Чтобы не пропустить других изменений законодательства, касающихся ЕНВД, читайте нашу рубрику «Переход на ЕНВД».

nalog-nalog.ru

Заявление о переходе на ЕНВД

переход на енвд

Похожие публикации

Единый налог на вмененный доход для определенных видов деятельности (ЕНВД) – удобный и простой специальный налоговый режим, на котором ставка налога не зависит от сумм вашего заработка. Много у вас доходов или мало, платить придется 15% от вмененного дохода. Причем в 2017 году, и эта ставка не окончательна, регионы получили возможность ее снижать, а значит, сумма налога может быть еще меньше – установленный законом минимум 7,5%.

ЕНВД можно применять, только если региональные власти приняли в вашем регионе соответствующий закон. Кроме того, он используется лишь для отдельных видов деятельности, опять же, по списку, утвержденному на региональном уровне исходя из федерального перечня (глава 26.3 НК РФ). Поэтому переход на ЕНВД возможен лишь там, где спецрежим действует и лишь тем, кто занимается розничной торговлей и рядом услуг, среди которых общепит, бытовые услуги, ремонт автомобилей и ряд других. Кроме того, ЕНВД нельзя применять компаниям и ИП, у которых больше 100 сотрудников, а также еще в ряде случаев. Полный перечень ограничений можно найти в статье 346.26 Налогового кодекса. Как перейти на ЕНВД, если вы соответствуете условиям для применения этого спецрежима?

Как перейти на ЕНВД при регистрации ИП

Основной вопрос, который волнует только что зарегистрированного индивидуального предпринимателя или фирму – как, выбрав режим налогообложения, уведомить налоговую инспекцию о его применении?

В отличие от УСН, заявление на применение которой вы можете подать сразу при регистрации, на вмененку вы можете перейти лишь после того, как вы начали вести деятельность, которая переводится на этот налоговый режим. То есть подать заявление о переходе на ЕНВД при регистрации ИП или ООО нельзя.

Обращаем внимание, что, если вы при этом не уведомили инспекцию о своих предпочтениях по выбору системы налогообложения, вы автоматически по факту регистрации будете переведены на общий режим налогообложения. Со всеми вытекающими последствиями в виде НДС, налога на прибыль или, в случае ИП, уплаты НДФЛ.

Самым удачным выходом из положения будет подача при регистрации ИП или ООО, неважно, – уведомления о применении упрощенки. После того, как вас зарегистрируют и вы получите все документы о госрегистрации, начнете деятельность, которая облагается ЕНВД, в течение 5 дней со дня начала такой деятельности можно подавать заявление на ЕНВД.

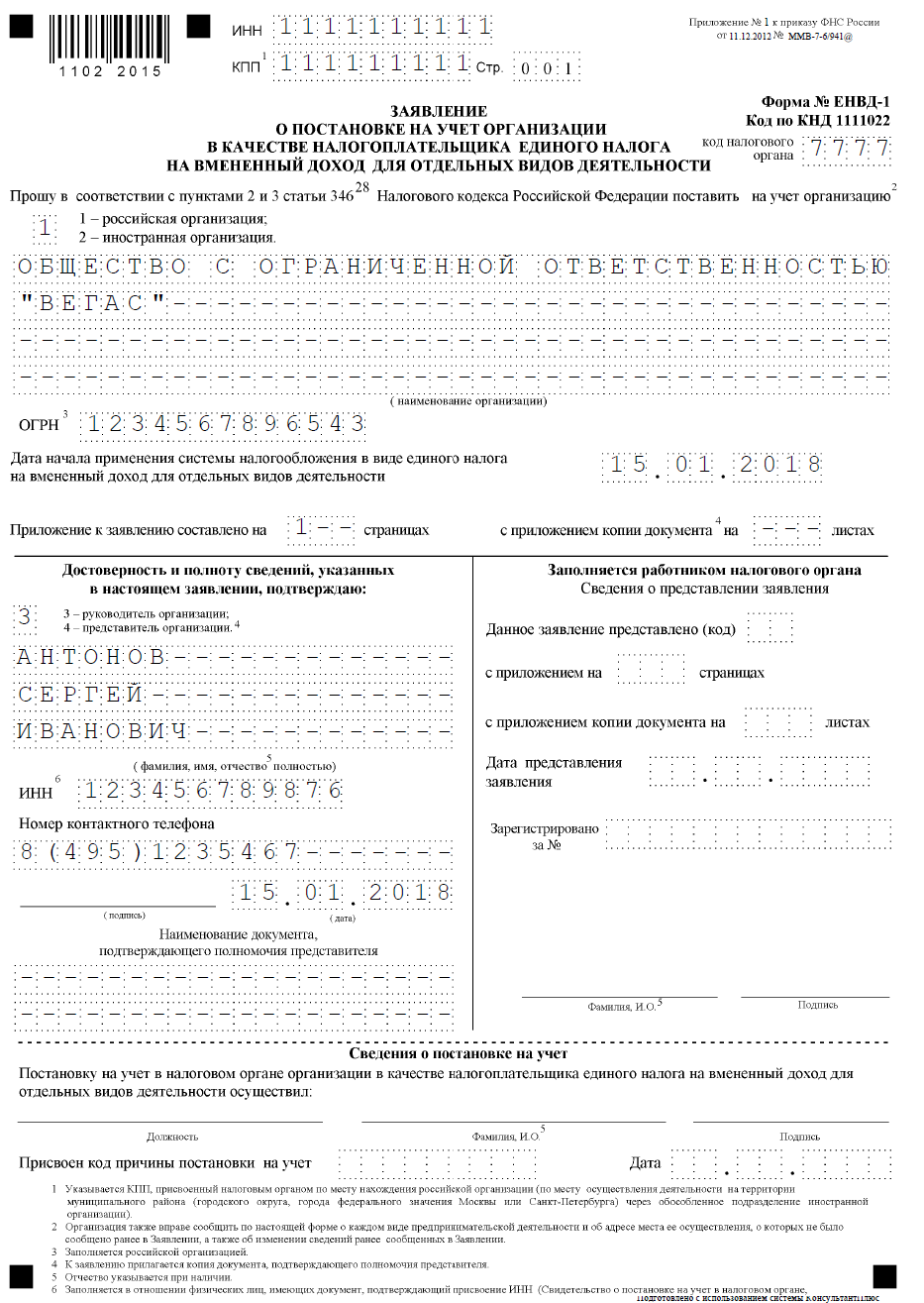

В отличие от УСН, для перехода на ЕНВД разработаны 2 формы заявления: ЕНВД-1 применяется для организаций, ЕНВД-2 – для индивидуальных предпринимателей. Заполненное заявление надо подавать в ИФНС по месту осуществления деятельности. Формы заявлений утверждены приказом ФНС России от 11.12.2012 №ММВ-7-6/941@.

Как перейти на ЕНВД в 2017 году уже работающей фирме?

В отличие опять же от упрощенки, на которую перейти уже работающая организация может лишь раз в году – в конце года, на ЕНВД действующая фирма или ИП могут переходить в любое время. Главное правило сохраняется – в течение 5 дней со дня начала применения ЕНВД надо подать заявление на применение спецрежима. После получения заявления, опять же, в течение 5 дней ИФНС должна выдать уведомление о постановке на учет ООО или ИП в качестве плательщика ЕНВД. Датой начала использования вмененки будет дата, указанная вами в заявлении.

Кроме подачи заявления, никаких дополнительных требований к налогоплательщику не предъявляется. Естественно, при условии соблюдений тех ограничений, которые установлены Налоговым кодексом. Несмотря на ряд новшеств в этом году, в том числе введение новой декларации по ЕНВД, правила перехода на вмененку не менялись.

spmag.ru

Переход на ЕНВД в 2018 году

Статьи по теме

Главное преимущество ЕНВД состоит в том, что сумма налога не зависит ни от фактически полученных доходов, ни от понесенных расходов. Налог является фиксированной величиной и исчисляется на основании вмененного дохода.

Вмененный доход рассчитывается как произведение базовой доходности, физических показателей и повышающих коэффициентов. Таким образом, компания может заранее рассчитать, какую сумму налога она должна будет заплатить в следующем году.

В нашей статье мы расскажем о том, какие организации и ИП могут перейти на вмененку в 2018 году, и какой порядок предусмотрен для перехода.

Какие организации и ИП могут перейти на ЕНВД в 2018 году:

Организация или ИП может перейти на ЕНВД в 2018 году при одновременном выполнении следующих условий:

- в отношении деятельности, которой занимается фирма, разрешено применение ЕНВД;

- компания зарегистрирована в субъекте, попадающем под ЕНВД;

- деятельность не ведется в рамках простого товарищества или договора доверительного управления;

- организация не является крупнейшим налогоплательщиком;

- доля участия других организаций в уставном капитале компании не превышает 25 %;

- средняя численность работников за прошлый год не превышает 100 человек.

- бытовые услуги, оказываемые физическим лицам;

- ветеринарные услуги;

- услуги по ремонту, техническому обслуживанию и мойке автомобилей (за исключением гарантийного обслуживания и заправок);

- услуги по предоставлению платных автостоянок;

- услуги по перевозке пассажиров и грузов;

- розничная торговля;

- услуги общественного питания, которые предоставляются либо в кафе или ресторане, площадь зала которых не превышает 150 кв.м., либо в киосках или палатках;

- услуги по наружной рекламе;

- услуги по сдаче в аренду квартир, комнат и гостиничных номеров, площадь которых не превышает 500 кв.м.;

- услуги по сдаче в аренду торговых мест (на рынках) и объектов общественного питания (киосков, палаток);

- услуги по сдаче в аренду земельных участков для размещения на них объектов торговли или общепита.

- заявление о переходе на ЕНВД – это сообщение о том, что налогоплательщик стал заниматься направлением бизнеса, подпадающим под вменённый режим.

- уведомление о применении ЕНВД – это подтверждение, выданное налоговой инспекцией, что налогоплательщик поставлен на учёт по вменённому виду деятельности.

- заявление по форме № ЕНВД-1 для постановки на учёт организации;

- заявление по форме № ЕНВД-2 для постановки на учёт индивидуального предпринимателя.

Виды деятельности, возможные для применения ЕНВД в 2018 году:

www.26-2.ru

Как заполнить заявление на ЕНВД в 2018 году

ЕНВД – льготный режим налогообложения, который может оказаться самым выгодным вариантом налоговой нагрузки. Несмотря на ограничения по видам деятельности, на вменёнке можно осуществлять розничную торговлю и большинство услуг, т.е. самые популярные направления у малого бизнеса. Расскажем, как перейти на ЕНВД с 2018 года и сообщить об этом в налоговую инспекцию.

Особенности перехода на ЕНВД

С 2013 года переход на ЕНВД носит добровольный характер, поэтому о выборе этого режима надо сообщать в ИФНС по месту деятельности. Если вас не поставили на учёт как плательщика вменённого налога, то вы не вправе сдавать декларацию и платить налог на ЕНВД.

Срок подачи заявления на ЕНВД указан в статье 346.28 НК РФ и составляет пять рабочих дней с момента начала реальной деятельности (открытия магазина, оказания услуг, осуществления перевозок и др.).

Переход на ЕНВД сразу при регистрации ИП или ООО невозможен. Подача заявления о переходе на спецрежим вместе с регистрационными документами допускается только для УСН или ПСН.

В переходе на ЕНВД есть один спорный вопрос – можно ли работать только на этом режиме, не совмещая его с УСН или ОСНО? Некоторые налоговые инспекции считают, что плательщик вменённого налога автоматически совмещает его с ОСНО, поэтому должен подавать нулевые декларации по налогу на прибыль (или НДФЛ) и по НДС.

В качестве основания такой точки зрения приводится статья 346.26 НК РФ, согласно которой ЕНВД применяется наряду с общей системой налогообложения и иными режимами. При этом слово «наряду» толкуется как «вместе» или «одновременно», поэтому применять только вменёнку нельзя. Однако такая же формулировка приводится и в описании других систем налогообложения, и подобных выводов там не делают.

Другие ИФНС считают, что если при регистрации заявлены 1-2 вида деятельности по ОКВЭД и по ним налогоплательщик перешёл на ЕНВД, то отчитываться по ОСНО не надо. Такая же точка зрения выражена в письме Минфина от 31 августа 2011 года N 03-11-06/3/96.

А вот как быть, если в заявлении на регистрацию ИП или ООО указаны несколько кодов по ОКВЭД, при этом на ЕНВД переведены один или два из них, неясно. Существует риск, что в этом случае плательщика ЕНВД оштрафуют за несдачу нулевых деклараций по ОСНО, поэтому рекомендуем переходить на упрощёнку сразу после регистрации и сдавать нулевые декларации по УСН, совмещая два режима.

Заявление или уведомление

Документ, в котором бизнесмен сообщает о выборе вменёнки, называется заявлением о постановке на учёт, хотя, по аналогии с УСН, некоторые используют термин «уведомление о переходе на ЕНВД». Это неверно, поэтому внесём ясность в этот вопрос:

При этом для организаций и ИП предусмотрены разные формы:

Оба бланка заявления на ЕНВД на 2018 год утверждены Приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ и продолжают быть актуальными.

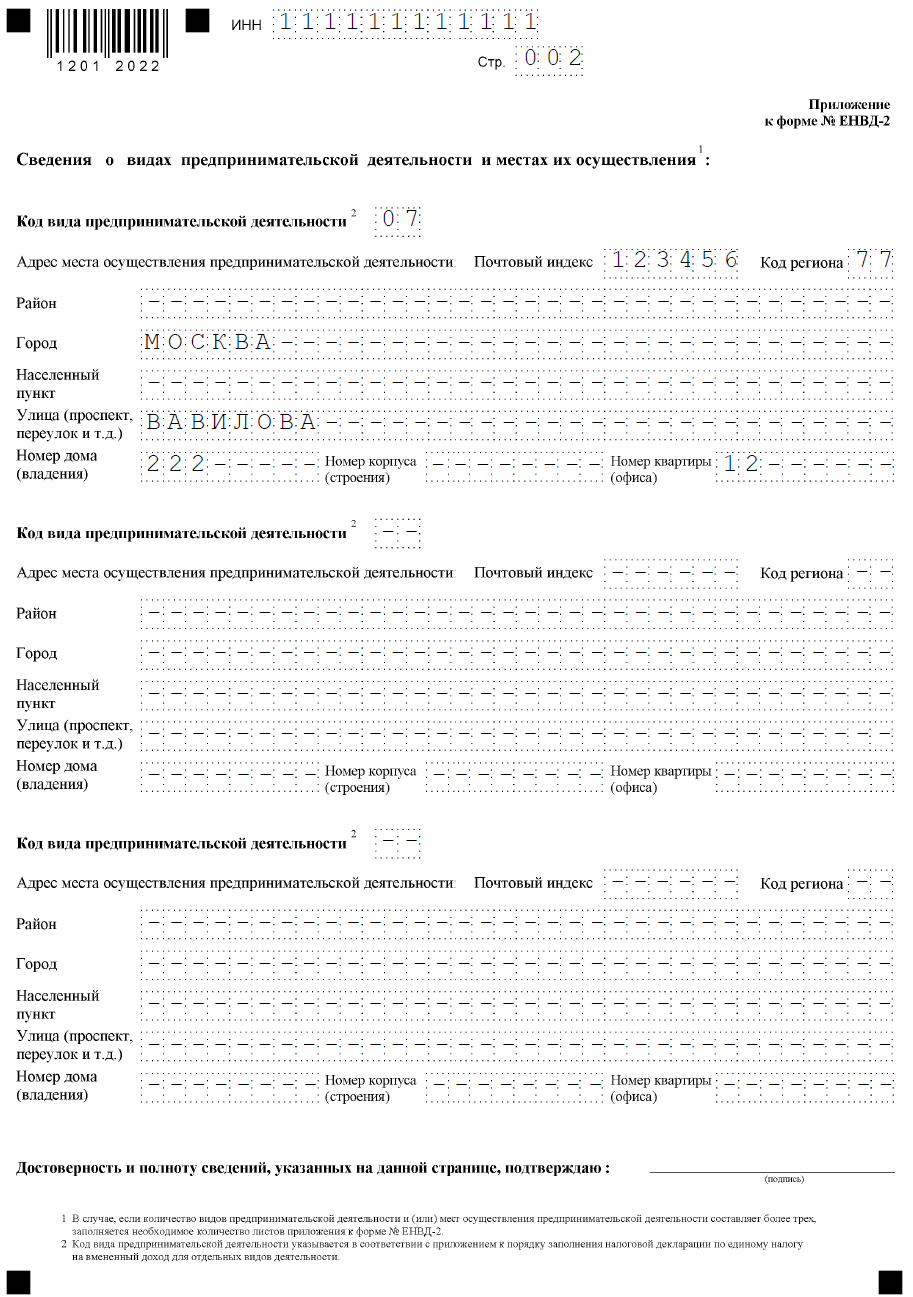

Заполнить заявление на ЕНВД на 2018 год легко – это простой двухстраничный документ. Единственная сложность – указать код вида предпринимательской деятельности. Здесь имеется в виду не код ОКВЭД, а код из приложения к декларации ЕНВД. Например, 01- «Оказание бытовых услуг», а 07 – «Розничная торговля через объекты стационарной торговой сети, имеющие торговые залы».

Подробно узнать, как заполнить заявление на ЕНВД, можно из официальных инструкций по заполнению для ООО и для ИП.

Образец заполнения заявления на ЕНВД для ООО

—

—

Образец заполнения заявления на ЕНВД для ИП

.png)

Порядок перехода на ЕНВД

Выше мы уже говорили, что подать заявление на ЕНВД в 2018 году можно в течение пяти рабочих дней со дня начала вменённой деятельности, однако, здесь есть свои нюансы.

- Нельзя перейти с УСН на ЕНВД в течение года по одному и тому же виду деятельности. Например, вы открыли магазин и с начала года торгуете в рамках упрощённой системы. Увидев реальные доходы, вы понимаете, что выгоднее перевести торговлю на вменёнку. Сделать это можно только со следующего года, подав заявление о постановке на учёт ЕНВД не позднее 15 января (статья 346.13 НК РФ).

- Если же вы открываете новое направление бизнеса, например, имея розничный магазин, начнёте оказывать бытовые услуги, то вправе перевести услуги на ЕНВД в любое время года и совмещать два режима по разным видам деятельности.

- Для плательщиков общей системы налогообложения запрет о переходе на ЕНВД по одному и тому же виду деятельности в середине года не установлен. Перейти на вменёнку можно в любое время года (письмо ФНС России от 11.11.2013 № ЕД-4-3/20133).

Как происходит подача заявления на ЕНВД? Здесь тоже есть свои нюансы. Налоговый учёт вмененщиков осуществляется по месту реальной деятельности. Если вы зарегистрированы в одном населённом пункте, а торговать или оказывать услуги хотите в другом, то заявление на ЕНВД подаете в налоговую инспекцию, которой подведомственна территория деятельности.

Исключение – развозная и разносная торговля, перевозки и размещение рекламы на транспорте. По этим видам деятельности подавать заявление о постановке на ЕНВД надо в ИФНС по месту регистрации ИП или по юридическому адресу ООО.

В течение пяти рабочих дней налогоплательщику должны выдать уведомление о постановке на учёт ЕНВД. Обязательно требуйте этот документ – случается, что инспекторы не ставят на учёт плательщика вменённого налога своевременно и потом пересчитывают налог в рамках общей или упрощённой системы налогообложения. Датой постановки на учёт, указанная в уведомлении, должна быть дата, которая была прописана в заявлении.

www.regberry.ru

Переход на ЕНВД: основные правила

ЕНВД – специальный налоговый режим, при котором расчет налога осуществляется не с фактического дохода, а с предполагаемого (вмененного).

Налогоплательщики, применяющие «вмененку» или совершившие переход на ЕНВД, освобождаются от уплаты НДФЛ, НДС (кроме импорта) и налога на прибыль и на имущество (используемое в деятельности).

Налогоплательщики, применяющие «вмененку» или совершившие переход на ЕНВД, освобождаются от уплаты НДФЛ, НДС (кроме импорта) и налога на прибыль и на имущество (используемое в деятельности).

Важно знать, что налогоплательщик не может самостоятельно выбирать данный режим налогообложения, и перейти на ЕНВД по собственному усмотрению не получится. Только если вид деятельности попадает под ЕНВД, ИП или организация могут использовать данную систему по умолчанию.

Согласно пояснениям Минфина в письме № 03-11-06/2/131 от 19.08.2010 г., если предприятие использует одновременно ЕНВД и УСН, оно имеет право не осуществлять переход на ЕНВД или УСН (какой-либо один режим налогообложения), но обязано предоставлять бухгалтерскую отчетность налоговикам в целом по организации – двум видам налогообложения.

Правила расчета ЕНВД

Для самостоятельного расчета ЕНВД следует обратиться к Налоговому кодексу (конкретнее – статья 346.29), и найти для своей деятельности соответствие базовой доходности, умножить ее на К1 (коэффициент-дефлятор) и К2, физпоказатель, полученный итог будет являться предполагаемым доходом.

Так, коэффициент-дефлятор К1 устанавливается ежегодно Правительством (в 2011 году К1 равен 1,372, в 2012 году – 1,4942), коэффициент К2 (учитывающий совокупность особенностей осуществления деятельности, например, величину доходов, режим работы, сезонность и пр.) определяется муниципальными органами госвласти городов федерального значения (Санкт-Петербург и Москва), и устанавливается на один календарный год в пределах от 0,005 до 1 включительно.

Пример квартального расчета ЕНВД:

Базовая доходность*физпоказатель*К1*К2*3 месяца* ставка налога (15%)

Можно рассчитать сумму налога за месяц следующим образом: умножить предполагаемый объем дохода на К2 и вычесть 15% (важно помнить, что в данном случае сумма уплаты будет меньше рассчитанной величины, ведь в зачет идут также иные уплаченные налоги.

Как стать на учет в качестве плательщика ЕНВД

Для постановки организации на учет в качестве плательщика ЕНВД необходимо предоставить в налоговый орган в течение 5 дней следующие документы:

Предпринимателям необходимо предоставить следующие документы (также в пятидневный срок):

Важно отметить, что снятие с ЕНВД происходит в те же сроки – в течение 5 дней с момента прекращения налогоплательщиком деятельности, подлежащей «вмененке».

Переход с УСН на ЕНВД

Переход на ЕНВД с УСН либо снятие с ЕНВД осуществляется посредством заявления, предоставляемого в налоговый орган:

— для перехода на ЕНВД предоставляется заявление о переходе на ЕНВД по формам ЕНВД-1 — для организаций и ЕНВД-2 — для ИП (скачать ЕНВД-1 и ЕНВД-2);

— для снятия с учета ЕНВД предоставляется заявление по формам ЕНВД-3 — для организаций и ЕНВД-4 – для ИП (скачать ЕНВД-3 и ЕНВД-4).

Данные формы заявлений были утверждены Приказом ФНС РФ от 12 января 2011 г. № ММВ-7-6-12.

Кому положена «вмененка»

Организации и предприниматели, чьи виды деятельности подпадают под ЕНВД, являются плательщиками «вмененки» (подробнее с перечнем возможной деятельности для ЕНВД можно ознакомиться в п.2 ст.346.26 НК РФ). Конкретные области деятельности определяются местными властями.

«Вмененка» может совмещаться с такими формами налогообложения, как ОСНО и УСН. Например, при осуществлении какой-либо деятельности один из ее видов подпадает по ЕНВД, в отношении остальных можно применять УСН или ОСНО. Но при этом необходимо вести раздельный учет имущества (в соответствии с п.7 ст.346.26 НК РФ). Также раздельный учет потребуется при осуществлении разных видов деятельности на «вмененке» (п. 6 ст. 346.26 НК РФ).

Кому не положена «вмененка»

Если налогоплательщик переведен на спецрежим, его деятельность подпадает под «вмененку», он не будет плательщиком ЕНВД в случае несоблюдения хотя бы одного из следующих правил:

— за предшествующий календарный год среднесписочная численность сотрудников превысила 100 человек;

— деятельность компании осуществляется в рамках простого товарищества;

— доля участия иных организаций в рассматриваемой превышает 25%;

— ИП совершил переход на УСН на основе патента;

— налогоплательщик считается крупнейшим;

— налогоплательщик является плательщиком ЕСХН.

Кроме того, Налоговым кодексом предусматриваются некоторые ограничения по видам деятельности:

Если ООО или ИП нарушает хотя бы одно из этих правил, его переход на ЕНВД автоматически считается недействительным, и он становится плательщиком ОСНО или УСН.

Как отчитываться по ЕНВД в 2012 году

Организации и предприниматели на ЕНВД в 2012 году должны предоставлять следующую отчетность:

— сведения о среднесписочной численности сотрудников;

— бухгалтерскую отчетность (только для ООО);

— декларацию по транспортному и земельному налогу (только для ООО);

Если в компании имеются работники:

— расчет по начисленным и уплаченным страховым взносам в ПФР и ОМС по форме РСВ-1 (Скачать форму РСВ-1);

— расчет по начисленным и уплаченным страховым взносам по форме 4-ФСС;

— сведения о доходах физлиц по форме 2-НДФЛ;

— сведения индивидуального (персонифицированного) учета.

www.reghelp.ru