КБК по УСН в 2017 году

Какие КБК при УСН применять в 2017 году? Какие КБК с объектом «доходы» и «доходы минус расходы»? Как изменятся КБК по «упрощенке» в 2017 году? Расскажем об этом в нашей статьей.

Срок перечисления единого налога на КБК в 2017 году

Плательщики УСН ежеквартально должны рассчитывать и уплачивать авансовые платежи по «упрощенному» налогу не позднее 25-го числа следующего за кварталом месяца, а также налог по итогам года не позднее 31 марта (для организаций) и 30 апреля (для ИП). При уплате УСН в платежке нужно указать код бюджетной классификации (КБК), на который перечисляется налога по УСН.

КБК УСН «доходы» в 2017 году

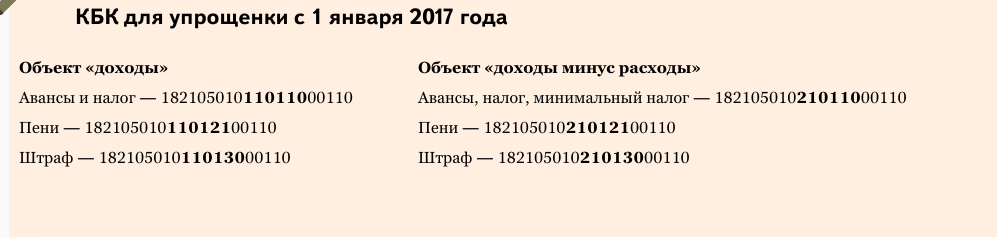

КБК для УСН на 2017 год предусмотрен Указаниями, утвержденными Приказом Минфина от 01.07.2013 № 65н. Для УСН с объектом «доходы» единый КБК на 2017 год – 182 1 05 01011 01 1000 110. При этом имейте в виду, что в 2017 году при перечислении «упрощенного» налога в платежном поручении нужно указывать КБК в зависимости от того, перечисляется ли сама сумма налога, пени и или штраф. КБК УСН «6 процентов» в 2017 году такие:

КБК УСН «доходы минус расходы» в 2017 году

Если в качестве объекта налогообложения выбраны «доходы минус расходы», то КБК УСН в 2017 году для организаций и ИП такие:

КБК УСН при «минимальном налоге» в 2017 году

С 2017 года у минимального налога по УСН больше не будет отдельного КБК. То есть, минимальный налог в 2017 году нужно будет перечислить по коду обычных авансовых платежей (приказ Минфина России от 20 июня 2016 г. № 90н). Поясним, как такое изменение КБК на УСН отразиться на реальной жизни.

Предположим, что организация с объектом «доходы минус расходы» потеряла право на УСН в сентябре 2016 года. По итогам 9 месяцев 2016 года она вышла на минимальный налог по УСН. Перечислить его требуется не позднее 25 октября. Внести деньги надо на КБК 182 1 05 01050 01 1000 110. Именно этот КБК действует для минимального налога по УСН в 2016 году.

Теперь представим, что организация доработала на упрощенке до конца года. Она вышла на минимальный налог и должна заплатить его не позднее 31 марта 2017 года. Перечислить деньги нужно уже на другой КБК — 182 1 05 01021 01 1000 110. Новый КБК с 2017 года действует и для обычного налога по объекту «доходы минус расходы», и для минимального «упрощенного налога».

Иными словами, в 2016 года организации с объектом «доходы минус расходы» применяли два разных КБК. Один для обычного налога при УСН , другой — для минимального. С 2017 года ситуация меняется – КБК по таким платежам будет единым. Далее приведем таблицу КБК по УСН на 2017 год.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

КБК для уплаты УСН

КБК для уплаты УСН доходы (6 процентов)

КБК для уплаты пени по УСН доходы (6 процентов)

УСН доходы минус расходы (15%)

КБК для уплаты УСН доходы минус расходы (15 процентов)

КБК для уплаты пени по УСН доходы минус расходы (15 процентов)

Минимальный налог (до 01.01.2016)

КБК для уплаты минимального налога при УСН (до 01.01.2016)

Важные пояснения по КБК для уплаты налогов по УСН

«Упрощенка» – это самая привлекательная налоговая система в малом и среднем бизнесе. Ее популярность объясняется минимальным налоговым бременем, самой несложной среди всех систем процедурой отчетности и ведения учета. Это особенно удобно для индивидуальных предпринимателей. Два варианта этой системы отличаются налоговой ставкой, базой и способом расчета налогов:

- УСН – Доходы (или УСН -6%): государству отчисляется 6% от прибыли предпринимателя;

- УСН – Доходы минус расходы (или УСН-15%): государству положено 15% от разницы, заявленной в названии налога.

- иметь в штате менее 100 сотрудников;

- не «замахиваться» на доход более 60 тыс. руб.;

- иметь остаточную стоимость дешевле 100 млн. руб.

Следовать той или иной из этих разновидностей? Предприниматель может менять решение ежегодно, уведомив до конца года о своем намерении налоговый орган.

Все ли могут выбрать УСН?

Для того, чтобы перейти на «упрощенку», предприятие должно отвечать некоторым несложным для малого бизнеса условиям:

Для юрлиц к этим требованиям добавляется запрет на филиалы и представительства и долю участия других организаций, превышающую четверть.

ВАЖНАЯ ИНФОРМАЦИЯ! Приятное налоговое новшество, касающееся УСН: ставка 6% на УСН – Доходы, и так самая низкая среди систем налогообложения, с 2016 года может быть снижена до 1% по региональной инициативе. А ставка УСН-15 может превратиться в 5%, если так распорядится региональное законодательство.

Платим единый налог

Налог, заменяющий сразу несколько отчислений, обычных для других налоговых систем (НДФЛ, НДС, налог на имущество), называется единым. Независимо от того, какой вид УСН выбран предпринимателем, производить его отчисление нужно авансовыми платежами в конце каждого квартала.

Сумму налога в конце года нужно будет рассчитать, приняв во внимание внесенные авансовые платежи.

Чтобы перечислить сумму налога в бюджет, надо правильно заполнить платежное поручение, ведь наличными налоги платить нельзя.

В поле 104 нужно обязательно указать правильный КБК для уплаты единого налога на УСН:

- для УСН-6% – 182 1 05 01011 01 1000 110;

- для УСН-15% – 182 1 05 01021 01 1000 110.

- для УСН-6% – 182 1 05 01011 01 2100 110;

- для УСН-15% – 182 1 05 01021 01 2100 110.

- для УСН-6% – 182 1 05 01011 01 3000 110;

- для УСН-15% – 182 1 05 01021 01 3000 110.

Если авансовые платежи не были внесены в срок, за каждый пропущенный день назначаются пени. Чтобы их уплатить, нужны следующие КБК:

Если в конце годового периода налог по его итогам был не уплачен, то в придачу к пеням будет наложен штраф в 20% от суммы недоимки. Заплатить его нужно по будет по таким КБК:

assistentus.ru

КБК для уплаты пени по УСН на 2017-2018 годы

Отправить на почту

КБК пени по УСН-доходы 2017-2018 годов отличается как от КБК по самому налогу, так и от КБК для пени по объекту налогообложения «доходы минус расходы». В нашей статье рассмотрим КБК, которые следует указать «упрощенцу», перечисляя пени по УСН.

Какой КБК для уплаты пени по УСН «доходы» в 2017–2018 годах

Для уплаты пени по УСН по объекту «доходы» налогоплательщику следует указать КБК 182 1 05 01011 01 2100 110. Этот КБК с 2015 года не менялся.

КБК при перечислении пени по УСН «доходы минус расходы» в 2017–2018 годах

Плательщикам УСН с объектом «доходы минус расходы» при уплате пени в платежке необходимо проставить код 182 1 05 01021 01 2100 110. Этот КБК указывается при уплате пени по УСН с объектом «доходы минус расходы» с 2015 года и по настоящее время.

Правильно заполнить платежку и не пропустить все необходимые реквизиты вам поможет статья «Платежное поручение по пеням в 2017-2018 годах — образец».

Существует ли специальный КБК для уплаты пени по минимальному налогу

Необходимо также помнить и о минимальном налоге, который платят упрощенцы с объектом «доходы минус расходы». Он равен 1% от доходов за налоговый период, если УСН получился меньше минимальной суммы.

КБК по нему с 2017 года совпадает с КБК обычного УСН-налога с объектом «доходы минус расходы». Соответственно, совпадает и КБК по пеням, начисленным с 2017 года: 182 1 05 01021 01 2100 110. По этому же КБК уплачивается минимальный налог, начисленный по итогам 2016 года.

Пени, образованные в период 2011−2015 годов, следует перечислять по КБК 182 1 05 01050 01 2000 110.

Как рассчитать пени по УСН

Пеня представляет собой вид санкции за просрочку по уплате налога или неполную его уплату. Исчисляют пени со дня, следующего за днем, который установлен крайним для уплаты налога. Нужно отметить, что по вопросу исчисления дня, с которого прекращается исчисление пени, есть 2 позиции.

Согласно одной из них пеня считается, включая день уплаты недоимки. Такая позиция приведена в п. 61 постановления Пленума ВАС РФ от 30.07.2013 № 57, разъяснениях ФНС РФ от 28.12.2009. Вторая точка позиция заключается в том, что начисление пеней прекращается со дня уплаты недоимки. Эта точка зрения приведена в письме Минфина РФ от 05.07.2016 № 03-02-07/2/39318, ФНС РФ от 06.12.2017 № ЗН-3-22/7995@).

Рассчитать пени по УСН можно, используя наш вспомогательный сервис «Калькулятор пеней». Количество дней просрочки в нашем сервисе определяется со дня, следующего за установленным днем уплаты налога по день уплаты недоимки.

ООО на УСН оплатило налог за 2017 год 05.04.2018 в сумме 1 100 000 руб. При этом срок уплаты упрощенного налога для юрлиц (в соответствии со ст. 346.21 НК РФ) — 02.04.2018 (перенос срока уплаты с 31.03.2017 (субботы) на первый рабочий день 02.04.2018 (понедельник)). Начиная с 3 апреля у ООО возникла задолженность по налогу, которая была погашена 5 апреля. Количество дней просрочки составляет 3 дня*. Ставка рефинансирования — 7,75%.

Пени = 1/300 × 7,75% × 3 × 1 100 000 = 852,50 руб.

* Количество дней просрочки исчислено по день уплаты недоимки в соответствии с разъяснениями, приведенным в пп. 57, 61 постановления Пленума ВАС РФ от 30.07.2013 № 57.

О том, как рассчитывать пени, читайте в материалах:

Пени приходится уплачивать практически каждому налогоплательщику, поэтому очень важно их правильно рассчитать и указать корректные реквизиты в документе оплаты. При этом необходимо учесть период возникновения задолженности, чтобы использовать нужный КБК, действовавший в момент образования долга.

Узнавайте первыми о важных налоговых изменениях

nalog-nalog.ru

Минимальный налог пени кбк

Если работодатель издает «списочный» приказ о премировании по организации, объяснять в этом документе, почему кто-то получил премию в меньшем размере, не нужно.

Верховный суд отказался признавать недействующим письмо Минфина от 12.02.2018 № 03-15-07/8369.

С 01.06.2019 у граждан появится возможность оформлять не только обычное индивидуальное завещание, но и совместное завещание (вместе с супругом/супругой), а также заключать наследственные договоры.

Наверняка, вы уже с нетерпением ждете выходных и, возможно, прикидываете, какие из не требующих спешки дел можно безболезненно перенести на следующую неделю. Но не забудьте, что новая неделя принесет новые задачи. Чтобы составляя свой рабочий план на грядущую трудовую пятидневку вы ничего не упустили, представляем вашему вниманию наши еженедельные бухгалтерские напоминания.

Совет Федерации одобрил ряд поправок в Закон о ККТ. Это значит, что в скором времени поправочный закон будет официально опубликован и вступит в силу. Так что бизнесменам пора готовиться к грядущим переменам.

Организации обязаны ежегодно сдавать бухгалтерскую (финансовую) отчетность в ИФНС. Рекомендуемые форматы для представления бухотчетности в электронном виде размещены на сайте ФНС.

Сбербанк опубликовал памятку для своих клиентов, в которой подробно объяснил, когда банк вправе «заморозить» деньги на счете и что клиенту делать в такой ситуации.

ТИПОВАЯ СИТУАЦИЯ™ актуальна на 20 июля 2018 г.

КБК по налогам и страховым взносам — 2018

Налог на прибыль

в федеральный бюджет — 182 1 01 01011 01 1000 110

в региональный бюджет — 182 1 01 01012 02 1000 110

с дивидендов российским организациям — 182 1 01 01040 01 1000 110

НДС (кроме импортного) — 182 1 03 01000 01 1000 110

Налог на имущество — 182 1 06 02010 02 1000 110

объект «доходы» — 182 1 05 01011 01 1000 110

объект «доходы минус расходы», включая минимальный налог, — 182 1 05 01021 01 1000 110

ЕНВД — 182 1 05 02010 02 1000 110

ЕСХН — 182 1 05 03010 01 1000 110

НДФЛ налогового агента, в т.ч. с дивидендов и материальной выгоды, — 182 1 01 02010 01 1000 110

По основным и пониженным тарифам — 182 1 02 02010 06 1010 160

работникам, указанным в п. 1 ч. 1 ст. 30 Закона N 400-ФЗ, — 182 1 02 02131 06 1010 160

работникам, указанным в п. п. 2 — 18 ч. 1 ст. 30 Закона N 400-ФЗ, — 182 1 02 02132 06 1010 160

работникам, указанным в п. 1 ч. 1 ст. 30 Закона N 400-ФЗ, — 182 1 02 02131 06 1020 160

работникам, указанным в п. п. 2 — 18 ч. 1 ст. 30 Закона N 400-ФЗ, — 182 1 02 02132 06 1020 160

Взносы на ОМС — 182 1 02 02101 08 1013 160

Взносы на ВНиМ — 182 1 02 02090 07 1010 160

Взносы на травматизм — 393 1 02 02050 07 1000 160

Транспортный налог — 182 1 06 04011 02 1000 110

Земельный налог с участков в границах:

Москвы, Санкт-Петербурга, Севастополя — 182 1 06 06031 03 1000 110

городских округов без внутригородского деления — 182 1 06 06032 04 1000 110

городских округов с внутригородским делением — 182 1 06 06032 11 1000 110

внутригородских районов — 182 1 06 06032 12 1000 110

межселенных территорий — 182 1 06 06033 05 1000 110

сельских поселений — 182 1 06 06033 10 1000 110

городских поселений — 182 1 06 06033 13 1000 110

Торговый сбор — 182 1 05 05010 02 1000 110

Пеня по налогу на прибыль

в федеральный бюджет — 182 1 01 01011 01 2100 110

в региональный бюджет — 182 1 01 01012 02 2100 110

с дивидендов российским организациям — 182 1 01 01040 01 2100 110

Пеня по НДС — 182 1 03 01000 01 2100 110

Пеня по налогу на имущество — 182 1 06 02010 02 2100 110

Пеня по налогу при УСН

объект «доходы» — 182 1 05 01011 01 2100 110

объект «доходы минус расходы», включая пеню по минимальному налогу, — 182 1 05 01021 01 2100 110

Пеня по ЕНВД — 182 1 05 02010 02 2100 110

Пеня по ЕСХН — 182 1 05 03010 01 2100 110

Пеня по НДФЛ при перечислении налоговым агентом — 182 1 01 02010 01 2100 110

Пеня по взносам на ОПС

По основным и пониженным тарифам — 182 1 02 02010 06 2110 160

По дополнительным тарифам по результатам спецоценки:

работникам, указанным в п. 1 ч. 1 ст. 30 Закона N 400-ФЗ, — 182 1 02 02131 06 2100 160

работникам, указанным в п. п. 2 — 18 ч. 1 ст. 30 Закона N 400-ФЗ, — 182 1 02 02132 06 2100 160

По дополнительным тарифам без спецоценки:

работникам, указанным в п. 1 ч. 1 ст. 30 Закона N 400-ФЗ, — 182 1 02 02131 06 2110 160

работникам, указанным в п. п. 2 — 18 ч. 1 ст. 30 Закона N 400-ФЗ, — 182 1 02 02132 06 2110 160

Пеня по взносам на ОМС — 182 1 02 02101 08 2013 160

Пеня по взносам на ВНиМ — 182 1 02 02090 07 2110 160

Пеня по взносам на травматизм — 393 1 02 02050 07 2100 160

Пеня по транспортному налогу — 182 1 06 04011 02 2100 110

Пеня по земельному налогу с участков в границах:

Москвы, Санкт-Петербурга, Севастополя — 182 1 06 06031 03 2100 110

городских округов без внутригородского деления — 182 1 06 06032 04 2100 110

городских округов с внутригородским делением — 182 1 06 06032 11 2100 110

внутригородских районов — 182 1 06 06032 12 2100 110

межселенных территорий — 182 1 06 06033 05 2100 110

сельских поселений — 182 1 06 06033 10 2100 110

городских поселений — 182 1 06 06033 13 2100 110

Пеня по торговому сбору — 182 1 05 05010 02 2100 110

Штраф за неуплату налога или непредставление налоговой декларации — в 14-м — 15-м разрядах КБК по налогу укажите «30». Например, КБК штрафа за непредставление декларации по ЕНВД — 182 1 05 02010 02 3000 110.

Штраф по НДФЛ — 182 1 01 02010 01 3000 110

Штраф по НДС — 182 1 03 01000 01 3000 110

Штраф по налогу на прибыль в федеральный бюджет — 182 1 01 01011 01 3000 110, в региональный — 182 1 01 01012 02 3000 110

Штрафы за непредставление документов в ИФНС ст. 119.1, п. п. 1, 2 ст. 120, ст. ст. 126, 129.1 НК РФ — 182 1 16 03010 01 6000 140

Штраф за неуплату страхового взноса по основным или пониженным тарифам или непредставление расчета по взносам — в 14-м — 15-м разрядах КБК по взносу укажите «30». Например, КБК штрафа за неуплату взносов на ОПС — 182 1 02 02010 06 3010 160.

Штраф в ПФР за непредставление СЗВ-М или СЗВ-СТАЖ — 392 1 16 20010 06 6000 140

glavkniga.ru

Коды бюджетной классификации (КБК)

Коды бюджетной классификации (КБК) 2016

Коды бюджетной классификации (КБК) 2015

Страховые взносы на обязательное пенсионное страхование, зачисляемые в Пенсионный фонд РФ на выплату страховой и накопительной части трудовой пенсии

Уплата страховых взносов на обязательное пенсионное страхование осуществляется единым расчетным документом с применением КБК, предназначенного для учета страховых взносов, зачисляемых в ПФР на выплату страховой части трудовой пенсии (Федеральный закон от 04.12.2013 г. № 351-ФЗ)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой и накопительной части части трудовой пенсии

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на вредных условиях (пп. 1 п. 1 ст. 27 Федерального закона «О трудовых пенсиях в РФ»), зачисляемые в ПФР на выплату страховой части трудовой пенсии

Дополнительные страховые взносы в Пенсионный фонд РФ на накопительную часть трудовой пенсии, перечисляемые работодателем из дохода сотрудника

Дополнительные страховые взносы в Пенсионный фонд РФ на накопительную часть трудовой пенсии, уплачиваемые работодателем в пользу застрахованных лиц

*Уплата взносов в ПФР на финансирование накопительной части пенсии осуществляется единым расчетным документом с применением КБК, предназначенного для учета страховых взносов, зачисляемых в ПФР на выплату страховой части трудовой пенсии (Федеральный закон от 04.12.2013 г. № 351-ФЗ)

НДС на товары (работы, услуги), реализуемые на территории России

Полный список КБК вы можете посмотреть в приказе Минфина России.

Скачать файл в формате PDF, 3.7 мегабайт

* Если файл открывается в браузере некорректно, нажмите на ссылку правой клавишей мыши, выберите пункт «сохранить как. «, затем откройте файл любым удобным способом.

Коды бюджетной классификации (КБК) 2014

Акцизы на автомобили легковые и мотоциклы, производимые на территории России

Акцизы на пиво, производимое на территории России

Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую на территорию России

182 1 09 04051 03

Страховые взносы на обязательное пенсионное страхование, зачисляемые в Пенсионный фонд РФ на выплату страховой и накопительной * части трудовой пенсии

*Начиная с расчетного периода 2014 года уплата страховых взносов на обязательное пенсионное страхование осуществляется единым расчетным документом с применением КБК, предназначенного для учета страховых взносов, зачисляемых в ПФР на выплату страховой части трудовой пенсии (Федеральный закон от 04.12.2013 г. № 351-ФЗ)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой части трудовой пенсии

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату накопительной части трудовой пенсии

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на вредных условиях (пп. 1 п. 1 ст. 27 Федерального закона «О трудовых пенсиях в РФ»), зачисляемые в ПФР на выплату страховой части трудовой пенсии *

Дополнительные страховые взносы в Пенсионный фонд РФ на накопительную часть трудовой пенсии, перечисляемые работодателем из дохода сотрудника***

Дополнительные страховые взносы в Пенсионный фонд РФ на накопительную часть трудовой пенсии, уплачиваемые работодателем в пользу застрахованных лиц***

*Начиная с расчетного периода 2014 года уплата взносов в ПФР на финансирование накопительной части пенсии осуществляется единым расчетным документом с применением КБК, предназначенного для учета страховых взносов, зачисляемых в ПФР на выплату страховой части трудовой пенсии (Федеральный закон от 04.12.2013 г. № 351-ФЗ)

Доходы в виде платы за предоставление рыбопромыслового участка, полученной от победителя конкурса на право заключения договора о предоставлении рыбопромыслового участка

076 1 12 06000 01 0000 120

КБК — эта аббревиатура знакома каждому бухгалтеру, а также абсолютно всем операционистам банков и работникам бюджетных учреждений.

Коды бюджетной классификации — так расшифровываем мы эту аббревиатуру. Наличием этого понятия мы обязаны одному из основополагающих документов российского права — Бюджетному кодексу. Согласно этому документу, КБК определяется как группировка расходов, доходов и источников формирования государственного бюджета.

Как это объяснить проще и зачем на практике эти КБК нужны финансистам?

Сугубо практическое применение для преимущественного большинства обычных бухгалтеров таково: в любом платежном поручении на перечисление налогов, сборов, взносов, штрафов (в общем, любых денег, которые мы отдаем бюджету) обязан быть указан правильный код бюджетной классификации. Это будет залогом того, что деньги уйду в правильном направлении, а компания не получит проблем или штрафных санкций.

Можно привести очень простое и приблизительное, но образное сравнение. КБК — это своеобразный аналог расчетного счета компании. Если мы оплачиваем услугу партнера, то в платежке нам нужно указать тот счет, на который мы переводим партнеру оговоренную плату. Это с некоторым приближением аналогичный способ отправить деньги компании на нужный «счет» государства.

Как выглядит код?

Во-первых, он длинный — в нем 20 цифр.

Во-вторых, он подобен конструктору, и эти 20 цифр разделены на 4 логически независимые части. Каждая из них несет специальную информацию, в которой мы сейчас и разберемся.

Первые три цифры — код госоргана

Следующая одна цифра — код дохода (группа этого дохода)

Третьи две цифры — код налога или другого платежа

Следующие 5 цифр обозначают статью и подстатью дохода

Далее идут 2 цифры, по которым можно понять уровень бюджета (региональный, федеральный, или вообще бюджет одного из фондов — ПФР, ФСС и т. п.)

Далее стоят 4 ключевые цифры, которые определяют «причину» платежа. Здесь важно понимать, что причин таких может быть всего три — 1) уплата собственно налога (сбора, взноса), 2) уплата пени по нему, 3) уплата штрафа по нему.

Так, например, в КБК по налогу на прибыль будут стоять цифры: 1000 — при уплате самого налога, 3000 — при уплате штрафа, 2100 — таков кусочек КБК пени по налогу на прибыль.

И, наконец, три последние цифры любого кода, — это классификатор вида доходов (налоговые, неналоговые, от собственности и т. д.).

Если рассмотреть в итоге один полный код на примере прибыль, то мы получим в 2016 году:

По уплате в федеральный бюджет:

КБК налога — 182 1 01 01011 01 1000 110

КБК пени по налогу на прибыль — 182 1 01 01011 01 2100 110

КБК штрафов — 182 1 01 01011 01 3000 110

И еще три кода будут соответствовать аналогичным платежам, но уже в бюджет региональный:

КБК налога — 182 1 01 01012 02 1000 110

КБК пени по налогу на прибыль — 182 1 01 01012 02 2100 110

КБК штрафов — 182 1 01 01012 02 3000 110

Сопоставив эти цифры, становится понятно, какая группа в коде за что отвечает. И сами коды уже не кажутся такими непонятными и пугающими.

m.ppt.ru