Оглавление:

Земельный налог для юридических лиц

Похожие публикации

Земельный налог для юридических лиц, использующих земли в различных целях различен, но рассчитывается в процентах от цены участка по кадастру. Рассмотрим механизм расчета налога, применяемые ставки, особенности уплаты и штрафные санкции при неуплате земельного налога юридическими лицами.

Налог на землю для юридических лиц: объекты

Облагаются налогом для предприятий и компаний земельные участки, находящиеся на территории муниципалитетов. Не имеют статус налогового объекта только земли, изъятые из оборота, относимые к лесному фонду или занятые объектами госсобственности.

Налог на имущество с земельного участка организации: налоговая база

Выяснить величину налоговой базы земли, имеющейся в распоряжении компании можно, обратившись на сайт Росреестра, либо сделать официальный запрос в территориальное отделение ведомства и получить соответствующую справку. Кадастровая стоимость участка должна быть установлена на 1 января в отчетном периоде и опубликована на административном сайте региональными властями. Если стоимость по кадастру не рассчитана, поскольку не все регионы пока успели установить ее, то в расчете участвует нормативная стоимость.

Земельный налог организаций: ставки

Российским законодательством установлена обязанность уплаты налога на землю для юридических лиц, в собственности которых имеются соответственно оформленные земельные участки. Расчет базируется на знании кадастровой стоимости участка и действующей налоговой ставки.

Ставки устанавливаются НПА региональных образований в размере не выше:

-

0,3%, если участки:

- — являются землями сельхозназначения и используются для производства сельхозпродукции;

- — заняты объектами жилфонда, инженерных коммуникаций жилищно-коммунального комплекса или приобретены/получены для жилищной застройки;

- 1,5% для участков, используемых в других целях, например, коммерческих.

- уголовно-исправительных учреждений;

- госавтодорог;

- религиозных комплексов;

- организаций инвалидов;

- предприятий, занимающихся художественными промыслами;

- особых и свободных экономических зон, а также центра «Сколково».

- Сущность земельного налога

- Сроки уплаты земельного налога юридическими лицами

- Образец платежного поручения на оплату земельного налога в 2018 году

- в собственности;

- в постоянном (бессрочном) пользовании;

- в пожизненном наследуемом владении.

- религиозные организации;

- компании, относящиеся к ФСИН РФ;

- общественные организации, работающие с инвалидами, при условии, что инвалидов там 80 и боле процентов от общего числа представителей компании;

- организации, владеющие участками с общедоступными автомобильными трассами.

Региональным властям дано право устанавливать налоговые ставки – снижать либо повышать их, не превышая установленного НК РФ вышеуказанного норматива.

Земельный налог для организаций в 2017 году: расчет

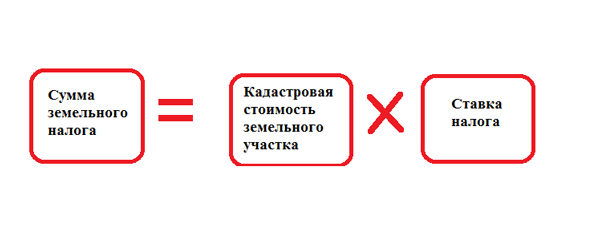

Налог на землю для юридических лиц в 2017 году исчисляется по формуле, предлагаемой ст. 396 НК РФ:

Ск – стоимость участка по кадастру (или нормативная, если кадастровая еще не определена),

Сн – действующая ставка.

Освобождение от уплаты земельного налога юридическими лицами

Существует весьма внушительный перечень организаций, освобожденных от уплаты налога. Это земли:

На усмотрение местных законодателей могут устанавливаться и другие категории плательщиков-льготников.

Как платить земельный налог юридическим лицам

Как правило, власти региона, устанавливают поквартальную уплату, и земельный налог для юрлиц рассчитывается частями: по окончании каждого квартала они исчисляют и уплачивают авансовые платежи по формуле:

Нз = Ск * Сн * ¼, т.е. от годовой суммы налога рассчитывают четвертую часть.

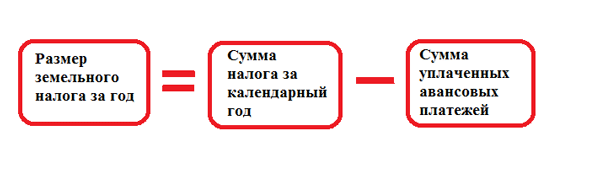

Авансовые платежи, высчитываемые поквартально, уплачиваются накопительным порядком в соответствии с условиями, установленными в регионе. Окончательный платеж рассчитывают как разницу общей суммы налога и уплаченных авансов.

Земельный налог: сроки уплаты для юридических лиц

Определение сроков уплаты налога действующим законодательством также отдано в введение местных образований. Поэтому каждое предприятие ориентируется на принятые региональные документы. Чаще всего ими устанавливаются определенные сроки уплаты авансов и окончательной суммы налога. И, если точные даты поквартальных авансов необходимо устанавливать по каждому региону, то срок окончательного платежа по году не должен быть позднее установленного в НК РФ: юридические лица уплачивают земельный налог не позднее 1 февраля наступившего за отчетным года.

Куда платить земельный налог организации

Земельный налог для юридических лиц рассчитывается и уплачивается в ИФНС по месту расположения компании. По окончании налогового периода (года) фирма обязана представить в налоговую инспекцию по месту нахождения участка соответствующую декларацию установленной формы. Декларируют налог на землю для юрлиц исключительно компании, если они входят в какую-либо категорию плательщиков этого налога.

Уплата земельного налога юридическими лицами: ответственность компаний

При нарушении сроков уплаты налога, либо неуплате законодателями предусмотрены штрафные санкции. Так, несоблюдение сроков платежа приведет к выписке штрафа должностному лицу в пределах 300 — 500 рублей, а неуплата грозит компании более солидным наказанием – 5% от неуплаченной суммы.

spmag.ru

Земельный налог в 2018 году для юридических лиц

Налог на землю, является одним из важных налогов, который начинает свое действие на территории муниципальных образований. Общие принципы расчета земельного налога, а также особенности его уплаты, сроки уплаты регламентированы в Главе 31 НК РФ. Особое внимание юридическим лицам следует уделить соблюдения срока перечисления земельного налога в местный бюджет в 2018 году. Эту информацию мы приведем в нашей статье ниже.

В статье:

Что представляет собой налог на землю

Отметим, что порядок расчета и уплаты земельного налога определяется главой 31 Налогового Кодекса РФ.

Земельный налог определяется как прямой налог, взимаемый с владельцев земельных участков.

Представим в виде таблицы основные характеристики рассматриваемого налога.

Вид характеристики

Содержание

Норма законодательства

Плательщики земельного налога

организации и физические лица, которые обладают земельными участками, признаваемыми объектом налогообложения, на праве собственности, и принадлежащие им на праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения

земельные участки, расположенные в пределах муниципального образования, на территории которого введен налог.

Кадастровая стоимость земельных участков

п. 1 ст. 390 НК РФ

п. 1 ст. 393 НК РФ

для юридических лиц — 1ый, 2ой, 3ий кварталы

п. 2 ст. 393 НК РФ

устанавливаются нормативными правовыми актами представительных органов муниципальных образований и не могут превышать:

— 0,3% — для земель с/х назначения; занятых жилищным фондом; купленных для ведения ЛПХ; ограниченных в обороте по законодательству РФ.

— 1,5% — для прочих земельных участков.

п. 1 ст. 394 НК РФ

Рассчитывается по истечении налогового периода как процентная доля налоговой базы по соответствующей ставке

Сроки уплаты земельного налога юридическими лицами в 2018 году

Организации — собственники земельного участка уплачивают налог независимо от того, какой режим налогообложения они применяют. При этом следует помнить, что в соответствии с Письмом Минфина от 29.12.2016 N 03-05-06-02/79371 арендаторы земли налог не платят.

Согласно п. 3 ст. 397 НК РФ земельный налог и авансовые платежи по нему уплачиваются налогоплательщиками-организациями в бюджет по месту нахождения земельных участков, которые признаются объектом налогообложения исходя из положений ст. 389 НК РФ.

Срок уплаты земельного налога и авансовых платежей по нему, устанавливается местными органами власти. Это установлено п. 1 ст. 397 НК РФ. При этом сроки, установленные в каждом конкретном регионе РФ можно уточнить на сайте ФНС: http://www.nalog.ru/

Рассмотрим на примере г. Москвы особенности уплаты земельного налога с юридических лиц в 2018 году.

Здесь в первую очередь необходимо ориентироваться на положения Закона города Москвы «О земельном налоге» № 74 от 24.11.2004г. ( в ред. от 12.07.2017).

Согласно Закону г. Москвы № 74, срок уплаты земельного налога за 2017 год, для юридических лиц устанавливается — не позднее 01.02.2018; авансовые платежи по указанному налогу вносятся — не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Ставки земельного налога для юридических лиц, применительно к г. Москве приведем ниже.

Наименование категории земель

Ставка земельного налога,%

земельные участки, предоставленные для ведения личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства и дачного строительства, включая земли, относящиеся к имуществу общего пользования

земельные участки, занятые автостоянками для долговременного хранения индивидуального автотранспорта и многоэтажными гаражами-стоянками, жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса или предоставленные для жилищного строительства*

земельные участки, отнесенные к землям в составе зон сельскохозяйственного использования в городе Москве и используемые для сельскохозяйственного производства, а также земельные участки, предоставленные и используемые для эксплуатации объектов спорта, в том числе спортивных сооружений, при одновременном выполнении следующих условий:

1) в правоустанавливающихдокументахна участок должен быть определенвид разрешенного использования, указывающий на эксплуатацию спортнивного объекта;

2) уставная деятельность организации должна быть связана с эксплуатацией и использованием объектов спорта и спортосооружений;

3) документальное подтверждение фактического использования объектов спорта и спортосооружений по целевому назначению.

www.26-2.ru

Земельный налог для юридических лиц в 2018 году: сроки уплаты

Статьи по теме

Компания, которая владеет земельной собственностью, обязана уплатить земельный налог для юридических лиц в 2018 году. Срок уплаты пропускать нельзя, иначе компании грозят пени и штрафы.

ВИП-доступ к журналу «Российский налоговый курьер» на 3 дня

Налог на землю в 2018 году для юридических лиц

Плательщиками налога на землю в 2018 году признаются, в первую очередь, юридические лица, а также предприниматели и граждане, у которых земельные участки находятся:

Юридические лица, имеющие льготы по уплате земельного налога в 2018 году:

Объектом обложения земельным налогом являются земельные участки, расположенные в пределах муниципального образования (в Москве и Санкт-Петербурге — в пределах города), на территории которого введен налог.

Налог на землю юридические лица могут не платить:

- Если это земли, которые изъяты из оборота в соответствии с законодательством РФ. Согласно пункту 4 статьи 27 Земельного кодекса к таким землям относятся участки под объектами федеральной собственности.

- Если это земельные участки, которые ограничены в обороте законодательством РФ. Они перечислены в подпунктах 2—5 пункта 3 статьи 389 НК.

- Если это арендованные участки.

- Если это земельный надел в безвозмездном срочном пользовании.

Внимание! Налоговой базой земельного налога для юридических лиц в 2018 году является кадастровая стоимость земельного участка.

Куда платить земельный налог юридическим лицам в 2018 году

Юридические лица должны заплатить земельный налог в налоговую инспекцию, находящуюся в том же муниципальном образовании, к которому принадлежит и ваш земельный надел.

В случае, когда организация владеет участком, относящимся сразу к нескольким муниципальным округам, то налог уплачивается пропорционально в инспекцию каждого муниципалитета (подробнее о расчете земельного налога читайте ниже).

Сроки уплаты земельного налога в 2018 году юридическими лицами

Земельный налог для юридических лиц – это местный налог. А значит, срок его уплаты устанавливаются представительными органами муниципальных образований.

Обратите внимание! Муниципальные органы власти не могут поставить срок уплаты земельного налога раньше даты сдачи декларации, установленной НК РФ. То есть, согласно ст. 397 и ст. 398 НК РФ отправной датой уплаты налога за 2018 год будет 1 февраля 2019 года.

Местные органы власти также могут обязать компании уплачивать земельный налог поквартально. В этом случае квартальные сроки уплаты должны быть прописаны в нормативно-правовых актах того муниципального образования, к территории которого принадлежит земельный участок.

Чаще всего крайние сроки поквартальных платежей приходятся на последний день месяца, следующего за окончанием квартала, но это не обязательно.

Сроки уплаты земельного налога в 2018 году юридическими лицами, пример

Приведем пример сроков по уплате земельного налога для Московского региона в 2018 году. Сроки уплаты регулируются п.1 и п.2 ст.3 Закона г. Москвы №74 от 24.11.2004г.

Период уплаты земельного налога

Срок уплаты для юрлиц

Земельный налог для юридических лиц в 2018 году, ставка налога

Ставка земельного налога для юридических лиц в 2018 году также как и сроки уплаты, устанавливается местными властями. Важное правило при этом — она не может быть выше федеральной, утвержденной НК РФ.

Компания вправе в середине года уменьшить налог на землю, если у участка изменилась кадастровая стоимость. Но период, за который вы вправе пересчитать налог, зависит от того, по какой причине изменилась стоимость земли. Проверьте, есть ли у вас основания, чтобы снизить налог, и за какой период его можно вернуть. Налоговиков в любом случае заинтересуют причины снижения авансов, поэтому заранее подготовьте пояснения. Сэкономить и не ошибиться помогут три образца в статье>>>

Если в вашем регионе нет своей ставки земельного налога, платите по федеральной, на срок уплаты это не влияет.

Земельный объект

Налоговая ставка

Земли сельскохозяйственного назначения или земли в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;

Земли, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса или приобретенные для жилищного строительства;

Земли, ограниченные в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного Кодекса Российской Федерации);

Как не пропустить срок уплаты налог на землю в 2018 году

Чтобы не пропустить срок уплаты земельного налога в 2018 году, юридическое лицо в первую очередь должно правильно его рассчитать.

Расчет земельного налога осуществляется, исходя из кадастровой стоимости земли. Сумма берется на 01.01.2018 года.

Земельный налог на участок, расположенный на территориях нескольких муниципальных образований, исчисляется отдельно в отношении площади земельного участка, находящегося на территории каждого муниципального образования.

Размер земельного налога определяется по формуле:

Если в регионе установлена поквартальная система уплаты налога, то авансовый (квартальный) платеж считайте так:

А годовой платеж для юридических лиц при авансовой системе будет равен сумме налога за вычетом суммы квартальных платежей.

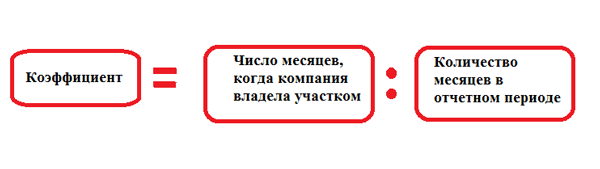

Если компания стала собственником участка не с начала отчетного периода, то она при расчете суммы налога вправе применить особый коэффициент. То есть полученную сумму земельного налога нужно будет еще умножить на коэффициент. Его можно рассчитать следующим образом:

При определении коэффициента, если вы вступили в права на землю до 15 числа какого-либо месяца, то он засчитывается как целый, если после 15 числа, то этот месяц в подсчете не участвует.

Рекомендуем делать расчеты заранее, так как нарушение сроков уплаты земельного налога для юрлиц влечет за собой серьезные штрафы.

Важно! Владельцы, у которых земля находится в общей долевой собственности, кадастровую стоимость земельного участка, с которой им нужно платить налог, рассчитывают пропорционально доле каждого в общей долевой собственности.

www.rnk.ru

Как уплачивать земельный налог юридическим лицам

Статья 283. Общие положения

1. За использование земель платежи в бюджет производятся в виде земельного налога или арендной платы за землю.

2. Земельный налог с юридических лиц уплачивается за земельные участки, используемые на правах собственности, владения или пользования.

3. Арендная плата, уплачиваемая за земельные участки, предоставленные в аренду Кабинетом Министров Республики Узбекистан, Советом Министров Республики Каракалпакстан, органами государственной власти на местах, приравнивается к земельному налогу. На юридических лиц, получивших земельные участки в аренду, распространяются ставки земельного налога с юридических лиц, льготы, порядок исчисления, представления расчетов и уплаты, установленные для налогоплательщиков земельного налога с юридических лиц.

Статья 284. Налогоплательщики

1. Налогоплательщиками земельного налога с юридических лиц являются юридические лица, включая нерезидентов Республики Узбекистан, имеющие земельные участки на правах собственности, владения, пользования или аренды.

2. При сдаче недвижимого имущества в аренду налогоплательщиком земельного налога с юридических лиц является арендодатель.

3. При совместном использовании земельного участка несколькими юридическими лицами каждое юридическое лицо является налогоплательщиком земельного налога с юридических лиц за свою долю используемой площади земельного участка.

4. При отсутствии документов, подтверждающих право на земельный участок, у юридических лиц, указанных в части четвертой настоящей статьи, земельный налог с юридических лиц уплачивается юридическими лицами в общеустановленном порядке.

5. Не являются налогоплательщиками земельного налога с юридических лиц:

1) некоммерческие организации. При осуществлении предпринимательской деятельности некоммерческие организации являются плательщиками земельного налога по земельным участкам, используемые в предпринимательской деятельности, в порядке, предусмотренном настоящим разделом;

2) юридические лица, для которых в соответствии с настоящим Кодексом предусмотрен упрощенный порядок налогообложения, если иное не предусмотрено разделом XXIII настоящего Кодекса.

Статья 285. Объект обложения

1. Объектом обложения являются земельные участки, находящиеся у юридических лиц на правах собственности, владения, пользования или аренды.

2. Не рассматриваются в качестве объекта обложения:

1) земли общего пользования населенных пунктов. К землям общего пользования населенных пунктов относятся:

площади, улицы, проезды, дороги, оросительная сеть, набережные и т.п;

земли, используемые для удовлетворения культурно-бытовых потребностей и отдыха населения (лесопарки, парки, бульвары, скверы, а также земли арычной сети);

земли коммунально-бытового назначения (кладбища, места обезвреживания и утилизации отходов и т.п.);

Статья 286. Налогооблагаемая база

Налогооблагаемой базой является общая площадь земельного участка за вычетом площадей земельных участков, не подлежащих налогообложению согласно части второй статьи 288 настоящего Кодекса.

Статья 287. Порядок определения налогооблагаемой базы

1. Для определения налогооблагаемой базы принимается площадь земельного участка.

2. В налогооблагаемую базу включается также площадь земель, используемых без документов, подтверждающих право пользования землей.

3. За земельные участки, на которые право собственности, владения, пользования или аренды перешло в течение года, налогооблагаемая база исчисляется начиная со следующего месяца после возникновения права на земельные участки. В случае уменьшения площади земельного участка налогооблагаемая база уменьшается с месяца, в котором произошло уменьшение площади земельного участка.

4. При возникновении у юридических лиц прав на льготу по земельному налогу с юридических лиц налогооблагаемая база уменьшается с того месяца, в котором появилось это право. В случае прекращения права на льготу по земельному налогу с юридических лиц налогооблагаемая база исчисляется (увеличивается) с месяца, следующего за тем, в котором прекращено это право.

5. Налогоплательщики, использующие часть многоэтажных жилых домов, налогооблагаемую базу исчисляют как частное от деления занимаемой площади на количество этажей.

Статья 288. Льготы

1. От уплаты земельного налога с юридических лиц освобождаются:

1) организации культуры, образования, здравоохранения, труда и социальной защиты населения за земельные участки, используемые для осуществления возложенных на них задач;

2) юридические лица, находящиеся в собственности общественных объединений инвалидов, Фонда ?Нуроний? и Ассоциации ?Чернобыльцы Узбекистана?, в общей численности которых работает не менее пятидесяти процентов инвалидов, ветеранов войны и трудового фронта 1941-1945 годов. При определении права на получение указанной льготы в общую численность работников включаются работники, состоящие в штате;

3) вновь созданные дехканские хозяйства ? на два года с месяца, в котором произведена государственная регистрация.

2. К земельным участкам, не подлежащим налогообложению, относятся земли:

1) общего пользования коллективного садоводства, виноградарства и огородничества (подъездные пути, оросители, коллекторы и другие земли общего пользования), коллективных гаражей;

2) особо охраняемых территорий, за исключением земель, на которых ведется хозяйственная деятельность. К землям особо охраняемых территорий относятся земли:

природоохранного назначения ? земли государственных заповедников, национальных и дендрологических парков, ботанических садов, заказников (за исключением охотничьих), памятников природы, предоставленные в установленном порядке юридическим лицам для специальных целей;

оздоровительного назначения ? земельные участки, обладающие природными лечебными факторами, благоприятными для организации профилактики и лечения, предоставленные в установленном порядке соответствующим учреждениям и организациям в постоянное пользование;

рекреационного назначения ? земли, предоставленные соответствующим учреждениям и организациям для организации массового отдыха и туризма населения;

историко-культурного назначения ? земли историко-культурных заповедников, мемориальных парков, погребений, археологических памятников, памятников истории и культуры, предоставленные соответствующим учреждениям и организациям в постоянное пользование;

3) водного фонда.

К землям водного фонда относятся земли, занятые водоемами (реками, озерами, водохранилищами и т.п.), гидротехническими и другими водохозяйственными сооружениями, а также полосы отвода по берегам водоемов и других водных объектов, предоставленных в установленном порядке юридическим лицам для нужд водного хозяйства;

4) занятые линиями электропередач, подстанциями и сооружениями на них;

5) занятые общегосударственными линиями связи (воздушные и кабельные линии связи, стоечные линии и радиофикации, подземные кабельные линии, обозначающие их сигнальные и замерные знаки, линии радиорелейной связи, кабельные телефонные канализации, наземные и подземные необслуживаемые усилительные пункты, распределительные шкафы, коробки контура заземления и другие сооружения связи);

6) занятые объектами культуры, народного образования и здравоохранения;

7) занятые автомобильными дорогами общего пользования, включенными в установленном порядке Кабинетом Министров Республики Узбекистан в соответствующие перечни, включая полосы отвода и сооружения на них, предоставленные в порядке, установленном законодательством, предприятиям и организациям дорожного хозяйства в постоянное или временное пользование;

8) занятые железнодорожными путями общего пользования, включая станционные и сортировочные железнодорожные пути, состоящие из земляного полотна, искусственных сооружений, линейно-путевыми зданиями, устройствами железнодорожной связи и электроснабжения, сооружениями и путевыми устройствами, а также защитными лесонасаждениями, предоставленными в уставленном порядке в постоянное или временное пользование предприятиям, учреждениям и организациям железнодорожного транспорта;

9) занятые путями городского электрического транспорта и линиями метрополитена (включая земли, занятые остановками общественного транспорта и станциями метрополитена) и сооружениями на них;

10) занятые спортивными и физкультурно-оздоровительными комплексами, местами отдыха и оздоровления матерей и (или) детей, домами отдыха и учебно-тренировочными базами;

11) занятые сооружениями водоснабжения и канализации населенных пунктов: магистральными водоводами, водопроводной сетью, канализационными коллекторами и сооружениями на них, насосными станциями, водозаборными и очистными сооружениями, смотровыми колодцами и дюкерами на водопроводной и канализационной сети, водонапорными башнями и тому подобными сооружениями;

12) занятые магистральными нефте- и газопроводами, включая компрессорные, насосные, противопожарные и противоаварийные станции, станции катодной защиты трубопроводов с узлами их подключения, устройства очистки трубопроводов и тому подобные сооружения;

13) занятые магистральными тепловыми трассами, включая насосные станции (повысительные, понизительные, смешения, дренажные), приборы учета и контроля тепла, подогреватели, циркуляционные насосы горячего водоснабжения и тому подобные сооружения;

14) занятые взлетно-посадочными полосами, рулежными дорожками и стоянками самолетов, радионавигационным и электроосветительным оборудованием аэропортов гражданской авиации;

15) отведенные под строительство объектов, включенных в Инвестиционную программу Республики Узбекистан, на период нормативного срока строительства, определяемого проектными организациями в порядке, установленном законодательством;

16) занятые объектами, законсервированными решениями Кабинета Министров Республики Узбекистан, на период консервации;

17) занятые гидрометеорологическими и гидрогеологическими станциями и постами;

18) занятые отдельно расположенными объектами гражданской защиты и мобилизационного назначения, находящимися на балансе юридического лица и не используемыми в хозяйственной деятельности;

19) занятые защитными лесными насаждениями.

К защитным лесным насаждениям относятся: запретные полосы лесов по берегам рек, озер, водохранилищ и других водных объектов, защищающие нерестилища ценных промысловых рыб, вдоль железных и автомобильных дорог; леса противоэрозионные; леса пустынных и полупустынных зон; городские леса и лесопарки; леса зеленых зон вокруг населенных пунктов и промышленных центров; леса зон санитарной охраны источников водоснабжения; леса округов санитарной охраны курортов; особо ценные лесные массивы; леса, имеющие научное или историческое значение;

20) вновь осваиваемые для сельскохозяйственных целей, на период выполнения работ по их освоению, и в течение пяти лет со времени их освоения;

21) существующего орошения, на которых производятся мелиоративные работы, сроком на пять лет с начала работ;

22) на которых произведены новые посадки садов, виноградников и тутовников сроком на три года, независимо от использования междурядий для посева сельскохозяйственных культур. Исчисление срока, на который предоставляется льгота, на новые посадки, произведенные осенью, начинается с 1 января следующего года, а на посадки, произведенные весной, начинается с 1 января текущего налогового периода;

23) сельскохозяйственного назначения и лесного фонда научных организаций, опытных, экспериментальных и учебно-опытных хозяйств научно-исследовательских организаций и учебных заведений сельскохозяйственного и лесохозяйственного профиля, используемые непосредственно для научных и учебных целей. В соответствии с настоящим пунктом от уплаты налога освобождаются земельные участки, занятые под посевами и насаждениями, используемыми для проведения научных опытов, экспериментальных работ, селекции новых сортов и других научных и учебных целей, тематика которых утверждена.

3. На земельные участки, используемые не по прямому назначению, а также без документов, подтверждающих право пользования землей, льготы, установленные настоящей статьей, не распространяются.

Статья 289. Ставки налога

1. Ставки земельного налога с юридических лиц устанавливаются решением Президента Республики Узбекистан.

2. В случае ухудшения качества сельскохозяйственных земель (снижения балла бонитета), наступившего по вине собственника земельного участка, землевладельца или землепользователя, земельный налог с юридических лиц уплачивается по ставкам, установленным до ухудшения качества земель.

3. За земли сельскохозяйственного назначения, расположенные в административных границах городов и поселков, земельный налог с юридических лиц уплачивается в двукратном размере ставок, установленных для сельскохозяйственных земель.

4. За земельные участки, используемые без документов, подтверждающих право на земельные участки, земельный налог с юридических лиц уплачивается по удвоенной ставке.

Статья 290. Налоговый период. Отчетный период

Налоговым и отчетным периодом является календарный год.

Статья 291. Порядок исчисления и представления расчетов

1. Земельный налог с юридических лиц исчисляется по состоянию на 1 января каждого налогового периода, и расчет земельного налога с юридических лиц представляется в органы государственной налоговой службы по месту нахождения земельного участка до 15 февраля текущего налогового периода.

2. Исчисление земельного налога с юридических лиц осуществляется исходя из налогооблагаемой базы, исчисленной согласно статье 286 настоящего Кодекса, и установленной ставки налога.

3. При возникновении (прекращении) в течение года у юридических лиц прав собственности, владения, пользования или аренды на земельные участки, а также в случае увеличения (уменьшения) используемой ими земельной площади или прекращения (возникновения) прав на льготы по земельному налогу с юридических лиц они обязаны предоставить в органы государственной налоговой службы уточненный расчет земельного налога с юридических лиц не позднее чем в месячный срок со дня отвода (изъятия) земельного участка или прекращения (возникновения) прав на льготы.

4. Сельскохозяйственные предприятия, не перешедшие на уплату единого земельного налога, у которых в течение налогового периода произошли изменения в общей площади и составе сельскохозяйственных угодий, представляют уточненный расчет земельного налога с юридических лиц в органы государственной налоговой службы до 1 декабря текущего года.

Статья 292. Порядок уплаты налога

1. Уплата земельного налога с юридических лиц производится ежеквартально, равными долями до 15 числа второго месяца квартала, если иное не предусмотрено настоящей статьей.

2. Уплата земельного налога с юридических лиц сельскохозяйственными предприятиями, не перешедшими на уплату единого земельного налога, производится в следующие сроки:

до 1 июля отчетного года ? 20 процентов от годовой суммы налога;

до 1 сентября отчетного года ? 30 процентов от годовой суммы налога;

до 1 декабря отчетного года ? оставшаяся сумма налога.

taxpravo.ru