Оглавление:

Гарантийная страховка

Гарантийное страхование — это такой вид добровольного имущественного страхования, по которому предприятиям, учреждениям и самым разнообразным организациям возмещались убытки от каких-либо преступных действий (растрат или же хищений), небрежности, халатности либо упущений работников, занятых хранением, охраной, приемом, распределением, отпуском и перевозкой материальных и денежных ценностей.

С 1924 по 1927 год гарантийное страхование на территории совсем еще молодого советского государства производилось специальными артелями ответственного труда (АОТ), что являлось исключением из тогдашней государственной страховой монополии. Однако, постановлением Съезда Народных комиссаров СССР от 16 декабря 1924 года было введено государственное гарантийное страхование, которое изначально производилось параллельно со страхованием артелями ответственного труда. Позднее гарантийное страхование АОТ было ликвидировано.

Государственное гарантийное страхование в Советском Союзе успешно охватывало различные кредитные учреждения, всевозможные промышленные предприятия, сферу торговли и склады, железнодорожный и водный транспорт. В 1930 году гарантийное страхование было отменено.

Мы искренне надеемся, что данный словарь страховых терминов станет весьма полезным для посетителей сайта страховой компании «Восточный Страховой Альянс» и поможет лучше разобраться в терминологии, повсеместно применяемой в страховом деле. Мы полагаем, что страховщик и страхователь должны разговаривать на одном языке!

Словарь терминов страхования был составлен с целью информировать посетителей веб-ресурса страховой компании «Восточный Страховой Альянс» об общепринятой в страховой среде профессиональной и узкопрофильной лексике, причем информировать о значениях терминов как страхователей, так и некоторых страховщиков. В нашем словаре терминов страхового дела вы можете отыскать определения всех основных понятий, словообразований, выражений, терминов и аббревиатур.

Свежие новости страхования и сферы бизнеса

Крупные промышленные предприятия, торговые комплексы и многоуровневые паркинги нуждаются в качественной системе дренажа. С её помощью обеспечивается сток воды, что предотвращает затопление комплекса в случае прорыва труб или обильных осадков, это позволяет застраховаться от очень серьёзных проблем. Оптимальным выбором является современный водоотвод, проектированием, монтажом и техническим обслуживанием которого занимаются специализированные компании.

Икру можно по праву назвать дорогостоящим лакомством ввиду её солидной стоимости. Однако на рынке предлагается как натуральный её вариант, так и белковый (называемый иначе имитированным). Различать их умеют не все. Как не потратить деньги впустую и приобрести качественный продукт, как застраховаться от приобретения подделки? Ответ прост — заранее выяснить все нюансы того, чем же натуральная чёрная икра отличается от имитированной.

Практически каждая современная девушка желает выглядеть максимально привлекательно. На сегодняшний день среди женщин весьма распространено использование жидких тональных кремов. Перед применением такого средства требуется тщательно изучить все рекомендации по нанесению, чтобы максимальным образом застраховаться от любых возможных негативных последствий, в том числе различных аллергических реакций. Сегодня купить косметику оптом можно практически в каждом большом городе.

В настоящее время новые принципы обогрева помещения получают все большую и большую признательность. Одним из решений являются встраиваемые конвекторы для отопления в тех случаях, когда применение традиционных приборов отопления считается нецелесообразным по технологическим или же по эстетическим причинам. Работают такие устройства по принципу циркуляции воздуха, которая может быть естественной либо принудительной.

Еще не так давно термин «страховка» вызывал недоверие у большинства россиян. Чаще всего такие документы оформлялись по принуждению: для дальнего путешествия или же во время приобретения автомобиля. Однако сегодня данная процедура — неотъемлемая часть многих сделок. Кроме того, страхование грузов необходимо тем, кого интересует доставка грузов из Финляндии, Эстонии, Латвии или любой другой страны.

www.einsa.ru

Гарантия, дополнительная гарантия, страховка на телефон — в чём разница?

Покупка телефона или бытовой техники практически никогда не обходится без настойчивого предложения купить дополнительную гарантию или страховку. Почему-то отказаться от сертификата расширенной гарантии или страхового полиса удается редко. Иногда о наличии платной гарантии или страховки на телефон покупатель узнает только дома, посмотрев чек. Читатели сайта paritet.guru часто даже не знают, что со всем этим счастьем делать, и по какой гарантии или страховке можно в случае чего получить ремонт или возврат денег. Объясняем, что к чему.

Гарантийный срок (основная гарантия, законная гарантия)

Гарантийным сроком называют период, в течение которого при возникновении в купленном товаре недостатков, можно будет предъявить претензии — в том числе потребовать возврат денег, обмен или бесплатный ремонт. Вопреки устоявшемуся мнению, устанавливать гарантийные сроки на абсолютно все товары не обязательно. Гарантийный срок может быть установлен по желанию изготовителя или инициативе магазина. Продолжительность гарантийного срока законом также не регламентируется, то есть определить длительность гарантии изготовитель и магазин могут по своему усмотрению. Однако на практике на новые телефоны, бытовую технику и электронику гарантию дают почти всегда. Наличие гарантийного срока и его продолжительность могут подтверждаться гарантийным талоном, чеком, гарантийной книжкой и другими сопроводительными документами.

Особенности основной гарантии

- Обслуживание по основной гарантии регулируется законом о защите прав потребителей.

- Основная гарантия покрывает почти все недостатки товара, кроме вызванных нарушением правил эксплуатации (дефекты по вине покупателя, заливы, механические повреждения, вирусы и т.п.), действиями третьих лиц (дети, воры, Годзилла) и непреодолимой силы (ураган, наводнение и т.п.).

- По основной гарантии можно требовать возврат денег, обмен, бесплатный гарантийный ремонт, соразмерное уменьшение цены товара или возмещение затрат на устранение дефектов товара — по выбору покупателя. Однако есть нюансы по технически сложным товарам, в т.ч. смартфонам и планшетам. Подробнее в статье: Часто задаваемые вопросы: возврат денег за телефон

- Обращаться по основной гарантии можно в магазин, авторизованные сервисные центры, к изготовителю или импортеру — по выбору покупателя.

- В течение гарантийного срока магазин может отказать по претензии, если докажет, что дефект возник в результате нарушения вами правил эксплуатации, действий третьих лиц или непреодолимой силы (ч.6 ст.18 ЗоЗПП).

- Дополнительная гарантия начинает действовать по окончании обычной.

- Обслуживание по допгарантии осуществляет сам магазин или конкретный сервисный центр, уполномоченный изготовителем.

- Чаще всего дополнительная гарантия не дает права на возврат денег или обмен товара, подразумевает только бесплатный ремонт. Хотя как бесплатный — вы же заплатили за сертификат гарантии?

- Все условия обслуживания по дополнительной гарантии определяются тем магазином или сервисным центром, которые ее продали.

- Если по сертификату дополнительной гарантии отремонтировать товар не могут или нарушают указанные в нём сроки ремонта, тогда можно просить возврат денег за эту гарантию.

- Правила обслуживания по страховке на технику определяются страховым полисом и правилами страхования (свои у каждой страховой компании), а также законами о страховании (например, Гражданским кодексом).

- Страховка действует в течение срока, прописанного в полисе. Чаще всего это 1 год.

- Возмещение по страховке может быть в виде денежной выплаты, обмена, организации ремонта в сервисном центре, компенсации затрат на ремонт и т.п. — как предусмотрено конкретно вашим договором.

- Получить возмещение по страховому полису можно только в тех случаях, которые покрываются данной страховкой (смотрите раздел про страховые риски и страховые случаи).

- При наступлении страхового случая нужно обращаться в страховую компанию, а при отсутствии положительного решения — писать претензию и подавать иск в суд.

- В течение гарантийного срока — если вы свой телефон не роняли, не ломали, не заливали, соблюдали все правила эксплуатации, дефект предположительно производственный, надо использовать обычную гарантию. Идите в магазин или авторизованный сервисный центр. По обычным товарам можно не проводить ремонт, а сразу потребовать возврат денег или обмен. По технически сложным товарам из вот этого перечня чаще всего добиться возврата или обмена можно по итогам хотя бы одного гарантийного ремонта.

- В течение срока действия страховки — если случай явно не гарантийный или вам отказали в гарантийном обслуживании, проверьте свой полис и правила страхования. Возможно, удастся получить что-то со страховой компании.

- После окончания гарантийного срока — возможен ремонт по дополнительной гарантии (сертификату).

У основной гарантии есть ещё одно неочевидное преимущество: предъявлять претензии по дефектам товаров можно не только во время гарантийного срока, но и в течение 2 лет с момента покупки. Правда, для этого придется самостоятельно доказать, что недостаток товара возник до того момента, когда вам передали товар. Грубо говоря — в товаре есть производственный брак. Скорее всего, придется сделать независимую экспертизу, но при ее положительном исходе вы не только сможете добиться возврата денег или обмена, но и получите компенсацию своих затрат на экспертизу.

Но и это еще не всё! Помимо гарантийного срока, существует и срок службы. Если он нигде в документах на товар прямо не прописан, считается, что срок службы составляет 10 лет с момента покупки. В течение срока службы / 10 лет можно предъявлять претензии изготовителю товара в связи с существенными недостатками товара. Для начала пишется претензия о безвозмездном ремонте. У изготовителя есть 20 дней на то, чтобы удовлетворить претензию. Если этого не происходит, можно требовать вплоть до возврата денег за покупку.

Дополнительная гарантия (сертификат)

Закон о защите прав потребителей дает торгующим организациям и изготовителям право принять на себя так называемое «дополнительное обязательство» в отношении недостатков товара, которые проявляются по окончании основного гарантийного срока. Условия этого дополнительного обязательства определяет сам магазин / изготовитель и прописывает их в сертификате или договоре на покупку дополнительной гарантии, который заключается с покупателем. Подробное законодательное регулирование таких платных доп.гарантий отсутствует.

Особенности дополнительной гарантии

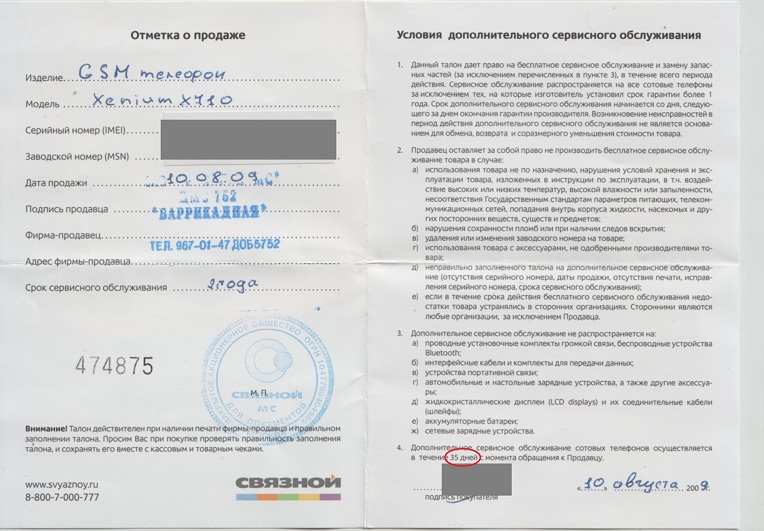

Типичный пример сертификата дополнительной гарантии на телефон, фото: forum.ozpp.ru

Имеет ли смысл покупать дополнительную гарантию на товар?

При покупке доп.гарантии внимательно ознакомьтесь с ее условиями. Обратите внимание на то, в течение какого срока и какие конкретно гарантии дает вам магазин, где можно отремонтировать технику, можно ли получить деньги или обмен. Срок действия дополнительной гарантии должен исчисляться с даты окончания основного гарантийного срока, иначе получается, что магазин возьмет с вас деньги за то, что он и так обязан бесплатно делать по закону о защите прав потребителей.

Страховка (страховой полис)

Добровольное страхование телефонов и бытовой техники является дополнительной услугой, которую предлагают в довесок к основной покупке. Страховка действует параллельно с обычной гарантией и обычно предназначена для тех случаев, которые не покрываются законной гарантией. Это могут быть механические повреждения, кражи, заливы и т.п. Получить возмещение по страховке можно со страховой компании, магазин здесь уже ни при чем.

Особенности страховки на технику

У меня есть дополнительная гарантия, страховка и обычная гарантия. Как понять, по чему можно ремонтировать телефон?

Мне продали дополнительную гарантию на телефон. Можно ли вернуть за нее деньги?

Да, это возможно. Есть 3 случая, когда можно требовать возврата денег.

-

Дополнительная гарантия просто не нужна.

Если вам не нужна дополнительная гарантия, вы можете от нее отказаться и получить до 100% стоимости (при отказе до начала срока действия допгарантии). Для этого напишите в магазин претензию по статье 32 закона «О защите прав потребителей». По этой статье вы можете в любое время отказаться от договора об оказании услуг при условии возмещения исполнителю фактически понесенных расходов.

Подробности: Статья 32 ЗоЗПП: отказываемся от договора на услуги без объяснения причин

Пример претензии: Претензия на отказ от договора на оказание услуг, выполнение работ, статья 32 ЗоЗПП - Срок действия доп.гарантии не наступил — можно рассчитывать на возврат до 100% стоимости.

- Доп.гарантия уже действует — при отсутствии обращений за ремонтом чаще всего можно получить деньги пропорционально неиспользованному сроку действия гарантии.

-

Срок доп.гарантии закончился — возврат денег невозможен, даже если вы ни разу не воспользовались своим правом на ремонт по дополнительной гарантии.

-

Дополнительную гарантию навязали.

При покупке вас заставили оплатить доп.гарантию, потому что покупка телефона без неё якобы невозможна. Статья 16 закона «О защите прав потребителей» прямо предусматривает, что нельзя обусловливать приобретение одного товара (телефон) обязательным приобретением другого товара (сертификат на дополнительное сервисное обслуживание). К сожалению, доказывать факт навязывания сложнее. Использовать это основание лучше в крайнем случае и если с момента покупки прошло не очень много времени. -

Отказ в обслуживании по дополнительной гарантии.

Возврат денег за сертификат дополнительной гарантии также возможен, если вам необоснованно отказали в обслуживании или нарушили заявленные сроки ремонта. Писать претензию о возврате денег за допгарантию в таком случае можно по статьям 28 или 29 закона «О защите прав потребителей».Можно ли вернуть деньги за страховку на телефон?

Вернуть деньги за ненужную страховку можно в период охлаждения. Сейчас по закону это минимум 5 рабочих дней с даты заключения договора (может быть дольше, если так написано в полисе и правилах). С 2018 года обязательный период охлаждения увеличат до 14 дней. Конечно же, возврат денег возможен, если у вас еще не было обращений по страховке. В период охлаждения можно вернуть часть цены страховки пропорционально неиспользованному времени. Если период охлаждения уже закончился, и в полисе с правилами страхования больше нет никаких других оснований для возврата уплаченной страховой премии, тогда вернуть деньги не получится.

Обратите внимание: отсутствие страховых случаев и обращений по страховке в период ее действия не является основанием для возврата денег за страхование.

paritet.guru

Гарантия на товар и страховка – какой в них смысл

Я купил телевизор в магазине бытовой техники вместе с гарантией производителя, страховкой и дополнительной гарантией от магазина. Телевизор сломался. В сервисном центре производителя сказали, что случай негарантийный. В страховой тоже сказали, что покрывать расходы на ремонт не будут. В магазине также сообщили, что ремонт за мой счет. Вопрос – для чего вообще нужна гарантия производителя, зачем нужна страховка и продленная гарантия от магазина, если все равно ремонт за свой счет? Евгений, Киев

Гарантия на технику от производителя, как правило, предоставляется от одного до трех лет и защищает покупателя от вероятности приобрести бракованный товар.

В соответствии с ч. 1 ст. 7 ЗУ О защите прав потребителя, производитель обеспечивает надлежащую работу, применение или использование продукции, в том числе комплектующих, в течение гарантийного срока. “Согласно статье 8 закона, в случае выявления на протяжении гарантийного срока недостатков, потребитель имеет право требовать пропорционального уменьшения цены; безвозмездного устранения недостатков товара в разумный срок; возмещения расходов на устранение недостатков товара“, – говорит Екатерина Гутгарц, юрист адвокатского бюро АБГ. Если же недостатки существенны, то потребитель по своему выбору может потребовать возврата средств, уплаченных за товар либо его замены.

Однако есть исключения. Согласно части 14 статьи 8 закона, потребитель не может ничего потребовать, если продавец или производитель докажут, что недостатки товара возникли из-за нарушения потребителем правил пользования товаром или его хранения. При этом покупатель имеет право участвовать в такой проверке качества товара лично или через своего представителя.

“При желании, потребитель может провести альтернативную экспертизу товара, если она покажет, что вины потребителя в неисправности нет, ее стоимость можно будет взыскать с продавца“, – поясняет Екатерина Гутгарц.

Дополнительная гарантия от сети магазинов предоставляется на срок от двух до пяти лет. Обычно она предлагает возможности, не доступные в рамках гарантии от производителя.

“Дополнительная гарантия, которую предлагают в магазинах совместно с товаром, защищает технику от повреждений или поломок, на которые не распространяется гарантия от производителя. В эту услугу могут входить: сервис, диагностика, профилактические работы, ремонт техники, которая поломалась в результате негарантийных случаев, к примеру, от перепадов напряжения и прочего“, – говорит Вячеслав Мелихов, начальник отдела банковского страхования ПУМБ. И все же, такая гарантия не покрывает все случаи, а лишь предоставляет покупателю некоторые микро-привилегии, на деле воспользоваться ею также сложно, как и гарантией производителя.

Также с техникой магазины могут предлагать два вида страховки. Первый вариант – это дополнительная или продленная гарантия производителя.

“Такая страховка обеспечивает дополнительное гарантийное покрытие товара в течение одного-двух лет после окончания гарантии производителя“, – рассказывает Ольга Пархоменко, руководитель управления по развитию розничного кредитования Альфа-Банка. Очевидно, такая страховка не дает никаких преференций в случае, если товар вышел из строя по причинам, которые гарантия не покрывает.

Второй вид полиса – страховка имущественного покрытия. Чаще всего, ее предлагают вместе с банковским кредитом, и она покрывает риски повреждения или утраты купленного товара.

“Это, например, может быть падение с высоты, действие воды, короткое замыкание, перебои в электросети, в том числе перепады напряжения, пожар, кража застрахованного имущества“, – поясняет Вячеслав Мелихов. “Как правило, срок действия страхового договора об имущественном покрытии равняется сроку действия кредитного договора. Оформляя дополнительные страховки, клиент страхует риск непредвиденных дополнительных трат на ремонт товара и возможной просрочки платежа банку“, – добавляет Ольга Пархоменко.

Юристы уверены: тратиться на гарантию от магазина и страховку есть смысл только в том случае, если она покрывает случаи, на которые не распространяется гарантия производителя.

“Перед покупкой крайне важно внимательно изучить условия, изложенные в договоре страхования (полисе) и правилах страхования. Если ситуация относится к страховому случаю, страховщик обязан выплатить предусмотренную договором компенсацию“, – советует Екатерина Гутгарц. Тем не менее, ни один из перечисленных документов не позволит покупателю получить возмещение, если при диагностике в сервисном центре специалистами будет доказано, что товар поврежден из-за халатности или неосмотрительности его владельцев.

Ранее сообщалось, как сэкономить на покупке мобильного телефона в Украине.

m.dengi.ua

Как работают полисы страхования мобильной техники

«Ходить с разбитым телефоном и платить кредит?»

Пользователь kps из Набережных Челнов купила в кредит телефон в салоне связи МТС. По ее словам, продавцы объяснили, что страховка телефона обязательна. Страховой договор она не прочитала, признается клиентка: «Сотрудники говорили, что страховка от всех случаев жизни, а также и от падения». Спустя некоторое время телефон разбился. «Ребенок поскользнулся в больнице, идя по мокрому полу, и упал на этот самый телефон», — рассказывает девушка.

Несмотря на разбитый экран, гаджет продолжил работать, а компания «Росгосстрах», по словам автора отзыва, признала случай нестраховым и отказала в выплате и ремонте смартфона. «Что теперь мне делать? Ходить с разбитым телефоном и платить кредит?» — возмущается девушка.

Представитель МТС Банка в комментариях под отзывом отметил, что присоединение к программам страхования является добровольным и, подписав договор, клиентка согласилась с его условиями. В «Росгосстрахе» и МТС не смогли оперативно прокомментировать ситуацию.

Похожая история произошла с пользователем Qastro из Тольятти: ему отказали в выплате за треснувшее стекло смартфона из-за того, что он не видел, как именно было повреждено устройство. «Телефон лежал на полке автомобиля, при очередном использовании я обнаружил трещину. Я на самом деле не видел, как все произошло, — за рулем был», — пишет он. Как сообщает клиент, «ВТБ страхование» при отказе сослалось на пункт договора «повреждение при обстоятельствах, неизвестных страхователю, не является страховым случаем». «То есть если бы я написал «уронил» — все было бы нормально?» — удивляется пользователь.

По его словам, телефон тоже был куплен в кредит, и страховка также была заявлена как обязательная. «ВТБ страхование» разбирается в ситуации, заявили в пресс-службе группы ВТБ.

От чего защищает страховка.

Чтобы не было неприятных сюрпризов, нужно внимательно изучать условия страхования до заключения договора, советует заместитель руководителя департамента андеррайтинга СК «МАКС» Алексей Хуторянский.

Страховки смартфонов отличаются по набору рисков — не каждый полис страхует от всего, чего только можно. Полис может давать полное покрытие (противоправные действия третьих лиц, механические повреждения по любой причине, действие жидкости), базовое покрытие (за исключением рисков механического воздействия и жидкости) и продленную гарантию, рассказывает начальник управления развития розничных продуктов компании «Зетта Страхование» Александр Андраханов.

Продленная гарантия — это страхование техники от поломок за пределами гарантийного периода производителя, добавляет Алексей Хуторянский. Виды покрытия могут комбинироваться. У «ВТБ страхования» есть полисы, включающие риски разбойного нападения, кражи и списания средств со счета, полисы на случай повреждения техники вследствие пожара, взрыва, залива водой, падения, добавили в компании.

Стоить страховка может от 1,5% до 10% цены гаджета — в зависимости от набора рисков и стоимости устройства, оценивает директор департамента страхования имущества физлиц СК «АльфаСтрахование» Ирина Карнаева. Средняя стоимость страховки в «Связном» — 10—15% от цены устройства, отметил руководитель пресс-службы «Связного» Сергей Тихонов.

. и от чего не защищает

Страхование гаджетов, как правило, покрывает кражу только из закрытого помещения или автомобиля, предупреждает Алексей Хуторянский. «Если телефон вытащили из кармана или сумки в транспорте, то это не будет являться страховым случаем», — поясняет он. Действительно, в правилах страхования смартфонов «Сбербанк страхования», к примеру, указано, что не покрывается ущерб от кражи, совершенной за пределами ТС или здания. Правда, выплата все-таки будет, если зафиксировано повреждение сумки или верхней одежды, где лежал смартфон, следует из правил. Ну и конечно, кража и разбой должны быть подтверждены справками из МВД, напоминают страховщики, а именно постановлением о возбуждении уголовного дела, уточняет Ирина Карнаева.

Бывают полисы только от рисков, которые можно подтвердить справками компетентных органов (кражи, грабежа или короткого замыкания), а бывают такие, которые покрывают и события из серии «Ой, уронил». (Дмитрий Жуков, главный страховой аналитик Banki.ru)

Может не являться страховым случаем банальное падение телефона в ванну или унитаз, продолжает Хуторянский. Обычно не покрываются внутренние повреждения без наличия внешних, к чему могут относиться все падения телефона в воду, уточняет главный страховой аналитик Банки.ру Дмитрий Жуков. Полис не распространяется на поломки, покрывающиеся гарантией производителя, обычно не страхуется риск потери информации, продолжает Александр Андраханов.

Исключения из покрытия, как и в любом страховом договоре, направлены на нивелирование риска мошенничества, рассказали в пресс-службе группы ВТБ. Объективные ограничения нужны для того, чтобы владельцы смартфонов не начали массово их разбивать ради получения выплаты, поясняет президент Ассоциации защиты страхователей Николай Тюрников. С другой стороны, чтобы страховка гаджета имела ценность для потребителя, в полисе должно быть минимум исключений, считает он.

«Бывают полисы только от рисков, которые можно подтвердить справками компетентных органов (кражи, грабежа или короткого замыкания), а бывают такие, которые покрывают и события из серии «ой, уронил», — рассуждает Дмитрий Жуков. — Условиями договора может быть установлено огромное количество нюансов. Например, могут не покрываться «механические повреждения, не влияющие на функциональность устройства» — это влияние можно оценивать очень по-разному». Могут быть существенные ограничения по территории страхования, а также изначально долгая процедура урегулирования убытка — например, в договоре оговорен срок ремонта телефона в 35 дней, и с него должны быть удалены все данные.

Принимая решение о страховании, важно понимать, от чего именно вы страхуетесь и с какой целью, заключает Дмитрий Жуков.

Популярная страховка

Сборы по страхованию мобильной техники активно растут, утверждают страховщики. По оценкам Александра Андраханова, темпы роста в ближайшее время составят 15—20% ежегодно. Уровень выплат в среднем по рынку, по его словам, составляет 15—20% от сборов (в «Зетта Страховании» сборы измеряются сотнями миллионов рублей). Конкретные цифры сборов и выплат опрошенные страховщики назвать затруднились, в «Сбербанк страховании» отметили лишь, что убыточность «плановая» (компания запустила продукт по смартфонам во второй половине 2016 года).

Больше всего страховок продается на телефоны в рассрочку и в кредит. Самыми популярными являются новые модели IPhone. (пресс-служба «ВымпелКом»)

Ретейлеры тоже подтверждают рост популярности страхования: в «Связном» клиенты застраховали более трети купленных в 2016 году смартфонов и планшетов, сообщил Сергей Тихонов. Всего, по данным исследования J’son & Partners Consulting, в первом полугодии 2016 года в России было продано 11,2 млн смартфонов, из них 7% — дороже 30 тыс. рублей.

В салонах связи «Билайна» больше всего страховок продается на телефоны в рассрочку и в кредит, рассказали в пресс-службе «ВымпелКома». Выручка компании от продажи страховок в III квартале выросла на 14% по сравнению со II кварталом.

Самыми популярными для страхования являются новые модели iPhone, говорят в «ВымпелКоме». В портфеле «Зетта Страхования» 70% застрахованных устройств стоят дешевле 30 тыс. рублей.

finance.rambler.ru

Страхование гарантийных обязательств – важная часть страховки СМР

28.09.2015 | Вернуться в список

Сегодня, когда строительная отрасль де-факто выживает, единственный способ устоять в конкурентной нише – членство в авторитетной СРО. А такая организация потребует от участников высшие гарантии качества оказываемых услуг. Договор комплексного страхования строительно-монтажных рисков и ответственности эти гарантии обеспечивает в полной мере.

Проблема, связанная с такой страховкой, заключается в неизбывном желании страхователя сэкономить за счет исключения из комплекса важнейшего пункта – страхования ППГО. Что это такое, почему данный риск не следует исключать из покрытия, как он работает?

Страхование в гарантийный период – это что?

В расшифровке ППГО – послепусковые гарантийные обязательства. Страховка на период их проведения – это защита финансовых интересов строительной компании на случаи:

- просчетов, которые могли иметь место по ходу строительства или монтажа объектов;

- неумышленных просчетов при выборе конструкций или материалов для строительства и установки оборудования;

- необходимости доделки сданного в эксплуатацию объекта.

Договор страхования строительных рисков в период действия гарантии работает при соблюдении трех условий:

- СМР завершены, объект сдан в эксплуатацию (монтирован);

- у страхователя имеется приемосдаточный акт, подписанный клиентом;

- есть договор на строительство/монтаж, гарантия и т. д.

Что можно застраховать, за что готов заплатить страховщик?

Данный риск относится к категории страхования ответственности и защищает финансовые интересы строительного предприятия. То есть в рисковой программе страхования гарантийных обязательств – всего два пункта.

- Риск повреждения или обрушения (уничтожения) отстроенного объекта при проведении работ по его гарантийному обслуживанию.

- Риск гибели или уничтожения объекта по вине исполнителя на этапе его возведения или монтажа. Важное условие: полис ППГО не покрывает сам период работ, он начинает действовать после подписания акта приемки. Но риски ошибок при проведении СМР он включает при условии, что они проявили себя в гарантийный период.

Все, что не относится к двум перечисленным пунктам программы, по страховке ППГО не покрывается. Исключения из программы стандартные – умышленное использование страхователем низкосортных материалов и услуг непрофессиональных исполнителей, намеренные действия работников предприятия по снижению качества объекта, грубая неосторожность.

Предметом страховки является не сама недвижимость (постройка, установленный объект), а ответственность ее строителя (установщика), закрепленная в ГК и договоре подряда. По страхованию послепусковых гарантийных обязательств СК возместит непредвиденные затраты на:

- проведение исправительных работ, связанных с нарушением функциональности объекта не по вине подрядчика;

- замену материалов, которые оказались бракованными (о чем ни СК, ни страхователь не имели представления);

- исправление ошибок, допущенных при проведении СМР и выявленных в период действия гарантии.

Сроки, суммы, выплаты

Срок действия полиса на ППГО продлевает договор добровольного страхования строительных рисков строго на срок гарантийного обслуживания. Обычно этот временной отрезок ограничивается тремя годами, но его можно продлить.

Страховая сумма определяется «условно» – выплаты по страховке на ППГО не могут превышать стоимости недвижимости на момент оформления полиса. Размеры каждой выплаты рассчитываются индивидуально по факту наступления одного из рисков.

Оценка убытков, которые страховщик возьмет на себя, проводится экспертом – собственным из штата СК или независимым. Страховой случай признается страховой компанией самостоятельно (выявлен факт повреждения отстроенного объекта, продавец полиса согласен, что ответственным за происшествие является его страхователь) или по решению суда.

galaxyinsurance.ru

-

Дополнительную гарантию навязали.