Налоговая декларация по налогу на имущество организаций

Налоговая декларация по налогу на имущество организаций заполняется фирмами, признаваемыми в соответствии с НК РФ плательщиками этого налога. О правилах заполнения декларации, способах ее сдачи и нюансах проверки налоговиками читайте в нашей рубрике «Декларация по налогу на имущество организаций» .

Заполняем декларацию по налогу на имущество

Декларацию по налогу на имущество в обязательном порядке сдают все собственники недвижимости, включенной в реестр Роскадастра вне зависимости от выбранной системы налогообложения и владельцы движимого имущества на ОСНО.

Документ оформляется на бланке, утвержденном Приказом ФНС от 31.03.2017 № ММВ-7-21/271@. Скачать его можно здесь.

Порядок заполнения декларации по налогу на имущество см.в этом материале.

Не ошибиться при заполнении формуляра вам поможет пошаговая инструкция, разработанная нашими экспертами. Скачать чек-лист можно тут.

Чтобы избежать вопросов со строны налоговиков, проверьте показатели декларации с помощью контрольных соотношений от ФНС.

Скачать их можно и на нашем сайте в материале «Контрольные соотношения по налогу на имущество 2017».

Нюансы заполнения декларации по налогу на имущество организаций

Декларация по налогу на имущество организаций заполняется в соответствии с НК РФ и имеет массу нюансов. Более детальную информацию о порядке оформления налоговой отчетности по имуществу компании читайте в статье «Нюансы заполнения декларации по налогу на имущество организаций».

Если у компании отсутствует объект налогообложения налогом на имущество организаций в налоговом периоде, то она может и не сдавать отчетность в ФНС. В данной статье мы подготовили разъяснение по этому вопросу со ссылкой на письмо Минфина, которое поможет отстоять вам свою позицию в случае спора с ФНС по поводу несданной декларации.

По налогу на имущество может быть два типа льгот: федеральные, установленные НК РФ, и региональные — они устанавливаются чиновниками каждого субъекта РФ отдельно. Если ваша компания имеет льготу по имущественному налогу, это нужно отразить в декларации. Мы подготовили для вас публикации, разъясняющие нюансы отражения наличия имущества, попадающего под льготное налогообложение, в налоговой отчетности:

В 2018 году внесены изменения в льготы для движимого имущества. С 01.01.2018:

- Федеральная льгота для таких активов отменена.

- В субъекте льгота не применяется, если регион не ввел ее на своей территории.

- Ставка налога в 2018 году с движимого имущества не может быть больше 1,1%.

- Субъект вправе ввести доп. льготы по движимым активам, с даты выпуска которых прошло не более 3 лет, а также по высокоэффективному инновационному оборудованию (какие объекты относятся к этой категории, решают власти субъекта).

Подробнее о новведениях читайте в материалах:

Порядок сдачи декларации

Декларация по налогу на имущество должна быть сдана в установленный законом срок — просрочка грозит компании штрафами и пеней. Обратите внимание: региональные власти могут устанавливать свои сроки сдачи авансовых отчетов по налогу, но окончательный расчет с бюджетом нужно провести не позднее 30 марта года, идущего за налоговым периодом.

Если в вашем регионе введены обязательные авансовые расчеты, то сдать их следует не позднее 30 числа месяца, следующего за отчетным кварталом.

А заполнить авансовый формуляр вам поможет этот материал.

2015 год принес нам ряд изменений в расчете и уплате налога на имущество: например, крупнейшие налогоплательщики могут составлять одну декларацию на все имеющиеся у них объекты недвижимости (в пределах субъекта РФ). О том, при каких условиях компания может воспользоваться этим правом, читайте здесь.

Кто такой крупнейший налогоплательщик, почему именно с его имуществом могут возникнуть сложности в расчете налога? К крупнейшим налогоплательщикам (на федеральном уровне) относят те компании, у которых объем перечисленных налогов за год более 1 млрд руб. (данный критерий исключается с 01.04.2018), полученных доходов — больше 20 млрд руб. (35 млрд. руб. с 01.04.2018, см. Приказ ФНС России от 25.12.2017 № ММВ-7-7/1083@). Как правило, организации такого масштаба имеют многочисленные филиалы и представительства по всей стране. Соответственно, и имущество такой компании находится под юрисдикцией разных налоговых инспекций. Возникает вопрос: а в какую именно инспекцию должен сдать отчет по налогу на имущество крупнейший налогоплательщик? Ответ на него узнайте в этой публикации.

Готовую декларацию по налогу на имущество бухгалтерская служба может передать в инспекцию для регистрации и проверки несколькими способами: лично, через представителя, по почте или по телекоммуникационным каналам связи (ТКС). Наиболее удобным и современным способом сдачи отчетности является передача ее через ТКС. Ответственный сотрудник в этом случае не идет в инспекцию, чтобы, простояв в очереди, узнать, например, о наличии в отчете ошибок и необходимости их исправления — отправка отчетности происходит прямо из офиса компании. Подробнее о том, как наладить в организации сдачу отчетности через ТКС, читайте в статье «Порядок сдачи налоговой отчетности через Интернет».

Важно! Для компаний, чья среднесписочная численность персонала больше 100 человек, сдача деклараций по ТКС является обязательной.

Если электронную декларацию будет сдавать представитель компании, то ему понадобится доверенность — о правилах ее представления расскажет материал «Доверенность на представителя нужно сдать в ИНФС до отправки электронной декларации».

Следите за материалами нашей рубрики «Декларация по налогу на имущество организаций» — мы будем держать вас в курсе всех изменений в порядке заполнения имущественной отчетности и продолжим публиковать материалы о нюансах оформления декларации по налогу на имущество.

Остались вопросы? Опытные эксперты в короткий срок ответят на них на нашем форуме или в группе вконтакте.

nalog-nalog.ru

Налоговая декларация по налогу на имущество в 1С

Рассмотрим порядок представления отчетности в ИФНС:

1. Нормативная база

Сначала надо определить по каким документам у нас начисляется налог на имущество, это:

· Глава 30 «Налог на имущество организаций» — НК РФ(часть вторая)

· Приказ ФНС РФ от 24.11.2011 NMMB -7-11/895 «Об утверждении форм и форматов представления в электронном виде налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций и порядок их заполнения»

· В регионах есть свои собственные законы по представлению налога на имущество, например: Закон города Москвы №64 от 05.11.2003г. №33 «О налоге на имущество организаций»

Также надо знать, что является объектом налогообложения налога на имущество, это:

— Декларации представляют организации, у которых есть имущество, признаваемое объектом налогообложения – движимое и недвижимое имущество, учитываемое на балансе в качестве объектов ОС, в соответствии с БУ.

— Декларацию НЕ представляют – не имеющие на балансе имущества, признаваемого объектом налогообложения (п.4 ст.374 НК РФ), например:

· Земельные участки НЕ признаются объектом налога

· 01 января 2013 г. НЕ признается объектом налогообложения движимое имущество, принятое с 1 января 2013 года на учет в качестве основных средств.

Также надо уточнить, что является движимым и недвижимым имуществом:

Гражданский кодекс РФ Статья 130.Недвижимые и движимые вещи

Земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства

К недвижимым вещам относятся также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты.

Вещи, не относящиеся к недвижимости, включая деньги и ценные бумаги, признаются движимым имуществом. Регистрация прав движимые вещи не требуется, кроме случае, указанных в законе.

2. Сроки уплаты и представления отчетности.

Налогоплательщики налога на имущество должны не позднее 30 марта года, следующего за истекшим налоговым периодом (год) представлять Налоговую декларацию по налогу на имущество (ст. 386 НК РФ).

Представление расчетов по авансовым платежам устанавливается законами субъектов РФ.

Например, по городу Москва срок представления отчетности следующий:

Налоговый расчет по авансовому платежу по налогу на имущество:

· За 1 квартал – не позднее 30 апреля

· За полугодие — не позднее 30 июня

· За 9 месяцев – не позднее 30 октября

Налоговая декларация по налогу на имущество:

За год – не позднее 30 марта

Срок уплаты взносов

Авансовые платежи Если законом субъекта РФ предусмотрена оплата авансовых платежей, то организации должны исчислять и перечислять.

Налог по итогу года Уплата налога производится налогоплательщиками в порядке и сроки, которые установлены законами субъектов РФ.

3. Бухгалтерский учет по налогу на имущество.

В 1С:Бухгалтерия 8 предусмотрен следующий счет расчетов по налогу на имущество:

68.08 «Налог на имущество» — на данном счете отражается начисленный на основании расчетов (декларации) налог на имущество, его уплата в бюджет. Сальдо по счету указывает на задолжность или переплату по налогу на имущество в бюджет.

По кредиту счета указываются начисленные уплаты, по дебету суммы уплаченные.

4. Алгоритм заполнения декларации по налогу на имущество

Шаг 1. Титульный лист

Шаг 2. Раздел 2 Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства

Шаг 3. Раздел 1 Сумма авансового платежа по налогу, подлежащая уплате в бюджете по данным налогоплательщика.

Раздел 3 представляют иностранные организации, у которых есть имущество на территории РФ, но в РФ нет постоянного представительство.

I. Основные средства и амортизация

До начала создания декларации или авансового расчета по налогу на имущество в программе 1С, у нас должны быть выполнены все действия с основными средствами, они должны быть введены в эксплуатацию, в том числе в программе и должен быть произведен расчет амортизации.

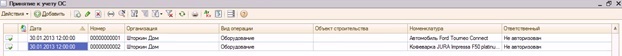

Сначала проверим в программе 1С, какие основные средства у нас приняты к учету, для этого выполним: Меню-ОС (Основные средства) – Принятие к учету ОС.

На рисунке 1 видно, что было приобретено и введено в эксплуатацию 2 основных средства: автомобиль и кофеварка.

Рисунок 1 – Принятие к учету ОС.

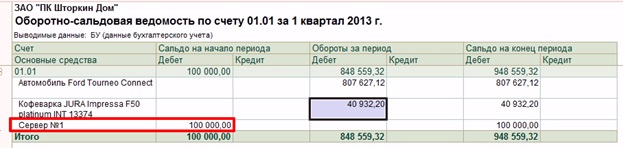

Далее нам необходимо проверить, что есть на остатках на начало года. Для этого мы открываем Отчеты — Оборотно-сальдовая ведомость, открываем счет 01.

На рисунке 2 мы видим, что на начало года у нас был в остатках Сервер №1

Рисунок 2 – Оборотно-сальдовая ведомость по счету 01.

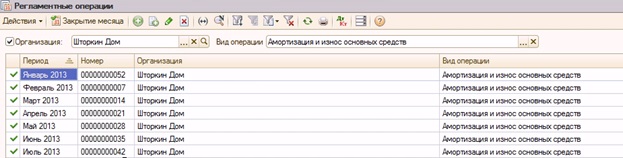

Теперь проверяем, проведен ли расчет амортизации по всем основным средствам. Для этого выполним Меню-ОС – Амортизация и износ основных средств.

На рисунке 3 мы видим, что за 1й квартал документы проведены, следовательно, проводки сформированы по этим документам.

Рисунок 3 – Регламентные операции, Амортизация и износ основных средств.

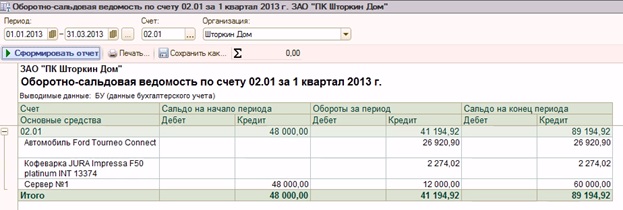

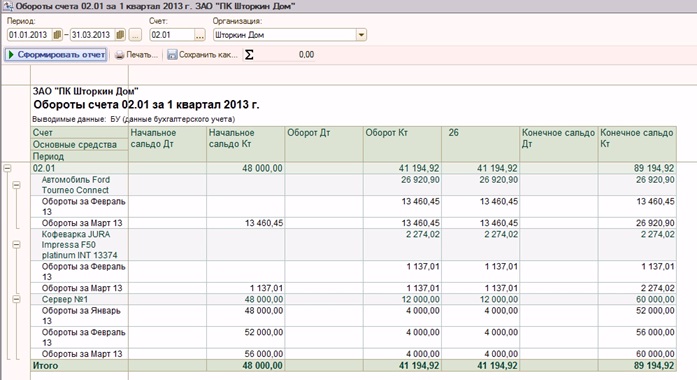

Проводки по амортизации можно посмотреть по Оборотно-сальдовой ведомости по 02 счету.

На рисунке 4 мы видим, что по каждому основному средству в какой -то сумме начислена амортизация (Колонка — Обороты за период — Кредит).

Рисунок 4 – Оборотно-сальдовая ведомость по 02 счету.

Проверка расчета амортизации

Давайте сделаем проверку расчета амортизации, но не по всем, а только по тем, которые являются объектом налогообложения по налогу на имущество.

Объектом налогообложения для российских организаций является имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для бухгалтерского учета (ст. 374 НК РФ).

Внимание! Как мы уже говорили:

01 января 2013г. НЕ признается объектом налогообложения движимое имущество, принятое с 1 января 2013 года на учет в качестве основных средств.

Автомобиль и Кофеварка являются движимым имуществом, они введены с 1 января 2013, т.е. они не являются объектами налогообложения. Сервер №1 так же является движимым имуществом, но он уже был на начало года, значит его надо учитывать в декларации налогообложения (рисунок 5).

Рисунок 5 –Оборотно-сальдовая ведомость на начало года.

Т.е. все проверки мы будем делать только по объекту Сервер №1.

Первоначальная стоимость автомобиля по БУ – Дт 01.01 Кт 08.04 100 000,00 руб.

СПИ(Срок полезного использования) – 25 мес.

Сумма месячной амортизации по БУ = 100 000,00\25 = 4 000,00 руб.

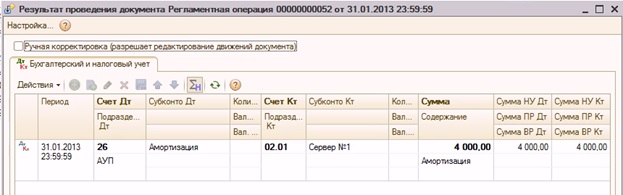

Проводка: Дт 26 Кт 02.01 сумма 4 000,00 руб.

Если все данные в программе введены правильно, то сумма амортизации в месяц должна равняться 4 000,00 руб. Это можно проверить по проводкам, откроем Меню-ОС-Амортизация и износ основных средств, откроем проводки за любой месяц. На рисунке 6 мы видим, что амортизация равно 4 000,00 руб. значит все правильно начислилось.

Рисунок 6 – Проводка за январь по амортизации

Для быстрого просмотра остаточной стоимости можно открыть Файл-ОС-Ведомость амортизации ОС.

На рисунке 7 мы видим, что на конец месяца стоимость, амортизация и остаточная стоимость верно заполнены.

Рисунок 7 – Ведомость амортизации основных средств за 1й квартал.

II. Порядок подготовки декларации по налогу на имущество.

1. Проверка информации для подготовки отчета в программе 1С.

Сначала необходимо проверить информацию об организации, для этого выполним Меню -Предприятие – Организация.

Через Меню – Предприятие – Ставки налога на имущество, вкладку Объекты с особым порядком налогообложения нужно заполнять только в том случае, если имеются какие-то льготы, или имеются иные отличия. Необходима к заполнению вкладка Ставка налога на имущество.

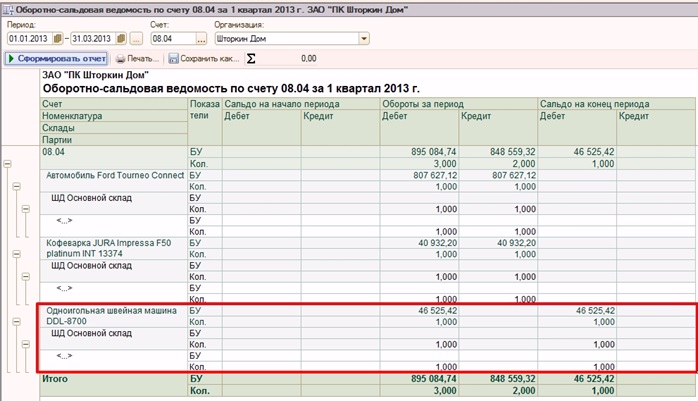

Так как основные средства не введенные в эксплуатацию, но готовые к ней тоже облагаются налогом, надо проверять не введенных в эксплуатацию основных средства по счет 0.8.

Рисунок 8 – Оборотно-сальдовая ведомость по 08 счету.

На рисунке 8 видно, что имеется одноигольная швейная машина, но так как это движимое имущество , приобретённое после 1 января 2013 то налогом не облагается.

Проверить начисления амортизации, откроем Оборотно-сальдовую ведомость по 02 счету по месяцам. На рисунке 9 мы проверяем по Серверу №1, начислена ли амортизация по всем трем месяцам. Это необходимо проверить, чтобы правильно рассчитать налог на имущество.

Рисунок 9 – Оборотно-сальдовая ведомость по 02 счету по месяцам.

Далее проверяем остаточную стоимость на начало и конец месяца(см. выше)

2. Формирование расчета по уплате авансовых платежей по налогу на имущество.

Откроем Меню-Отчеты-Регламентированные отчеты-Авансы по налогу на имущество, проверяем период, нажимаем кнопку ОК, устанавливаем дату. Раздел 3 нам не нужен, как мы уже говорили, поэтому мы его отключим, Настройка- Свойство разделов –снять галочку с 3го раздела.

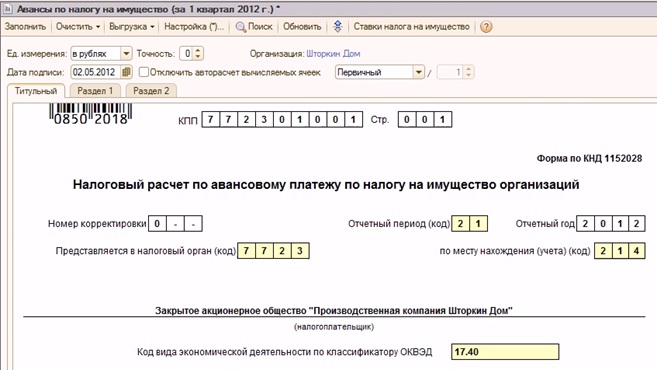

3. Титульный лист

Проверка заполнения титульного листа: поле номер корректировки устанавливается номер, если сдаем уточненный отчет при первичном ставится 0. Отчетный период должно стоять: за первый квартал 21, за первый квартал при реорганизации организации 51. Поставить код по месту нахождения. Проверить правильность заполненных данных. Рисунок 10 пример нашего титульного листа.

Рисунок 10 – Титульный лист.

4. Раздел 2

Проверяем правильность заполненных данных. Если имеется еще имущество облагаемое налогом добавляется новый лист, если имеется другое ОКАТО тоже добавляется новый лист. Далее проверяем остатки средств на начало месяцев.

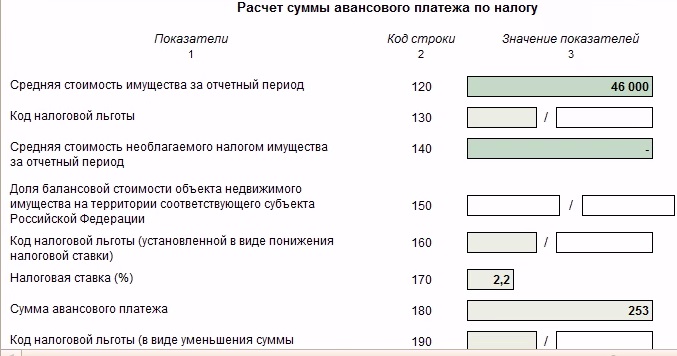

Затем проверяем сумму авансового платежа по налогу, она считается по формуле

Поля 130-160, 190 заполняются, если у вас было какое-то имущество с особым порядком обложения. Обязательно ставится налоговая ставка на имущество и сумма авансового платежа.

Рисунок 11 – Раздел 2 расчет суммы авансового платежа по налогу.

5. Раздел 1

Для заполнения раздела надо нажать кнопку Собрать данные. Затем просто проверяем информацию.

6. Формирование печатной формы отчета и выгрузка отчета.

Для того что бы открыть печатную форму надо выполнить Печать – Показать бланк формы с двухмерным штрихкодом. Так же можно распечатать без штрихкода для этого откроем Настройки-Общие-Разрешить печать без штрихкода, после этого при нажатии на кнопку Печать появятся новые печатные формы.

Выгрузка данных в программе 1С:

Сначала проверим выгрузку данных. Нажмем кнопку Выгрузка-Проверить выгрузку, на вылезшее сообщение ответимДа, после этого появится сообщение о том, что ошибок не обнаружено, если ошибки обнаружены их необходимо исправить перед выгрузкой.

Делаем выгрузку Выгрузка — Выгрузить, далее в зависимости от того какое место укажете для сохранения файла, в то место и выгрузится.

7. Составление ПП на уплату налога на имущество

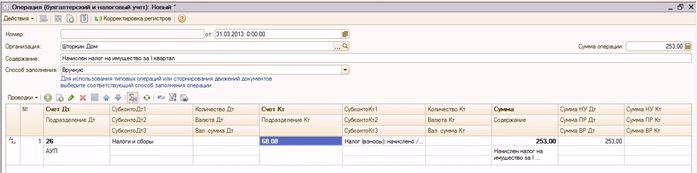

После того как заполнили аванс по налогу на имущество необходимо начислить налог в расходы, поэтому сумму налога мы вводим бухгалтерской справкой.

Меню-Операции — Операции введенные вручную, добавляем документ ставим дату, указываем что начислен налог на имущество, прописываем проводки вручную.

Рисунок 12 – Создание новой операции.

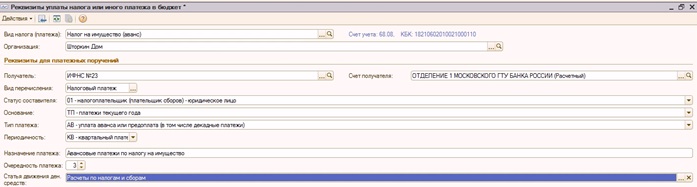

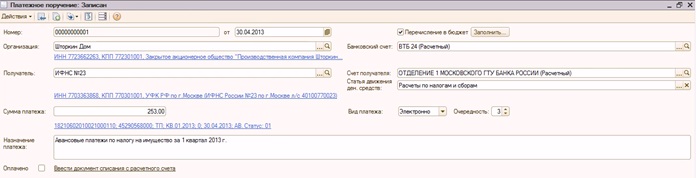

Затем создаем платежного поручения на уплату налога Меню – Банк – Реквизиты уплаты налогов и иных платежей в бюджет, добавим новый реквизит, заполняем информацию и записываем.

Рисунок 13 – Реквизит для уплаты налога.

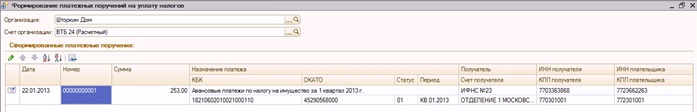

Меню – Банк – Формирование платежных поручений на уплату налогов, ввести дату, нажать кнопкуЗаполнить, выберем нашу сумму налога поставим галочку, нажать кнопку Сформировать платёжное поручение.

Рисунок 14 – Сформированное платежное поручение.

При необходимости платежное поручение можно отредактировать, откроем его и проверим данные.

Рисунок 15 – Редактирование платежного поручения.

На этом создание документов для уплаты налога на имущество закончено.

www.vnedriupp.ru

Налоговая декларация по налогу на имущество организаций в 2017 году

Организации на ОСН обязаны ежегодно подавать в ИФНС декларацию по налогу на имущество.

Примечание: если у организации нет имущества, подлежащего налогообложению, декларацию она сдавать не должна, равно как и платить налог.

Помимо налоговой декларации по итогам года, организации должны ежеквартально подавать расчет по авансовым платежам. Более подробно о данном виде отчетности можно узнать здесь.

Бланк декларации по налогу на имущество организаций

Бланк декларации по налогу на имущество (форма по КНД 1152026), действующий в 2017 году (скачать бланк).

Примечание: форма налоговой декларации (при отчете за 2016 год), порядок ее заполнения и формат сдачи в электронном виде, утверждены Приказом ФНС России от 24.11.2011 N ММВ-7-11/895).

Образец заполнения декларации по налогу на имущество за 2016 год

Декларация по налогу на имущество для организаций на ОСН в 2017 году (образец заполнения).

Срок сдачи декларации по налогу на имущество в 2017 году

Налоговым периодом по налогу на имущество является календарный год.

Декларация по налогу на имущество сдается по итогам каждого года в срок до 30 марта.

Примечание: если 30 марта выпадет на выходной или праздник, то крайний срок подачи декларации переносится на ближайший рабочий день.

Декларацию по налогу на имущество за 2016 год необходимо сдать до 30 марта 2017 года.

Декларацию по налогу на имущество за 2017 год необходимо сдать до 30 марта 2018 года.

Штрафы за несвоевременное представление отчетности:

- Если срок уплаты налога не наступил или налог был уплачен ранее – 1 000 руб.;

- Если налог не уплачен, штраф составит 5% от суммы налога, подлежащего уплате в бюджет по данной декларации за каждый месяц просрочки, но не более 30% от суммы по декларации и не менее 1 000 руб.

Способы сдачи декларации по налогу на имущество

Организации должны сдавать декларацию:

- В ИФНС по месту своего учета;

- В ИФНС по месту нахождения каждого обособленного подразделения;

- В ИФНС по месту нахождения недвижимого имущества, если оно расположено отдельно от головной организации и обособленных подразделений.

- В бумажном виде (в 2-х экземплярах) лично или через своего представителя. При сдаче один экземпляр отчетности остается в ИФНС, а на втором проставляется отметка о принятии и возвращается. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа;

- По почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения (с указанием в ней отправленной декларации) и квитанция с датой отправки;

- В электронной форме по ТКС (через операторов электронного документооборота).

- Приложить файл декларации в электронном виде на дискете или флешке;

- Напечатать на декларации специальный штрих-код, дублирующий информацию, содержащуюся в отчетности.

- Данные вносятся в декларацию слева направо начиная с первой ячейки, в случае, если остаются незаполненные клетки, в них необходимо поставить прочерк;

- При отсутствии данных в каком-либо поле (строке) в ячейках также ставится прочерк;

- При заполнении с помощью компьютера числовые показатели выравниваются по правому краю;

- Стоимостные показатели указываются в полных рублях по правилам округления (значение меньше 50 копеек отбрасывается, более 50 копеек округляется до рубля);

- В верхней части декларации указывается ИНН и КПП организации;

- Каждая страница должна содержать порядковый номер, указанный в формате 001, 010 и т.д.;

- Декларации по налогу на имущество состоит из Титульного листа, Разделов 1, 2, 3. Все листы обязательны к заполнению, даже если в каких-то разделах отсутствуют сведения (например, нет имущества с кадастровой стоимостью);

- При заполнении допускается использовать чернила черного, синего или фиолетового цвета;

- При заполнении нельзя использовать корректирующие и иные средства для исправления ошибок;

- Не допускается сшивание листов и скрепление с помощью степлера, а также двустороння печать документа;

- При ручном заполнении сведения необходимо записывать заглавными печатными буквами;

- При заполнении с помощью компьютера рекомендуется применять шрифт Courier New 16 – 18;

- При подаче декларации за 2016 год код основного вида деятельности нужно указывать в соответствии с новой редакцией ОКВЭД. Узнать код можно с помощью нашего сервиса по соответствию кодов ОКВЭД.

- Платных интернет-сервисов («Мое дело», «Б.Контур» и др.);

- Специализированных бухгалтерских компаний.

- Титульный лист;

- Раздел 1 «Сумма налога, подлежащая уплате в бюджет» (далее — Раздел 1);

- Раздел 2 «Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства» (далее — Раздел 2);

- Раздел 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости» (далее — Раздел 2.1);

- Раздел 3 «Исчисление суммы налога за налоговый период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость» (далее — Раздел 3).

- имущества, налог по которому уплачивается по местонахождению организации;

- имущества каждого обособленного подразделения с отдельным балансом;

- недвижимого имущества, которое расположено вне местонахождения организации (обособленного подразделения с отдельным балансом);

- имущества, при налогообложении которого применяются разные налоговые ставки.

- Код по ОКТМО;

- Налоговая база;

- Код вида имущества;

- Налоговая ставка.

Примечание: если организация является крупнейшим налогоплательщиком отчитываться она должна по месту своего учета.

Декларация по налогу на имущество может быть направлена в налоговый орган тремя способами:

Примечание: для сдачи декларации через представителя необходимо составить доверенность на него, заверенную печатью организации и подписью руководящего лица.

Обратите внимание, при сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать:

Указанные требования не предусмотрены НК РФ, но встречаются на практике и могут повлечь отказ в приеме декларации. Если это произошло, факт отказа в приеме можно оспорить в вышестоящий налоговый орган (тем более, если отказ повлек пропуск срока сдачи документа и доначисление штрафных санкций).

Отсутствие двухмерного штрих-кода, а также неверное указание кода ОКТМО (если иные замечания отсутствуют, и декларация соответствует установленной форме) не могут являться причинами отказа в приеме декларации (об этом прямо говориться в Письме МинФина РФ от 18 апреля 2014 г. № ПА-4-6/7440.

Как заполнить декларацию по налогу на имущество

Официальную инструкцию по заполнению декларации вы можете скачать по этой ссылке.

Основные правила заполнения декларации

Заполнение декларации по налогу на имущество через специальные сервисы

Налоговую декларацию по имуществу можно заполнить также с помощью:

www.malyi-biznes.ru

Особенности формирования декларации и налогового расчета по налогу на имущество

Заполнение декларации и расчета, если у имущества нет остаточной стоимости

Согласно статье 386 НК РФ налоговую декларацию (налоговый расчет по авансовому платежу) по налогу на имущество организаций должны сдавать все плательщики налога на имущество.

Налогоплательщиками налога на имущество признаются организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со статьей 374 НК РФ.

Объектом обложения налогом на имущество признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета (п. 1 ст. 374 НК РФ).

Таким образом, если все основные средства учреждения имеют нулевую остаточную стоимость и числятся на балансе, то до списания с учета они признаются объектом налогообложения по налогу на имущество, и учреждение обязано представлять в налоговые органы «нулевые» налоговые декларации (налоговые расчеты по авансовым платежам) по налогу на имущество. Аналогичные разъяснения приведены в письме ФНС России от 08.02.2010 № 3-3-05/128.

Начиная с представления налоговой декларации за 2017 год, следует применять формы и порядок заполнения налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество, утвержденные приказом ФНС России от 31.03.2017 № ММВ-7-21/271.

Согласно пункту 1.2 Порядка заполнения налоговой декларации по налогу на имущество организаций (далее — Порядок), приведенному в Приложении № 3 к приказу ФНС России от 31.03.2017 № ММВ-7-21/271, декларация представляется в следующем составе:

Расчет по авансовому платежу имеет аналогичный состав и порядок заполнения (Приложение № 6 к приказу ФНС России от 31.03.2017 № ММВ-7-21/271).

Раздел 3 декларации (расчета) госучреждениями не заполняется, поскольку порядок расчета налоговой базы исходя из кадастровой стоимости имущества на них не распространяется. Его должны применять собственники некоторых объектов недвижимости, а также те, кому они переданы на праве хозяйственного ведения (п. 2 ст. 375, подп. 3 п. 12, п. 13 ст. 378.2 НК РФ).

Раздел 2 заполняется по имуществу, по которому налоговая база определяется как среднегодовая стоимость.

Согласно пункту 6.1 Порядка Раздел 2.1 декларации заполняется российскими и иностранными организациями в отношении объектов недвижимого имущества, налоговой базой в отношении которых признается среднегодовая стоимость, сумма налога в отношении которых исчисляется в Разделе 2 Расчета.

Таким образом, Разделы 2 и 2.1 декларации (расчета) по налогу на имущество не заполняются, так как у имущества учреждения нет остаточной стоимости.

Вместе с тем в Разделе 2 необходимо указывать код вида имущества, код по ОКТМО и код бюджетной классификации с целью выгрузки отчета согласно формату обмена, который также утвержден приказом ФНС России от 31.03.2017 № ММВ-7-21/271@.

Порядок заполнения декларации и расчета в «1С:Бухгалтерии государственного учреждения 8»

В программе «1С:Бухгалтерия государственного учреждения 8» редакции 2 для составления декларации и налогового расчета по авансовому платежу по налогу на имущество организаций предназначены регламентированные налоговые отчеты Декларация по налогу на имущество и Авансы по налогу на имущество (раздел Учет и отчетность, сервис 1С-Отчетность).

Для того чтобы сформировать и предоставить в налоговую инспекцию «нулевую» декларацию, следует создать отчет Декларация по налогу на имущество (Авансы по налогу на имущество) (далее — Отчет), выбрав отчетный период, за который отчитывается учреждение. В результате создания отчета Титульный лист заполнится автоматически.

Затем следует перейти в Раздел 2 Отчета и вручную указать код вида имущества, код по ОКТМО, код бюджетной классификации (рис. 1).

Декларация (расчет по авансовому платежу) по налогу на имущество может включать несколько Разделов 2. Например, несколько Разделов 2 следует заполнять в отношении:

Полный перечень категорий имущества, по которому требуется отдельно составлять Раздел 2, приведен в пункте 5.2 Порядка. При наличии имущества с разными кодами вида имущества, по ОКТМО следует заполнить несколько Разделов 2 Отчета.

Далее следует перейти в Раздел 1 Отчета и нажать кнопку Заполнить Раздел 1 по данным Разделов 2 и 3, и строки 010 «код по ОКТМО», 020 «Код бюджетной классификации» заполнятся автоматически (рис. 2).

После заполнения и записи отчета учреждению останется лишь отправить его в налоговую инспекцию по телекоммуникационным каналам связи непосредственно из программы.

Заполнение декларации и расчета при применении одной льготы

В соответствии с письмом ФНС России от 05.08.2008 № 3-3-06/234@, если в учреждении применяется одна льгота по налогу на имущество, то отдельный Раздел 2 налогового расчета по авансовому платежу по налогу на имущество и декларации по налогу на имущество по льготируемому имуществу не заполняется.

В этом случае следует формировать единый Раздел 2 по льготируемому и нельготируемому имуществу.

В программе «1С:Бухгалтерия государственного учреждения 8» редакции 2 реализовано заполнение единого Раздела 2 декларации (расчета по авансовому платежу) при использовании учреждением одной льготы.

Для формирования единого Раздела 2 Отчета у льготируемого (рис. 3) и не льготируемого (рис. 4) имущества в регистре сведений Ставки налога на имущество (раздел Налоги) должны быть установлены одинаковые значения в реквизитах:

Для льготируемого имущества (для которого в регистре сведений Ставки налога на имущество установлено значение Налоговой льготы «Освобождается от налогообложения») также следует заполнить налоговую ставку, установленную в соответствии со статьей 380 НК РФ законом субъекта РФ.

То есть, если по льготируемому имуществу была установлена налоговая ставка 0 %, ее следует заменить на ставку, установленную субъектом РФ (например, 2,2 %). При этом налог на имущество по льготируемому имуществу не рассчитывается.

buh.ru