Оглавление:

Возврат предоплаты ндс

Вопрос: По условиям договора поставки покупатель перечислил организации-поставщику 50-процентную предоплату. Организация исчислила с нее НДС и выставила покупателю счет-фактуру. Однако в этом же квартале договор с покупателем был расторгнут, аванс возвращен. Ранее исчисленный с предоплаты НДС организация вправе принять к вычету. Как отразить данный НДС в декларации?

Вычет НДС с авансов

Нужно ли исчислять НДС с аванса, если договор на поставку товаров (работ, услуг) расторгнут в том же налоговом периоде?

Расчеты по НДС при получении авансов в программе 1С

Как в декларации по НДС отразить полученные авансы?

Ответ от 20.04.2016 :

Получив аванс в счет предстоящей поставки товара (выполнения работ, оказания услуг), налогоплательщик должен исчислить с него НДС (п. 1 ст. 167 НК РФ). На сумму предоплаты (с выделенным НДС) в адрес покупателя выставляется счет-фактура (п. 1 ст. 168 НК РФ).

По мнению контролирующих органов, данные требования необходимо соблюдать и в том случае, когда поступление аванса и его возврат (по причине расторжения контракта) произошли в пределах одного налогового периода (квартала) (см. письма Минфина России от 16.10.2012 № 03-07-11/426, ФНС России от 24.05.2010 № ШС-37-3/2447).

Если аванс возвращается в связи с изменением условий договора или его расторжением, поставщик (продавец) вправе принять к вычету НДС, ранее исчисленный им с предоплаты (абз. 2 п. 5 ст. 171 НК РФ).

Таким образом, по итогам соответствующего квартала у налогоплательщика может образоваться одна и та же сумма НДС к уплате и к вычету (например, в ситуации, когда никаких иных операций организация не осуществляла).

Соответственно, в декларации по НДС, подаваемой по итогам данного квартала, НДС с аванса потребуется отразить дважды (п. 38.4, 38.8 Порядка заполнения декларации, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@):

- в разделе 3 по строке 070 в графе 5 как НДС, исчисленный с полученной предоплаты.

- в разделе 3 по строке 120 как НДС, принимаемый к вычету по причине расторжения контракта.

- договор, по которому был получен аванс, должен быть расторгнут;

- аванс должен быть возвращен;

- возврат аванса должен быть отражен в учете;

- с момента отказа от товаров (работ, услуг) должно пройти не более 1 года.

- по соглашению сторо н п. 1 ст. 450 ГК РФ ;

- по инициативе одной стороны (как результат отказа продавца (или покупателя) исполнять договор, то есть передать товары (принять товары и полностью их оплатить)), если это допускаетс я п. 3 ст. 450 ГК РФ :

- законом. Например, если продавец неоднократно нарушал сроки поставки товаров, покупатель вправе отказаться от поставки очередной партии и попросить вернуть аван с пп. 1, 2 ст. 523 ГК РФ ;

- самим договором. В нем могут быть предусмотрены положения, позволяющие, скажем, продавцу расторгнуть договор, если к определенной дате покупатель не перечислит сумму предусмотренного аванса в полном объеме. Или даже просто указано (без каких-либо обоснований), что договор может быть расторгнут в одностороннем порядке, например, с письменным предупреждением за 15 дней.

- между продавцом и покупателем заключен договор предусматривающий перечисление аванса;

- у покупателя на руках есть «авансовый» счет-фактура продавца;

- имеется платежное поручение на перечисление аванса продавцу.

- за 1 квартал 2017 года — до 25.04.2017;

- за 2 квартал 2017 года — до 25.07.2017;

- за 3 квартал 2017 года — до 25.10.2017;

- за 4 квартал 2017 года — до 25.01.2018.

- комиссионеры и агенты, действующие по соответствующим посредническим договорам, предусматривающим реализацию и (или) приобретение товаров (работ, услуг, имущественных прав) от имени посредника (абз. 1);

- экспедиторы, осуществляющие деятельность на основании договора транспортной экспедиции, в случае определения ими налоговой базы как суммы дохода, полученной в виде вознаграждения при исполнении данных договоров (абз. 2). Если экспедитор не является плательщиком НДС либо освобожден от исполнения обязанностей налогоплательщика, он ведет журнал учета счетов-фактур при условии, что в налоговых доходах учитывает лишь вознаграждение по сделке (абз. 3);

- застройщики (абз. 1).

- 62-2 «Авансы полученные»;

- 62-1 «Расчеты по товарам отгруженным».

Как задать вопрос

Как задать вопрос

its.1c.ru

Вычет НДС у продавца при возврате авансов и товаров

Применение налоговых вычетов нередко вызывает сложности у бухгалтеров. Не так давно вышло в свет новое письмо ФНС России на эту тему. Как продавцу принять к вычету НДС при возврате авансовых платежей покупателю в случае расторжения договора поставки? Можно ли возвратить предоплату собственным имуществом? Рассмотрим эти и ряд других вопросов в нашей статье.

В общем случае при получении аванса в счет предстоящих поставок товаров (работ, услуг) у продавца возникает обязанность по начислению НДС. Не позднее 5 календарных дней со дня получения аванса нужно выставить покупателю счет-фактуру на сумму предоплаты 1 . А на дату отгрузки товаров (выполнения работ, оказания услуг), в счет которых был получен аванс, НДС, ранее начисленный с предварительной оплаты, организация вправе принять к вычету 2 .

Налоговое законодательство предусматривает, что в случае изменения условий либо расторжения договора поставки и возврата авансовых платежей можно применить вычет налога, ранее начисленного и уплаченного в бюджет с сумм предоплаты за товары (работы, услуги), предназначенные для реализации на территории РФ 3 .

Таким образом, вычет можно применить в полном объеме. Но только после того, как в учете будут отражены операции по корректировке в связи с отказом от товаров (работ, услуг). Факт возврата авансовых платежей должен быть отражен в бухгалтерском учете и подтвержден документально, то есть платежными поручениями 4 . Обратите внимание: вычетом можно воспользоваться не позднее одного года с момента такого отказа.

Пример

ООО «Вектор» (продавец) заключило с ООО «Ром» (покупателем) договор на поставку товаров, облагаемых НДС по ставке 18%. Цена договора составляет 118 000 руб., в т. ч. НДС — 18 000 руб. Условиями договора предусмотрено, что покупатель перечисляет продавцу 100% оплаты в счет предстоящей поставки, а продавец обязан отгрузить товары в течение 3 дней с момента получения денежных средств.

28 июня 2010 г. покупатель перечислил продавцу оплату в счет предстоящей поставки в размере 118 000 руб., в т. ч. НДС — 18 000 руб., продавец же не осуществил отгрузку в указанный срок, в связи с чем в июле стороны расторгли договор, а продавец вернул сумму предварительной оплаты покупателю на основании платежного поручения от 02.07.2010 N 32.

Бухгалтер фирмы ООО «Вектор» сделает следующие проводки.

В момент поступления предварительной оплаты:

ДЕБЕТ 51 КРЕДИТ 62 «Аванс полученный»

– 118 000 руб. — получен аванс от покупателя;

ДЕБЕТ 62 «Аванс полученный»

КРЕДИТ 68

– 18 000 руб. — начислен НДС;

ДЕБЕТ 68 КРЕДИТ 51

– 18 000 руб. — перечислен НДС в бюджет.

В момент возврата предварительной оплаты в связи с расторжением договора:

ДЕБЕТ 62 «Аванс полученный»

КРЕДИТ 51

– 118 000 руб. — возвращены денежные средства покупателю;

ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный»

– 18 000 руб. — произведен вычет суммы НДС, уплаченной в бюджет с аванса в счет поставки.

В одном из своих последних писем налоговики разъяснили порядок применения вычетов по НДС в случае, если получение и возврат авансовых платежей осуществляется в одном налоговом периоде при расторжении договора. Организация должна отразить в декларации по НДС сумму налога с полученной предоплаты и в этом же налоговом периоде при наличии документов, свидетельствующих о возврате сумм этой предоплаты, и при условии изменения либо расторжения договора вправе заявить к вычету соответствующую сумму налога 5 .

Предоплата возвращена неденежными средствами

Продавец может возвратить аванс покупателю не деньгами, а имуществом, например векселем третьего лица. Как быть с налоговым вычетом в такой ситуации? Нам известно лишь одно решение суда, в котором арбитры указали на правомерность принятия НДС к вычету. Суммы неиспользованных авансов были возвращены заказчикам путем передачи собственного имущества — векселей третьих лиц. Данное имущество, переданное в счет возврата неиспользованного аванса, было оплачено организацией 6 .

Однако, по нашему мнению, все же существует риск того, что налоговики поставят вычет под сомнение, поскольку формально возврата предварительной оплаты покупателю на основании платежных поручений не происходит.

Кроме того, чиновники Минфина России рассматривают любую передачу векселя (в т. ч. в счет возврата предоплаты) как реализацию ценной бумаги, которая не подлежит обложению НДС 7 . Разделяют эту точку зрения и некоторые суды 8 .

Соответственно, компании необходимо организовать раздельный учет облагаемых и освобожденных от НДС операций. Другие арбитры считают, что при использовании векселя третьего лица в качестве средства платежа реализации не происходит, а потому объекта налогообложения не возникает 9 . Связано это с тем, что вексель используется как средство платежа, а значит, передача в оплату приобретенных товаров (работ, услуг) не признается реализацией ценной бумаги. В связи с этим у организации отсутствует обязанность по ведению раздельного учета НДС.

Таким образом, при возникновении споров с налоговиками отсутствие раздельного учета НДС придется отстаивать в суде.

Е.Н. Вихляева,

консультант отдела косвенных налогов Минфина России

Согласно пункту 5 статьи 171 Налогового кодекса суммы налога на добавленную стоимость, исчисленные и уплаченные налогоплательщиком в бюджет при получении сумм предварительной оплаты (частичной оплаты), подлежат вычетам в случае возврата этих сумм при изменении или расторжении договора. В связи с этим принимаемые к вычету суммы налога на добавленную стоимость не могут признаваться излишне уплаченными суммами налога, подлежащими зачету в счет предстоящих платежей по данному налогу.

Вычет НДС при возврате товара

До расторжения договора часть продукции может быть уже реализована и оприходована покупателем. Соответственно, при расторжении договора покупатель возвращает такой товар продавцу, а он перечисляет покупателю деньги. В этом случае продавец принимает к вычету сумму НДС в части стоимости возвращенных товаров, а также ставит к вычету налог по возвращенному авансу (подробнее об этом мы писали выше). Обратите внимание: такой возврат товара (после факта принятия на учет товаров) налоговики признают обратной реализацией, поскольку покупатель уже приобрел право собственности на возвращаемый товар. На стоимость «возврата» покупатель должен выставить продавцу счет-фактуру и зарегистрировать его в книге продаж. Только на основании этого счета-фактуры первоначальный продавец вправе принять к вычету НДС по возвращенным товарам. Эти разъяснения приводят специалисты Минфина России 10 . Следовательно, при отсутствии у организации такого счета-фактуры от покупателя, к которому перешло право собственности на товар, продавец не сможет принять к вычету НДС на основании пункта 5 статьи 171 Налогового кодекса.

Если возвращенные товары не были оприходованы покупателем, то вычет производится в общем порядке при условии, что сумма налога уплачена в бюджет, в бухгалтерском учете сделаны корректировки по возврату товаров (работ, услуг) и не истек один год со дня такого возврата. Так, при возврате не принятых на учет покупателем товаров в экземпляры счетов фактур, выставленных при отгрузке товаров, продавцу необходимо внести исправления, предусматривающие корректировку количества и стоимости отгруженных товаров 11 . Указанные исправления вносятся на дату принятия на учет товаров, возвращенных покупателем. При этом в исправленном счете-фактуре следует дополнительно указать количество и стоимость возвращенных товаров. Все изменения необходимо заверить подписью руководителя, печатью фирмы и указать дату их внесения. Исправленный счет-фактуру в части возвращенного товара продавец должен зарегистрировать в книге покупок. Следовательно, у организации возникает обязанность по предоставлению уточненной декларации по НДС, если отгрузка и возврат товара осуществлены в разных налоговых периодах.

Пример

ООО «Дигма» (продавец) в июне 2010 г. отгрузило ООО «Вектор» 10 ноутбуков по цене 11 800 руб. за штуку, в т. ч. НДС — 1800 руб. Всего отгружено товара на сумму 118 000 руб, в т. ч. НДС — 18 000 руб. Перехода права собственности на товар не было. Себестоимость отгруженной партии товара составляет 60 000 руб. Три ноутбука оказались бракованными, в связи с чем покупатель решил отказаться от них. В июле ООО «Вектор» вернуло продавцу продукцию на общую сумму 35 400 руб., в т. ч. НДС — 5400 руб. Бухгалтер фирмы ООО «Дигма» сделает следующие проводки.

Июнь

ДЕБЕТ 62 КРЕДИТ 90-1

– 118 000 руб. — отражена выручка от реализации ноутбуков;

ДЕБЕТ 90-3 КРЕДИТ 68

– 18 000 руб. — начислен НДС;

ДЕБЕТ 90-2 КРЕДИТ 41

– 60 000 руб. — списана себестоимость реализованной продукции;

ДЕБЕТ 68 КРЕДИТ 51

– 18 000 руб. — перечислен НДС в бюджет.

Июль

ДЕБЕТ 62 КРЕДИТ 90-1

– 35 400 руб. (сторно) — сторнирована часть выручки, приходящаяся на возвращенный товар;

ДЕБЕТ 90-2 КРЕДИТ 41

– 18 000 руб. (сторно) — сторнирована часть себестоимости;

ДЕБЕТ 90-3 КРЕДИТ 68

– 5400 руб. (сторно) — сторнирована часть НДС с выручки от реализации товара.

Возврат неиспользованного аванса

Обратите внимание, что на практике может возникнуть ситуация, когда продавец возвращает покупателю неиспользованный аванс в счет предстоящей поставки товаров, выполнения работ или оказания услуг. При этом возврат аванса не связан с расторжением договора. Как правило, сумма налога, ранее начисленная при получении данной суммы, уже была принята к вычету.

При буквальном толковании положений Налогового кодекса в случае возврата авансового платежа, не связанного с изменением или расторжением договора, вычет ранее начисленного налога не предусмотрен. Поэтому велика вероятность возникновения налоговых споров, связанных с правомерностью предъявления к вычету НДС, ранее начисленного с сумм оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг). В этом случае рекомендуем в бухгалтерском учете сторнировать данную сумму налога и представить налоговикам уточненную декларацию по НДС.

Пример

Частное охранное предприятие ООО «Акула» заключило договор с ООО «Вектор» на оказание разовых охранных услуг. Первоначальная цена была определена в сумме 118 000 руб., в т. ч. НДС — 18 000 руб. Фирма «Вектор» в июне перечислила деньги на условиях 100% предоплаты ООО «Акула». В акте оказанных услуг от 30.06.2010 указано, что ООО «Акула» оказало услуги на сумму 107 600 руб., в т. ч. НДС — 16 414 руб. Сумму излишней предоплаты охранное предприятие пообещало вернуть. В августе ООО «Акула» перечислило ООО «Вектор» неиспользованную часть предоплаты в сумме 10 400 руб. Возврат авансового платежа связан с изменением условий договора.

При формировании декларации за II кв. 2010 г. бухгалтер ООО «Акула» ошибочно принял к вычету всю сумму НДС по полученной предоплате. Рассмотрим, какие проводки будут сделаны в таком случае и какие исправительные записи должны быть в учете.

В момент поступления предварительной оплаты:

ДЕБЕТ 51 КРЕДИТ 62 «Аванс полученный»

– 118 000 руб. — получен аванс в счет оказания услуг;

ДЕБЕТ 62 «Аванс полученный»

КРЕДИТ 68

– 18 000 руб. — исчислен НДС с суммы поступившей предоплаты;

ДЕБЕТ 68 КРЕДИТ 51

– 18 000 руб. — уплачена в бюджет сумма налога.

В момент оказания услуг:

ДЕБЕТ 62 КРЕДИТ 90-1

– 107 600 руб. — отражена выручка от оказания услуг;

ДЕБЕТ 90-3 КРЕДИТ 68

– 16 414 руб. — начислен НДС;

ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный»

– 18 000 руб. — ошибочно произведен вычет налога с суммы аванса в полном размере;

ДЕБЕТ 62 «Аванс полученный»

КРЕДИТ 62

– 107 600 руб. — зачет аванса.

В момент перечисления неиспользованного аванса:

ДЕБЕТ 62 «Аванс полученный» КРЕДИТ 51

– 10 400 руб. — возврат покупателю предоплаты;

ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный»

– 1586 руб. (сторно) — сторнирована часть ранее принятого к вычету налога.

Подана уточненная декларация по НДС за II кв. 2010 г.

ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный»

– 1586 руб. — принят к вычету НДС по возвращенной части аванса.

ПРАВИЛЬНЫЙ ВАРИАНТ РАСЧЕТОВ

В момент оказания услуг:

ДЕБЕТ 62 КРЕДИТ 90-1

– 107 600 руб. — отражена выручка от оказания услуг;

ДЕБЕТ 90-3 КРЕДИТ 68

– 16 414 руб. — начислен НДС по реализации услуг;

ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный»

– 16 414 руб. — принят к вычету ранее начисленный НДС в части реализованной услуги;

ДЕБЕТ 62 «Аванс полученный»

КРЕДИТ 62

– 107 600 руб. — зачет аванса.

В момент перечисления неиспользованного аванса:

ДЕБЕТ 62 «Аванс полученный»

КРЕДИТ 51

– 10 400 руб. — возврат покупателю предоплаты;

ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный»

– 1586 руб. — принят к вычету НДС по возвращенной части аванса.

О.С. Ганелес,

старший консультант налогового отдела компании KPMG

При получении предоплаты продавец (исполнитель) обязан начислить НДС, в том числе и в случае, если предоплата получена неденежными средствами (например, векселем третьего лица).

В пункте 5 статьи 172 Налогового кодекса условием вычета НДС в случае изменения условий либо расторжения ранее заключенного с покупателем (заказчиком) договора назван возврат соответствующих сумм авансовых платежей. При этом не указывается, что такой возврат должен быть осуществлен обязательно в денежной форме.

В связи с этим можно сделать вывод, что при возврате ранее полученной продавцом предоплаты векселем третьего лица соответствующая сумма НДС подлежит вычету вне зависимости от того, был ли этот вексель третьего лица получен в качестве аванса от покупателя (заказчика) или иным образом.

Данный вывод подтверждается также рядом судебных решений (пост. ФАС МО от 20.06.2005 по делу N КА-А40/5402-05, ФАС ПО от 28.03.2005 по делу N А12-20637/04-С36, от 26.04.2007 по делу N А55-11874/06, от 15.01.2009 по делу N А65-9611/2008).

Автор статьи:

И.Н. Сыраев,

эксперт журнала

Экспертиза статьи:

А.И. Матросова,

главный бухгалтер компании «БВТ Группа»

1 п. 3 ст. 168 НК РФ

2 п. 8 ст. 171, п. 6 ст. 172 НК РФ

3 п. 5 ст. 171 НК РФ

4 пост. ФАС СКО от 13.01.2010 N А20-137/2009

5 письмо ФНС России от 24.05.2010 N ШС-37-3/2447

6 пост. ФАС МО от 02.08.2005 N КА-А40/5402-05

7 письмо Минфина России от 06.06.2005 N 03-04-11/126

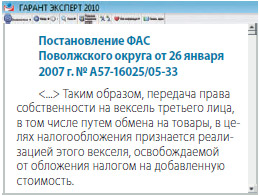

8 пост. ФАС ПО от 26.01.2007 N А57-16025/05-33

9 пост. ФАС МО от 20.12.2007 N КА-А40/11879-07

10 письма Минфина России от 07.03.2007 N 03-07-15/29, от 12.08.2008 N 03-07-09/23

11 письма Минфина России от 07.03.2007 N 03-07-15/29, ФНС России от 23.03.2007 N ММ-6-03/233@

www.garant.ru

Как продавцу оформить возврат аванса при расторжении договора, чтобы вычесть авансовый НДС

Утром деньги — вечером стулья. Таков был уговор у вас с покупателем. Но уже к обеду ваш покупатель передумал: стулья ему не нужны. Или же выясняется, что вы по какой-то причине уже не в состоянии отгрузить ему стулья. Вам знакомы эти ситуации? От них не застрахован ни один продавец. Усугубляются они еще и тем, что с полученного аванса вы заплатили НДС. Правда, вы можете принять уплаченный налог к вычет у п. 5 ст. 171 НК РФ . Но, конечно же, при соблюдении ряда условий. Вот он и п. 5 ст. 171, п. 4 ст. 172 НК РФ :

Вычет НДС с аванса возможен и в случае его возврата в связи с изменением договора. Но такую ситуацию мы в статье не рассматриваем.

А теперь — подробнее о каждом действии.

Расторгаем договор

Расторжение договора (во внесудебном порядке) возможно:

Есть риск, что налоговики откажут в вычете НДС с аванса, «возвращенного» зачетом, а не деньгами. Но Минфин в таких случаях препятствий для вычета не видит

Давайте сразу договоримся, что вопросы о правомерности расторжения договора по тем или иным причинам мы обсуждать не станем. Будем исходить из того, что против расторжения договора никто не возражает.

Но прежде чем перейти собственно к вопросу об оформлении расторжения договора, остановимся на такой немаловажной процедуре, как сверка расчетов с покупателем. Ее проведение перед расторжением договора — в ваших интересах!

Проводим сверку расчетов с покупателем

Если до того момента, как покупатель изъявил желание расторгнуть договор, вы успели лишь получить предоплату и сумма, которую он просит вернуть, соответствует полученной, вы вполне можете обойтись без сверки взаиморасчетов.

Если же в рамках расторгаемого договора вы уже отгружали товары в счет полученной предоплаты и возвратить нужно лишь не закрытый поставкой аванс, то акт сверки лишним не будет. Не помешает он и в ситуациях, когда предоплата поступала на ваш счет несколькими платежами или же аванс перечислял не сам покупатель, а третье лицо по его просьбе.

И, конечно же, не стоит пренебрегать проведением сверки, если инициатива о расторжении договора исходит от вас.

Акт сверки можно оформить так.

Акт № 1

сверки расчетов по состоянию на 11.05.2011

ООО «Продавец» в лице генерального директора Иванова Ивана Ивановича, действующего на основании Устава, с одной стороны и ООО «Покупатель» в лице генерального директора Петрова Петра Петровича, действующего на основании Устава, с другой стороны составили настоящий акт о том, что на 11.05.2011 состояние взаимных расчетов по договору купли-продажи от 14.03.2011 № 15 следующее.

glavkniga.ru

Возврат аванса покупателю: как отразить в декларации по НДС в 2017 году

Статьи по теме

Часто условия договора могут меняться, либо договор может быть, просто расторгнут. Как сделать возврат аванса покупателю, как отразить в декларации по НДС в 2017 году?

В статье мы расскажем, как отразить возврат аванса покупателю в декларации по НДС и у покупателя, и у продавца. Напомним о сроках подачи налоговой декларации по НДС в 2017 году, и порядке уплаты налога.

Срочная новость для плательщиков НДС: Чиновники назвали четыре новых случая, когда можно не платить НДС. Подробности читайте в журнале «Российский налоговый курьер».

При возврате аванса продавец может принять к вычету НДС

Если нужно сделать возврат аванса покупателю, мы расскажем, как отразить его в декларации по НДС в 2017 году. Продавец в этом случае может принять к вычету НДС, который он исчислил при получении аванса.

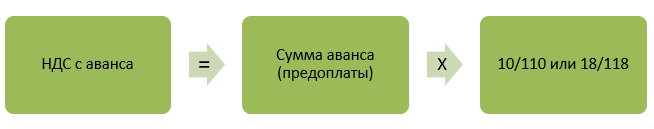

Напоминаем, что при получении аванса продавец обязан начислить НДС с полученной суммы. Сделать это надо в тот же день, при этом неважно, когда произойдет отгрузка (подп. 2 п. 1 ст. 167 НК РФ). НДС рассчитывается по формуле (п. 4 ст. 164 НК РФ):

Как продавцу оформить полученный аванс в 2017 году

В бухучете для этой операции есть соответствующая проводка: Дебет 62 (аванс) – Кредит 68. После получения аванса продавцу надо оформить авансовый счет-фактуру и зарегистрировать его в книге продаж. Счет-фактура отражается в том квартале, когда получена предоплата (п. п. 3, 17 Правил ведения книги продаж).

Экземпляр счета-фактуры после регистрации следует передать покупателю (п. 3 ст. 168 НК РФ). Все это надо сделать в течение 5 календарных дней со дня, когда была получена предоплата. Аванс отражается в строке 070 раздела 3 декларации по НДС в том квартале, когда он был получен (п. 38.4 Порядка заполнения декларации, далее – Порядка).

Как бухгалтеру работать по новым правилам? С 2017 года вступает в силу рекордное количество поправок. В журнале «Российский налоговый курьер» мы опубликуем большую таблицу изменений и советы экспертов, как выгодно применять нововведения на практике. При подписке на журнал в подарок вы получите доступ к онлайн-сервисам и нормативно-правовой базе. Подробнее о выгоде подписки здесь>>>

Как продавцу принять к вычету НДС с аванса в 2017 году

Итак, произошел возврат аванса покупателю, смотрите, как отразить это в декларации по НДС в 2017 году. Во-первых, сделать это можно только в случае, если возврат аванса вызван изменением условий или расторжением договора.

Принять НДС к вычету продавец может на дату возврата аванса, сумма налога при этом рассчитывается, как сумма возвращенного аванса, умноженная на соответствующую ставку НДС: 10/110 или 18/118 (п. 5 ст. 171, п. 4 ст. 172 НК РФ).

Важное замечание! Вычет можно применить только в том квартале, в котором выполнены условия для вычета. Это значит, что переносить вычет на поздние периоды нельзя (письмо Минфина от 21.07.15 № 03-07-11/41908).

Каждый бухгалтер должен это знать!

Для вычета НДС с аванса составьте счет-фактуру и заполните декларацию

Чтобы правильно оформить возврат аванса покупателю, вот как надо отразить в декларации по НДС в 2017 году. Возьмите счет-фактуру, который составлен при получении аванса, и внесите его в книгу покупок. При этом важно проставить в графе 2 книги покупок код операции – 22 (подп. «д» п. 6, п. 22 Правил ведения книги покупок).

В бухучете это надо показать следующей проводкой: Дебет 68 – Кредит 62 (аванс), т.е. проводкой, обратной той, которую вы сделали при начислении НДС с аванса. В декларации по НДС отразить вычет нужно в строке 120 раздела 3 (п. 38.8 Порядка).

Покупатель вправе восстановить НДС при возврате аванса продавцом

Действия покупателя при возврате аванса продавцом следующие: он восстанавливает ранее принятый к вычету НДС с суммы предоплаты (подп. 3 п. 3 ст. 170 НК РФ). В бухучете вычет и последующее восстановление НДС с аванса у покупателя отражается теми же проводками, что и у продавца.

Напоминаем, что покупатель не обязан принимать вычет «авансовый» НДС, который он перечислил продавцу, это его право (письмо Минфина от 20.05.16 № 03-07-08/28995). Обращаем внимание, что вычет возможен только при наличии трех условий (п. 9 ст. 172 НК РФ):

Вычет следует производить в том квартале, в котором выполнены все три указанных условия, переносить его на поздние сроки нельзя (письмо Минфина от 09.04.15 « 03-07-11/20290).

Как отразить возврат аванса в декларации по НДС покупателю

Чтобы правильно оформить возврат аванса покупателю, вот как отразить его в декларации по НДС в 2017 году. Покупателю нужно включить в раздел 8 декларации сведения об «авансовом» счете-фактуре продавца (п. 45 Порядка).

Сумму НДС по этому счету-фактуре надо показать в строке 130 раздела 3 (п. 38.9 Порядка). В раздел 9 надо внести «авансовый» счет-фактуру при восстановлении НДС (п. 47 Порядка). А сумму восстановленного НДС по этому счету-фактуре внесите в строку 080, 090 раздела 3 (п. 38.5 Порядка).

Сроки подачи декларации по НДС и сроки уплаты налога в 2017 году

Напоминаем, что декларацию по НДС надо подавать в электронном виде до 25 числа, месяца, следующего за отчетным кварталом (п. 5 ст. 174 НК РФ). Сроки сдачи декларации за периоды 2017 года следующие:

Уплата НДС производится ежемесячно тремя равными долями в течении трех месяцев после окончания отчетного квартала до 25 числа (п. 1 ст. 174 НК РФ). Если сумма налога не делится на равные части, то большую долю можно уплатить в последний срок уплаты.

К примеру, НДС за 2 квартал 2017 года составил 1300 000 руб. Уплатить налог нужно в следующем порядке: до 25 апреля 2017 – 433 333руб., до 25 мая 2017 – 433 333 руб. и до 26 июня 2017 – 433 334 руб.

www.rnk.ru

Авансовый НДС.

Авансовый ндс.

Ваша организация получила аванс под предстоящую поставку, облагаемую НДС. Получила, рассчитала авансовый НДС, оформила соответствующий счет-фактуру покупателю, отразила налог во всех «НДС-документах», заполнила налоговую декларацию.

А в следующем (пусть так) квартале товар намеревалась отгрузить, да только покупатель решил забрать товара меньше, чем предварительно оплатил, а разницу денежной суммы попросил «перекинуть» обратно.

Что ж, попросил – вернули, договор (а речь в подобных ситуациях, как правило, идет о «долгоиграющих» договорах поставки) при этом не расторгали, дополнительного соглашения к нему не составляли. В дальнейшем сторон договора – плательщиков НДС ожидает такой сценарий по части «авансового» НДС: продавец принимает налог к вычету, покупатель принятый к вычету налог восстанавливает.

Казалось бы, все довольно просто, но…

Бухгалтерский форум (как для тех, кто давно знаком с российским налоговым законодательством, так и для новичков – крымских (севастопольских) бизнесменов) обозначил интерес к этой теме. Может ли поставщик вернуть сумму остатка аванса и возместить НДС? Если да, то какими документами можно обосновать данный возврат аванса покупателю?

Что ж, будем рассуждать вместе.

Аванс полученный.

…оформляем «НДС-документы»

По общему правилу при получении предоплаты в счет будущих поставок налогоплательщик-продавец исчисляет авансовый НДС по расчетной ставке 18/118 (10/110) и в течение пяти календарных дней выставляет покупателю счет-фактуру в соответствии с требованиями п. 5.1 ст. 169 НК РФ (абз. 2 п. 1 ст. 154, пп. 2 п. 1 ст. 167, п. 4 ст. 164, п. 3 ст. 168 НК РФ).

«Авансовый» счет-фактура регистрируется в книге продаж (п. 3, 17 Правил ведения книги продаж [1] ).

С 2015 года журнал учета счетов-фактур ведут лишь посредники (п. 3.1 ст. 169 НК РФ):

На день отгрузки у налогоплательщика вновь возникают объект налогообложения и обязанность выставить (в течение пяти календарных дней) счет-фактуру в соответствии с требованиями п. 5 ст. 169 НК РФ (п. 14 ст. 167, п. 3 ст. 168 НК РФ). «Отгрузочный» счет-фактура отражается при этом в книге продаж (п. 3 Правил ведения книги продаж).

Одновременно сумму «авансового» НДС поставщик вправе принять к вычету (п. 8 ст. 171, п. 6 ст. 172 НК РФ). Для этих целей «авансовый» счет-фактура на дату отгрузки регистрируется в книге покупок (п. 22 Правил ведения книги покупок [2] ).

…проводим в бухгалтерском учете

Теперь «на цифрах». Допустим, сумма поступившего (в декабре 2014 года) на расчетный счет поставщика аванса – 1 180 000 руб. (включая НДС – 18%). Товары отгружены поставщику в феврале 2015 года на сумму 708 000 руб. (в том числе НДС). Остаток средств – 472 000 руб. (в том числе НДС) возвращен (в апреле 2015 года) покупателю.

В бухгалтерском учете к счету 62 «Расчеты с покупателями и заказчиками» организация-поставщик приняла следующие субсчета:

Поскольку порядок отражения в учете сумм НДС, начисленных с полученных авансов, действующими нормативно-правовыми актами не определен, организация-поставщик установила его самостоятельно, закрепив в учетной политике (п. 7 ПБУ 1/2008 «Учетная политика организации» [3] ). В соответствии с этим порядком организация отражает полученные авансы под предстоящую поставку на счете 76 «Расчеты с разными дебиторами и кредиторами», субсчет «НДС с авансов полученных».

Предположим, что других операций (кроме рассматриваемой) у поставщика не было. Тогда в декабре 2014 года и I квартале 2015 года он сделает следующие проводки:

Декабрь 2014 года

Получен аванс под предстоящую отгрузку товара

Начислен «авансовый» НДС

1 180 000 руб. х 18/118

Январь, февраль, март 2015 года

Уплачена 1/3 суммы начисленного «авансового» НДС в бюджет

Февраль 2015 года

Начислен НДС с реализации

Принят к вычету «авансовый» НДС

Зачтена часть аванса, приходящаяся на реализацию

«Авансовый» счет-фактуру бухгалтер зарегистрирует в книге продаж в декабре. (На тот период, кстати, продавец вносил соответствующие записи и в журнал учета счетов-фактур.)

«Отгрузочный» счет-фактуру (на сумму 708 000 руб., в том числе НДС – 108 000 руб.) организация зарегистрирует в книге продаж. Одновременно она внесет данные в книгу покупок по «авансовому» счету-фактуре на эту же сумму (708 000 руб., в том числе НДС – 108 000 руб.).

…заполняем декларацию по НДС

За IV квартал 2014 года налогоплательщик отчитается (до 26.01.2015) по прежней форме декларации [4] .

Сумма полученной оплаты в счет предстоящих поставок товаров находит отражение в разд. 3 «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2 – 4 статьи 164 Налогового кодекса Российской Федерации» по строке 070. В графе 3 бухгалтер укажет налоговую базу (таковая на основании абз. 2 п. 1 ст. 154 НК РФ исчисляется исходя из суммы полученной оплаты с учетом налога) – 1 180 000 руб., в графе 4 – 18/118 (ставка НДС), в графе 5 – 180 000 руб. (сумма НДС).

Декларацию по НДС начиная с подачи отчета за I квартал 2015 года необходимо представить по форме, утвержденной Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (см. Информацию ФНС России от 23.12.2014).

С даты отгрузки товара (февраль 2015 года) «авансовый» НДС можно принять к вычету. Соответствующие данные будут представлены в декларации по НДС за I квартал 2015 года. Форма этой декларации (утверждена Приказом № ММВ-7-3/558@) принципиально отличается от прежней – количество разделов в ней увеличено, однако интересующий нас (разд. 3) останется фактически без изменений (точнее, они есть, но не столь значительны).

Итак, по строке 010 поставщик отразит реализацию товара: налоговую базу – 600 000 руб., ставку НДС – 18% и сумму налога – 108 000 руб.

Сумма «авансового» НДС, подлежащая вычету (108 000 руб.), будет отражена по строке 170 «Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая вычету у продавца с даты отгрузки соответствующих товаров (выполнения работ, оказания услуг)». (Напомним, в прежней форме декларации это была строка 200.)

Неиспользованный аванс: возврат.

О вычете «авансового» НДС.

Теперь поговорим о возвращенной покупателю (по его просьбе) сумме аванса и НДС, на нее приходящемся. (Рассматриваемая нами ситуация, кстати, сродни обычной переплате сумм, выявленных, например, при сверке расчетов с контрагентом, которые подлежат возврату [5] .)

По договоренности «не покрытый реализацией» остаток авансовых платежей поставщик возвращает покупателю – перечисляет на его расчетный счет. Вправе ли он при этом принять к вычету «авансовый» НДС, начисленный и уплаченный с данной суммы?

С одной стороны, сомнений возникать не должно – конечно, такое право у поставщика имеется. С другой стороны, Налоговый кодекс четких норм, разъясняющих порядок вычета НДС в этом случае, не дает. Судите сами.

Начнем со ст. 171 «Налоговые вычеты» НК РФ, в частности с наиболее подходящей для нас нормы – п. 5. Он поделен на абзацы: первый посвящен вычетам НДС, предъявленным продавцом покупателю и уплаченным в бюджет при реализации товаров, в случае их возврата (в том числе в течение действия гарантийного срока) продавцу или отказа от них. (Здесь же, понятно, говорится и про вычеты сумм налога, уплаченного при выполнении работ (оказании услуг), в случае отказа от этих работ (услуг).)

Второй абзац (уже ближе к рассматриваемой ситуации) дословно звучит так: вычетам подлежат суммы налога, исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), реализуемых на территории Российской Федерации, в случае изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей (абз. 2).

Следуя букве закона, для вычета авансового НДС (абз. 2 п. 5 ст. 171 НК РФ) в случае изменения условий договора (либо его расторжения) поставщику нужно:

- иметь доказательства об указанном изменении условий договора;

- перечислить средства покупателю.

Только вот считается ли отзыв авансовых платежей покупателем, их перечислившим, изменением условий договора?

Трудно сказать… Поскольку не плохо бы ознакомиться с договором поставки как таковым. Но каким бы он ни был, на наш взгляд, платежное поручение, в поле «Назначение платежа» которого будет указано не только основание для перечисления – возврат предоплаты, но и дана ссылка на реквизиты договора поставки, может служить достаточным основанием для вычета «авансового» НДС (той суммы, что приходится на отозванный аванс).

Возможные претензии со стороны контролеров будут сведены к минимуму при указании в «платежке» на возврат средств покупателю реквизитов его распорядительного письма с требованием о возврате ранее перечисленных денег и ссылкой на причины отзыва аванса (части аванса).

Отсутствие документов, подтверждающих изменение или расторжение договора, не может являться основанием для отказа в вычете авансового НДС.

Самые острожные налогоплательщики, бывает, даже оформляют дополнительные соглашения к договору, что не запрещено гражданским законодательством (в силу п. 1 ст. 450 ГК РФ стороны вправе установить порядок изменения его условий). (При этом соглашение об изменении условий договора заключается в той же форме, что и сам договор, – п. 1 ст. 452 ГК РФ.)

Однако, повторимся еще раз, в нашем случае можно обойтись без оформления допдоговора. Да и вообще НК РФ не предусматривает такого условия для вычета «авансового» НДС, как наличие документов, подтверждающих изменение или расторжение договора. Поэтому отсутствие этих документов не может являться основанием для отказа в налоговом вычете.

Сказанное подтверждает арбитражная практика. Так, ФАС МО в постановлениях от 13.08.2013 по делу № А40-54899/12‑20‑303, от 12.08.2013 по делу № А40-54875/12‑91‑306 указал: абз. 2 п. 5 ст. 171 НК РФ не содержит иных оснований для принятия к вычету налогов, исчисленных и уплаченных в бюджет, сумм частичной оплаты в случае изменений условий либо расторжения договоров.

Доводы жалобы о необходимости представления документов, подтверждающих изменение или расторжение договоров, не могут быть приняты судом кассационной инстанции, поскольку п. 8 ст. 171, п. 6 ст. 172 НК РФ не устанавливают требований о предоставлении данных документов для вычета НДС, уплаченного с авансового платежа.

Исследовав и оценив все представленные в материалы дела доказательства, судебные инстанции сделали правильный вывод о том, что счета-фактуры и документы, представленные обществом в адрес инспекции, оформлены в соответствии со ст. 169, 171, 172 НК РФ.

Кроме того, предъявление налоговых вычетов по возвращенным авансам не нанесло реального ущерба бюджету и не повлекло неуплаты НДС, так как спорная сумма была фактически перечислена в бюджет.

Приведем еще один вывод судей, приходя к которому они встали на сторону налогоплательщика. Применение п. 5 ст. 171 НК РФ направлено на восстановление имущественного положения налогоплательщика при возврате сумм авансов посредством вычета НДС, ранее исчисленного и уплаченного в связи с поступлением данных средств. Поэтому вычет авансового НДС при перечислении покупателю денег, полученных от него в счет предстоящих поставок товаров и не использованных для указанных целей, правомерен (Постановление ФАС ВСО от 21.01.2008 № 78-2033/07‑Ф02-9820/07 по делу № А78-2033/07) [6] .

О сроках, предоставленных для вычета авансового НДС.

Далее нас будет интересовать п. 4 ст. 172 НК РФ, расшифровывающий порядок вычета НДС, определенного п. 5 ст. 171 НК РФ. Согласно ему вычеты сумм НДС производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа.

Сопоставляя названные нормы, предполагаем, что п. 4 ст. 172 НК РФ имеет прямое отношение лишь к абз. 1 п. 5 ст. 171 НК РФ.

Тогда возникает вопрос: ограничен ли периодом в год вычет авансового НДС, предусмотренного абз. 2 п. 5 ст. 171 НК РФ? Если да, то с какого момента вести отсчет времени?

Ответ находим в Письме УФНС по г. Москве от 14.03.2007 № 19-11/022386: в случае изменения условий договора поставки или его расторжения, а также возврата сумм аванса в счет предстоящей поставки товаров суммы НДС, исчисленные поставщиком такого товара и уплаченные им в бюджет с указанных сумм аванса, подлежат вычету в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом аванса, но не позднее одного года с момента его возврата.

В унисон со столичными налоговиками рассуждают и судьи. В Постановлении от 24.03.2011 № КА-А40/1607-11 по делу № А40-76257/10‑140‑393, например, ФАС МО указал: срок, установленный п. 4 ст. 172 НК РФ для вычета НДС, применяется при реализации товаров на территории РФ и возврате авансов в результате изменения условий договора (по предмету, сроку, количеству) либо расторжении соответствующего договора.

Таким образом, для беспроблемного вычета «авансового» НДС, уплаченного в бюджет, поставщику нужно:

- перечислить авансовые платежи покупателю;

- отразить операцию по возврату аванса в учете;

- применить вычет до истечения одного года с момента возврата аванса.

Но имейте в виду, что рассуждать можно и иначе (все зависит от целей, которые вы преследуете).

Как уже было отмечено, п. 4 ст. 172 НК РФ относится лишь к случаю, когда покупатель отказался от товаров или вернул их продавцу. В нем не определен срок, в течение которого может быть применен вычет при изменении условий либо расторжении договора и возвращены авансовые платежи. То есть при возврате предоплаты налогоплательщик вправе применить налоговый вычет в общий срок – в течение трех лет после окончания налогового периода, в котором возникло право на такой вычет. Но, вероятнее всего, данный подход придется доказывать в суде. Впрочем, положительные судебные решения на этот счет имеются (см., например, Постановление ФАС МО от 24.03.2011 № КА-А40/1607-11).

О бухгалтерском учете, «НДС-документах» и декларации по НДС.

Итак, «перекидывая» неиспользованный аванс покупателю, поставщик вправе применить вычет авансового НДС, ранее начисленного и уплаченного в бюджет.

В бухгалтерском учете (продолжим наш пример) поставщик сделает следующие проводки:

Апрель 2015 года

Возвращена часть аванса на расчетный счет покупателя

В целях применения вычета бухгалтер зарегистрирует «авансовый» счет-фактуру (в соответствующей части) в книге покупок. В Правилах ведения книги покупок (п. 22) указано: в случае изменения условий либо расторжения соответствующего договора и возврата соответствующей суммы оплаты, частичной оплаты, полученной в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, счета-фактуры, зарегистрированные продавцами в книге продаж при получении указанной суммы, регистрируются ими в книге покупок после отражения в учете соответствующих операций по корректировке в связи с отказом от товаров (работ, услуг), имущественных прав, но не позднее 1 года со дня отказа.

В декларации по НДС за II квартал 2015 года (напомним, в нашем примере аванс возвращается в апреле) бухгалтер отразит налоговый вычет в сумме 72 000 руб. по строке 120 «Сумма налога, предъявленная налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории Российской Федерации, подлежащая вычету в соответствии с пунктами 2, 4, 13 статьи 171 НК РФ, а также сумма налога, подлежащая вычету в соответствии с пунктом 5 статьи 171 НК РФ».

В прежней форме налоговой декларации, напомним, это была строка 130.

В большинстве случаев…

…подобные ситуации возникают в рамках одного налогового периода.

Тогда все гораздо проще.

В январе 2015 года поставщик получил аванс под предстоящую поставку в сумме 1 180 000 руб.

В следующем месяце от покупателя пришло письмо о том, чтобы товар ему отгрузили на сумму 708 000 руб. (в том числе НДС), оставшиеся средства (472 000 руб.) вернули на его расчетный счет.

В феврале поставщик отгрузил товар на обозначенную сумму – 708 000 руб. Неиспользованный аванс был возвращен покупателю в марте. В платежном поручении дана ссылка на договор и письмо покупателя.

Заполняя разд. 3 декларации по НДС за I квартал (примем допущение – других операций в указанном налоговом периоде не было), бухгалтер отразит:

Обращаем ваше внимание: декларация по НДС в данном случае заполнена согласно рекомендациям официальных органов. В письмах Минфина России от 16.10.2012 № 03‑07‑11/426, ФНС России от 24.05.2010 № ШС-37-3/2447 [7] , в частности, выражено мнение, что, если получение и возврат авансовых платежей осуществляются в течение налогового периода – квартала, налогоплательщик отражает в налоговой декларации исчисленную (в соответствии со ст. 154 НК РФ) сумму «авансового» налога и здесь же (при наличии документов, свидетельствующих о возврате сумм этой предоплаты, и при условии изменения либо расторжения договора) вправе заявить к вычету соответствующую сумму налога.

В то же время судьи (в большинстве своем) считают иначе: суммы аванса, полученные в налоговом периоде, в котором происходит возврат аванса, налоговую базу этого периода увеличивать не должны (постановления ФАС ЦО от 21.03.2013 по делу № А64-5557/2011, ФАС СКО от 04.04.2012 по делу № А20-246/2011, ФАС ЗСО от 25.05.2012 по делу № А03-13944/2011 и др.). Как видим, следование такой позиции приходится доказывать в суде.

Подводя итог сказанному, отметим: при возврате покупателю неиспользованной предоплаты поставщик вправе применить вычет «авансового» НДС. Основанием для этого может служить платежное поручение со ссылками на соответствующий договор (дополнительное соглашение к договору, если таковое имеет место, письмо контрагента).

Но если контролеры сочтут, что этого недостаточно, необходимо иметь в виду, что наличие документов, подтверждающих изменение или расторжение договора, в данном случае не обязательно, ведь Налоговый кодекс такого условия для вычета «авансового» НДС не предусматривает, что подтверждено арбитражной практикой.

Тем не менее некоторые налогоплательщики предпочитают (во избежание споров с контролерами) предусмотреть соответствующий пункт об изменении условий в договоре (дополнительном соглашении к нему). Данный подход, кстати, снижает риски, и в первую очередь покупателя товара: если поставщик откажется возвращать полученные под предстоящую поставку авансы, при отсутствии доказательств расторжения договора или изменения его условий вероятность взыскания средств через суд мала (см., например, Постановление ФАС МО от 05.12.2012 по делу № А40-60789/12‑141‑559).

В декларации по НДС вычет «авансового» НДС поставщиком будет представлен в разбивке по частям: одна, соответствующая отгруженным товарам, указывается по строке 170 разд. 3 декларации, другая, приходящаяся на возвращенную сумму неиспользованного аванса, – в строке 120 этого раздела.

[1] Приложение 5 к Постановлению Правительства РФ от 26.12.2011 № 1137.

[2] Приложение 4 к Постановлению Правительства РФ № 1137.

[3] Утверждено Приказом Минфина России от 06.10.2008 № 106н.

[4] В 2014 году применяется форма декларации по НДС, утв. Приказом Минфина России от 15.10.2009 № 104н.

[5] Дополнительно рекомендуем ознакомиться со статьей В. В. Шадрина «Старая-старая сказка, или Переплата по договору поставки и НДС», № 9, 2013.

[6] Поставщик, возвращающий аванс покупателю его векселем, полученным в качестве предварительной оплаты поставки (см. Постановление ФАС МО от 30.05.2013 по делу № А40-85003/12‑20‑462), а также перечисляющий (по просьбе покупателя) возвращаемые денежные средства на счета третьих лиц (Постановление ФАС СКО от 14.12.2009 по делу № А63-16348/2008‑С4-20), также вправе рассчитывать на вычет «авансового» НДС. Но все эти и множество других ситуаций, связанных с возвратом аванса, не относятся к рассматриваемой нами теме. (Напомним, наша ситуация гораздо проще – возврат неиспользованного аванса.)

[7] Рекомендовано к применению Письмом Минфина России от 30.07.2010 № 03‑07‑11/327.

С. Н. Зайцева

главный редактор журнала

«НДС: проблемы и решения», №1, январь, 2015

www.audar-press.ru