Оглавление:

Как рассчитать налог на прибыль

Актуально на: 4 октября 2017 г.

По общему правилу организации, применяющие общий режим налогообложения, по итогам отчетных периодов, а также по итогам года должны производить расчет налога на прибыль (п. 2 ст. 286 НК РФ).

Налог на прибыль организаций-2017: как рассчитать

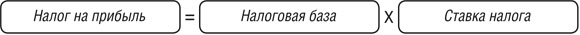

Формула расчета налога на прибыль в 2017-2018 году такая же, как и в предыдущие годы:

Как считать налог на прибыль: определяем налоговую базу

Прежде чем посчитать сумму самого налога на прибыль, необходимо определить размер налоговой базы. При этом условно налоговую базу по налогу на прибыль можно разделить на промежуточную и итоговую.

Промежуточная налоговая база по налогу на прибыль

Данный показатель рассчитывается по следующей формуле:

При расчете промежуточной базы по налогу на прибыль нужно учитывать следующее:

- налоговую базу нужно уменьшить на доходы, которые включены в сумму внереализационных доходов, но учитываются в особом порядке. К таким доходам, в частности, относятся дивиденды, полученные от иностранных организаций (п. 5.3 Порядка, утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/572@ ). Они облагаются налогом на прибыль по другой ставке;

- в случае получения убытка от операций, финансовые результаты по которым учитываются с учетом положений ст. 268, 275.1, 276, 279, 323 НК РФ (например, организация получила убыток от реализации ОС), налоговую базу нужно скорректировать. К примеру, при получении убытка от продажи основного средства вся выручка от продажи ОС будет учтена в доходах, остаточная стоимость – в расходах. И нужно скорректировать налоговую базу на сумму убытка, не учитываемого в отчетном периоде.

- доходы от реализации – 1 500 000 руб.;

- расходы, уменьшающие доходы от реализации – 950 000 руб.;

- внереализационные доходы – 15 000 руб.;

- внереализационные расходы – 35 000 руб.;

- Российские организации, кроме перешедших на специальные налоговые режимы — УСН, ЕНВД, ЕСХН, занимающихся игорным бизнесом и ряда других.

- Иностранные организации, действующие через постоянные представительства в РФ, и (или) получающие доходы от источников в РФ.

Итоговая налоговая база по налогу на прибыль

База для исчисления налога на прибыль (итоговая налоговая база) определяется следующим образом:

Если промежуточная налоговая база или итоговая налоговая база имеют отрицательное значение, то считать налог на прибыль не нужно. Ведь организация по итогам отчетного/налогового периода получила убыток, с которого налог не исчисляется.

Как посчитать налог на прибыль: пример

Допустим, что организация по итогам 9 месяцев 2017 года имеет следующие показатели:

Воспользовавшись приведенными выше формулами, рассчитаем сумму налога на прибыль:

Промежуточная налоговая база составит 530 000 руб. (1 500 000 руб. + 15 000 руб. – 950 000 руб. – 35 000 руб.).

Итоговая налоговая база составит 530 000 руб. (530 000 руб. – 0 руб.).

Сумма налога на прибыль составит 106 000 руб. (530 000 руб. х 20%).

Как рассчитать прибыль до налогообложения

Формулу расчета прибыли (убытка) до налогообложения по данным бухгалтерского учета вы найдете в отдельном материале.

glavkniga.ru

Налог на прибыль организаций 2017

Содержание

Основание и правовые основы

Налог на прибыль является одним из основных налогов, уплачиваемых организацией, при условии, что она не применяет специальные налоговые режимы.

Правовые основы налога изложены в главе 25 НК РФ в статьях с 246 по 333.

Есть и региональные законы, регулирующие уплату налога на прибыль в части применения налоговых льгот.

Многочисленны и разъяснения Минфина и ФНС, которые хоть и не носят нормативного характера, но имеют большое значение и активно применяются для работы бухгалтерами и юристами.

Налогоплательщики

Плательщиками налога на прибыль являются:

Организации, являющиеся ответственными участниками консолидированной группы налогоплательщиков, признаются налогоплательщиками в отношении налога на прибыль организаций по этой консолидированной группе налогоплательщиков.

Освобождаются от уплаты налога на прибыль:

- Организации на ЕНВД или занимающиеся игорным бизнесом (если их деятельность шире, то на неё они исчисляют и уплачивают налог на прибыль в общем порядке).

- Организации на УСН (упрощенная система налогообложения) и ЕСХН (сельхозпроизводители) (но они обязаны уплачивать налог с доходов в виде дивидендов и процентов по государственным и муниципальным ценным бумагам).

- Организации, связанные с подготовкой и проведением в РФ чемпионата мира по футболу FIFA 2018 г. и Кубка конфедераций FIFA 2017 г.: собственно, FIFA и ее дочерние компании, а также национальные футбольные ассоциации, конфедерации, поставщики товаров (работ, услуг) FIFA и поставщики медиаинформации.

Объект налогообложения

Объект налогообложения – это прибыль, которую получила организация в процессе деятельности, что следует из названия.

Согласно статье 247 НК РФ, прибыль – это:

- для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков — полученные доходы, уменьшенные на величину произведенных расходов;

- для организаций-участников консолидированной группы налогоплательщиков — величина совокупной прибыли группы, приходящаяся на данного участника;

- для иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, — полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных этими постоянными представительствами расходов;

- для иных иностранных организаций — доходы, полученные от источников в РФ (определены статьей 309 Налогового кодекса РФ).

- доходы от реализации (выручка от реализации товаров, работ, услуг и имущественных прав);

- внереализационные доходы (все иные поступления, например, полученные организацией дивиденды, пени, неустойки, доходы от аренды имущества, проценты по кредитам и займам и т.д.).

- имущество или имущественные права, полученные в форме залога или задатка;

- имущество, полученное безвозмездно от российской организации или частного лица, владеющими более 50% доли компании, которой это имущество передано;

- взносы в уставный капитал организации;

- имущество, полученное по договорам кредита или займа;

- капитальные вложения в форме неотделимых улучшений арендованного (полученного в безвозмездное пользование) имущества, произведенных арендатором (ссудополучателем);

- имущество, полученное в рамках целевого финансирования;

- другие доходы, предусмотренные ст. 251 НК РФ.

- суммы пеней, штрафов и иных санкций, перечисляемых в бюджет;

- дивиденды;

- суммы налога, а также платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду;

- расходы на добровольное страхование и негосударственное пенсионное обеспечение;

- материальная помощь работникам, надбавки к пенсиям

- и т.д.

- Налоги и налоговая система

- Налоговый кодекс Российской Федерации

- Налоговые органы

- Налоговые проверки

- Налоговые правонарушения и ответственность за их совершение

- Налоговое администрирование и налоговый контроль

- Упрощенная система налогообложения

- Принципы налогообложения

- российские организации;

- иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации.

- для российских организаций — полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с НК РФ;

- для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, — полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных этими постоянными представительствами расходов, которые определяются в соответствии с НК РФ;

- для иных иностранных организаций — доходы, полученные от источников в Российской Федерации.

- в виде имущества, имущественных прав, работ или услуг, которые получены от других лиц в порядке предварительной оплаты товаров (работ, услуг) налогоплательщиками, определяющими доходы и расходы по методу начисления;

- в виде имущества, имущественных прав, которые получены в форме залога или задатка в качестве обеспечения обязательств, а также которые получены в пределах вклада участником хозяйственного общества или товарищества (его правопреемником или наследником) при выходе (выбытии) из хозяйственного общества или товарищества либо при распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками;

- в виде имущества, имущественных прав или неимущественных прав, имеющих денежную оценку, которые получены в виде взносов в уставный капитал организации;

- в виде средств и иного имущества, которые получены в виде безвозмездной помощи (содействия) в порядке;

- в виде основных средств и нематериальных активов, безвозмездно полученных в соответствии с международными договорами России, а также в соответствии с законодательством России атомными станциями для повышения их безопасности, используемых для производственных целей;

- в виде имущества, полученного государственными и муниципальными учреждениями по решению органов исполнительной власти всех уровней;

- в виде средств или иного имущества, которые получены по договорам кредита или займа, а также средств или иного имущества, которые получены в счет погашения таких заимствований;

- в виде имущества, полученного российской организацией безвозмездно:

- от организации, если уставный капитал получающей (передающей) стороны более чем на 50% состоит из вклада передающей (получающей) организации;

- от физического лица, если уставный капитал получающей стороны более чем на 50% состоит из вклада этого физического лица.

- другие доходы в соответствии со ст. 251 НК РФ.

Что такое доходы и расходы?

Доходом является экономическая выгода в денежной или натуральной форме. Она оценивается и определяется согласно правилам главы 25 Налогового кодекса.

Для целей обложения налогом на прибыль под доходами понимаются общие поступления организации (в денежной и натуральной формах) без учета расходов, понесенных организацией. Есть лишь одно исключение из этого правила — из суммы доходов исключаются налоги, которые организация предъявляет покупателям (например, сумма НДС в счете покупателю).

Величина дохода определяется на основании любых документов, так или иначе подтверждающих его получение. К ним относятся первичные учетные документы, документы налогового учета, расчетные документы, договоры и т.д.

Доходы, которые учитываются при налогообложении прибыли, подразделяются на:

Не учитываются при налогообложении прибыли следующие виды доходов:

Расходами признаются обоснованные (экономически оправданные) и документально подтвержденные затраты, осуществленные налогоплательщиком. Расходы должны быть произведены для деятельности, направленной на получение дохода.

Расход — это показатель, на который организация может уменьшить свой доход.

Не учитываются при налогообложении прибыли следующие виды расходов:

Этот перечень достаточно длинный (несколько десятков позиций), но он является исчерпывающим. Установлен он статьей 270 НК РФ.

Некоторые расходы могут быть приняты к уменьшению налоговой базы не полностью, а частично — в пределах специально установленных норм (статьи 254, 255, 262, 264-267, 269, 279 НК РФ). Они так и называются — «нормируемые расходы».

Обращаем внимание!

С 1 января 2017 года суммы, потраченные на оценку квалификации работников, можно включить в расходы. С 2017 года вступил в силу Закон о независимой оценке квалификации. Чтобы стимулировать участие в оценке, будут введены, например, положения об учете стоимости оценки в расходах по налогу на прибыль (пп. 23 п. 1 ст. 264 НК РФ). Для проведения независимой оценки квалификации работника требуется его письменное согласие. Учесть расходы организация может, если оценка проведена на основании договора об оказании соответствующих услуг и ей подвергалось лицо, заключившее с налогоплательщиком трудовой договор. Сроки хранения документов, подтверждающих расходы на независимую оценку квалификации работника, установлены в новом абз. 5 п. 3 ст. 264 НК РФ. Изменения предусмотрены Федеральным законом от 03.07.2016 N 251-ФЗ.

m.ppt.ru

Налог на прибыль организаций

Налог на прибыль является одним из важнейших федеральных налогов, играющим фискальную и регулирующую роль.

В настоящее время налог на прибыль регулируется главой 25 НК РФ.

Плательщики налога на прибыль разделяются на две группы:

Не признаются налогоплательщиками организации, являющиеся иностранными организаторами Олимпийских игр и Паралимпийских игр 2014 года в городе Сочи, в отношении доходов, полученных в связи с организацией и проведением указанных игр.

Налог на прибыль не уплачивают также организации, применяющие упрощенную систему налогообложения, уплачивающие единый налог на вмененный доход для определенных видов деятельности, являющиеся плательщиками единого сельскохозяйственного налога, а также организации, уплачивающие налог на игорный бизнес.

Объектом налогообложения является прибыль, полученная налогоплательщиком.

Прибылью признается:

Классификация доходов организации

Под доходами от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, и выручка от реализации имущественных прав. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах.

Доходы определяются на основании первичных и других документов, подтверждающих получение дохода, и документов налогового учета.

Полученные налогоплательщиком доходы, стоимость которых выражена в иностранной валюте, учитываются в совокупности с доходами в рублях.

Налоговое законодательство предусматривает 43 вида доходов, которые не учитываются при определении налоговой базы по налогу на прибыль.

К ним, в частности, относятся доходы:

При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам;

Классификация расходов организации

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с российским законодательством, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, или документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Расходы, связанные с производством и реализацией, группируются по следующим элементам:

- материальные расходы;

- расходы на оплату труда;

- суммы начисленной амортизации;

- прочие расходы.

К материальным расходам относятся затраты на:

- приобретение сырья, материалов, используемых в производстве товаров (выполнении работ, оказании услуг);

- приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и другого имущества, не являющихся амортизируемым имуществом. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию;

- приобретение комплектующих изделий, подвергающихся монтажу, и полуфабрикатов, подвергающихся дополнительной обработке у налогоплательщика;

- приобретение топлива, воды, энергии всех видов, расходуемых на технологические цели, а также расходы на трансформацию и передачу энергии;

- приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, а также на выполнение этих работ (оказание услуг) структурными подразделениями налогоплательщика;

- другие расходы.

Стоимость материально-производственных запасов, включаемых в материальные расходы, определяется исходя из цен их приобретения (без учета налога на добавленную стоимость и акцизов), включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением материально-производственных запасов.

При определении размера материальных расходов при списании сырья и материалов, используемых при производстве товаров (выполнении работ, оказании услуг), применяется один из следующих методов оценки указанного сырья и материалов: метод оценки по стоимости единицы запасов, метод оценки по средней стоимости, метод оценки по стоимости первых по времени приобретений (ФИФО), метод оценки по стоимости последних по времени приобретений (ЛИФО).

В расходы на оплату труда включаются любые начисления работникам в денежной или натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства России, трудовыми договорами (контрактами) и (или) коллективными договорами.

Суммы начисленной амортизации

Расходы налогоплательщика на научные исследования и опытно-конструкторские разработки, относящиеся к созданию новой или усовершенствованию производимой продукции (товаров, работ, услуг), в частности расходы на изобретательство, осуществленные им самостоятельно или совместно с другими организациями, признаются для целей налогообложения после завершения этих исследований или разработок (завершения отдельных этапов работ) и подписания сторонами акта сдачи-приемки. Указанные расходы равномерно включаются налогоплательщиком в состав прочих расходов в течение одного года при условии использования указанных исследований и разработок в производстве и при реализации товаров (выполнении работ, оказании услуг) с 1-го числа месяца, следующего за месяцем, в котором завершены такие исследования (отдельные этапы исследований). Расходы налогоплательщика на НИОКР, которые не дали положительного результата, также подлежат включению в состав прочих расходов равномерно в течение одного года в размере фактически осуществленных расходов.

К прочим расходам, связанным с производством и реализацией, относятся:

- суммы налогов и сборов, таможенных пошлин и сборов, страховых взносов в Пенсионный фонд, в фонд социального страхования на случай временной нетрудоспособности в связи с материнством, в Федеральный и территориальные фонды обязательного медицинского страхования, начисленные в установленном законодательством России порядке, за исключением платежей по налогу на прибыль и платежей за сверхнормативное негативное воздействие на окружающую среду;

- расходы на сертификацию продукции и услуг;

- расходы по набору работников, включая расходы на услуги специализированных организаций по подбору персонала;

- расходы на оказание услуг по гарантийному ремонту и обслуживанию, включая отчисления в резерв на предстоящие расходы на гарантийный ремонт и гарантийное обслуживание;

- арендные платежи за арендуемое имущество;

- расходы на содержание служебного транспорта. Расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством;

- расходы на командировки;

- расходы на юридические, информационные, аудиторские, консультационные и иные аналогичные услуги;

- плата государственному и (или) частному нотариусу за нотариальное оформление (в пределах тарифов, утвержденных в установленном порядке);

- расходы на управление организацией или отдельными ее подразделениями, а также расходы на приобретение услуг по управлению организацией или ее отдельными подразделениями;

- расходы на услуги по предоставлению работников (технического и управленческого персонала) сторонними организациями для участия в производственном процессе, управлении производством либо для выполнения иных функций, связанных с производством и (или) реализацией;

- расходы на канцелярские товары;

- расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи, вычислительных центров и банков, включая расходы на услуги факсимильной и спутниковой связи, электронной почты, а также информационных систем (СВИФТ, Интернет и иные аналогичные системы);

- расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам также относятся расходы на приобретение исключительных прав на программы для ЭВМ стоимостью менее 20000 рублей и обновление программ для ЭВМ и баз данных;

- расходы на текущее изучение (исследование) конъюнктуры рынка, сбор информации, непосредственно связанной с производством и реализацией товаров (работ, услуг);

См.далее: Внереализационные расходы

К расходам, не учитываемым при налогообложении прибыли, согласно ст. 270 НК, относятся суммы начисленных дивидендов и других сумм распределяемого дохода; штрафы, пени и иные санкции, перечисляемые в бюджет; взносы в уставный капитал; суммы налога, а также суммы платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду и др.

Главой 25 НК РФ предусмотрены два метода признания доходов/расходов в налоговом учете:

- метод начислений;

- кассовый метод.

При использовании метода начислений доходы/расходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления/выбытия денежных средств, иного имущества (работ, услуг) и (или) имущественных прав.

Организации (за исключением банков) имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета налога на добавленную стоимость не превысила одного миллиона рублей за каждый квартал. При использовании кассового метода датой получения дохода признается день поступления средств на счета в банках или в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом. Расходы при кассовом методе признаются после их фактической оплаты с учетом следующих особенностей:

- расходы по приобретению сырья и материалов учитываются в составе расходов по мере списания данного сырья и материалов в производство;

- амортизация признается только по оплаченному налогоплательщиком амортизируемому имуществу, используемому в производстве;

- расходы на уплату налогов и сборов учитываются в составе расходов в размере их фактической уплаты.

Налоговая база по налогу на прибыль

Налоговая база по налогу на прибыль равна денежному выражению прибыли организации. При этом по прибыли, облагаемой по различным ставкам, налоговая база рассчитывается раздельно.

При определении налоговой базы прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала налогового периода.

Если в отчетном (налоговом) периоде получен убыток, то налоговая база признается равной нулю. При этом, согласно ст. 283 НК РФ, налогоплательщик вправе осуществлять перенос убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток.

Кроме этого НК РФ устанавливает особенности формирования налоговой базы при осуществлении следующих операций (табл.14):

www.grandars.ru

Как планировать налог на прибыль при составлении бюджета

Планировать выплаты по налогу на прибыль удобно в той же последовательности, в какой заполняют показатели налоговой декларации. Сначала нужно определить предполагаемые доходы и расходы, налоговую базу, а затем рассчитать сумму налога. Такая схема удобна тем, что в дальнейшем будет проще сравнивать фактические выплаты с плановыми.

Как прогнозировать доходы при планировании налога на прибыль

Доходы от реализации. При планировании используйте тот же метод признания доходов, который применяете при исчислении налога на прибыль (ст. 271, 273 НК). Заложите в прогноз выручку от реализации. Не включайте в план доходы, полученные в качестве предварительной оплаты или залога. Их не учитывают при определении налоговой базы ( ст. 251 НК). Пример планирования налога на прибыль на 2018 год в компании «Каппа» смотрите в таблице. В строке 6 отражены доходы от реализации нарастающим итогом.

Внереализационные доходы. Следующим шагом рассчитайте внереализационные доходы. Отразите поступления, которые не относятся к основной деятельности. Например, дивиденды, положительные курсовые разницы, проценты по выданным займам ( ст. 250 НК). Посмотрите образец планирования внереализационных доходов компании «Каппа» в таблице.

Как прогнозировать расходы при планировании налога на прибыль

Расходы, уменьшающие сумму доходов от реализации. Сумму доходов от реализации снижают только те издержки, которые относятся к отгруженной в этом периоде продукции ( п. 2 ст. 318 НК). Выделите из бюджета инвестиционные расходы – они не уменьшают налогооблагаемую базу. Разбейте затраты на прямые и косвенные. Например, чтобы рассчитать себестоимость реализованной продукции, поделите плановую выручку на среднюю или целевую рентабельность этой продукции. Переменные и постоянные расходы в составе прямых затрат планируйте по отдельности. Спрогнозируйте косвенные издержки, которые сложно отнести к конкретному виду деятельности (например, коммунальные, представительские, зарплата административного персонала и другие).

Прогнозы по налогу на имущество и страховым взносам перенесите из вспомогательных расчетов. Посмотрите в таблице пример планирования затрат, уменьшающих налоговую базу компании «Каппа».

Сократить плановый налог на прибыль можно, если в состав расходов единовременно включить от 10 до 30 процентов первоначальной стоимости основных средств. Применяйте амортизационную премию, если в течение пяти лет с момента принятия на учет не планируете продавать имущество взаимозависимому лицу. Иначе включенные в себестоимость расходы придется восстановить.

Не все издержки компании можно учитывать в полной сумме, чтобы снизить налогооблагаемую базу. Закон нормирует затраты на рекламу, представительские расходы, взносы на добровольное страхование и другие. Когда планируете налог на прибыль, не включайте такие издержки в расчет сверх лимитов.

В строке 30 таблицы справочно приведены затраты компании «Каппа», не снижающие налоговую базу. Нарастающую сумму расходов, уменьшающих доходы, смотрите в строке 33 .

Внереализационные расходы. Внереализационные расходы не связаны с производством и реализацией и не относятся к основной деятельности организации. Например, проценты по займам, услуги банков и другие. В компании «Каппа» их отразили в разделе «Внереализационные расходы» (см. таблицу).

Как рассчитать сумму налога на прибыль при составлении бюджета

Налоговая база по налогу на прибыль. Планируйте налоговую базу нарастающим итогом с начала года. В общем виде – это разница между накопленными за год доходами и расходами компании ( п. 1 ст. 274 НК). Если результат расчета отрицательный, налоговая база равна нулю.

Плановый налог на прибыль. Чтобы рассчитать плановую сумму выплат по налогу на прибыль, умножьте налогооблагаемую базу на соответствующую ставку (см. формулу 4). В большинстве случаев для компаний на ОСНО ставка налога равна 20 процентам. Есть исключения. Например, дивиденды от участия в других организациях или проценты по долговым бумагам облагают по ставкам от 0 до 15 процентов.

Александр Кириллов , независимый консультант

В марте 2018 года компания «Каппа» планирует приобрести и поставить на учет оборудование для основной деятельности. Объект из 5-й амортизационной группы стоимостью 10 млн руб. Организация собиралась воспользоваться инвестиционным вычетом по налогу на прибыль. Регион, в котором зарегистрирована «Каппа», еще не принял закон о применении вычетов. Поэтому в компании решили использовать амортизационную премию в размере 10 процентов от первоначальной стоимости. С 1 апреля 2018 года организация будет начислять амортизацию на это основное средство. В том же периоде вырастет налог на имущество (см. таблицу).

Показатели плана по налогу на прибыль на 2018 год в компании «Каппа» заполняли в той же последовательности, в которой они перечислены в декларации. Для удобства планирования авансовый платеж в I квартале приняли равным платежу в IV квартале предыдущего года. Скорректированная сумма налога – это сумма авансов за текущий год к уплате, уменьшенная на сумму переплаты налога (см. таблицу).

fd.ru